记者 | 赵阳戈

横河转债两天可以翻倍,振幅可以达138%,让市场知道了可转债的“有利可图”,而泰晶转债一天价格接近腰斩,又要市场领略了可转债的“无情”。

在这个无涨跌停限制且可以T+0的世界里,任何的风吹草动都可以放大单边的走势,就如同蹦极,而那些逼近甚至踏入红线的标的,则更需要引起重视和警惕,就如同泰晶转债的持有者,谁都不愿意看到黑天鹅事件的发生,但黑天鹅起舞也确实存在着可能。

界面新闻记者统计发现,目前已有逾20家上市的可转债已经触发提前赎回条款,另外有多只可转债规模逼近3000万元的可提前赎回红线,而可转债价格较转股价值溢价率在72.47%及以上的高风险可转债多达17只。

对此,英大证券首席经济学家李大霄在接受界面新闻记者采访时表示,正股的价格有没有泡沫都还需要另说,超高的转股溢价率就是赤裸裸的泡沫。

泰晶转债赎回之殇

泰晶转债用亲身经历,给大家上了一课。

2020年5月7日,泰晶科技(603738.SH)披露了一份提前赎回可转债的提示性公告称,公司将对已发行的“泰晶转债”行使提前赎回权,提前赎回全部“赎回登记日”登记在册的“泰晶转债”。

赎回登记日收市前,“泰晶转债”持有人可选择在债券市场继续交易,或者以转股价格17.9元/股转为公司股份。赎回登记日收市后,未实施转股的“泰晶转债”将全部冻结,停止交易和转股,被强制赎回。

据悉,泰晶科技于2017年12月15日公开发行了215万张可转债,每张面值100元,发行总额计为2.15亿元,经交易所同意,泰晶科技这2.15亿元可转债于2018年1月2日起挂牌交易,代码113503。截至2018年12月31日,可转债募资已使用完毕。

相关约定显示,如果A股股票连续续三十个交易日中至少有十五个交易日的收盘价不低于当期转股价格的130%(含),或发行的可转债未转股余额不足人民币3000万元时,公司有权按照债券面值加当期应计利息的价格赎回全部或部分未转股的可转债。

从盘面上看,泰晶科技票2020年3月30日至2020年5月6日期间,连续三十个交易日中至少有十五个交易日收盘价格不低于“泰晶转债”当期转股价格的130%(即23.27元/股),已触发了相关赎回条款。

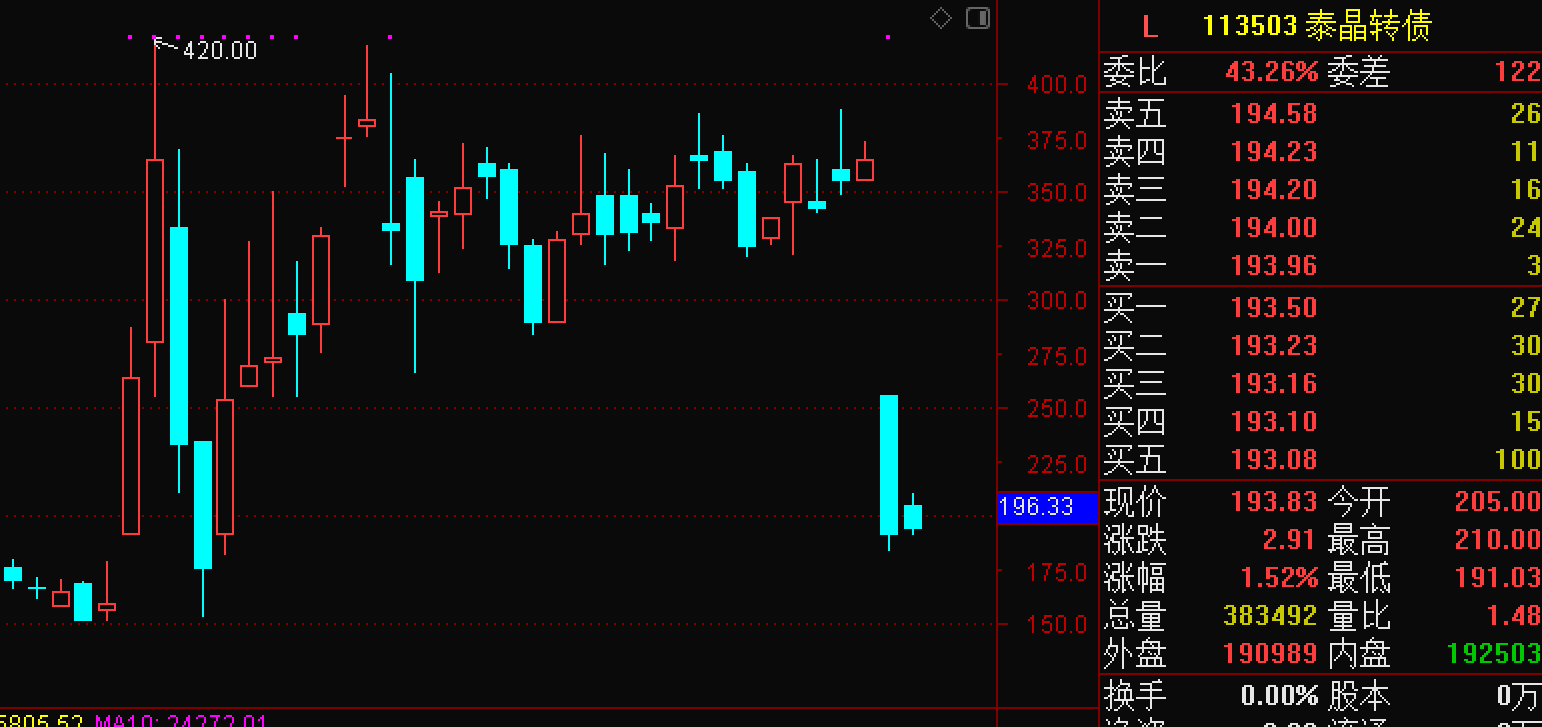

泰晶科技的一声赎回,好似釜底抽薪,5月7日当天,泰晶转债跳空爆跌30%开盘,直接导致触发熔断机制被持续暂停交易至14点57分,而这最后三分钟,将泰晶转债的跌幅又扩大47.68%,当天几乎腰斩。直到这么一刻,市场才突然发现,原来可转债跌起来,比股票要来得惨烈得多。

受到泰晶转债的影响,当天凯龙转债、晶瑞转债、盛路转债、横河转债等跌幅都超过了20%。

多公司表态不提前赎回

所谓可转债,是债券持有人可按照发行时约定的价格将债券转换成公司的普通股票的债券。如果债券持有人不想转换,则可以继续持有债券,直到偿还期满时收取本金和利息,或者在流通市场出售变现。如果持有人看好发债公司股票增值潜力,在宽限期之后可以行使转换权,按照预定转换价格将债券转换成为股票,发债公司不得拒绝。

所谓赎回,一般分两种,以泰晶转债为例,一为到期赎回,即可转债期满后,公司以可转债票面面值的108%(含最后一期利息)的价格向投资者赎回全部未转股的可转债;二为有条件赎回,即可转债转股期内,如果公司A股股票连续三十个交易日中至少有十五个交易日的收盘价不低于当期转股价格的130%(含),或发行的可转债未转股余额不足人民币3000万元时,公司有权按照债券面值加当期应计利息的价格赎回全部或部分未转股的可转债。

对上市公司来说,可转债持有者如果在到期之前转股,那么将不用“还钱”,所以启动提前赎回的公司相对少些,尤其是到期日还很遥远的情况。甚至还会有公司表态,坚决不提前赎回。

梦百合(603313.SH)就在2020年3月26日表示不会提前赎回百合转债。盘面显示,梦百合自2020年3月3日至2020年3月25日期间,满足连续三十个交易日中至少有十五个交易日的收盘价格不低于“百合转债”当期转股价格(14.28元/股)的130%,已触发“百合转债”的赎回条款。

长信科技(300088.SZ)也在2019年12月26日同样表态不会提前赎回“长信转债”。盘面显示,自2019年11月14日至2019年12月25日期间,长信科技连续三十个交易日中至少有十五个交易日的收盘价格不低于公司“长信转债”当期转股价格(6.25元/股)的130%(8.13元/股),早已触发赎回条款。

由此可见,如果未到期,是否赎回可转债的开关掌握在上市公司手中。当然,市场也会碰到如这次泰晶转债这种,虽止息日还远在2023年,但依然启动赎回的主。

从历史上看,泰晶科技曾2次披露过自己不提前赎回的公告,分别发于2020年3月7日和2020年3月28日。由此可见,上市公司不赎回的表态并不靠谱。

那么,除了近期表态不会提前赎回的公司之外,还有哪些公司逼近触发或者已然触发条款的呢?

多只规模逼近3000万

首先看余额。一般情况下,上市公司发行的可转债进入转股期后,就会有持有人陆陆续续将手中的债转成股票,毕竟,青睐可转债的投资者,一般都着眼于可转债的股性,因为可转债的利息,相比其他品种,实在不算多。

如上述泰晶转债,期限共为6年,利率第一年为0.4%,第二年0.6%,第三年1%,第四年1.5%,第五年1.8%,第六年2%。那么当持有人不断转股之后,可转债的规模就在不断下降,3000万元便是红线。

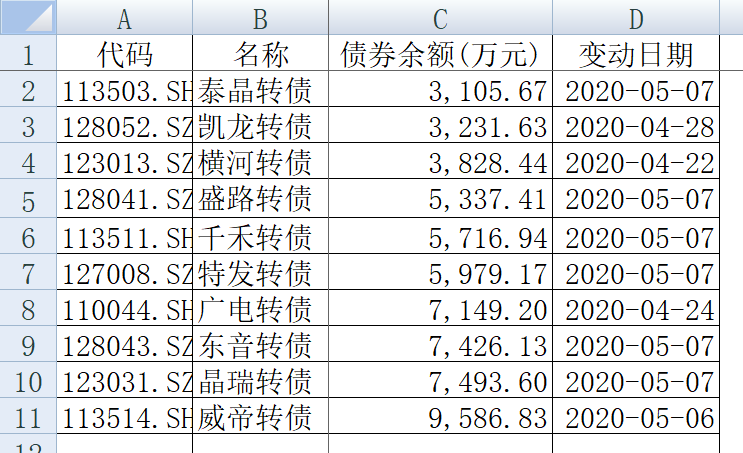

据梳理,目前余额逼近3000万元的可转债标的,还是有好几只。上述的泰晶转债,其截至2020年5月7日的规模就只剩下3105.67万元。除此外,凯龙转债截至4月28日时的规模就只有3231.63万元了,横河转债截至4月22日的规模为3828.44万元。另外,盛路转债截至5月7日的最新规模为5337.41万元,千禾转债截至5月7日的规模为5716.94万元,特发转债5月7日的数据为5979.17万元。

这些可转债标的的最新规模并不算高,而且随着持有人不断转股,还会继续下降,那么一旦进入3000万元红线内,上市公司有权根据规定进行赎回。

需要指出的是,可转债的妖化,也往往是因为盘子较小而引起。

此前的横河转债就是一个典型。该标的表演很充分,3月19日的横河转债当天涨幅为72.04%,次日再一度冲高涨近40%,两天时间振幅超138%。接下来的3月23日横河转债的跌幅为31.63%。4月14日,横河转债再异动,当天涨幅达到60.52%,4月15日该标的继续上涨8.64%,盘中最高冲击30%的涨幅。这之后的4月17日和4月20日,横河转债当天的涨幅分别为20.78%和21.46%。4月22日涨幅14.21%。

一连串的大幅波动也引起了监管层的高度关注,横河模具(300539.SZ)也因此收到过关注函。横河模具直言,通常情况下,同行业上市公司股票价格与其可转债价格高度正相关,且不存在超高溢价率的情况。横河转债的价格已严重脱离与公司股价之间的关联,主要系公司可转债流通量较小,可转债价格易被市场资金影响。

某券商分析师告诉记者,由于可转债具有T+0和无涨跌限制的特性,盘子小的可转债很容易被控盘,造成大幅波动,“因为风险大,炒作资金不会隔夜,机构资金一般不会参与,但散户却有可能跟”。

脱缰的转股溢价率

横河模具说的超高溢价率是什么呢?

据公开信息显示,转股溢价率是指可转债市价相对于其转换后价值的溢价水平。转股溢价率越低,则可转债的股性就越强。在日常交易中,人们通常用转股溢价率来衡量可转债的股性。

如泰晶转债,以5月7日来计算,泰晶转债的转股价为17.9元,每张转债股份为100/17.9=5.59股,再乘以正股价24.8元,得转股价值为138.55元。目前泰晶转债的价格为193.83元,故转股溢价率为(193.83-138.55)/138.55*100%=39.9%。

由上可知,溢价率越高也就意味着转债价格“兴奋”过头了,如果未看清楚情形以高价去买转债,再转股的话,那后果可想而知。这也就是为何泰晶转债一说要赎回,价格就跳水的原因之一,要知道在跳水之前泰晶转债的价格更在360元以上。

据Choice金融终端的排序显示,目前市场中转股溢价率最高的是横河转债,其转股溢价率高达260.14%,其他如亚药转债、洪涛转债、顺昌转债、岩土转债、凯龙转债、亚太转债、蓝盾转债、小康转债、模塑转债、盛路转债等的转股溢价率也都在100%以上。

从转股溢价率看也知道为何横河转债被监管层重点监控。目前,横河转债的转股价值为72.78元,而横河转债的价格现在仍在262.1元的高位,再加上其规模小,故显得妖气更重。

英大证券首席经济学家李大霄告诉记者称,可转债前期有一段低迷,后来又经历了大面积的火爆,引来大量投机,泡沫也就产生,“正股的价格有没有泡沫都还需要另说,超高的转股溢价率就是赤裸裸的泡沫”。

李大霄表示,投资者首先要深刻理解何为可转债,具有什么特征、规律等,其次要清晰可转债当偏离了真实价值之后,也是具有高风险的,最重要的是树立正确的投资理念,非理性炒作最终还是会出问题。

“股票已经进入不再稀缺的时代,可转债也是”,李大霄说道。

大量触发提前赎回条款

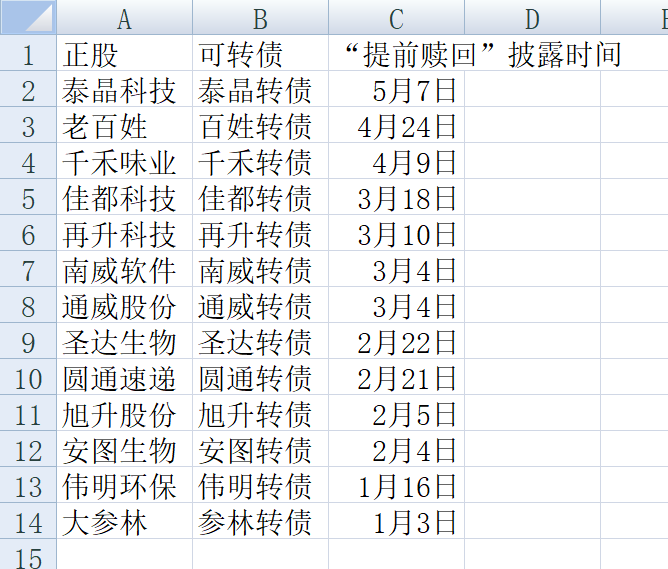

在巨潮网上输入“提前赎回”的关键词可以看到,如泰晶转债这般提前赎回的标的还有不少。

老百姓(603883.SH)在4月24日就曾发布提前赎回的提示性公告,其股票由于自2020年3月12日至2020年4月23日期间,满足连续三十个交易日中至少有十五个交易日的收盘价格不低于“百姓转债”当期转股价格(60.09元/股)的130%,已触发赎回条款。另外,千禾味业(603027.SH)、佳都科技(600728.SH)、再升科技(603601.SH)等公司均发布了提前赎回可转债的提示性公告。

与此同时,也有可转债已经触发了提前赎回的条款,但却选择沉默的上市公司,也即是说,这些上市公司随时伸手就可拿住七寸命脉的可转债标的。

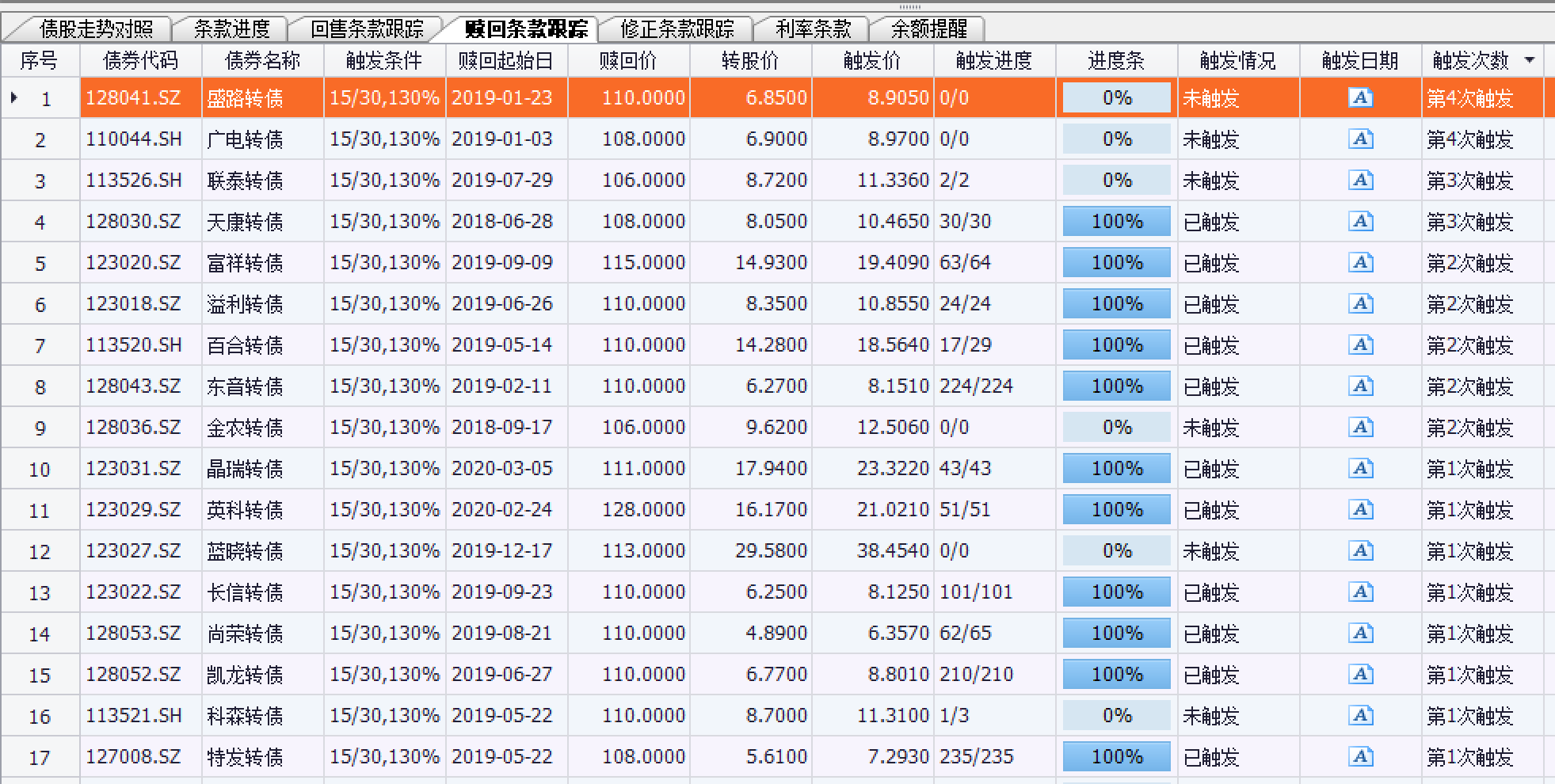

据Choice金融终端的统计,有不少标的已然触发了赎回条款且不止一次。

比如盛路转债的触发次数已达4次,触发日期分别为2019年3月13日、2019年9月4日、2019年11月12日、2020年3月19日。资料显示,盛路转债的转股价为6.85元,触发价为8.905元,拿最近一次触发来看,从2020年2月24日至2020年3月19日共计19个交易日里,盛路通信(002446.SZ)就已经有15天的收盘价超过了8.905元。但盛路通信却并没有表态是否提前赎回。

上述表格中的广电转债,也是触发了多次,最近一次是2020年3月4日,但正股也暂无公告表态。

此外,天康转债最近在2020年4月14日也触发了提前赎回条款,但天康生物(002100.SZ)方面也并没有相关公告;溢利转债最近在2020年4月22日触发,正股溢多利(300381.SZ)也同样没有相关公告发布。

在不清楚上市公司心意的情况下,这类标的对投资者来说,也需要格外留意黑天鹅的起飞,毕竟前有泰晶转债的案例。

评论