文|财经涂鸦 苍穹

编辑|tuya

五一节假日之后,丰巢快递柜延时收费风波发酵。根据丰巢4月30日实行的“会员制”政策:非会员包裹只可免费保存12小时,超过需按0.5元/12小时收费,3元封顶。

围绕五毛钱,一场博弈在丰巢、快递公司、小区和消费者四方展开,其中丰巢和消费者之间尤为激烈。消费者普遍质疑双向收费的合理性以及免费时长过短,丰巢则坚称此举有利提高快递柜使用效率,甚至通过并购速递易实现近70%市场份额来奠定底气。针尖对麦芒,截至5月11日下午17时,仅上海就有108个小区联合抵制丰巢。

丰巢急于扩收的背后,却是连年亏损以及股东“断供”。2019年12月,丰巢快递柜的主体公司丰巢科技的注册资本由原来约24.50亿元变更为约11.67亿元,此前占股5%的普洛斯(GLP)从股东名单中退出,至此5位创始股东只剩下顺丰一家。

普洛斯退股,一定程度表明大佬们看淡丰巢智能柜的前景。比较戏谑的是,丰巢因延时收费被封“巢”,前股东普洛斯却在中国市场“混”得风生水起,这构成一副鲜明的对比。

物流地产一哥的进击波

十余年前谁都没能想到,在一个以拿地为主要竞争力、并相对更加为政府所掌握的仓储物流行业,“外资控股”的普洛斯能够做到绝对龙头。

以2019年6月底的数据为例,普洛斯持有完工仓储面积约2570万平方米,排名市场第一;万科旗下万纬物流持有面积560万平方米,菜鸟网络持有面积300万平方米,易商红木持有面积300万平方米。仓储物流行业已然形成一超多强的商业格局。

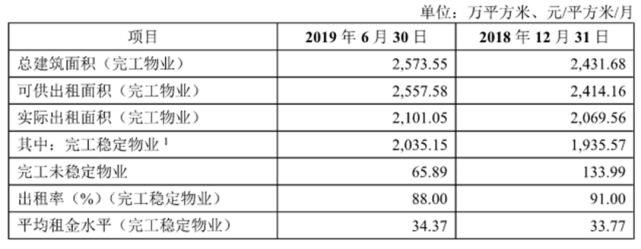

普洛斯相关数据(来源:2019年GLP公司债券半年度报告)

现时来看,普洛斯也算命途多舛,其在史上两度被卖身,并经历从上市到私有化的巨大波折。

普洛斯前身追溯至美国普洛斯集团(ProLogis)的亚洲业务,在2008年被新加坡政府投资公司(GIC)收购,并于2010年10月在新加坡证券交易所上市;2017年7月由厚朴投资、万科集团、高瓴资本、中银集团投资以及普洛斯管理层组成的中国财团斥资116亿美元(合160亿新币)从GIC手里购得普洛斯,并完成退市,五者分别占有股权比例的21.3%、21.4%、21.2%、15%以及21.2%。

至此,普洛斯实质上成为一个中资公司,已同Prologis或安博完全切割,如果再同他们相提并论显然不合时宜。

但普洛斯确实继承Prologis先进的运营和管理理念,从而不断实现做大做强。2003年刚切入中国之时,普洛斯寄希望从政府直接拿地的想法落空,于是转换策略从二级市场入手。一是收购乐购整套配送设施并在上海取得西北物流园的开发权;二是与苏州工业园区的物流园区签订开发协议,以入股形式进行工业物流园区的开发及建设。

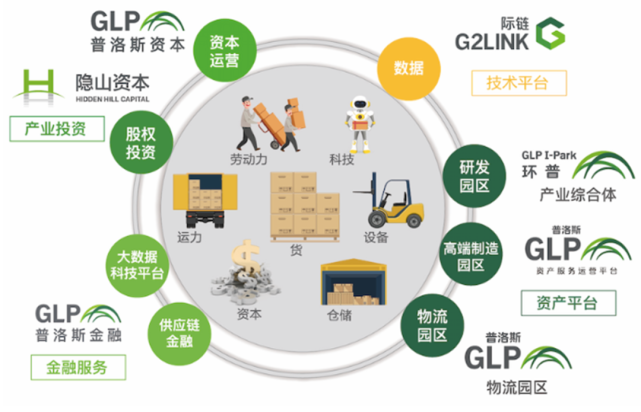

随着声名在外,政府也逐步放松普洛斯拿地的禁制。截至2019年12月,普洛斯在中国43 个主要城市投资、建设并管理着388个物流园、工业园及科创园,物业总面积达4220万平方米,维系中国最大的现代产业园提供商和服务商的地位,普洛斯还是中国市场最早启动智慧物流及相关产业系统的打造者和促进者。

进军中国17年,普洛斯已经建立优质的客户基础。其主要客户集中在物流、零售、制造业三大行业,如2017年百世物流、京东商城、德邦物流、唯品会和中国外运为其前五大客户,分别租用普洛斯6%、4.3%、2.6%、2.6%和 1.6%的仓储面积。

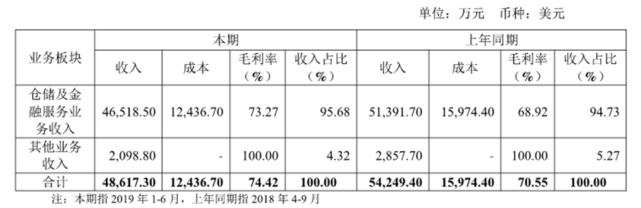

普洛斯收入结构及毛利率情况(来源:2019年GLP公司债券半年度报告)

仓储物流讲求利用率,忠诚的客户使得普洛斯出租水平一直处于高位,这也为造成其经营业绩相对稳健。2019年上半年普洛斯出租率达到88%,虽较2018年的91%略有下降,但平均租金水平增加0.6元/平方米/月至34.37元/平方米;去年上半年普洛斯录得收入4.86亿美元、毛利率74.42%。其中,仓储及金融服务业务占据大头约96%为4.65亿元,毛利率也达到73.27%。这一盈利水平,接近高毛利的白酒行业的平均水准。

资本杠杆的强力支撑

仓储物流属于重资产行业,最开始完全依靠自有资本实现扩张。普洛斯之所以能够掀起全球物流地产风暴,一大原因归结为其背后强大的金融杠杆支撑。

普洛斯最开始走的也是重资产方向,一段时间后发现,这种方式容易导致资金沉淀。因为按照常规的做法,物流地产的盈利模式为长期持有物业、依靠租金获得收入,这一进程至少需要10年才能回本。

在此背景下,REITs应运而生。所谓REITs,系不动产投资信托基金(Real Estate Investment Trusts)的简称,其是通过发行权益凭证汇集投资者资金,然后交由专门投资机构进行不动产投资经营管理,最后将投资综合收益按比例分配给投资者的基金。从物流地产的角度,REITs的标的资产就是投资各类物流仓储设施的收益。

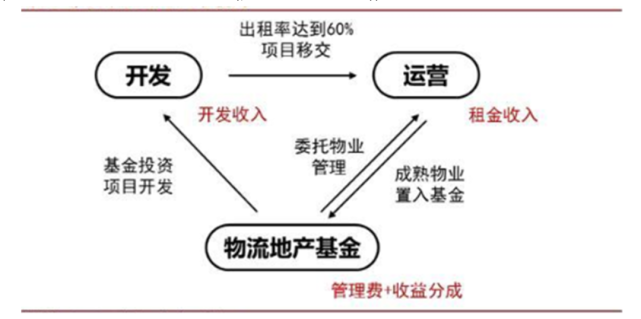

在REITs基金模式的作用下,普洛斯成功将资金回笼的时间由十年缩短到了一年之内,大大提高项目周转率,实现了高周转、高回报和高杠杆的轻资产发展。由是,普洛斯旗下物业开发、物业管理运营、基金管理三大核心业务构成战略“闭环”。

普洛斯的业务闭环(来源:招商证券)

2019年普洛斯在不动产及私募股权基金领域的资产管理规模达890亿美元,对比同期不足仅140亿美元的股东权益,规模放大不下6倍。通过基金管理平台,普洛斯加强自身的网络效应,在建立更强的客户关系的同时保持整个财务状况的良好,公司也可以从更多渠道获得收益,比如资产管理费、基金管理费、租赁费,物业管理费,长期激励费用等。

就在今年4月,普洛斯宣布完成总投资规模为150亿元人民币(约21亿元)中国收益基金I的募集工作,该基金投资于长三角、京津冀及华中地区18个重要物流节点城市的34处物流基础设施。这也是普洛斯在中国设立的第三支收益型基金,至此普洛斯在中国设立的收益型基金总投资规模累计达490亿元人民币(约70亿美元),更加有助其夯实在中国市场的领先地位。

隐山现代物流服务基金(简称“隐山基金”)于2018年5月成立,是普洛斯旗下专注投资物流生态领域的投资平台,也是国内首个物流生态领域投资的专项基金。近年来普洛斯系在资本市场频频出手,仅2016-2019年就参与25宗物流相关的并购交易。

普洛斯业务范围(来源:官网)

而在2019年,普洛斯的两宗交易引起业界广泛关注。一是将美国的部分资产以187亿美元的价格出售给黑石,完成史上最大规模的私募不动产交易;另一个是同招商局集团达成重要合作协议,战略投资招商局集团私募股权投资平台招商资本,各获得50%的股权。一系列事实验证,普洛斯具有很强的投资拓展能力,建立多层次的合作也为其带来更大协同效应。

值得一提的是,参与投资货拉拉、爱库存的钟鼎资本同普洛斯有着千丝万缕的联系。最显而易见的是钟鼎资本创始合伙人兼投委会主席梅志明,其同时也是普洛斯联合创始人兼首席执行官;其次普洛斯参与投资的企业,钟鼎资本也有联合投资,如正处热议中的丰巢,钟鼎资本就有参与2018年的战略轮以及2017年的A轮。

据天眼查信息显示,钟鼎资本和普洛斯于5月11日同一天退股深圳市丰巢科技有限公司。

深圳市丰巢科技有限公司股东沿革(来源:天眼查,公开报道,财经涂鸦)

下一个十年

国内第三方物流及电商领域的迅猛发展,导致仓储物流的需求也与日俱增。根据相关报道,中国电子商务、消费品、物流服务等行业对高标准仓库的需求将远大于供应,缺口超过1亿平方米,短期内市场将维持供不应求的状态。

看重其中红利,四股力量在暗中较劲,分别为外资系(丰树、安博等)、传统房企跨界发展(万科万纬物流与远洋集团等)、电商企业(菜鸟网络等)以及独立经营商(易商红木、环普等)。

相对而言,四者各有其竞争优势,如外资系有着领先的仓储设备技术、管理水平以及充足的资金,可以复制既有模式和经验;传统房企依托规模和资金加持,利用手中的工业用地兴建物流园区的同时可以大量收购;电商企业有着齐全的上下游链条与源源不断的仓储需求,对物流行业理解更为深刻;其他企业往往在某一领域有着较强创新能力,如民熙额金融物流园、环普的产业物流园等新模式物流地产。

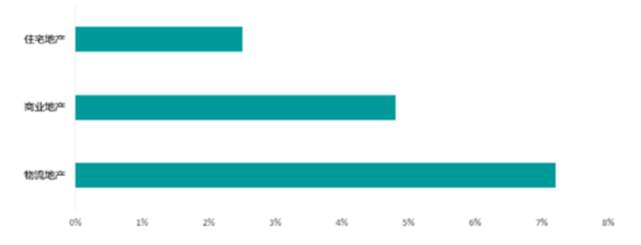

至于房地产行业涉足物流地产,趋利说在某种程度站得住阵脚。相比收益率呈现急速萎缩的其他房地产业态,物流地产的投资回报率一直徘徊在较高水平。2010年左右物流地产的回报率可达9%,即使现在广州、深圳等城市的回报率也能达到5.5%。加之,商业地产因标准化低而证券化难度大,物流地产更受海外基金和长期投资者的青睐。

不同地产业态回报率(来源:赛迪顾问,2020年2月)

然而,物流地产本质上属于“土地的生意”,相对应的土地供应却十分缺失。这个比较容易理解,物流用地的楼层少、租金低,带来的税收贡献也不大。世邦魏理仕数据显示,2019年上海物流市场仅录得一个项目,带来4.7万平方米的新增供应,供应量创历史最低水平。

相比之下,普洛斯前期积累的土地面积已经超过第二至第四名的两倍,该种先占优势将在长期得以维持。由此可见,未来普洛斯的价值还将得到进一步深挖。

评论