记者 |

编辑 | 陈菲遐

双汇发展(000895.SZ)近期在资本市场动作频频。除了要耗资7.3亿收购6家关联公司外,还抛出了一份高达70亿元的定增计划。

不过,如此大金额的募集计划,含金量却稍显不足。有投资者质疑其仅仅是为了圈钱而并非真正需要。

布局本就不需要的上游

双汇发展70亿元定增计划主要涉及5个建设项目。其中,43.2亿元用于肉鸡、生猪养殖项目的建设;3.6亿元用于生猪屠宰及调理制品产线升级改造;2.7亿元用于肉制品加工产线升级改造;7.5亿元用于建设总部大楼;剩余13亿用于补充流动资金。

可以发现,布局肉鸡、生猪养殖在该次定增计划中拟投金额最大。其中,肉鸡养殖项目计划使用募集资金33.3亿元,生猪养殖项目计划使用募集资金9.9亿元。

不难推测,此次花重金布局鸡肉行业,主要由于猪瘟的后续影响。

2018年下半年以来,受非洲猪瘟影响,猪肉价格飙涨。鸡肉的替代需求也随之增加,相关产品价格也出现大幅上涨。因此,双汇发展肉制品毛利率出现下降。2019年双汇发展高温肉制品毛利率为30.05%,同比下降1.52个百分点。低温肉制品毛利率为25.59%,同比下降2.49个百分点。

目前,双汇发展上游养殖规模不大。其生产性生物资产还逐年下降,2019年只有5400万元,同比下降17.67%。从双汇发展控股母公司万洲国际(0288.HK)的分部营收数据来看,双汇发展2019年养殖业务只有约2000万美元(未抵消内部交易)。营业利润更是亏损1300万美元。养殖规模不大是其亏损主要原因。

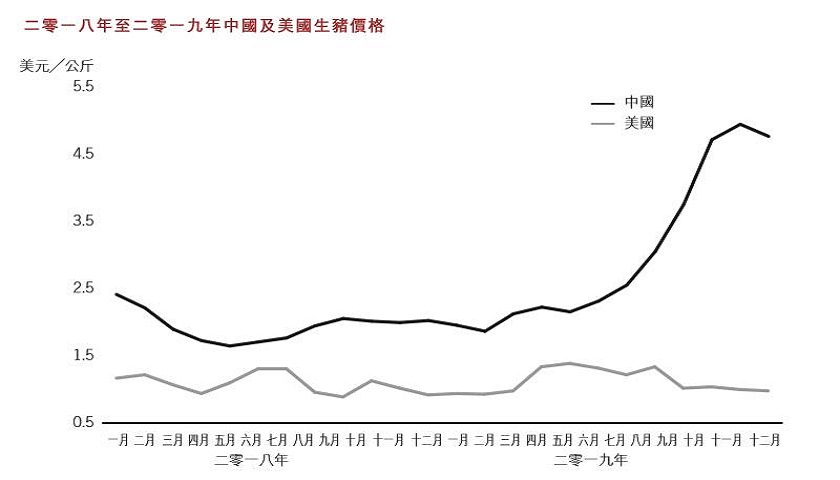

事实上,双汇发展肉类原材料一直依赖进口,但这也是其独特优势。原因是双汇发展母公司还全资控股美国最大的肉制品加工企业——史密斯菲尔德食品公司(下称史密斯菲尔德)。由于美国猪肉、鸡肉价格更低,双汇发展的肉类成本相当于美国肉价、关税、运输费之和。双汇发展会根据中美两国的猪肉价差在不同地区之间调拨,价差越大,公司利润越丰厚。2019年,双汇发展向母公司采购的分割肉约为58.7亿元,进口的分割肉比2018年上升一倍还多。2020年一季度,双汇发展肉类进口同比增长到30亿,预计全年肉类进口量将大幅增长。可见,双汇发展肉类采购成本不受养殖产能不足的限制。

虽然,双汇发展也有一定比例的外购,但一旦价格上升过多,公司就会加大从美国进口猪肉量从而赚取更多差价。未来如果中国与美国的加征关税排除得到准许,进口猪肉税费可从63%降至33%,将进一步扩大价差空间。

因此,进口肉作为独特优势,双汇发展不会放弃。如今花重金布局养殖业务,只是作为补充产能的需要,未来不会大批代替进口肉。而且,双汇发展的养殖业务都处在亏损状态,与从关联方进口相比,经济效益明显处在劣势。公司本次新建养殖产能更多是完善产业链布局角度考虑,至于扩建养殖产能的需求其实并不迫切。

补充流动现金?但双汇并不缺钱

本次定增中,双汇发展用来升级产线的投资合计只有6.3亿元。而另一方面又要使用13亿募集资金补充流动性。

双汇发展表示,过去几年业务快速增长,负债水平也有所提升,因此决定使用13亿募资资金满足日常业务发展需求,降低资产负债率。

但双汇发展真的缺钱吗?

双汇发展目前资产负债率为40.23%。负债率上升原因主要是双汇发展陆续把上市公司体外资产纳入上市公司体系,这些资产因为融资渠道较为单一,故而负债率较上市公司更高。

虽然双汇发展的负债率近年来有所提升,但并未影响偿债能力。截止今年一季度,双汇发展的流动比率和速动比率分别为1.57和0.85,疫情并没有对公司产生太大影响。

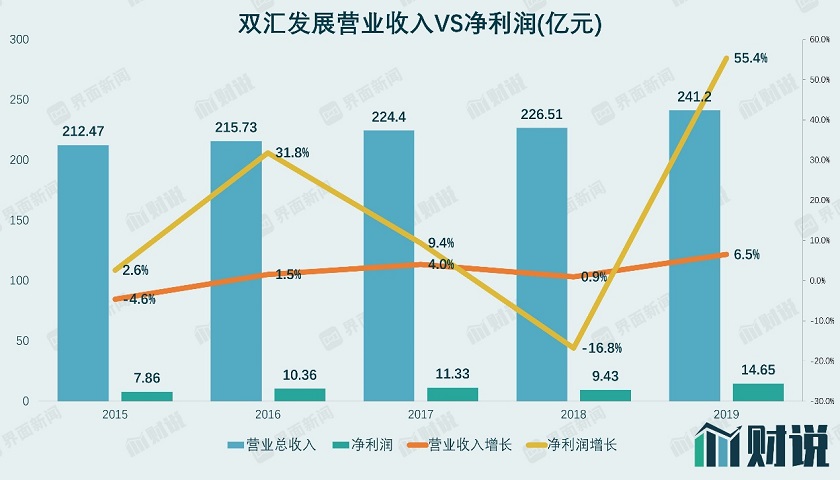

2019年,双汇发展实现营业收入603.48亿元,同比增长23.43%,是2010年以来的最快增速。同期实现归母净利润54.38亿元,同比增长10.7%。今年一季度,双汇营业收入增长46.94%,净利润增长13.65%,呈加速增长趋势。

截至一季报,双汇发展账面现金53.3亿元。这些都让13亿元补充流动性的必要性打上了一个疑问。

给分红下降打预防针?

值得注意的是,跟随本次定增方案一起发布的还有双汇发展未来三年的分红计划。

具体来看,双汇发展分红原则可以分为三档,其中一条重要标准是是否有重大资金支出安排的,如果没有现金分红比例应达到当期可分配利润的80%以上。如果有重大资金支出,则分红比例下调到40%或20%。从双汇发展上市至今的历史分红数据来看,平均分红率达到73%。

那么,如果本次定增过会,未来双汇发展陆续开建各个项目是否属于重大资金支出?在本次双汇发展的分红计划中,公司表示:“未来三年内,公司将积极采取现金方式分配利润,在符合相关法律法规及《公司章程》的规定和现金分红的条件下,公司每年以现金方式分配的利润应当不少于当年实现的可分配利润的百分之三十。”这是否预示着双汇过去的高分红比率将会出现下降?

另外,如果本次非公开发行完成,双汇发展控股股东万洲国际(0288.HK)的股权将会从73.41%摊薄至66.74%左右。万洲国际是否会通过定增,增持部分双汇的股票值得留意。

评论