文丨阿尔法工场

锐科激光——从1到10的关键战略

仅从关注度而言,锐科激光(SZ:300747)跟去年被外资买爆后来又暴雷的大族激光根本无法相提并论。国内激光设备的竞争力已经相对很高,基本完成了从1到10的发展阶段,而激光设备的心脏——激光器,还处于加速进口替代的环节,锐科激光无疑在这个环节扮演领导者的角色。所以实际上,锐科是有更好的行业位置和成长性的

【1】市占率跳升

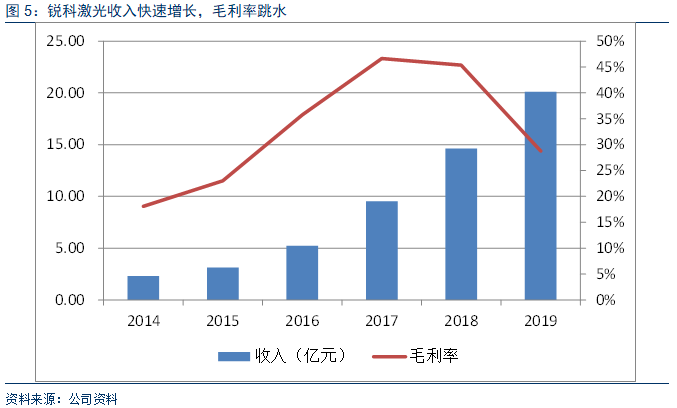

2008至2016年,是国内激光器的从0到1之路,2008年时,锐科激光的收入仅仅179万元,利润为负,突破国外技术封锁后,2016年公司收入达到5.2亿元,在国内的市占率达到个位数,算是在这个尖端领域站稳脚跟,下游企业也终于在只能买外资如IPG等之外多了个国产化的“备胎”。

实现0的突破后,锐科激光的市场份额快速提升,2018年达到17.8%,而其最新年报披露,其2019年国内市场份额达到24.3%。而这靠的就是快速挤占美国公司IPG的蛋糕。

(点击可看大图)

(点击可看大图)

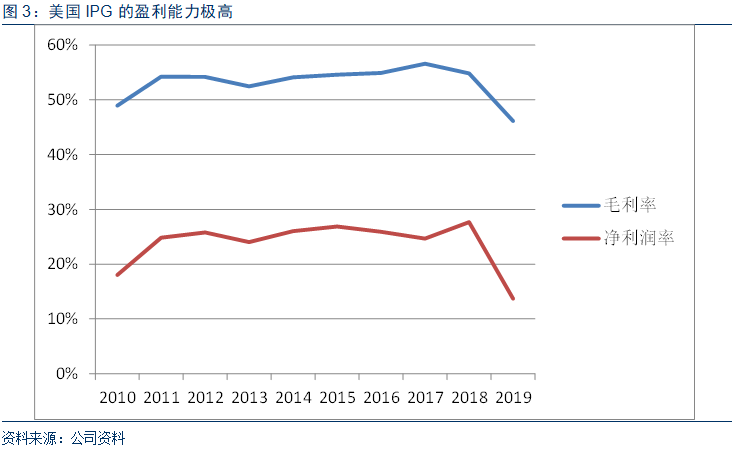

【2】和IPG的血战

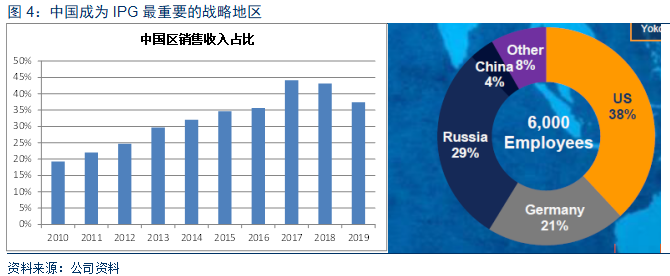

激光器由于技术难度大,行业曾经高度垄断,全球龙头美国公司IPG也因此享受极高的盈利能力,毛利率常年维持在50%-60%,净利润率20%-30%,这一水平甚至要高美国的苹果公司。而IPG的赚的盆满钵满,基本靠的就是中国市场,2010年IPG的中国区销售收入占的比重不到20%,2017年达到45%。

但是,令人感到难过的是,IPG在中国区域的员工人数仅仅200多人,只占全球员工的4%。技术垄断带来的议价能力、产业链控制能力可见一斑。

(点击可看大图)

(点击可看大图)

锐科激光的出现,再次验证了“一旦中国人把什么高端东西做出来了,就白菜价了”。锐科激光2018年完成上市后,随着羽翼丰满、口袋变深,为了快速提高市场份额开始挑起血腥的价格战。可以看到上图中,IPG在中国的收入占比从2017年开始逐年下滑,2019年更为明显,盈利能力开始跳水,净利率一年内直接狂掉14个点。

而锐科激光这个战略无疑是杀敌八百,自损一千的做法,在维持收入快速增长的背景下,盈利能力跳水,毛利率从45%下降到30%以内,只看财务数据根本想象不到这是一个高科技赛道。这也成为市场对于这个公司最大的分歧所在,牺牲短期盈利能力是否能够获得长期回报?

笔者是愿意相信这种战略能够帮助他实现“从1到10”的发展的,因为国内的制造业成本优势仍在,激光器的价格战显然是比技术战更合理的选择,只要IPG在国内没有工厂、人员仍然短缺,等到锐科激光市场份额稳定后,具备定价权的龙头企业盈利水平仍然将恢复到40%以上的行业均衡态,只不过股东要忍受短期不赚钱的苦日子。

从短期来看,随着今年疫情影响,锐科的市场份额达到3成,价格战有可能在近期就将接近尾声。

(点击可看大图)

(点击可看大图)

如何看待投资机会

进口替代无疑是2020年的投资主线之一,从“1到10”的赛道也值得高度关注,聚焦到锐科激光,由于短期盈利能力的快速弱化,加上地处武汉2020年1季度基本没有开张,因此PE估值将显得畸高,笔者认为可以从PS角度去看待这个问题。

经过上市2年多的估值消化,锐科激光的PS已从20倍下降到10倍以内,如果按照其2021年收入32亿元计算,现在194亿元市值对应的PS为6倍,已经基本低于成熟期IPG的估值水平。而且一季度疫情相当于给公司的股价做了一个压力测试,当时低位在80元左右,底部夯实。

从长期的角度,假设锐科能够在3-5年内达到IPG曾经在中国的市场地位,IPG2017年中国区收入42亿元,考虑到市场增长,假设锐科收入达到50亿元,按照8倍的PS估计,市值有可能达到400亿。

总结来说,在短期向下波动空间相对可控的前提条件下,这个“从1到10”的向上弹性机会值得重点关注。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论