记者 |

广东百货业龙头广百股份(002187.SZ),陷入了和王府井(600859.SH)类似的危机。在收购资产的预案披露前,广百股份股价连续收出五个涨停板,此异动引起了深交所的关注。

6月15日,广百股份复牌后再次收涨停,深交所火速发函,“要求公司报备引入战略投资者以及重组事项的进程备忘录,核实并说明重组事项前期的进展情况,是否存在内幕信息提前泄露的情形。”

受此影响,6月 16日广百股份股价回调,盘中触及跌停,早盘下跌近6个百分点,收于13.54元。

广百股份复牌前发布的交易预案分为两部分内容。

第一部分是收购资产。广百股份拟以发行股份及支付现金的方式购买广州友谊集团(下称友谊集团)100%股权,发行股份及支付现金购买资产的股份发行价格为8.08元/股。

第二部分为募集资金并引入战投。广百股份拟向中国人寿发行股份募集配套资金,募集资金总额不超过7亿元,募集配套资金的股份发行价格为8.25元/股,同时拟引入中国人寿资产管理有限公司(下称国寿资管)为战略投资者。

两件均为重大利好。如果说收购友谊集团在市场的意料之中,那么引入国寿资管为战略投资者,则在市场意料之外。

市场上,“聪明的资金”似乎对此利好先知先觉,早在广百股份公告停牌前,就连续收出五个涨停板。

在最新十大股东名单中,自一季度末至6月5日,自然人池微芬和浙江翊晟资产管理有限公司-翊晟汇金一号私募基金,二者分别持股270.51万股和108.57万股,位例第六和第十大股东。

同时,自然人林穗贤、黄佩玲持股数量在减少,自然人余洪涛和李伟彬已退出十大股东名单。

股价的大涨使得广百股份股票交易分别于6月2日、6月5日两次达到异动标准。在两次股票交易异动公告中披露,广百股份表示,除正在持续推进履行友谊集团100%股权转让承诺事宜外,不存在应披露而未披露的重大事项,或处于筹划阶段的重大事项。

也就是说,在出炉的重组预案中,拟引入战略投资者,及拟向中国人寿定增募集配套资金这一增量信息并未提及。

对此,深交所要求广百股份说明,异动公告中披露信息的准确性和完整性,是否存在误导性陈述。

此外,深交所还要求广百股份,核实是否存在内幕信息提前泄露的情形。同时,结合近期接待机构和个人投资者调研情况,说明是否通过非信息披露渠道向调研机构及个人投资者透露内幕信息,是否存在违反公平披露原则的事项。

停牌前20个交易日内,广百股份股票收盘价累计涨幅为95.08%,剔除同期深证综指指数因素后,波动幅度为92.46%;剔除同行业百货商店指数因素后,波动幅度为76.74%。

上述涨幅已达到了中国证监会《关于规范上市公司信息披露及相关各方行为的通知》第五条规定的相关标准,广百股份的本次交易存在因股价异常波动或异常交易可能涉嫌内幕交易而暂停、中止或取消的风险。

另外,这份预案的定增价格选取也十分微妙。

在股价大涨后,广百股份停牌前收盘价为13.09元/股,若以此为标准,必然对交易对手不利。

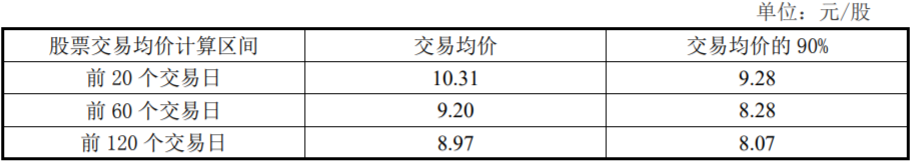

根据《重组办法》等有关规定,上市公司发行股份的价格不得低于市场参考价的90%。市场参考价标准包括,公告日前20个交易日、60个交易日或者120个交易日的公司股票交易均价之一。

广百股份定价基准日前20个交易日、60个交易日、120个交易日股票交易均价分别为10.31元/股、9.20元/股和8.97元/股。

在这三个标准中,预案中各方友好地选择了其中的最低均价8.97元/股为标准,并且以比最低价8.07元高出一分钱的价格作为定增发行价格。募集配套资金的发行价格也在最低价标准区间。

事实上,对于在疫情期间,艰难求存的广百股份来说,这两项均为重大利好。

广百股份业绩已难以为继。2019年公司归属于上市公司股东的净利润同比下滑43.98%至1.13亿元,为2008年以来的最低水平。2019年第四季度和2020年第一季度,广百股份首次出现季度亏损,还是连亏两个季度。2020年一季度,在疫情冲击之下,广百股份更是亏损3610万元。

因此,广百股份急需推进一年前提出的收购友谊集团的计划。

广州友谊集团定位为高端精品百货,是广州市著名的购物场所,目前主要运营环东店、正佳店、国金店和时代广场店4家门店。

尽管作为同类百货业,友谊集团受疫情的影响与广百股份之间并无二致,但区域百货龙头的强强联合,给二者的发展带来更多的可能。

整合完成后,广百股份将成为拥有逾25万平方米自有物业、30家门店的区域百货公司。公司也将形成进入国内商贸零售业第一梯队的实力。

友谊集团也是一块优质资产,业绩上,其表现优于广百股份。未经审计的财务数据显示,截至2019年末,广州友谊集团净资产为25.94亿元;2019年,广州友谊集团实现营业收入27.13亿元,实现净利润2.46亿元。

不过,与本次交易相关的审计、评估工作尚未完成,交易对价还未出炉。届时,还需评估这笔买卖对上市公司来说是否划算。

其次,引入国寿系的重量级战略投资者,异业背景,使得广百股份增加了可想象的空间。

在经济下行期,险资稳定性相对较强,中国人寿作为险企龙头,其实力不言而喻。

根据双方的《战略合作协议》,双方将积极探索“金融+实业”的合作模式,利用双方各自在业务形态、客户资源、专业能力、战略地位等方面的优势,共同拓展商贸流通领域业务版图。

一方面,国寿资管将协调自身客户资源与广百股份对接,推进关键市场和渠道的拓展。

另一方面,国寿资管利用产业投资经验,投资并购渠道建设,为广百股份对接自身资本市场资源,寻找上、下游投资并购项目。

但这次合作的披露较为突然。交易所还要求广百股份说明与国寿资管的合作期限、参与上市公司经营管理安排、持股期限及未来退出安排等,论证国寿资管是否属于“董事会拟引入的境内外战略投资者”。

评论