文|全球财说 王莉

虽然都知道现在的银行业竞争激烈,压力很大,但很多家长仍然希望子女能够到银行工作,原因无他,薪酬相对较高。

2019年哪家银行薪酬较高?哪家银行人均创收能力强?下面揭晓答案。

浙商银行人均薪酬最高

银行资产及盈利规模整体上看是按银行类型大小排序,即国有行排首位、全国性股份制行其次,城商行和农商行在后。不过薪酬方面就不按这种顺序了,毕竟国有行有央企限薪令这条杠,当然这个限薪令的影响主要体现在高管薪酬方面,国有行薪酬水平总体低是由于网点分部地区广、人员基数大,尤其是在三四线城市分支的工资当然是随当地工资水平走,故而在银行薪酬榜单上国有行基本排不到前列。

相对而言,由于全国性股份制行机制相对灵活,以及经营网点分支主要在一二线城市,当然这几年有继续下沉迹象,因此这类银行人员平均薪酬较高,排名会较为靠前,不过一些一二线城市的城商行也会由于当地工资水平偏高,自己的员工平均薪酬也会偏高从而排到前列。

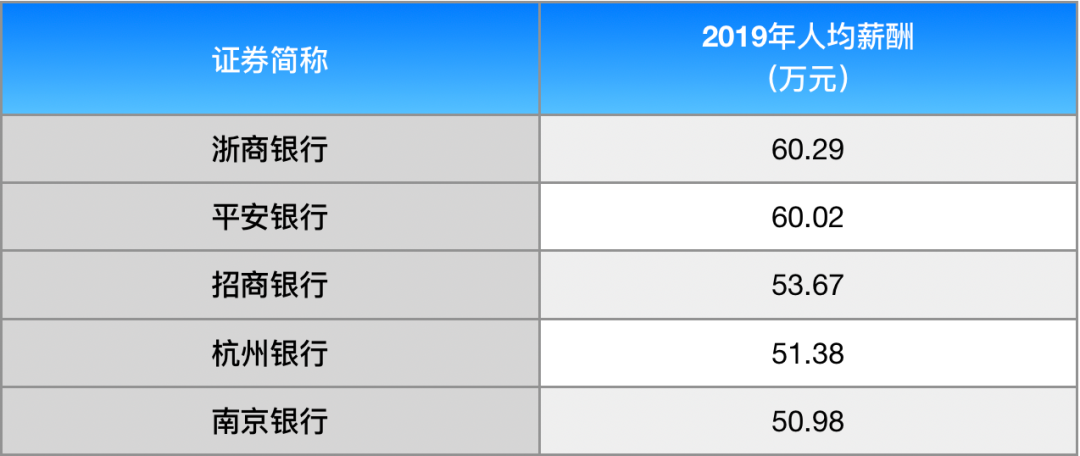

根据Wind数据,2019年上市银行中人均薪酬前10名没有一家国有行,倒是全国性股份制行和地方银行打了“平手”:两类银行各占5位。而“精英中的精英”,即前5名分别是浙商银行、平安银行、招商银行、杭州银行和南京银行,这5家银行人均薪酬均在50万元以上,浙商银行是去年刚刚实现在A股上市,在首份A股上市年报披露后,其正式成为A股36家上市银行中人均薪酬最高的银行,2019年其人均薪酬为60.29万元,不过平安银行和浙商银行相差无几,其人均薪酬为60.02万元。

A股上市银行人均薪酬前5名

数据来源:Wind

不出意外的,除了交行以外,其余五大行工农中建邮储的人均薪酬均落在倒数10名之内,或许有人会说交行表现在国有行中最差,人均薪酬居然还高于其他国有行?《全球财说》认为,或还是与网点分部地域有关,交行的网点数量远比不上其他国有行,且分部地域都在经济发展较好的城市。

每年在人均薪酬出来后,都会有员工喊自己是被平均了,言下之意是高管薪酬过高,那么2019年高管薪酬又是如何排序?

管理层薪酬榜中,国有行再次无例外的排到后10名。前10名与人均薪酬榜有些出入,管理层薪酬前10名中股份制行占7位,城商行占3位。前5名分别是民生银行、招商银行、浙商银行、平安银行和中信银行。

对于民生银行管理层的高薪,作为股东方代表的史玉柱看起来似乎有些不满,6月5日,史玉柱微博上发文中提到“以董事长为首的管理层的收入,必须与公司市值挂钩。”

值得注意的是,不良率居上市银行之首的郑州银行管理层年度薪酬总额也排进了前10,位列第9。

2019管理层年度薪酬总额前10名

数据来源:Wind

有没有人均薪酬较高,但管理层薪酬不算高的银行?也有,比如北京银行。北京银行2019年人均薪酬排上市行第7位,管理层薪酬总额在上市行排在倒数第10位。

北京银行人均创收最高

员工获得薪酬自然需要为公司创收。

2019年人均创收最高的是北京银行,达421.56万元,第二到第5名分别是平安银行、上海银行、浙商银行和中信银行。

2019人均创收前10名

数据来源:Wind

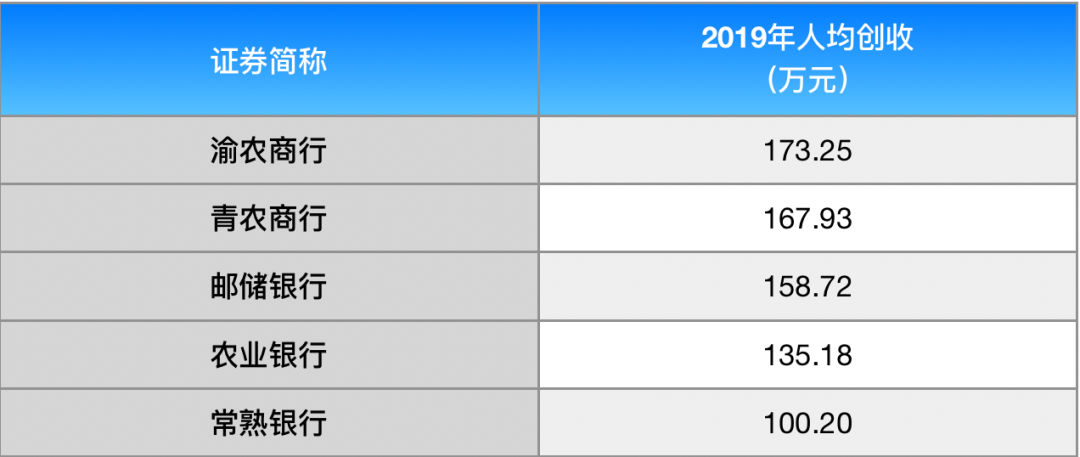

人均创收排名垫底的5家银行分别是常熟银行、农行、邮储银行、青农商行和渝农商行。

2019人均创收后5名

数据来源:Wind

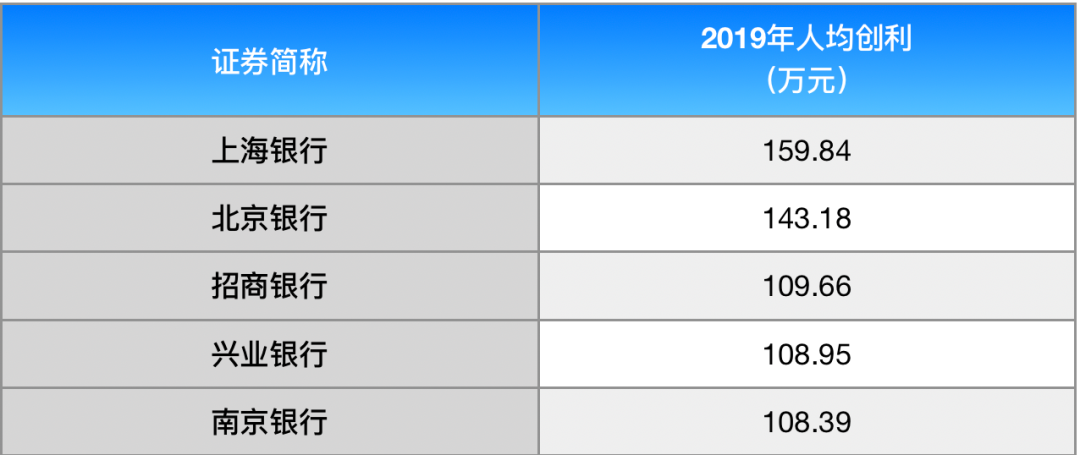

人均创收和人均创利总体分类排名相近,但具体位次不同以及有个别差异较大。人均创利排名中上海银行冲到第一名,北京银行退居第二,招行和兴业银行也冲到了前五。比较意外的是,人均创收并未进入到前10的南京银行人均创利却闯进了前五。

2019人均创利前5名

数据来源:Wind

常熟银行依然垫底人均创利,同时张家港行和苏农银行也跌落至人均创利榜后五名。

2019人均创利后5名

数据来源:Wind

附:人均薪酬最高的浙商银行简要分析

浙商银行2019年实现营收和归母净利润分别为463.64亿元和129.25亿元,较上年同期分别增长19.06%和12.48%。乍一看,表现还不错。但略加细微来看,该行可能没有数据表面那么优秀。

从营收结构看,浙商银行还是以靠吃息差为主,2019年该行利息净收入大增28.38%,但非利息净收入微降0.54%。非利息净收入下滑主要是受其他非利息净收入下降的拖累,进一步追根求源,则是公允价值变动损益的大幅下降所造成。

浙商银行的营业利润2019年其实只有个位数的增长,为5.55%。这主要是由于营业支出的增长所致,其中增幅最大的是其他业务成本和信用减值损失增幅最大,分别是45.16%和45.07%。

净利润之所以还能实现两位数增长,主要是2019年所得税费用的大幅减少,2019年该行所得税费用同比下降32.87%。

资本充足率方面,由于去年刚实现上市,浙商银行资本充足率有所提高,2019年末核心一级资本充足率、一级资本充足率和资本充足率分别为9.63%、10.95%和14.27%。

资产质量方面需要注意,该行不良贷款率创了该行近8年的新高,2019年末为1.37%,2020年一季度末为1.42%。未来该行不良形式可能仍然不能乐观。根据该行年报,2019年末,浙商银行作为被告的未决诉讼/仲裁案件共计17起,涉及金额其实不算高,为5921.47万元。但现在浙商银行踩雷了北大方正。

2018年7月25日,浙商银行与北大方正集团有限公司签订借款合同,约定北大方正向浙商银行借款20亿元,借款期限为2018年7月25日起至2020年7月24日止,年利率为7.8%。

今年2月份,北京银行向北京一中院申请对方正集团进行重整。公开资料显示,方正集团有息负债约1600亿元。

6月11日晚间,浙商银行披露公告,已向法院对相关方提起诉讼,提出判令相关方共同偿还借款本息20.45亿元。

评论