文 | 每日财报 刘雨辰

《每日财报》近期推出了5G产业链的系列文章,希望通过系统的介绍为大家呈现整个行业完整的发展现状,本篇文章继续聚焦光纤光缆这一细分领域。

众所周知,光纤光缆通信已经取代了传统的电缆成为互联网时代的主要通讯传输方式,这种传输方式在“电-光-电”的转换过程中实现数据和信号的传输,具有频带宽、损耗低、可靠性高等特点,其传输介质是光缆中的光导纤维,也就是光纤。

单根光纤的传输速率可以达到几Gbps,单次传输距离可以达到几十公里,将数百数千根光纤组合成光缆,便可以在加强光纤强度的同时,进行更大量的数据传输。

光纤光缆的组成

光纤光缆的制造流程基本可以简单看成光纤预制棒——光纤——光缆。光纤预制棒是通过高纯硅等原材料制作而成,对光纤的质量和性能起着决定性的作用,是技术难度和利润最高的环节,被业内誉为光纤产业“皇冠上的明珠”;光纤是将光纤预制棒经涂料和拉丝等工艺加工成光纤,光缆则是将光纤进行护套成缆处理制成光缆。展开来看,光纤预制棒、光纤、光缆在产业链的利润比重分别为70%、20%、10%,通过这个数据就可以直观的看出,光纤预制棒是产业链的重中之重。

光纤预制棒是由四氯化硅制成的用于拉制光纤的材料预制件,是光纤光缆的核心材料,光纤预制棒的质量对光纤的质量有直接的影响,而光纤传输需要把传输损耗降到最低,因此需要光纤预制棒的四氯化硅达到极高的纯度,这也使得光纤预制棒成为了高技术门槛、高附加值材料。

目前世界范围内仅有极少数企业掌握了光纤预制棒的生产工艺,供应较为紧张。可以毫不夸张的说,掌握了光纤预制棒的生产工艺便是突破了光纤光缆产业最大的壁垒,站在了产业链的顶端。

我国早期光纤预制棒技术处于短板,80%的需求都需要从美国和日本进口,后期通过技术引进和自主研发,我国现已逐渐掌握光纤预制棒的生产技术,根据CRU 公布的数据显示,在全球主要生产光纤预制棒的20家企业中,我国已有长飞光纤、亨通光电、中天科技、烽火通信、杭州富通等8家企业在列,其中长飞光纤是我国光纤预制棒产能第一的企业,占国内总产能30%左右。

但我国对于光纤预制棒的需求量很高,目前还不能实现完全自给自足,仍有10%左右的需求需要依赖进口,国产化率有待进一步提升。2018年的时候,我国将针对光纤预制棒的反倾销政策延长至了2023年,这对国产光纤预制棒企业来讲,无疑是绝佳的扩产能、抢占市场的机会。

发展状况和竞争格局

2014年的时候,4G网络大举建设,三大运营商资本开支加大带动国内光纤光缆需求快速增长,2014-2017年国内新建光纤光缆公里数复合增长率超过30%。加上2015年商务部对美国及日本等光棒产品征收反倾销税,光棒供给层面出现短缺,两大因素叠加影响导致2016年-2018年期间国内光纤价格大幅提升。

2018年开始,三大运营商4G建设基本进入尾声期,国内光纤光缆需求大幅下滑,2019年新增光纤光缆里程434万公里,需求量达到近5年的最低水平。从供给端来看,周期上行的时候业内公司扩大规模,国内光棒产能经过2-3年扩产,2019年国内主要光棒厂商产能超过10万吨,光棒供给过剩导致光纤价格出现腰斩。

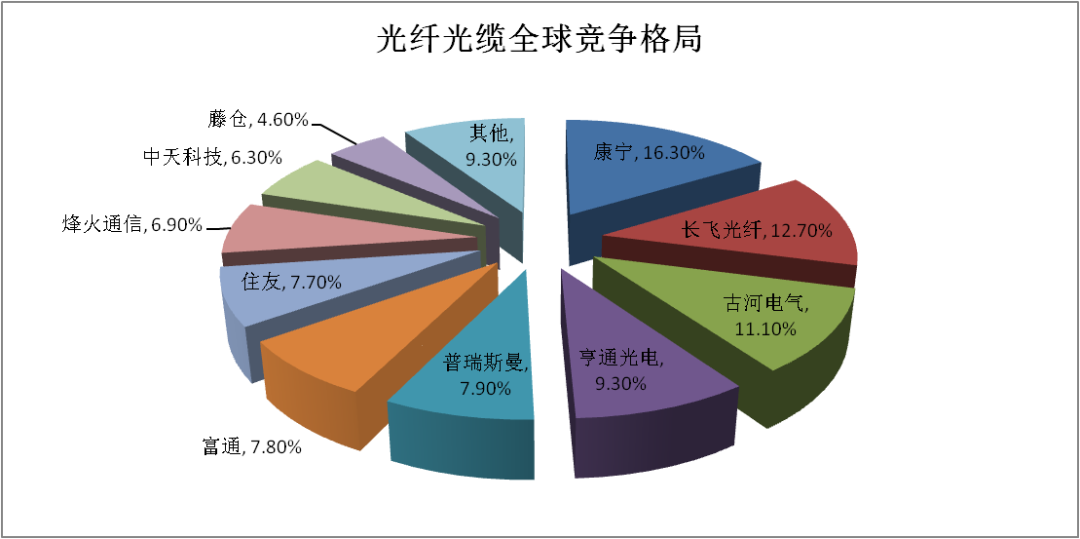

从竞争格局来看,全球的龙头企业是美国的康宁,占据市场份额为16.3%,全球前10强企业中,中国企业上榜的共有5家,分别是长飞光纤(占市场份额12.7%)、亨通光电(占9.3%)、富通光纤(占7.8%)、烽火通信(占6.9%)、中天科技(占6.3%)。全球CR10企业总共占据了市场近90%的份额,整个竞争格局非常稳定。从现实出发,全球龙头康宁和国内厂商的差距本身就比较小,而且受益于5G基建潮和中国通信行业的崛起,未来这五家公司的全球市场份额还将会继续提升。

去年光纤光缆价格大幅下滑,国内主要光纤光缆厂商光通信相关收入均出现下滑,光纤光缆业务占比较高且光通信业务较为单一的长飞光纤、亨通光电等厂商收入下滑幅度与价格下滑幅度较为接近,中天科技由于光通信业务较为多元化其收入出现小幅下滑。

客观的来说,虽然5G的大规模建设会对光纤光缆行业有所带动,但业内专业人士指出,本轮行业需求的核心驱动要素主要是接入网层面,而城域网及骨干网难以拉动大规模光纤光缆需求。与此同时,国内10G PON升级对于光纤光缆的边际需求拉动极为有限,因为10G PON升级只需要对应更换终端接入设备及网络侧设备即可。

从供给端来看,国内光纤预制棒没有主动去产能,2019年中天科技、长飞光纤的存货仍有较大增长,光纤光缆行业库存水平仍较高,而且受到一季度新冠疫情影响,行业去库存周期仍不明朗。

《每日财报》查了一下相关公司的财务报表,截止到一季度,各公司的存货较去年底基本都是叠加上升的,基于以上信息,以5G为驱动的光纤光缆需求可能很难超过上一轮4G周期,因此投资者还需保持理性。

虽然行业整体的上升空间有限,但还是有一些可以挖掘的机会,大家可以关注产业链细分领域中的一些隐性的公司,例如飞凯材料,该公司是生产紫外固化光纤光缆涂覆材料的龙头企业,产品销量占据国内60%以上的份额,同时也向美国、印度、韩国等国家进行产品出口。

简单介绍一下,紫外光固化光纤光缆涂覆材料是涂覆在光纤表面的涂料,目的是使光纤能够在不同环境下均保持优异的机械强度和光学性能。在涂覆材料的保护下,光纤的抗弯折能力和耐磨性更强,能够保持优异的机械强度,且使用寿命和光学性能都能够在一定程度上有所提升,优质紫外固化光纤光缆涂覆材料更是可以有效提升光纤质量,降低传输损耗,并长期降低光纤的使用和维护成本。

因此,紫外固化光纤光缆涂覆材料已成为光纤传输的重要组成部分,现阶段生产的光纤光缆已100%使用了紫外固化光纤光缆涂覆材料,因此紫外固化光 纤光缆涂覆材料的需求量与光纤光缆的需求量是同步变化的,确定性较强。

文章最后总结一下,目前的光纤光缆正处于周期底部,5G投资周期开启固然可以带动行业的业绩释放,但基于行业高库存和边际需求的局限性,业内公司实现整体业绩大反转的可能性并不大。这一点和之前介绍的PCB、天线等行业不同,投资者最好寻找细分领域内确定性较强的公司。

声明:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

评论