记者 |

编辑 | 昝慧昉

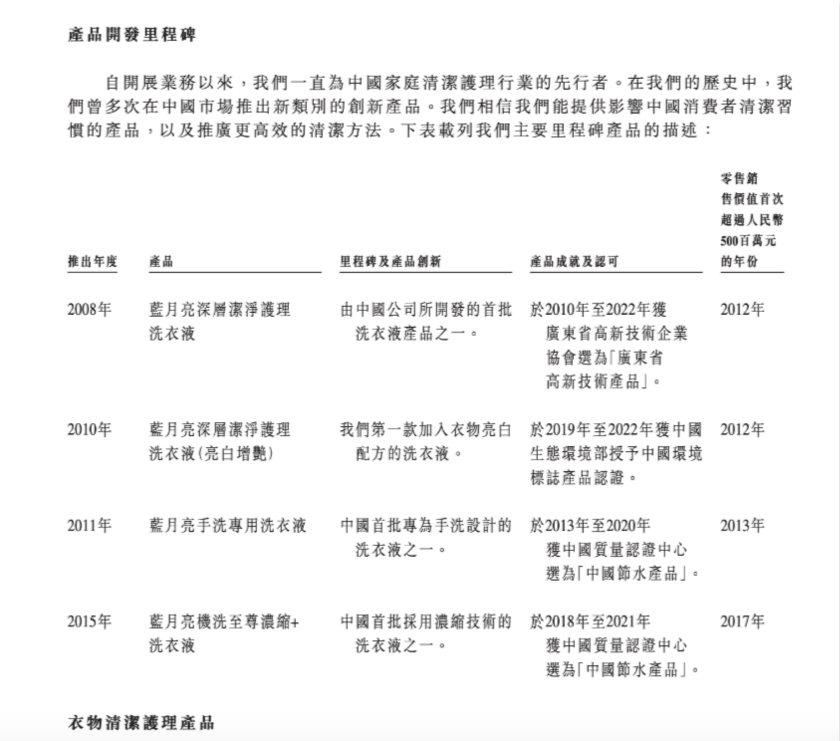

6月29日,蓝月亮集团控股有限公司(下称“蓝月亮”)正式提交港股招股书,这个洗衣液巨头终于揭开了神秘面纱。

这份招股书暂未公布此次募集的资金数额,但据此前路透社报道,蓝月亮计划进行10亿美元的IPO。

蓝月亮品牌诞生于1992年,是国内早期从事家庭清洁剂生产的专业品牌之一。目前蓝月亮公司董事局主席为潘东,首席执行官为罗秋平。

招股书引用了一份弗若斯特沙利文报告称,2017年、2018年及2019年,蓝月亮的洗衣液、洗手液及浓缩洗衣液产品在其各自市场的市场份额均排名第一。根据相同数据源,蓝月亮品牌在中国洗衣液市场及洗手液市场连续10年(2011年至2020年)综合品牌实力排名第一。

按招股书显示,在过去的三年里,蓝月亮业绩一直处于上升通道。2017年至2019年,蓝月亮分别实现营收56.32亿港元、67.68港元、70.5亿港元,对应的净利润分别为8615.9万港元、5.54亿港元、10.8亿港元。收益增长主要由市场营销及促销工作得力,使衣物清洁护理产品销量增加所致;同时,通过加强与电商平台的合作,也让蓝月亮线上销售增加,带动了整体业绩的增长。

按业务来看,以洗衣液为代表的衣物清洁护理产品业绩在近三年内获得大幅增长。2017年至2019年,衣物清洁护理产品分别为蓝月亮贡献了49.2亿港元、59.2亿港元、61.8亿港元,占整体收益的87.4%、87.4%、87.6%,仍是拉动蓝月亮业绩增长的主要动力。而个人及家居清洁用品的份额在2019年分别仅占5.9%及6.5%。

这些业务也非常好赚。根据招股书,蓝月亮公司三大产品毛利率均在65%左右,其中,家居清洁护理产品毛利率高达66.6%,衣物清洁护理产品毛利为63.9%。

按渠道来看,线上渠道对蓝月亮的销售来说越来越重要,其占比也在不断增加。2017年至2019年,蓝月亮总收益中分别有33.1%、40.2%及47.2%来自线上渠道,2019年的线上营收高达33.28亿港元。

与之对应的,是公司线下分销商的收益占比正不断减少。过去三年,分別有54.4%、47.7%及38.7%的收益由线下分销商贡献。截至2019年12月31日,蓝月亮共有1267名线下分销商。此外,向大客户直接销售的占比略有上升,分別有12.5%、12.1%及14.1%的收益产生于此。

整体看来,蓝月亮似乎已完成了一场漂亮的翻身仗。毕竟几年前,它曾丢掉过洗衣液第一品牌的宝座。

蓝月亮在2008年推出的洗衣液,曾引领了中国洗涤市场的变革,但随着竞争对手纷纷推出类似产品分食市场,不愿继续承受大型连锁终端(即KA渠道)成本重压的蓝月亮,成为首个与KA渠道公开叫板的日化企业,并在2015年选择退出部分KA渠道,转而推出自建渠道“月亮小屋”。

但事实证明蓝月亮走错了路。在他跟KA渠道决裂期间,竞争对手瞄准空档,拿走了它昔日在这些渠道里的优势货架位置、加紧推出新品。等蓝月亮幡然醒悟,意识到了卖场的重要性时,局面已经发生了变化。

与蓝月亮所称的“连续10年中国洗衣液市场综合占有率第一”不同,根据咨询公司欧睿国际提供的数据,蓝月亮在中国市场份额占有率,从2012年的23.4%下滑到2016年的20.3%。到2017年,立白洗衣液凭借26%的市场占有率反超,成为新一代洗衣液市场霸主。

迫不得已,2016年底,蓝月亮底陆续恢复与家乐福的合作,并在2017年进一步回归卖场。值得庆幸的是,虽然在蓝月亮离开大卖场阵地期间,竞争对手迅速吞食蓝月亮在线下渠道让出的空白,但电商业务成为了蓝月亮的强心针。

根据招股书,通过增加与社交电子商务平台、生鲜电商平台、企业线上采购系统等的合作,针对线上打造的套装产品销量增加以及积极参与618、双11等活动,蓝月亮线上渠道的收益由2018年的27.2亿港元增至2019年的33.28亿港元,成为增速最快的渠道。根据招股书所引用的报告数据,2019年蓝月亮洗衣液线上渠道零售额排名第一,市场份额为33.6%,是第二名的两倍以上。

重返大卖场后,蓝月亮的线下策略是不断下沉。截至2019年12月31日,蓝月亮近70%的线下分销商位于三线及更低线城市,覆盖全国超2000个区县的零售终端。

营销上,它也不吝大笔投入。广告、代言、社交媒体平台、电商平台、线下活动等营销的开支一个都没有少。2017年至2019年间,蓝月亮的销售及分销开支分别为20.69亿港元、25.48亿港元、23.23亿港元。

但如今的蓝月亮,已经很难再像当年的洗衣液一样,拿出一个可以横空出世突破市场的产品了。产品、领域单一,已是蓝月亮以及这类公司绕不开的短板之一。

虽然在过去三年里,蓝月亮也推出过如“七色至尊”洗衣液等新品,但它也仅是在原本“机洗至尊”的基础上,增加了不同香型,以不同颜色进行区分而已。在招股书内,虽然蓝月亮不断强调自身在产品组合多元化上努力,以及目前已取得126项专利,但能把业绩摊开来讲的仍是经过“优化升级”的洗衣液、洗手液等产品。

不过对蓝月亮来说,这方面的投入已足见成效。2017年至2019年,蓝月亮深层清洁护理洗衣液、柔顺剂、抑菌洗手液等的收益复合年增长率均超过10%。

未来,蓝月亮若成功上市,所募得的资金将用于投资生产建设、营销赞助、增强销售分销网络、研发等用途,而它所面临的是一个竞争更加激烈、更加复杂的市场环境。

在招股书中,蓝月亮也在风险警示部分提醒投资者:消费者减少消费、来自其他国内及国际家庭清洁护理产品制造商的竞争加剧、中国家庭清洁护理产品行业增长放缓、供应链及物流出现瓶颈、原材料成本上升、中国经济增长放缓及政府政策或整体经济环境的其他变动等可能出现的情况,均是可能导致其收益放缓或溢利下降的可能原因。

评论