文|全球财说 丁一

7月1日,新三板精选层打新正式开启。

自2020年1月19日,全国股转公司发布实施《股票向不特定合格投资者公开发行并在精选层挂牌规则(试行)》,精选层挂牌业务正式启动以来,不到半年时间,一切准备就绪。

截至6月30日,全国股转公司共受理70家企业,已有24家过审企业通过证监会核准,其中14家进入发行阶段披露询价公告,有6家企业已公布发行公告。

中签并不容易 资金足或拼手速

首先说说,投资者最关心的新三板精选层如何打新?

成为新三板精选层合格投资者,需具备2年交易经验,且10个交易日账户里日均资产大于100万元。

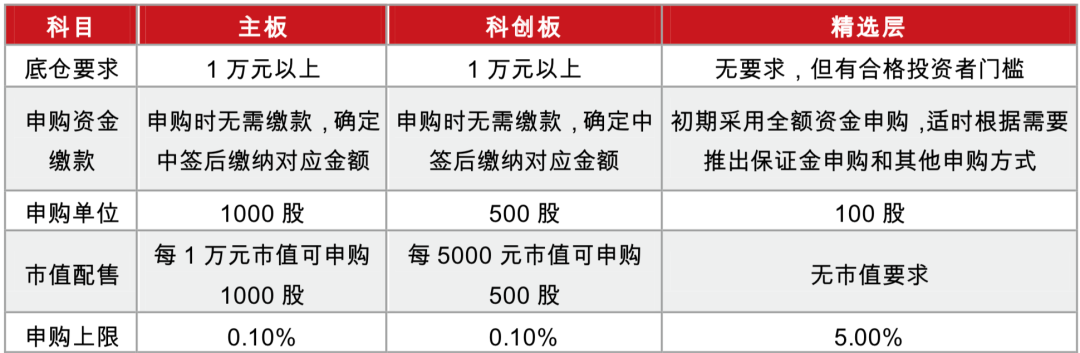

同时,新三板打新主要有两个特点。归结起来就是,无底仓要求不需市值配售,需现金申购交款,新股按申购量平均分配,切记与申购时间有关。

图片来源:粤开证券研报

新三板精选层网上投资者参与申购无存量持仓市值要求,只需要申购时缴付申购资金即可参与,最低申购100股,最高可达网上初始发行数量的5%。

新三板打新缴款的时点与金额与目前A股不同,目前A股“打新”是确定中签后按中签股数对应的金额缴款。

新三板是现金打新,需要全额缴付申购资金,待获配股数确定后退回多缴款项,缴款至退款之间间隔约两个交易日,即T+3。

值得注意的是,网上投资者因申购资金不足导 致申购无效的,六个月内不得参与全国股转系统股票公开发行网上申购。

网上打新配售原则为比例配售,当网上投资者有效申购总量大于网上发行数量时,根据网上发行数量和有效申购总量的比例计算各投资者获得配售股票的数量。

不足100股部分按时间优先原则依次配售,汇总后按时间优先原则向每个投资者一次配售100股,直至无剩余股票。

也就是说,如发行人网上发行股份2000万股,网上投资者认购总量2亿股。投资者A申购1万股,则获配1000股;投资者B申购1900股,按照配售比例计算,应获配190股,先配售100股,不足100股的部分90股待汇总后作第二轮配售,按照时间优先原则依次配售100股。

所以,若不足100股时,按照时间优先原则,申购时间就格外重要,投资者打新应该尽早申购,争取靠前顺位。

虽然有媒体报道称,新三板精选层中签率可达100%,但对于个人投资者而言,并非如此简单。

据悉,此前精选层合格投资者数量已达120万户。若按照保守估计,100万投资者参与打新,平均每户打新资金为5万元,那么打新资金便为500亿元。以单一股票为例,颖泰生物发行价格5.45元/股,网上初始发行数量2800万股,难度概率可想而知。

当然,市场对于精选层的热度直接决定打新资金的数量。对于个人投资者而言,可以集中资金申购看好企业,若想广撒网,那便需要拼手速早申报看人品。

需要注意,根据股转公司的规定,精选层新股的申购时间是从申购日的9点15分开始,但有消息称多家券商早9点起即可接受客户的“打新”报单,个人投资者明日需早起,多尝试一下。

已完成询价企业成色如何?

广证恒生新三板团队曾预计,网下获配率在0.47%-1.37%之间,网上打新获配率或在0.11%-0.32%之间。

那我们先来看看已公布发行价企业网下申报获赔情况。

《全球财说》梳理了已公布询价定价的5家企业网下发行情况,分别为颖泰生物(833819)、艾融软件(830799)、同享科技(839167)、球冠电缆(834682)、佳先股份(430489)。

制图:全球财说

从网下申报情况,可以从一定层面看出资本态度,目前来看,公募资金趋于谨慎。如夏成长精选混合便因报价过低,未能入围三家企业申报。

除了网下申购情况,企业的基本面及挂牌委问询重点一定程度上也是判断依据。5家企业具体情况如下:

颖泰生物(833819)

颖泰生物精选层申请文件获得受理的时间为4月28日,历时45天。

资料显示,颖泰生物为农化产品供应商,要从事农药原药、中间体及制剂产品的研发、生产、销售和GLP技术服务。

2017年-2019年,公司实现营业收入分别为61.40亿元、62.32亿元、52.95亿元,实现归属净利润分别为2.92亿元、4.43亿元、2.82亿元。颖泰生物称,下降主要系收入结构调整、投资收益及汇兑损益下降等因素所致。

截至2019年末,颖泰生物资产负债率为64.31%,处于较高水平。

审议会议上,挂牌委要求颖泰科技结合公司经营状况、财务状况及金融机构授信的总额、已使用额度、有效期、使用条件、限制条件等情况,进一步说明公司的短期、长期偿债风险。

资料显示,报告期内,颖泰生物及其子公司因违反安监、环保、消防等法律法规受到多项行政处罚。同时,挂牌委要求颖泰生物进一步说明报告期内发行人多次受到行政处罚的原因,相关行政机关的整改要求是否已经全部落实整改到位,是否已建立了与发行人生产安全、环保、消防等相关的有效的内控制度,相关内控制度是否已有效落实和执行。

另外,公开发行说明书中显示,2017年-2019年,颖泰生物对持有20%股权的参股公司Albaugh应收账款余额分别为6.96亿元、4.07亿元、1.24亿元,对Albaugh的销售收入占当期营业收入的比重分别为 17.02%、13.76%、4.94%。

挂牌委要求颖泰生物进一步说明报告期内与Albaugh公司间未实现内部交易损益的抵销过程、抵销结果及财务影响。

值得注意的是,华邦健康(002004.SZ)作为颖泰生物母公司,持有72.29%股权,并且华邦健康所持有股权中的92.16%处于质押状态,占公司总股本的66.62%。

颖泰生物与华邦健康之间的关系便成为此前问询中的重点,曾要求颖泰生物说明两家公司的并表比重情况、是否存在高管任职交叉、是否存在同业竞争等问题。

艾融软件(830799)

艾融软件精选层申请文件获得受理的时间为4月29日,历时44天。

资料显示,艾融软件是一家向金融机构提供深度互联网整体解决方案的计算机科技公司,向银行为主的金融机构及其他大型企业提供创新业务咨询、IT系统建设规划、软硬件开发、大数据运营服务等专业解决方案。

2017年-2019年,艾融软件实现营业收入分别为1.40亿元、1.69亿元、2.13亿元,实现归属净利润分别为3865.42万元、5379.81万元、4343.49万元。

在此前的问询环节,股转公司曾关注到艾融软件毛利率较高的问题。

报告期内,公司毛利率分别为52.69%、55.25%、44.41%。公开发行说明书中所给出同业上市公司为长亮科技(300348. SZ)、安硕信息(300380. SZ)、宇信科技(300674. SZ)、科蓝软件(300663. SZ)、京北方(002987. SZ),艾融软件55.25%的毛利率虽与长亮科技50.75%的毛利率较为接近,但明显高于同业,上述5家上市公司2018年平均毛利率仅为36.77%。

此次挂牌委再次针对毛利率高于同业可比公司、费用率低于同业可比公司,销售净利率显著高于同业可比公司进行问询。

要求艾融软件进一步说明与同行业可比公司相比较,发行人所具备的核心竞争力、市场开拓能力、技术壁垒,报告期内净利率显著高于同行业可比公司的原因及合理性,互联网金融产品软件开发行业的平均毛利率,结合公司互联网产品软件开发收入占总收入的比重、公司未来主要业务方向说明高毛利率的可持续性。

同时,艾融软件对前五大客户的收入占营业总收入的比重较高,分别为76.12%、72.98%和82.82%。其中工商银行服务收入占比分别为23.72%、17.85%、57.22%。

除此之外,公开发行说明书显示,艾融软件的控股股东及实际控制人为张岩、吴臻,控股股东、实际控制人控制的其他企业包括乾韫企业、钱咸升、钱先生、振鹭投资和雨耀投资,艾融软件董事长张岩同时任钱咸升公司董事长。

挂牌委要求艾融软件进一步说明报告期内钱咸升、钱先生的技术研发等人员变化情况,发行人与钱咸升、钱先生在报告期内是否存在人员混用的情况,是否存在共同采购、销售的情形,是否存在为发行人分担成本、费用等情形。

球冠电缆(834682)

球冠电缆精选层申请文件获得受理的时间为4月29日,历时46天。

资料显示,公司主营业务为电力电缆,电缆主要产品为500kV以下电线电缆,2017年-2019年中低压电力电缆销售收入占主营业务收入的比例分别为77.92%、81.76%、81.20%。

2019年,球冠电缆实现营业收入21.76亿元,同比增长7.03%;实现归母净利7969.26万元,同比增长44.64%;加权平均净资产收益率为15.39%,且最近两年研发投入为1.28亿元,符合精选层财务标准一、标准四。

挂牌委指出,报告期内,球冠电缆研发费用分别为4760万元、6135万元、6700万元,占营业收入的比例分别为3.00%、3.02%、3.08%,研发费用中铜材消耗分别为2453万元、3309万元、3216万元。

要求发行人说明报告期内研发形成的资产和获取的专利情况,研发费用归集是否准确;请发行人进一步说明研发费用领用物资的去向和残余物资的处置情况。

同享科技(839167)

同享科技精选层申请文件获得受理的时间为4月30日,历时45天。

资料显示,公司主营业务是为光伏组件厂商提供多种高性能光伏焊带产品,光伏焊带属于光伏组件的重要部件,该业务占同享科技收入超98%。

2019年,同享科技实现营业收入4.09亿元,实现归母净利润3047.55万元,加权平均净资产收益率为27.23%,符合精选层财务标准一。

挂牌委指出,报告期内,同享科技货币资金中现金及现金等价物长期维持在200万元以下,2019年末仅有86.70万元,应收票据中银行承兑汇票也下降明显,而对应公司的借款呈逐年上升趋势,且公司采购付款周期基本在30天内,公司经营活动现金流不佳,加之发行人客户相对集中,毛利率偏低。

要求发行人进一步说明发行人经营活动现金回笼情况,并就上述事项对持续经营能力的影响和资金保障具体措施作进一步说明。

同时,挂牌委还针对募集资金投向进行提问。

佳先股份(430489)

佳先股份(430489)精选层申请文件获得受理的时间为5月6日,历时40天。

资料显示,公司主营业务为PVC环保热稳定剂助剂研发、生产和销售,主要产品(β-二酮化合物)为DBM和SBM。

2019年,佳先股份实现营业收入1.56亿元,归母利润3570.62万元,加权平均净资产收益率为15.84%,符合精选层财务标准一。

挂牌委要求请佳先股份进一步说明《退市进园协议》中搬迁补偿的金额和构成,说明已收到的拆迁补偿款部分计入递延收益、部分计入专项应付款的原因和依据,计入专项应付款部分是否能覆盖现有场地搬迁损失。并要求发行人说明退市进园项目建成后产能增长规模及增长比例,结合达产进度,分析未来是否存在产能过剩风险。

同时,报告期内发行人综合毛利率分别为30.07%、32.89%、 39.16%,可比公司永通股份为39.43%、36.49%、32.85%。请发行人进一步说明毛利率持续上升的原因、合理性和可持续性。

评论