记者 |

编辑 | 张慧 杨悦

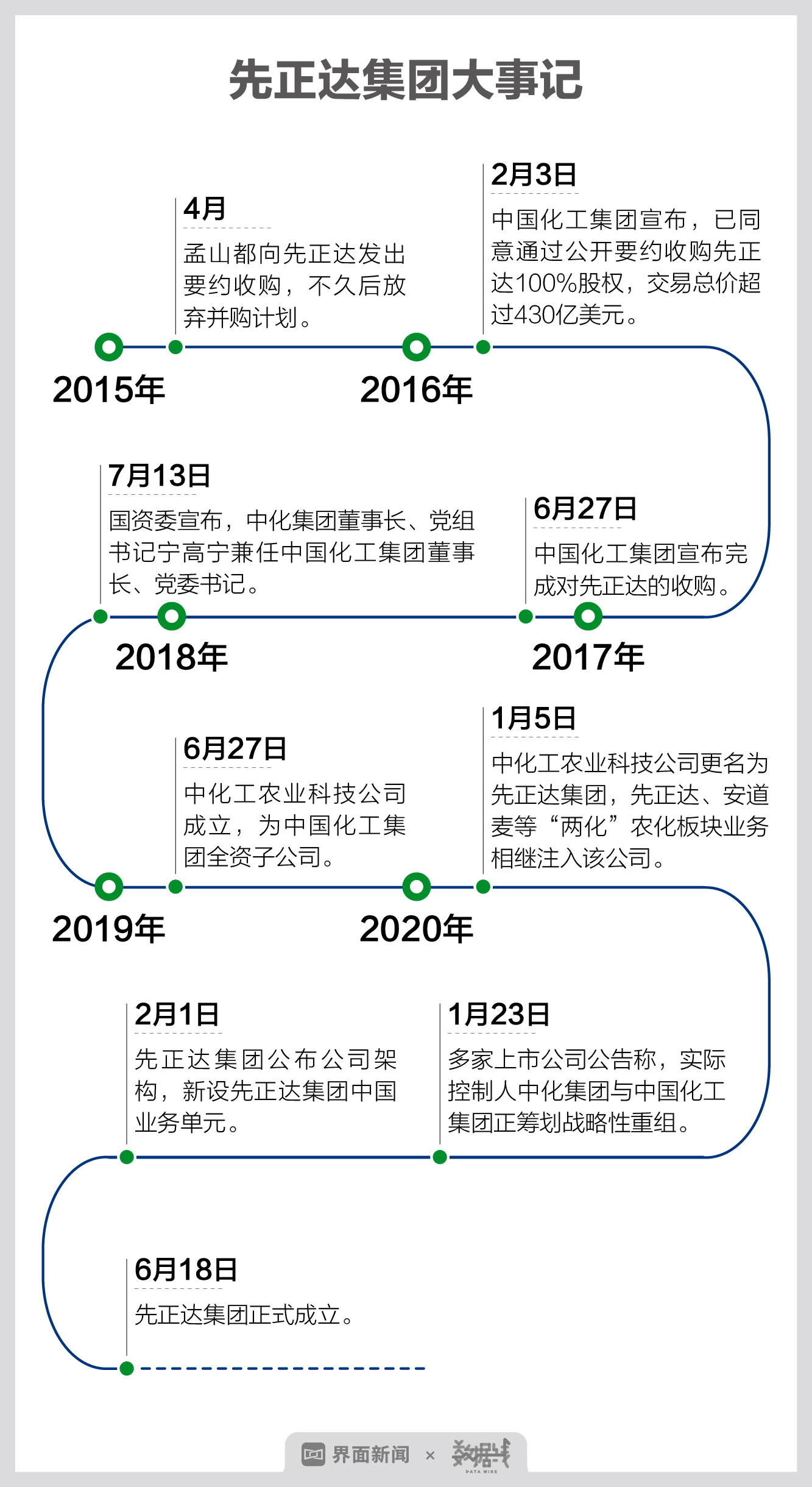

去年6月27日,一家名为中化工农业科技(下称中化农科)的公司在上海注册成立。这家中国化工集团全资持有的企业,注册资本达到100亿元,由宁高宁担任法定代表人。

作为曾经中粮集团的一把手,宁高宁身兼中国化工集团、中化集团两家央企的董事长。

中化农科成立两天后,中国驻瑞士大使耿文兵接受瑞士当地媒体采访时称,如果自己早一年当大使,中国化工集团对瑞士农化巨头先正达的收购将不会发生。2016年2月,中国化工集团与先正达签署了这份高达430亿美元的收购协议,耿文兵正在此时出任中国驻瑞士大使。

“如果瑞士想要收回先正达,我会劝中国化工集团撤回这笔投资,但现在瑞士还有任何人想把它买回去吗?“耿文兵说。

2019年7月1日,《财新》记者在夏季达沃斯论坛就耿文兵的表态采访宁高宁,宁高宁称,中国化工集团完全没有考虑过出售先正达,先正达是一家非常好的公司,正着手对它进行新的规划。

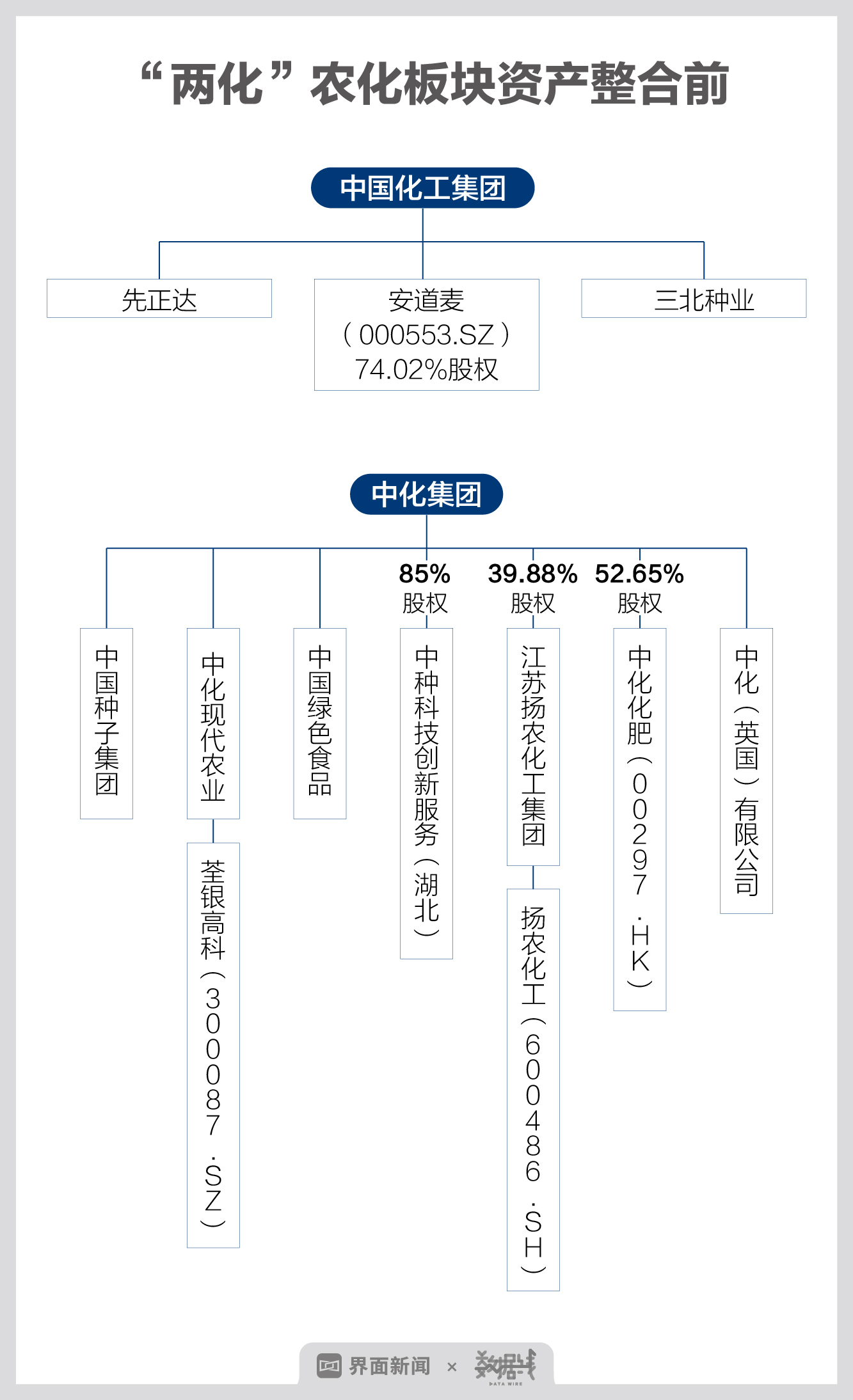

今年1月5日,中国化工集团和中化集团同时宣布,将旗下的农业板块资产悉数划转至中化农科,其中既有安道麦(000553.SZ)、荃银高科(300087.SZ)、中化化肥(00297.HK)以及扬农化工(600486.SH)等上市公司,也包括重金并购的先正达。

在继承了年营收高达230亿美元的资产后,中化农科成为了两家央企农业板块整合的平台公司,并更名为先正达集团。

6月18日,随着划拨资产逐一到位,这家全球最大的农化公司正式宣告成立。

代价高昂的入场券

看好先正达的宁高宁,并非这场收购案的主导者。2017年,中国化工集团宣布完成收购先正达,宁高宁出任中化集团董事长刚满一年。

中国化工集团、中化集团这两家名称相似的央企,前者是国内最大的农化企业,后者是国内领先的石油和化工产业综合运营商,也涉及农业投入品和现代农业服务。

2018年夏天,国资委指派中化集团董事长宁高宁接替到龄退休的任建新,兼任中国化工集团董事长。这项任命揭开了“两化”迈入实质性整合的序幕。

任建新是一位精明的交易高手,海外并购正是任建新壮大公司的重要一环。

在任建新卸任的2018年,中国化工集团的营收规模在世界500强榜单上排名第167位。但在2010年之前的500强名单上,看不到中国化工集团的身影。

自2010年起,中国化工集团开启大规模并购,先后将九家国外知名企业纳入囊中——第五大轮胎制造商倍耐力、全球最大的橡塑机械企业德国克劳斯玛菲,以及全球最大的非专利农药生产商安道麦等。

先正达成为了中国化工集团海外并购史上的最大一单交易,也是中国资本出海并购的最大标的。

“收购先正达这么大的体量,仅凭中国化工(集团)很难消化。”中国政法大学商学院院长刘纪鹏接受《企业观察报》记者采访时曾表示。“两化”合并的目的不言而喻。

先正达成立于1999年,总部位于瑞士巴塞尔。由阿斯利康和诺华两家公司合并旗下农化部门组成。2014年,它跻身全球最大作物保护公司和第三大种子公司,市场占有率分别达20%和8%。在种子行业,先正达的地位仅次于孟山都和杜邦。

2015年,全球农化行业迎来转折,气候变化、农作物价格下跌和汇率等因素影响下,包括先正达在内的农化巨头们收入和利润均出现滑坡。

市场动荡之际,农化公司们纷纷寻求报团取暖。陶氏和杜邦在2015年底宣布对等合并,两者的农化板块整合为一家名为科迪华的新公司。

2015年5月,孟山都率先对先正达发出邀约收购,但不久后放弃了这一计划。一年后,孟山都反而被拜耳所收购,两者的联合体一度成为全球最大的农化品企业。

在任建新的带领下,中国化工集团也加入了农化资产的争夺战,并在2016年初与先正达达成收购协议。

先正达收购案在国内所遇到的阻力之一,是关于转基因种子带来的争议。

一份由前任化工部部长秦仲达等400余人签署的质询书在网上公开,要求国资委开展对先正达并购案的调查。

“先正达是世界第三大转基因种子公司,因推出第一代转基因作物而臭名昭著。”质询书称。

这场由转基因衍生的风波,未能阻挡中国化工集团并购的步伐。

先正达首席执行官傅文德(Erik Fyrwald)曾向外界解释,中国化工集团的并购目的,是为了获取此前在种子和作物保护方面不具备的实力。2016年,傅文德加入先正达,此时中国化工集团对先正达的并购交易已进入实质阶段。

为了获得进入全球农化第一梯队的入场券,中国化工集团付出了高昂的代价。

2017年年中,这项涉及先正达全部股权的收购宣告收官。最终交易价格锁定在每股465美元,并以现金方式支付。在股权交割时,中国化工集团还将向股东支付每股5美元的特别股息。

以此计算,该交易总对价为430亿美元,相较先正达被要约收购时的市值溢价约20%。

亚安资本董事总经理唐华荣曾撰文分析称,以先正达没有受到并购事件干扰时的股价计算,中国化工集团收购先正达的溢价率将超过50%。在收购消息出现前,先正达的市值约为280亿美元。

唐华荣认为,仅从财务投资角度看,该交易价格高昂,但是先正达的先进技术对中国农业带来的战略意义,才是说服决策者的关键。

先正达在交易收官后发表声明称,下一阶段增长的关键驱动力来自于新兴市场,特别是在中国的进一步扩展。

成为先正达董事会主席的任建新也表态说,先正达进入中国有非常好的基础,中国化工集团将提供现有资源,帮助其在发展中国家尤其是中国的发展。这也是任建新对先正达并购交易少有的公开表态。

迎来宁高宁时代的中国化工集团,债务规模不断增长。

中诚信国际今年发布的评级报告称,2018年以来,中国化工集团的财务杠杆水平处于高位。2017-2019年,该集团归属于母公司所有者的净利润连续三年为负值,总亏损额超过280亿元。

对于宁高宁而言,化解先正达带来的沉重债务,以及如何兑现后者在中国市场的发展潜力,是其面临的两大挑战。

从联盟走向集团

2019年2月披露的一则人事任命消息,让外界对宁高宁到任后先正达的未来走向,有了更多想象空间:中化集团农业事业部总裁覃衡德,被指派负责先正达中国区的业务。

虽然中化集团和中国化工集团均由宁高宁担任一把手,但彼时两家公司尚未承认正在重组。直到一年后,“两化”合并才正式官宣。

《财新》此前报道称,中国化工集团和中化集团在先正达收购完成后会实施合并,以降低中国化工集团杠杆,这是先正达并购得到政府层面放行的一个重要条件。

相比于中国化工集团,中化集团在世界500强的榜单上的排名更高,2019年度其已攀升至88位,中国化工集团排名为第144位。

过去三年,中化集团持续盈利,去年净利润约133亿元。中化集团和中国化工集团的业绩落差,也造成“两化”合并的阻碍。

“两化”合并迟迟未能落地的另一原因是,两家央企的业务庞杂,如何重组才能产生协同效应并未有定论。

中国化工集团包括化工新材料及特种化学品、农用化学品、石油加工及炼化产品、橡胶轮胎、化工装备和基础化学六大板块;中化集团的业务则涉及能源、化工、农业、地产和金融五个不同行业。

宁高宁去年提出,“两化”目前面临的迫切问题,是要找到商业、技术、产业和产品逻辑上的协同效应。他为此召集了中化集团和中国化工集团的380名经理人共同召开经理人年会,同时带领“两化”管理层前往江苏联合调研,以此寻求“两化”合作协同的突破。

直到覃衡德的上述人事调动,外界将其视为“两化”寻求农业板块合作的信号。

这也让“两化”合并有了最新的实质进展。

在此期间的一次采访中,先正达首席执行官傅文德也透露,先正达正在与中国化工集团、中化集团旗下的多家公司展开合作。

先正达首席财务官帕特里克(Mark Patrick)披露的一组数字,表明了先正达与“两化”深度合作的必要性。

在中国的作物保护市场,先正达2019年的占有率为5.5%,公司计划未来五年内将这一数字提升到20%。在种子市场,先正达市场份额增长的目标更大,从不到1%提升到15%。

就目前而言,先正达在中国的市场地位,与其在全球农化的市场占有率并不相衬。若想实现上述跨越式的增长目标,无疑需要借助“两化”的帮助。

此时,一个名为SAS的联盟正在酝酿之中,它由宁高宁亲自推动。SAS这三个字母分别指代Sinochem(中化集团)、ADAMA(安道麦)和Syngenta(先正达)。成立该联盟的目的,正是推动三方在农业板块的合作与协同。

安道麦和先正达构成了中国化工集团农业板块的主体。中化集团农业板块所涉及的公司数量更多,包括化肥领域的中化化肥、种子行业的中国种子集团和荃银高科,以及擅长农药生产的扬农化工。

去年底,宁高宁视察先正达中国办公室时曾公开谈及SAS联盟。在他看来,与其他农业巨头相比,SAS联盟更强调中国市场的销售机会,以及中外企业的生产协同、效率提升和成本降低。

宁高宁称,先正达纳入中国化工集团后,经历了一两年的认识和思考,重新审视了公司的发展定位。SAS联盟正是这一背景下的产物。

安道麦披露的信息显示,2019年“两化”农业板块的企业已加深了合作,但它并未指明SAS联盟的存在。

安道麦称,各家公司合作的方式之一,是在特定地区共享各自的销售渠道,以此提高营业收入。

在SAS联盟中,覃衡德扮演着重要角色。除了先正达中国区新任总裁的职位外,他自2016年起就担任中化化肥总经理,去年1月履新荃银高科董事长。2019年底,覃衡德还成为扬农化工董事长。这些中化集团旗下的上市公司都是SAS联盟的成员。

现在看来,以联盟形式展开的“两化”农业板块合作,只是一个过渡时期的产物。

在“两化”合并即将靴子落地时,SAS联盟最终以一种新的形式出现,即先正达集团。

中国化工集团公布的一份文件称,去年底,依据国资委对“两化”合作领导小组的授权,中化集团下属八家农业业务公司的股权以无偿划转、协议转让的方式重组至中国化工集团。宁高宁正是“两化”合作领导小组的组长。

“两化”农业业务的资产重组,为先正达集团的成立扫清了障碍,两大央企下属的农业资产得以集聚于新的平台。

根据先正达集团披露的业务框架,该公司将划分为四大业务单元,分别为安道麦、先正达作物保护、先正达种业和先正达集团中国。

先正达集团的董事长将由宁高宁担任,傅文德出任公司首席执行官。在就任后的采访中,傅文德提及,先正达集团的建立,将会增强其未来再次上市的筹码。

在被中国化工集团收购后,先正达已从证券交易所退市,并谋划在2022年重新上市。目前尚未确认其是否会以先正达集团为主体上市,截至发稿时,该公司并未回复界面新闻的采访邮件。

农化资产重组尘埃落定,算是解决“两化”合并的一大难题。接下来两家公司需要开始考虑,其他业务的重组该如何推进呢?

(界面新闻记者彭强对此文亦有贡献)

评论