记者 |

7月6日,港股中芯国际(0981.HK)大涨超20%,创上市新高,收盘价达40.1港元/股,总市值达2285亿港元。

前一日晚间,中芯国际(688981.SH)确定科创板上市发行价为27.46元/股,发行规模超过人民币50亿元,投资者可于7月7日进行网上和网下申购,申购时无需缴付申购资金。其中,网下申购时间为9:30-15:00,网上申购时间为9:30-11:30,13:00-15:00。

中芯国际本次发行预计募集资金总额462.87亿元(超额配售选择权行使前),扣除发行费用6.35亿元(含税),预计募集资金净额为456.52亿元;若超额配售选择权全额行使,预计募集资金总额为532.3亿元,扣除发行费用7.27亿元(含税),预计募集资金净额为525.03亿元。

据了解,中芯国际本次募资创下科创板最高纪录,也是近十年来的A股募资王。根据A股IPO历史募资额情况,若超额配售权全额行使,中芯国际募资额将排名前五,同时也是继2010年农业银行募资685亿元后,近十年来A股募资最大规模的IPO。

14家参股公司或受益

在中芯国际科创板开启申购前,已有多家上市公司发布公告表示其参与了认购。

至纯科技(603690.SH)、聚辰股份(688123.SH)分别投资1亿元作为有限合伙人认购聚源芯星的基金份额,沪硅产业(688126.SH)全资子公司上海新昇以自有资金认缴出资2亿元参与投资聚源芯星,另还有中微公司(688012.SH)、澜起科技(688008.SH)子公司澜起投资、韦尔股份(603501.SH)、汇顶科技(603160.SH)等多家A股上市公司公告称参与投资聚源芯星基金。

聚源芯星作为战略投资者认购中芯国际在科创板首次公开发行股票,基金规模为人民币23.05亿元。据了解,聚源芯星的有限合伙人包括13家A股上市公司和1家科创板拟上市公司。

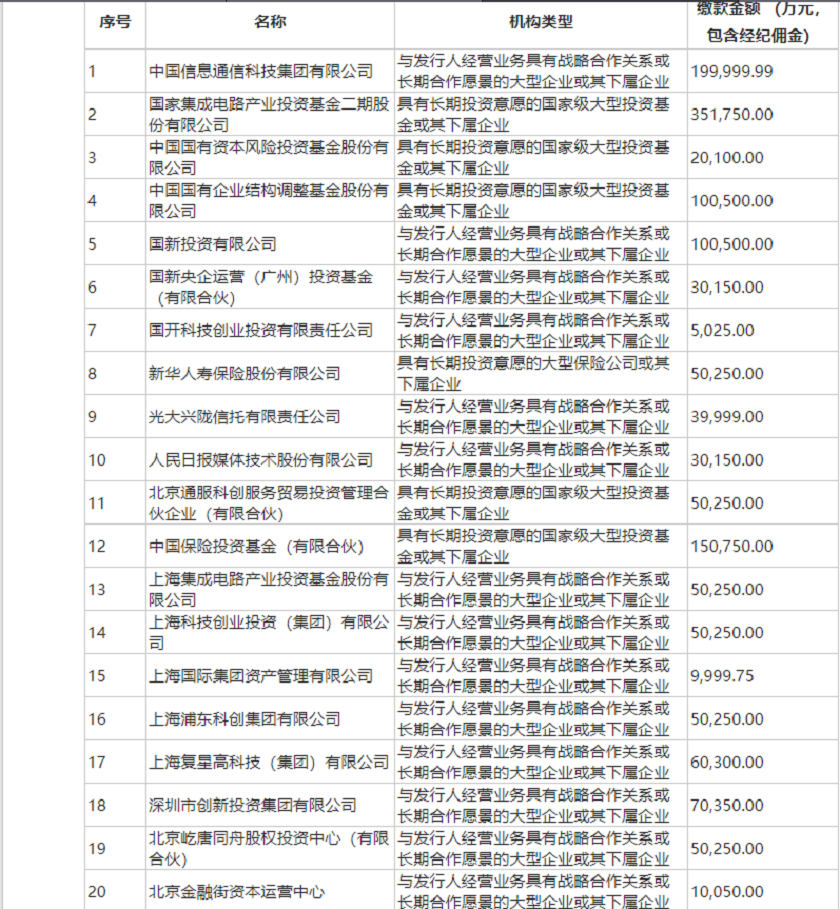

从中芯国际披露的战略配售对象来看,共计29名战略投资者参与了配售,包括具有长期投资意愿的大型保险公司、国家级大型投资基金等,认购金额合计246.21亿元。其中,中国信息通信科技集团有限公司认购20亿元,国家集成电路产业投资基金二期股份有限公司认购35亿元,除了“国家队”以外,国际战略投资者包括新加坡政府投资有限公司(认购33亿元)、阿布达比投资局(认购5亿元)。

中芯国际还与18家战略投资者签署了《战略合作备忘录》,将在多个与其主营业务相关的领域内开展战略合作。

7月6日,A股参与中芯国际IPO配售的相关上市公司也迎来大涨。其中沪硅产业涨逾20%,聚辰股份涨20%,中微公司涨16.8%,上海新阳、至纯科技涨10%。

民生证券研报观点认为,参与配售的企业覆盖半导体材料、设备、设计等多环节领先公司,深度绑定共谋发展。材料企业包括上海新阳、中环股份、安集科技、江丰电子等,设备商包括中微公司、盛美半导体、至纯科技等,设计商如澜起科技、韦尔股份、汇顶科技、聚辰股份、全志科技等。加上募资投入先进制程,本土产能将逐步释放。

路演关注业务发展

作为全球领先的集成电路晶圆代工企业之一,中芯国际同时也是中国大陆技术最先进、规模最大、配套服务最完善的专业晶圆代工企业,主要为客户提供0.35微米至14纳米多种技术节点、不同工艺平台的集成电路晶圆代工及配套服务。

根据IC Insights公布的2018年纯晶圆代工行业全球市场销售额排名,中芯国际占全球纯晶圆代工市场份额的6%,位居全球第四位,但与销售额及市占率(59%)排名第一的台积电相比仍存在不小的差距。中芯国际在中国大陆企业中排名第一,占中国纯晶圆代工市场份额的18%。

业绩方面,公司2017年-2019年实现营收分别为213.9亿元、230.17亿元和220.18亿元,对应归母净利润分别为12.45亿元、7.47亿元及17.94亿元,扣非后归母净利润分别为2.73亿元、-6.17亿元及-5.22亿元。

中芯国际在招股书中表示,由于先进和成熟工艺生产线的扩产尚未体现规模效应,报告期内公司面临较高的折旧压力,且研发投入不断增大,使得公司2018年、2019年扣非后归母净利润为负。

未来,如果客户需求增长缓慢,公司产能利用率无法提升,折旧大幅增加,或者研发投入未能及时形成收入的增加,公司可能面临扣除非经常性损益后归属于母公司股东的净利润持续为负的风险。

7月6日,中芯国际在上交所就首次公开发行A股并在科创板上市进行路演,投资者对公司业务经营、行业竞争等情况表示关注。

中芯国际首席财务官高永岗表示,公司最近两年扣非后净利润为负主要系公司致力于缩小先进工艺制程上与国际领先公司的差距,不断加大先进制程研发投入,资本开支提前于公司收入的放量增长。此外,2018年下半年起,半导体行业景气度下降、市场需求结构改变等行业周期性波动因素,也对公司生产经营造成一定影响。未来将长期坚持市场化和国际化的机制,致力于境内外市场和客户的拓展、逻辑及差异化特色工艺技术平台的开发、客户服务的提升、生产运营的优化等,不断强化自身竞争力。

有投资者提问与台积电的竞争关系,中芯国际董事长周子学表示,将根据客户需求稳步推进先进技术研发,扩大公司产能,为客户提供一站式服务,提高公司竞争力。

高永岗也表示,将以本次发行新股并在A股上市为契机,以公司发展战略为导向,通过募集资金投资项目的实施,巩固和增强公司在集成电路行业的优势地位,帮助公司提高市场竞争力,赢得更多的市场份额,增加新的利润增长点,持续提升公司价值并实现投资者利益最大化。

评论