记者 |

昔日A股千亿市值的白马股康得新财务造假风波一年后,公司于7月10日起被暂停上市。

7月7日晚间,深交所公告,由于*ST康得(002450.SZ)2018年、2019年连续两个会计年度财务会计报告被出具无法表示意见的审计报告,深交所决定公司股票自7月10日起暂停上市。

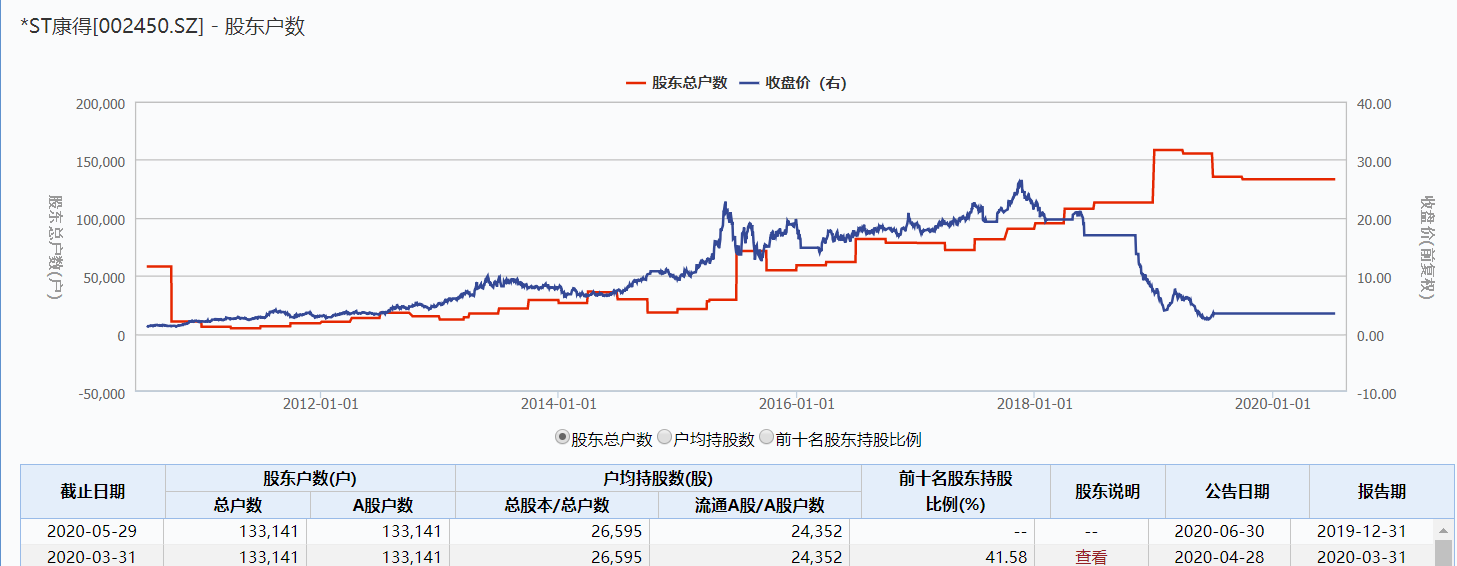

公司逾百亿造假风波还没完,如今又被暂停上市,受损最大的要数其投资者,Wind数据显示,目前*ST康得A股股东户数为133,141户。

一位江苏的律师告诉界面新闻记者,目前已收到200多个股民的索赔诉求,涉及金额巨大,在4亿至5亿元之间,最高的一位股民索赔金额达七八千万。他表示,“目前还未正式起诉公司,需等证监会对公司的行政处罚决定书下来才能起诉,上诉的问题其实不大,但最终公司的赔付能力将是个大问题。”

上述律师进一步透露,康得新目前几乎所有的财产都已经被法院冻结,公司已处于瘫痪状态,即使股民的诉求得以实现,公司恐怕也没有履行能力。

千亿市值白马股

康得新主要从事先进高分子材料的研发、生产和销售。包括新材料(预涂材料,光电材料)、智能显示(3D、SR、大屏触控)、碳材料(碳纤维及碳纤维复合材料),于2010年在深交所上市,所属行业为材料化工。

在康得新上市之际,其主营预涂膜及覆膜设备的开发、生产和销售。预涂膜是通过专用设备将热熔胶或低温树脂与薄膜基材复合而成的一种无污染、粘度强的环保型覆膜材料,在使用时可通过专用覆膜设备直接黏附于物品表面,对物品起到装饰和保护作用。预涂膜产业属于高分子复合材料的细分行业。

康得新在行业中处于龙头地位。招股书显示,康得新是我国首家引进预涂膜生产线并利用自主创新工艺从事预涂膜生产的高新技术企业,是中国预涂膜产业的开创者和领先者,并长期保持国内预涂膜产业排名第一的地位。

在国际市场上,相对于发达国家的预涂膜企业,康得新在产品品质接近的情况下,其销售价格具有很强的竞争力,正在逐渐取代欧美传统企业的行业地位和市场份额。

上市之后,康得新在资本市场的助力下进一步将主业做大做强,并逐渐向其他领域进军,包括光学膜、裸眼3D以及碳纤维业务等。

2011年,康得新正式进军光学膜业务。通过对台湾大昱光电的收购,康得新收获了设备和专利,以及研发、技术、生产和管理人才,迅速加快了光学膜的产业化进程,2011年9月,在台湾大昱光电完成培训后的技术生产骨干连同设备一起搬迁至张家港生产基地,康得新还募资将近20亿元投资光学薄膜产业化集群项目。

在光学膜业务进入正轨后,康得新掌舵人钟玉又布局了新兴的裸眼3D技术。2016年,康得新定增募资48亿,其中23亿用于投入张家港康得新光电材料公司年产1亿片的祼眼3D模组产品项目。

彼时,康得新表示,公司拥有全球领先的裸眼3D膜光学设计、精密模具加工及裸眼3D膜制造、精准对位贴合等全产业链优势,经过多年自主研发和开展国际资源整合,在裸眼3D技术研究方面取得了突破性进展,获得800多项相关技术专利和专利授权,并已具备量产能力。

在此期间,多份券商研报对康得新的业务进行了高度的肯定,认为公司已形成光学膜、裸眼3D、碳纤维三大产业的新格局,并多对其持“买入”甚至“强烈推荐”评级。而外界也将康得新形容为中国材料界的华为,将创始人钟玉成为中国材料界的任正非。

头顶高科技巨头光环的康得新在资本市场上也“一路高歌”,从2010年上市之际的不到20亿市值到2017年市值近千亿,成为A股市场的大白马股之一。

业务真实情况存疑

在康得新财务造假事发前,很少有人想过康得新进军光学膜、裸眼3D和碳纤维行业的资金来自于哪里,以及康得新的资金实力是否可以支撑其在每一个细分行业都发展成为领先者。

事实上,有媒体报道称,康德新的裸眼3D业务实际上是“雷声大、雨点小”,尽管跟三星、联想、中兴等企业签订了系列合作,但实际并未投入太多的资金。在康得新年报中,裸眼3D提及的也不算多,并一直未公开披露过这一业务的具体营收和利润。

康得新“戴帽”之前的最后一份年报中提到,2017年公司裸眼3D技术主要取得了三项成果:

- 与京东达成战略合作,携手品牌厂商、内容商及运营商成立3D联盟,共同推广3D技术在显示领域的推广应用。

- 与三星携手合作推动裸眼3D显示技术的发展,双方合作成立3D技术联合研发团队,除2017年成功推出瞳3D裸眼3D笔记本电脑,2018年预计还将推出数款基于裸眼3D技术的显示终端产品。

- 将裸眼3D显示技术、感知技术、人机交互整合、人工智能等多项技术融合,打造全新的SR技术,并与飞利浦、三星、联想、京东、海尔、康佳、京东方、高通、冠捷科技、Acer等40余家全球顶尖终端厂商、软件商、方案商、渠道商、内容商等,打造SR生态产业联盟(SRA),对SR技术进行顶层战略规划与设计,共建3D+战略资源整合、信息共享的SR开放性创新平台。

康得新还表示2018年公司的裸眼3D技术将有多家一、二线笔记本厂商未来会推出数款笔记本及显示器产品,国内外手机厂商也将继续推出手机及配件等合计二十余款裸眼3D终端产品。此外,裸眼3D在医疗显示领域的应用将与国内外医疗设备厂商合作进入规模量产,在教育、游戏、广告等商业显示市场也将持续发力。

不过在2018年年报中“裸眼3D”全文仅出现4次,公司仅表示特种预涂材料、裸眼3D等多项新产品新技术达到国内、国际先进水平,以及年产1亿片裸眼3D模组产品将变更为2019年6月投产。

事实上,光学膜、裸眼3D和碳纤维业务都需要大量的资金支持,从2011年至2018年,公司经营性现金流净额为69.21亿元,而投资活动现金流出达135.26亿元,公司根本无法通过主营业务覆盖现有的投资,只能不断融资来缓解资金压力,从公司实控人的股票质押情况、公司的银行借款、密集的定增以及融资券的发行情况可见一斑。据了解,钟玉曾在采访中透露,最缺钱的时候甚至一度站在楼顶想自杀。

百亿业绩造假曝光

2018年10月29日,康得新及控股股东、实控人收到证监会的立案调查通知,因“未披露股东间的一致行动关系,公司及公司控股股东康得集团、实际控制人钟玉涉嫌信息披露违法违规,被证监会立案调查。”

2019年1月,康得新两笔合计15亿元的短期融资券违约,但彼时公司北京银行西单支行的银行账户上显示仍有122亿元。随后,北京银行西单支行表示,“可用余额为零”,康得新账上的122亿存款不翼而飞,实际上这122亿存款早已被钟玉挪用。

此后,康得新的股价一路下挫到2019年7月5日,公司收到证监会的《行政处罚及市场禁入事先告知书》,证监会认定康得新在2015年-2018年虚增利润119亿元,在这之后举行的听证会上,*ST康得代理律师表示公司是“美化业务”,公司承认造假但无法认可虚增利润金额。

2020年6月28日,在召开财务造假听证会后,证监会再次对康得新及钟玉下发行政处罚及市场禁入事先告知书,公司虚增利润的金额由119亿元调整为115亿元。从造假路径来看,康得新通过虚构销售业务方式虛增营业收入,并通过虚构采购、生产、研发费用、产品运输费用方式虛增营业成本、研发费用和销售费用。

通过上述方式,2015年虚增利润22.43亿元,占年报披露利润总额的136.22%;2016年虚增利润29.43亿元,占年报披露利润总额的127.85%;2017年虚增利润39.08亿元,占年报披露利润总额的134.19%;2018年虚增利润24.36亿元,占年报披露利润总额的711.29%。

有专业人士分析认为,康得新的造假手法很简单,高明之处就在于相对应虚增成本,虚增销售费用与研发费用,从而公司的毛利率、费用率、利润率均保持在正常波动范围,很难让人怀疑。

剧情尚未结束

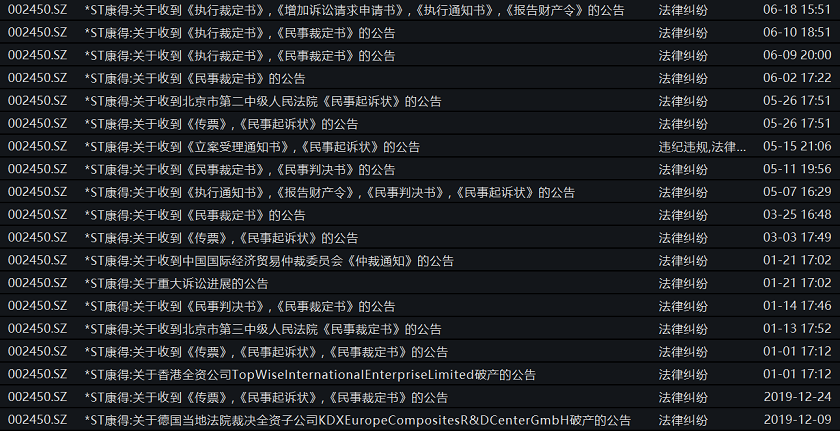

康得新财务造假事发后,公司的业务一蹶不振,2019年巨亏68.35亿元,自2019年5月至今一年多时间,公司不断地收到法院《传票》、《民事起诉状》、《民事裁定书》、《民事判决书》、《执行裁定书》等等。

根据《告知书》,证监会决定对康得新责令改正,给予警告,并处以60万元罚款;对钟玉给予警告,并处以90万元罚款;其他相关当事人也被给予警告并处于不同程度的罚款。同时,钟玉等相关当事人被采取证券市场终身禁入措施。

此外,*ST康得德国全资子公司KDX Europe R&D Center和香港全资子公司智得国际相继破产。

今年6月,因没有真实交易事实,*ST康得子公司的亿元债权不被确认。6月28日,光电公司和江苏智显收到了智慧海派管理人送达的不予确认申报债权的审查意见书。意见书称,“经查明,你单位申报的‘合同债权’没有真实交易事实,为虚假业务。故管理人对你单位申报的债权不予确认。”

7月3日,*ST康得公告称,子公司光电公司和江苏智显的债务人智慧海派已被法院裁定受理破产清算申请,会对公司的应收账款造成影响。

此前,由于公司的流动资金紧张,原本已到期的17康得新MTN001中期票据已构成实质性违约。

如今,问题一箩筐的*ST康得因连续两年财报被出局无法表示意见的审计结果,已被暂停上市。对此,公司表示,2020年公司董事会、管理层将积极对2018年、2019年非标意见所涉及的事项逐项解决,努力将各项相关不利因素尽快化解,保障公司的持续经营能力,恢复盈利能力,解决债务问题。

具体措施为:将在地方政府机构的支持、协调下,积极化解债务危机,与债权人协调沟通,协商延期还款或调整后续债务偿还方案,鉴于债务重组、破产重整等债务一揽子解决方案的推进受各方协商结果等多重因素的影响,目前尚存在不确定性。

最受伤的要数*ST康得的逾13万投资者。Wind数据显示,目前*ST康得A股户数为133,141户。

一位江苏的律师告诉界面新闻记者,目前已收到200多个股民的索赔诉求,涉及金额巨大,在4亿至5亿之间,最高的一位股民索赔金额达七八千万。他表示,“目前还未正式起诉公司,需等证监会对公司的行政处罚决定书下来才能起诉,上诉的问题其实不大,但最终公司的赔付能力将是个大问题。”

律师进一步透露,康得新目前几乎所有的财产都已经被法院冻结,公司已处于瘫痪状态,即使股民的诉求得以实现,公司恐怕也没有履行能力。

联系到近两天“两康案”中的康美药业实控人马兴田被捕,上述律师认为康得新创始人钟玉也极有可能面临刑事上的追责,其表示,据了解,钟玉去年已被刑拘,在苏州看守所,根据相关法律法规,最高可被判处三年刑罚。

评论