文|餐饮老板内参 戴丽芬 李海

2020年上半年,疫情像一场龙卷风将整个餐饮行业连根拔起。

一片萧条的背景下,有人匆忙离场,也有人抄底进入。

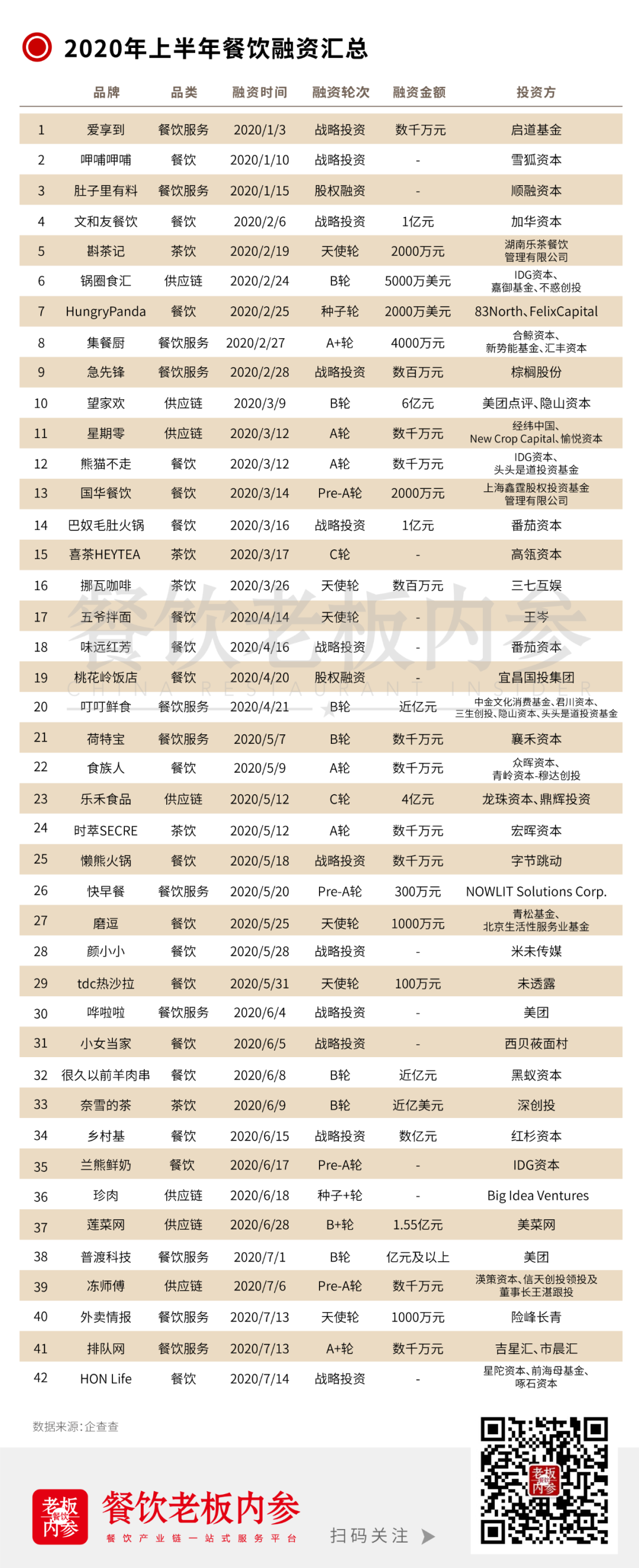

内参君统计了今年上半年餐饮行业的投融资情况,共计42起。

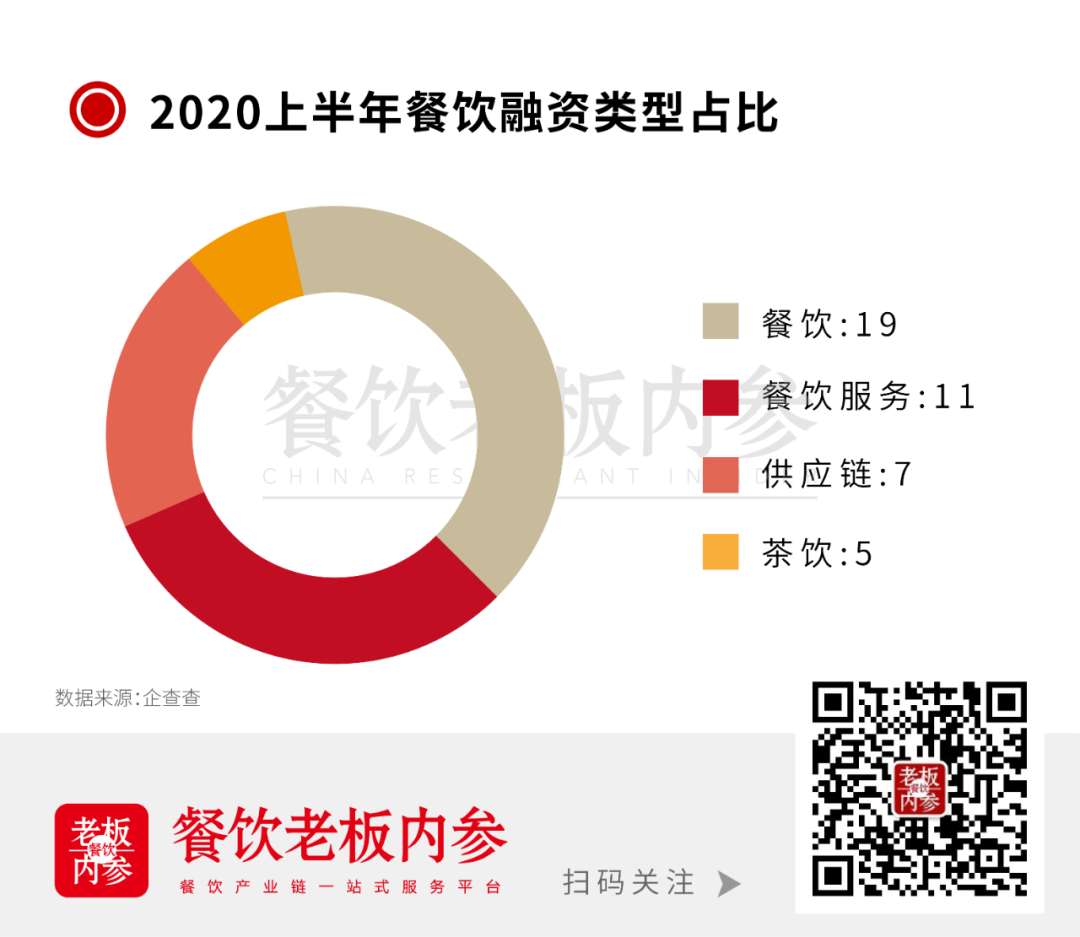

融资类型涉及美食餐饮、茶饮、供应链、餐饮服务等多个细分领域;融资金额从数百万元到数亿元不等。

窥一斑而知全豹。希望这些投融资情况,能为餐饮老板们洞察2020年下半场提供参考。

头部品牌拥抱资本,多个供应链获亿元融资

疫情并没有阻挡投资人对餐饮业的热情。在国内疫情严重的2-3月份,共有13起餐饮业融资事件。近期,投资人的投资热情还在继续上涨。

从上半年的投资事件来看,餐饮供应链被送上了投资风口。

仅上半年,就有7家供应链企业获得投资。锅圈食汇、望家欢、乐禾食品、莲菜网等供应链企业就相继获得亿元及以上的融资。其中,团餐供应链企业望家欢拿到了美团点评、隐山资本高达6亿元的B轮融资,成为上半年融资之王。

对比之下,2019年只有信良记和又乐这两家供应链企业拿到了超过亿元的投资。2020算是供应链融资爆发的年份。

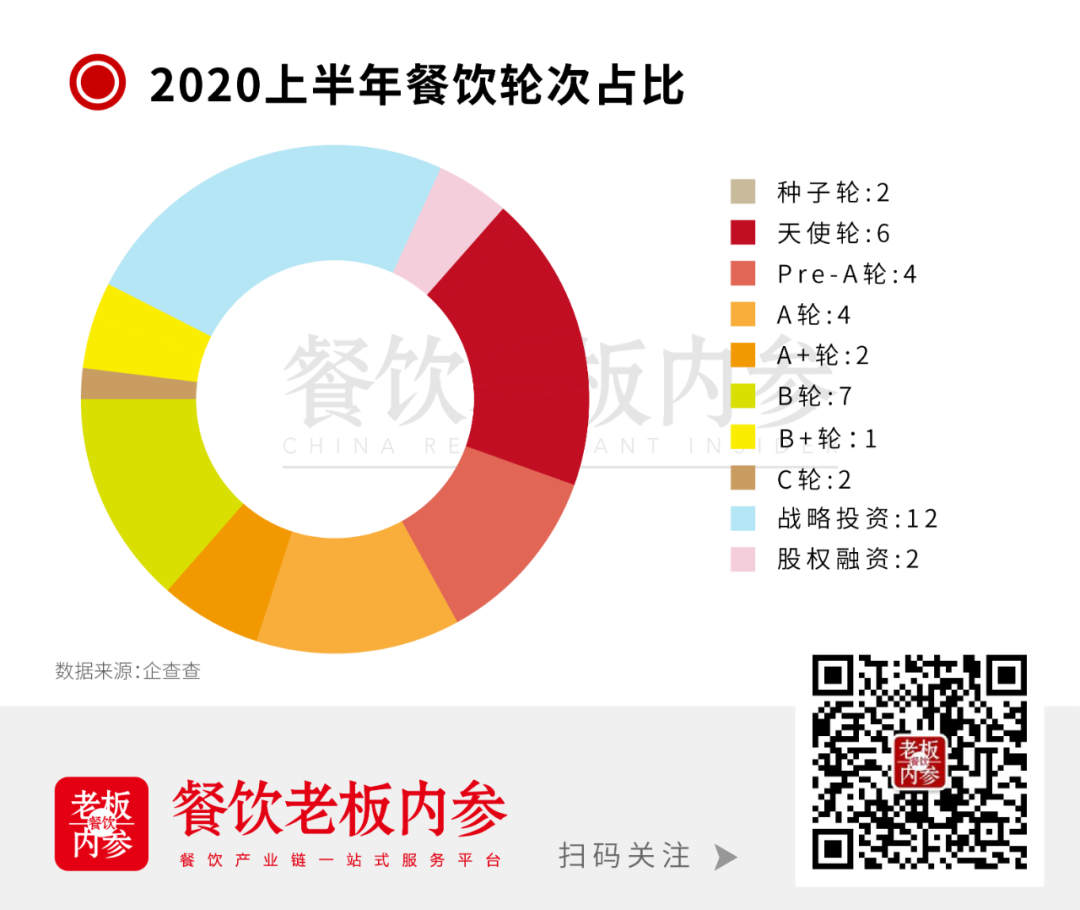

投资轮次上,战略投资占比最高,呷哺呷哺、文和友、巴奴、乡村基这些头部品牌都选择了战略投资。与去年对比,最明显的趋势是,今年更多餐饮细分赛道的头部品牌纷纷选择拥抱资本。

不仅是成熟品牌,投资人也持续关注一些餐饮早期品牌。上半年B轮以前的餐饮投资事件共20起,获投赛道也比较分散,涉及SaaS、人造肉、加盟品牌、饮品。

投资趋势:供应链化、零售化

餐饮老板内参创始人秦朝认为餐饮投融资可以分为三个阶段:

第一阶段,是在2012-2015年期间,资本热衷于餐饮O2O项目,但这段时间的投资几近全军覆没,如今只有西少爷、遇见小面等几家餐饮品牌还活跃在餐饮赛道;

第二阶段,是2016-2018年,由于前几年投资人踩坑不少,且遇上了资本寒冬,投资人对餐饮赛道保持者一种谨慎、缄默的态度;

2019年之后进入第三个阶段,这个时候,投资人对餐饮行业的投资更加理性,也有了更明确的方向。大体可以概括为向上看供应链,向下看零售力。

曾经投资过汤城小厨、周黑鸭的天图资本,如今已经不关注餐饮赛道了。“对人要求太高。”天图资本合伙人李康林告诉内参君,这是他们不再关注餐饮的主要原因。

资本主要还是看可标准化和可规模化的程度。纯餐饮品牌往往不被资本看好,主要原因是他们对人的依赖程度高,难以标准化,这与资本看重的规模化、可裂变,还是有所差距。从细分品类来说,规模化程度较高的餐饮细分品类,比如火锅、烧烤、快餐,仍有机会拿到融资。

2019年开始的餐饮投资有三个明显的特征:供应链、零售化,和未来趋势。

秦朝解读了这三个趋势:

趋势1:供应链

供应链的投资主要分为两类。一类是加盟连锁品牌,比如古茗奶茶、蜜雪冰城、绝味鸭脖等,其本质还是一家供应链企业;另一类是细分的供应链品牌,如锅圈食汇专注于火锅食材供应。供应链不成熟就无法做连锁。周黑鸭、绝味、杨国福都是典型的代表,他们能够快速扩张都是基于强大的供应链能力。

青桐资本董事总经理刘亚荣告诉内参君,他们也看好垂类供应链和半成品的供应链项目。

在垂类供应链,由于中国餐饮食材的多样性,较难在短期内产生一家美国sysco这样的全品类、冻品为主的供应链公司,即同时具备宽产品线、集采价格优势和较高的供应链效率,“我们更看好火锅、烧烤、串串等较高市场天花板品类的垂类供应链机会”,刘亚荣说。

青桐资本也看好半成品/预制菜供应链方面的潜力,中国预制菜市场渗透率10%,近5年年增速超过30%,跟欧美日60%的市场占比来看,还有数倍的增长空间。半成品和预制菜对于连锁餐饮保障产品品质,降低厨房面积方面都有积极的作用。

趋势2:零售化

餐饮企业做好零售就意味着扩大了流量半径。广州酒家就是一个典型案例,据年报显示,2019年广州酒家总营收30.29亿元,餐饮只占到22%,而占比76%的是食品制造业务,包括月饼、速冻食品等。其市值已经达到了133.16亿元,对比之下,并没有大力拓展零售业务的全聚德,目前市值才38.68亿元。

趋势3:未来趋势

再者,代表未来新趋势的AI机器人、人造肉也是餐饮投资的另一重点。专注机器人的企业也备受资本关注,今年7月,普渡科技就获得了美团过亿元融资。

对于餐饮行业来说,人造肉一方面是符合了环保这个时代趋势;另一方面,去年餐饮业受非洲猪瘟、疫情等自然灾害的影响,在价格、食材供应方面波动不小,人造肉属于一种稳定可控的供应链食材,越来越受青睐。

投资热情仍在上涨

疫情让投资人更加明确了投资方向,九毛九、同庆楼等餐饮品牌上市,更是激发了投资人热情。

在青桐资本董事总经理刘亚荣看来,餐饮资本化的进程,最大的障碍是退出路径。

“港股试点‘H股’全流通,太兴餐厅、九毛九在港股上市,打通了香港上市的渠道,包括同庆楼在A股的上市,资本主板上市渠道也逐步开放。到2019年底,由于退出渠道的通畅,资本对于餐饮项目的关注已经非常高。”刘亚荣说道。

以往代表型餐饮上市企业就是海底捞,对于大部分投资人来说有点遥不可及。九毛九的上市,让资本看到,有一批餐饮品牌其实都符合上市门槛,这让他们的投资热情大增。

另外,以往餐饮项目本身现金流非常好,不缺钱,整体融资的市场热度不高。但是今年在疫情的冲击下,很多餐饮企业面临巨大的资金压力,投资机构有了逆势布局餐饮业的新机会。

“在目前的市场情况下,今年的餐饮融资会保持较快的增长。”刘亚荣说道。

评论