文 | 庄建成

在青岛全力收购、控股上市企业的大潮中,有一家企业却逆向而行,将公司实控权“拱手相让”。

7月17日,青岛汇金通电力设备股份有限公司(以下简称“汇金通”)发布关于公司控股股东、实际控制人协议转让股份过户完成暨公司控股股东、实际控制人变更的公告,韩敬远成为公司新的实控人。

此前,汇金通方面就曾发布公告,公司实控人刘艳华将以6.39亿元的价格出让其所持有的15%股份,同时放弃剩余8.88%股份表决权。17日发布的公告,也意味着汇金通正式完成“卖身”。

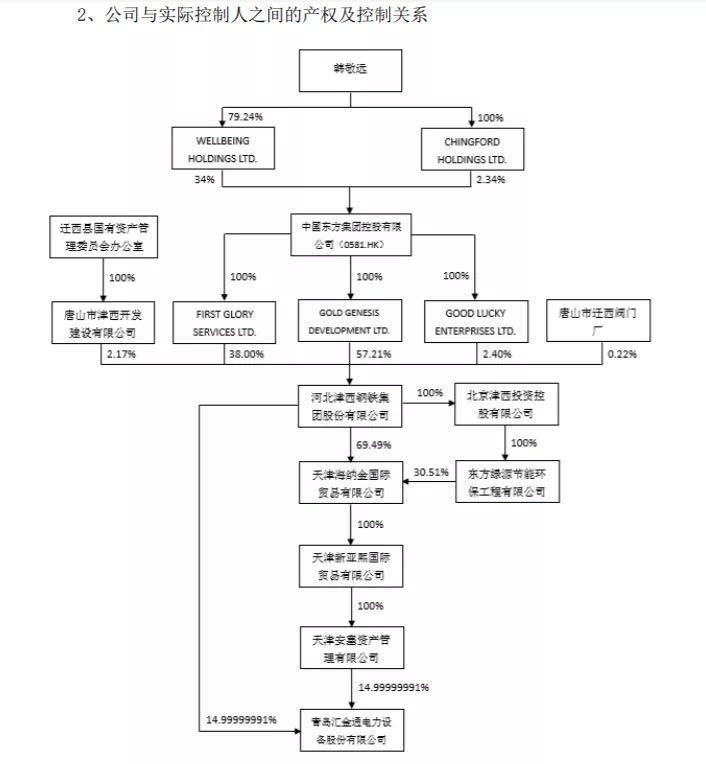

股权转让后,在港股上市的中国东方集团控股有限公司(以下简称“中国东方”)持股30%,成为公司单一最大股东。作为一家入选《财富》中国500强的上市企业,中国东方在收购汇金通后,双方又能否达成双赢?

6.39亿“卖身”的汇金通实控人变更

单一最大股东浮出水面

而在2019年9月27日,汇金通完成3.13亿元的定增募资,投资方为天津安塞资产管理有限公司(以下简称“天津安塞”),最终天津安塞持有汇金通15%的股份,而这家企业同样是津西股份的控股子公司。

在完成收购之后,作为汇金通控股股东的津西股份及其幕后大股东的中国东方与上市企业汇金通之间,能否实现双赢?

上游收购下游,双方能否共赢?

根据公开资料显示,汇金通主业为输电线路角钢塔、钢管塔、变电站构架等电力输送设备的研发、生产和销售,是国内能够生产最高电压等级1000kV输电线路铁塔的企业之一,且具备国家电网、南方电网等公司特高压铁塔产品供应资质。

2019年,汇金通实现营收16.18亿元,同比上涨68.88%;归属于母公司所有者的净利润为5902.76万元,同比增加85.91%。

主营业务方面,汇金通角钢塔、钢管塔、其他钢结构销售量分别为13.02万吨、6万吨、1.14万吨,较上年同期上涨32.29%、108.76%、132.91%,合计销量达到20.16万吨,同比增长52.65%。

而在津西股份发布的收购公告中也明确指出,公司看好汇金通所处行业的发展前景,认可汇金通主营业务和主要资产的长期投资价值,本次受让上市公司股份的目的是获得上市公司的控制权。

津西股份方面不排除将根据上市公司未来的发展规划,在未来合适时间通过法律法规允许的合适方式进一步增持上市公司股份,巩固对于上市公司的控制权。并且,津西股份也指出未来将择机考虑通过优化上市公司业务结构与资产结构来谋求上市公司长期、健康的可持续发展,进一步提高上市公司的经营效益。

作为钢铁产业链下游企业的汇金通,其生产铁塔的主要原材料便是钢材和锌锭。其中,钢材在铁塔生产成本中占比约在65%以上,而津西股份主业正是钢铁,具备年产钢700万吨的生产能力,两家企业确实在钢铁产业链上可以实现协同发展。

7月4日,汇金通发布公告,公司中标国家电网项目,合计中标金额1.84亿元。随着电网规模不断扩大,这批国家电网项目将有大量的钢铁生产需要。此时引入津西钢铁,对于汇金通和津西钢铁业绩均具有直接带动作用。

对公司背后大股东中国东方集团来说,截至2020年3月31日,集团自行生产的钢铁产品之销售量约170万吨,按年下跌30.33%;每吨毛利约200至250元人民币;扣除财务成本净额后的经营溢利约3亿元人民币,按年下跌70%。

在收购汇金通这样一家从事电力输送设备的研发及产销业务的企业后,也将有助于他们借助潜在的下游整合,确保其型钢产品更稳定需求及通过精简资源管理产生协同效应。

在青岛发力资本市场的当下,汇金通却“反其道而行之”,将公司实控权出让给外地企业。接下来,他们能否借中国东方集团之力,完成总市值破100亿的“小目标”,或许也要画上一个大大的问号了。

来源:凤凰网青岛

评论