记者 |

编辑 | 陈菲遐

7月29日晚间,乐普医疗(300003.SZ)发布了“一进一退”两则看似并无关联的公告。

公告一是有关乐普医疗宣布分拆全资控股子公司北京乐普诊断科技股份有限公司(下称“乐普诊断”)至科创板上市的公告。乐普诊断主要业务包括体外诊断试剂及仪器,包括血液诊断、POCT免疫诊断、分子诊断和生化诊断等。其中POCT正是时下市场热点,分拆至科创板上市有望进一步提升乐普诊断乃至乐普医疗的估值。

第二则公告则是乐普医疗宣布放弃对旗下生物技术公司乐普生物科技有限公司(下称“乐普生物”)此轮增资的优先认购权。乐普生物的主要研发路线为肿瘤免疫治疗和靶向药物,目前已建立起单双抗体、溶瘤病毒、抗体偶联药等多个生物药开发技术平台。此轮乐普生物增资金额13亿元,这也意味着乐普医疗所持有的乐普生物股份将被继续摊薄。

多年来,乐普医疗一直奉行“买买买”战略,除了带来高额商誉外,还增加了不少资金负担。以上两份公告,都指向了乐普医疗开始“钱紧”。

估值或将翻倍

目前,乐普诊断由乐普医疗100%控制。其中乐普医疗直接持有乐普诊断93.22%股权,乐普医疗全资子公司北京天地和协科技有限公司持有乐普诊断0.24%股权。宁波熙然投资管理中心(有限合伙)和宁波杉海企业管理合伙企业(有限合伙)——为核心员工持股平台,持有乐普诊断3.64%和2.90%股权,合计控制乐普诊断100.00%股权。

在这种股权架构下,此次乐普诊断上市对乐普医疗股权稀释的影响并不会很大。

业绩方面,过去3年(2017年~2019年),乐普诊断营业收入由1.63亿元增长至2.70亿元,年化增长28.7%。同期公司归母净利润由3663.31万元增长至4736.15万元,年化增长13.7%。

可以看到,过去3年,乐普诊断净利润增速远不及收入增速,这或许是期间公司加大研发等相关开支所致。

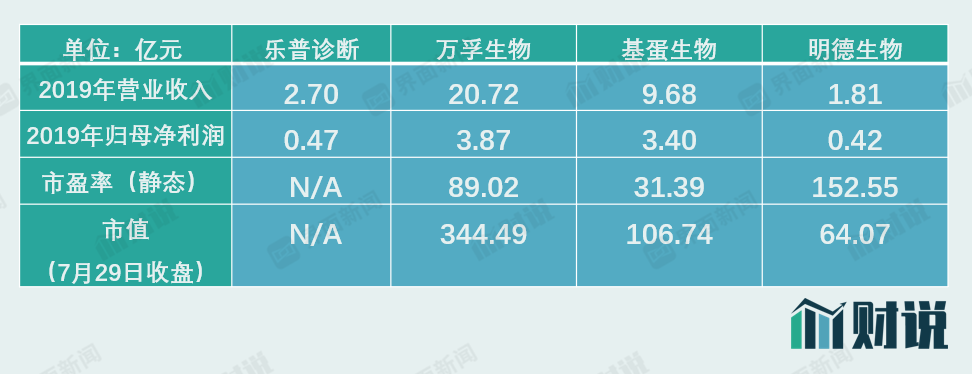

乐普诊断的核心产品包括血液诊断、POCT免疫诊断,其他重点产品包括分子诊断、生化诊断等。A股中业务结构相似的公司有万孚生物(300482.SZ)、基蛋生物(603387.SH)、明德生物(002932.SZ)等。

上表可以看出,乐普诊断的收入与归母净利润规模与POCT龙头万孚生物仍有较大差距,体量上与明德生物更为接近。按2019年归母净利润与7月29日收盘市值计算静态市盈率,万孚生物、基蛋生物、明德生物分别为89.02倍、31.39倍、152.55倍,平均90.99倍。

如果按90.99倍静态市盈率计算估值,乐普诊断市值或将达到42.76亿元。考虑到科创板可能带来的溢价,乐普诊断最终市值或将大于这一预测值。

资金吃紧

对于乐普诊断来说,科创板上市除了会带来估值翻倍,还可以直接融资。由于POCT市场在国内快速增长,乐普诊断处于快速扩张期,对资金需求也应不断增长。直接融资也减轻了乐普医疗持续对乐普诊断持续投入带来的资金压力。

事实上,乐普医疗放弃对乐普生物增资对优先认购权,正是资金紧张的直接证明。

乐普生物主要布局领域是肿瘤免疫治疗和靶向药物,目前已建立起单双抗体、溶瘤病毒、抗体偶联药等多个生物药开发技术平台,均是业内前沿技术领域。但前沿技术意味着盈利有限。目前乐普生物大量产品仍停留在上市前的开发阶段,2019年公司亏损金额达2.77亿元。

基于这一原因,乐普生物开始了此轮股权融资,预计融资金额达13亿元。乐普医疗认为,乐普生物的融资将增强其经营及盈利能力,同时有效降低上市公司投资风险。不过,由于乐普医疗放弃此次认购,其所占股份将从17.80%进一步降低至15.08%。

据公司2019年财报,乐普医疗流动资产合计56.34亿元,其中货币资金及交易性金融资产合计19.64亿元,应收账款21.67亿元,存货10.05亿元。同期流动负债合计51.11亿元。由于应收账款及存货存在一定的变现难度,短期来看,乐普医疗仍有一定偿债压力。

这与乐普医疗一贯奉行的“买买买”战略有关。据统计,乐普医疗自上市以来发起的并购已经超过30次。

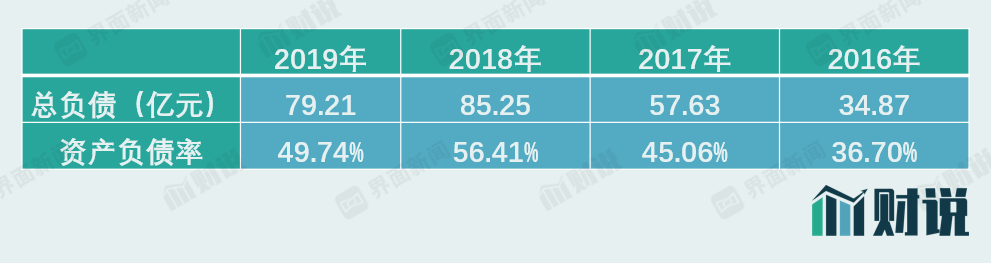

“一掷千金”背后是高企的负债。2016年起,乐普医疗总负债规模开始大幅增长,2018年达到最高85.25亿元,资产负债率也由2016年的36.70%一路攀升至2018年的56.41%。

这一趋势在2019年有所缓解,但另一个副作用——高额的商誉仍难以忽视。2019年公司商誉金额达27.19亿元,较2018年大幅增长25.76%,占公司总资产比重达16.51%。如果旗下公司业绩不及预期,则有可能出现商誉减值的情况。

要改善资金面紧张情况,乐普医疗还有很长的路要走。

评论