文|今日财富 陈娟

编辑 | 王越颖

“亚洲十大超级豪宅”荣誉的老字号房企——泰禾集团(000732.SZ)已到期未还款金额270.65亿元,年内到期债务达555.11亿元,占归属于母公司净资产的137.38%,2020年的这场疫情或许成为压垮骆驼的最后一根稻草。

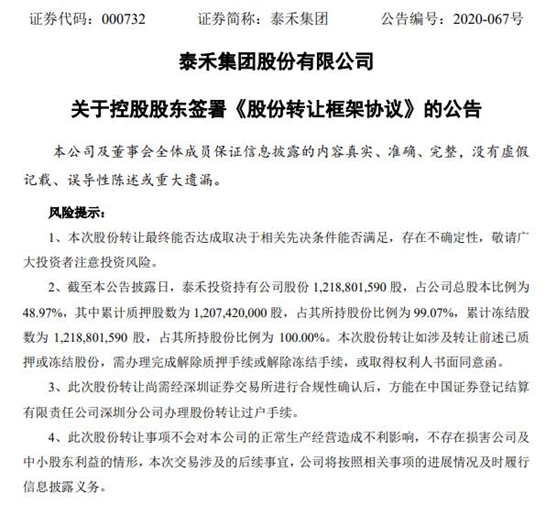

就在大家为泰禾生死担忧和猜测之时,7月31日,泰禾集团终于官宣,“救世主”万科浮出水面。

泰禾公告宣布,泰禾投资、黄其森与海南万益在7月30日已签署股份转让框架协议,将所持上市公司19.9%股权转让给海南万益。海南万益为万科100%控股的全资子公司。

转让价格为每股4.9元,对应总对价约为24.3亿元,这笔价款将以现金方式进行支付。

泰禾投资持有泰禾集团48.97%股权(12.188亿股),几乎全部处在质押冻结状态。此次转让19.9%股权(4.9529亿股)后,泰禾投资持股将下降至29.07%,但不会导致泰禾集团控制权变更。

如果此次交易顺利达成,万科则将在受让股权后成为泰禾集团第二大股东。

在垂死边缘挣扎的泰禾,终于迎来了一次喘息。

7月30日,泰禾集团股价盘中一度涨停,截至当日收盘,其股价报5.98元/股。7月31日上午,泰禾集团股价开盘后一路向上,涨幅已达7.86%。下午,股价微降,收盘价5.94元。

协议还约定,若在过户前一交易日泰禾集团股票二级市场收盘价的90%低于4.9元/股,则万科有权要求泰禾投资按最新收盘价的90%对股份转让价格做调低处理。

泰禾接下来的日子,似乎可以做最好的设想了,但可能也必须做最坏的打算。

郁亮解围黄其森,两条件需完成

万科是把入股泰禾称之为“向行业伙伴伸出积极援手的投资行为”。

市场终于可以松一口气了,陷入债务危机的泰禾有救了!然而资本的游戏并不是表面看起来那么简单。

公告称,泰禾系独立经营主体,应以其全部资产对自身债务承担责任,并完成其债务重组事项,万科不对泰禾投资、黄其森、泰禾集团的经营和债务承担任何责任,也没有责任给泰禾、黄其森提供任何增信或财务资助。

很明显,万科已经明确不想替泰禾“扛雷”,泰禾举债维艰的日子还得继续扛着。未来要把框架协议变成现实,泰禾集团仍需满足万科提出的两项前提条件:

一是泰禾制定债务重组方案并与债权人达成一致,并且能恢复正常生产和可持续经营,上述能得万科的认可;

二是万科对泰禾完成法律、财务、业务等尽职调查,且已就尽职调查中所发现的问题的解决方案及拟议交易的方案达成了一致,不存在影响拟议交易的重大问题。同时,泰禾的资产、债务及业务等不存在影响公司持续经营的重大问题或重大不利变化。也就是说泰和提供给万科的文件和转让股份没有任何问题。

这两项先决条件要在今年9月30日之前获得满足。在此之后,如果泰禾的资产、债务及业务没有重大问题或不利变化,债务重组方案正常执行,19.9%股权才会过户给万科。标的股份转让完成之后,万科方面将协助泰禾集团完善公司治理,盘活存量资产,支持泰禾集团正常经营。

有行业认为,这笔交易能否最终成行的关键因素是与债权人的谈判成功与否。若最终按照这一方案实施,泰禾集团不仅能获得一笔24.3亿的资金援助,而且董事长黄其森大股东的位置照常。

资产互补助解围,但债务却成制约

有分析人士指出,泰禾的资产情况,对万科也有着较大吸引力。

一、万科的经营主要以刚需为主,对于这样的产品战略来说,泰禾的高端精品战略,是对万科产品线的强有力的补充。

二、泰禾年报显示,截至2019年底,泰禾的土储达到3270.14万平方米,可售货值约4000亿元,且主要分布在核心一二线城市,这同样能与万科形成资产互补。

但泰禾庞大的债务规模,仍然制约着此次交易的顺利进行。

数据显示,2010年至2017年,其经营活动产生的现金流量净额一直为负。其中,2014年有息负债近400亿元,净负债率分别为530%;2015年有息负债近450亿元,净负债率分别为228%;2016年有息负债近750亿元,净负债率分别为298%;2017年有息负债近1375亿元,净负债率分别为473%。

负债逐年提升,背后的扩展给经营带来了隐患。

2018年,房地产调控政策的频繁出台,泰禾集团的激进之路被迫按下了暂停键。企业也顺势开始进行调整,通过主动降低杠杆取得一定成效。

2019年的四个季度,泰禾集团的经营性现金流量净额分别为119亿元、202亿元、226亿元、236亿元,一直在增加。截至2019年底,泰禾集团的有息负债已经降至970亿元,净负债率降至248.31%。虽然净负债率得到了一定改善,但是泰禾集团的债务状况依然紧张,短期债务依然明显超过账面资金。

对泰禾来说,不拿地的同时加快销售回款才是当务之急。然而,高端住宅资金周转较慢,加之,销售遇阻且资金流动性差,成为拖垮泰禾的两大魔咒。

泰禾集团的债务黑洞是如何构成的?

泰禾集团近期给深交所《年报问询函》的回复显示:截至7月7日,泰禾集团已到期尚未还款金额270.65亿元,年内到期债务将达555.11亿元。其中,公司债年内到期80.58亿元;信托公司贷款年内到期258.92亿元;资产管理公司年内到期137.66亿元。其他非银行贷款年内到期9.39亿元;银行贷款年内到期68.56亿元。

可以看出,信托是泰禾集团最主要的借钱渠道,这其中包含了泰禾集团质押其股权以及信托融资。最近泰禾的债务违约事件中,20多家借钱给泰禾的信托公司一起被卷入泥潭。

债务的“蝴蝶效应”正在一步一步吞噬着泰禾。一位投行分析师曾接受某财经媒体时称“出现体量如此庞大的公开市场债券违约,泰禾想要在资本市场再融资肯定没戏了。”

终于2020年,黄其森的千亿房企梦想折戟;泰禾集团,因债务违约走到了破产边缘。

重压之下,黄其森只得公开寻求引入战略投资。

今年5月,泰禾正式宣布引进战略投资者。随后,厦门国贸、厦门建发、中铁建、保利等多家企业介入战略并购的行列,目前在继续洽谈中。最晚被曝出的万科,反而后来居上。

尽管泰禾集团已是负债累累,但是依然有压箱底的东西——土地。

迅速圈地,是中国房企发展壮大的基础和法宝,泰禾3270.14万平方米的资产确实是一个不小的诱惑。现在看来,这也是目前泰禾集团能够被万科“拉一把”的最大筹码了。

评论