记者 |

8月5日晚间,龙大肉食(002726.SZ)公告称,拟非公开发行股票募资不超过15亿元,用于投资山东新建年出栏生猪66万头养殖项目以及补充流动资金。其中生猪养殖项目拟投入募集资金10.5亿元,4.5亿元用于补充流动资金。

界面新闻记者注意到,龙大肉食于7月17日完成可转债发行,募资9.5亿元,主要用于投资安丘市石埠子镇新建年出栏50万头商品猪项目以及补充流动资金,本次非公开发行募集资金进一步加码生猪养殖项目。

龙大肉食表示,公司生猪养殖规模相比于屠宰能力仍然具有一定差距,本次非公开发行有助于公司进一步扩大自有标准化生猪养殖基地规模,使养殖与屠宰加工向更为均衡的方向发展,有助于公司扩大从生猪养殖、屠宰、精深加工到终端销售的猪肉食品全产业链发展优势。

2018年8月以来,非洲猪瘟疫情的发生直接或间接导致生猪大范围死亡,生猪产能明显下滑,国内猪肉供给缺口较大,2019年以来猪肉价格出现明显大幅上涨,生猪市场迎来新的需求增长期。龙大肉食表示公司需要抓住本轮“猪周期”机会,增加公司生猪养殖规模,提升市场份额。

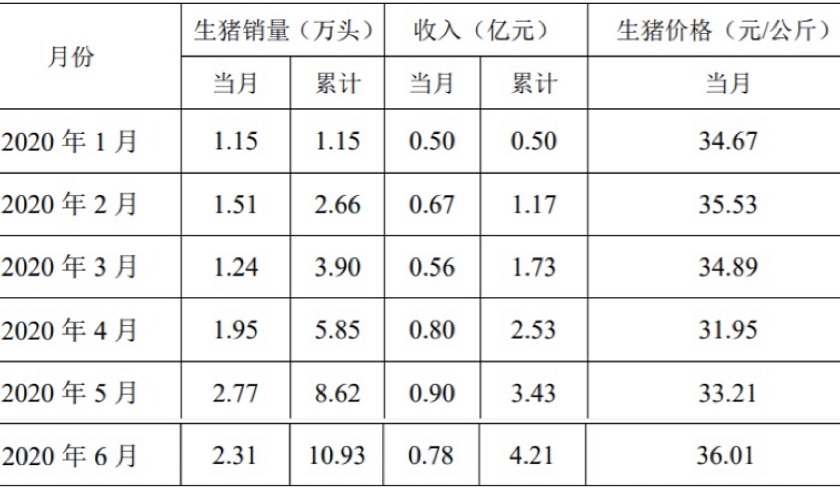

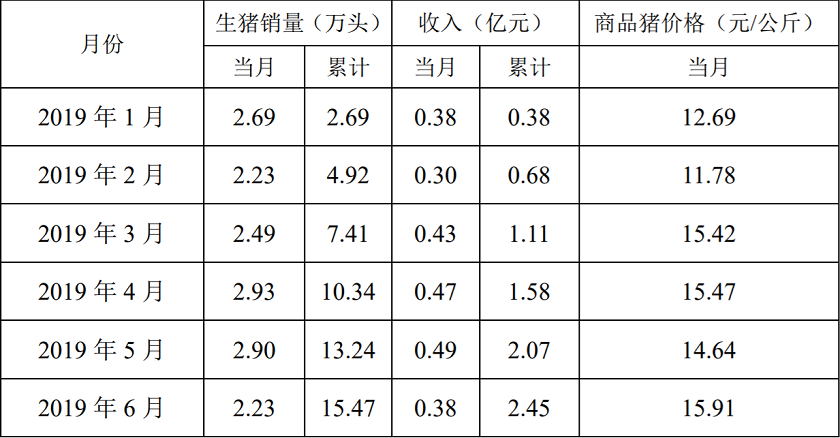

根据龙大肉食6月份销售简报,6月份公司生猪销售均价为36.01元/公斤(含仔猪),比5月份上涨8.43%。而与去年同期相比,生猪价格上涨了126%。

在“猪周期”的影响下,业内上市公司纷纷加码布局,新希望(000286.SZ)、双汇发展(000859.SZ)、正邦科技(002157.SZ)、唐人神(002567.SZ)等相继发布定增预案投资生猪养殖项目。

从龙大肉食自身来看,2019年公司实现营业收入168.22亿元,同比增长91.63%。公司表示营业收入增长较快的部分原因是受益于国内生猪产品价格的大幅度增长。

另一方面,自蓝润发展入主之后,龙大肉食的资本运作更为频繁,先后收购了潍坊振祥70%的股权以及通辽金泉100%股权,并频繁出资设立子公司。系列操作也使得公司的资金压力越来越紧张,公司的资产负债率从2017年底的20.14%攀升至62.3%(2020年一季度末),同时公司的经营性现金流已经连续两年为负,2020年一季度,公司经营活动现金净流量为-2.74亿元。

因此也不难理解龙大肉食的融资行为。公司也在非公开发行股票预案中直言公司的营运资金压力,其表示,近年来,公司的资产规模和营业收入不断增加,对流动资金的需求越来越高,特别是2018年下半年以来,公司冷冻肉战略备货策略和进口贸易板块快速发展等对资金需求量很大。“虽然公司可以通过增加银行借款等债务融资方式解决部分流动资金需求,但债务融资规模的不断提升将增加公司的财务费用支出,减少当期利润,增加公司的财务风险。”

截至预案公告日,公司股本总额为9.98亿股,蓝润发展持有公司2.94亿股股份,占公司本次发行前股本总额的29.44%,为公司的控股股东,戴学斌、董翔夫妇为实际控制人。

本次非公开发行的股票不超过2.99亿股(含本数),不考虑公司可转债后续转股的情况下,本次发行后公司总股本不超过12.98亿股,蓝润发展持有公司股份数为2.94亿股,占公司股本总额不低于22.65%。为保证控股股东、实际控制人不发生变化,在发行过程中,公司董事会将依据股东大会授权,对参与本次非公开发行的单个认购对象及其关联方(包括一致行动人)的认购比例上限作出限制,确保戴学斌、董翔夫妇仍为公司实际控制人。

值得注意的是,6月29日,龙大肉食公告,控股股东蓝润发展新增质押6000万股,截至公告日其累计质押2.33亿股,占其所持公司股份总数的79.43%,占总股本的23.38%。6月23日,龙大肉食持股5%以上股东伊藤忠的减持计划实施完成,2020年3月至6月,伊藤忠共减持1996.56万股,减持比例为2%。事实上,在所持公司限售股于2017年6月解禁之后,伊藤忠就一直在减持龙大肉食股份,2016年底其持股比例为19.63%,目前持股9.32%。

评论