记者丨马晓甜

政策放松和市场回暖背景下,券商“补血”热情高涨。

近期,包括西南证券、第一创业、中原证券、海通证券等定增相继落地,值得注意的是,在多家券商披露的最终获配名单中,出现了不少同行,特别是头部券商的身影。

券商“补血”忙

今年以来,不少券商通过定增、配股等方式扩大资本金规模。

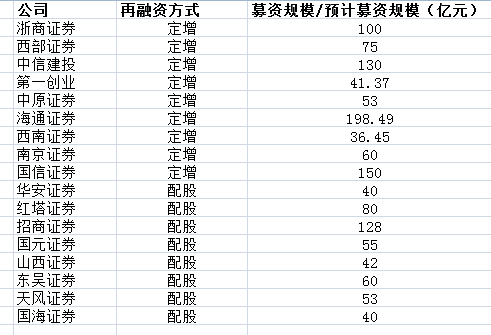

据界面新闻梳理,年内山西证券、天风证券、国海证券、招商证券等有计划或已完成配股,浙商证券、中信建投、南京证券等定增也在路上,截至目前,券商再融资方案金额已超过千亿,已超过去年全年融资方案水平。

7月21日,第一创业宣布完成定增,实际募集资金41.37亿元,主要用于增加公司资本金,补充营运资金及偿还债务。

7月23日,西南证券定增落地,合计募资49亿元,募资全部用于增加对子公司的投入,扩展证券投资业务和信用交易业务规模,增加信息系统建设、风控等基础性投入,加强网点和渠道建设,增加资产管理等其他业务投入等。

7月31日和8月6日,中原证券、海通证券披露了非公开发行A股股票发行情况报告书,前者最终募得36.45亿元,后者则实际募集资金净额198.49亿元。

万联证券分析师张译从认为,目前证券行业仍在向重资产转型、与海外和其他金融行业实力弱小,而一个规范、透明、开放、有活力、有韧性的资本市场,需要匹配实力更强、水平更高的证券行业,尤其目前加杠杆仍然受限背景下,券商进行股权融资、扩张资本规模的需求更为迫切,2019年末行业净资产较2018年末提升6.88%至2.02万亿,2020年一季度继续提升至2.09万亿,券商通过IPO、再融资、发行次级债等手段补充净资本的脚步明显提速。

方正证券高级分析师左欣然也表示,未来资本实力的提升能够帮助券商抓取市场改革红利及应对海外竞争,提升自身的盈利能力。

她分析称,国内券商已进入费率竞争深水区,纯粹的通道类业务靠利润率支撑的模式难以维系,利润率不断降低,未来国内券商的竞争力将更多体现在资金调配效率、资产定价、产品创设、 做市能力、交易能力上,资本类业务将成为行业提升 ROE 的重要手段,当前净资本为核心的监管背景下,资本实力是券商发展资本中介、 FICC、衍生品等创新业务、增强竞争优势的关键要素之一,同时充足的资本也能为券商提供抵御风险的能力。

张译从指出,考虑到创业板注册制加快推进,再融资新规影响持续、券商次级债新规允许公开发行、融资成本下行等多项因素,短期看预计下半年券商融资脚步依旧保持较高速度,中长期通过扩充资本提高基础竞争力,为实体经济发展提供更高质量、 更有效率的金融服务,将是整个行业的未来数年的中长期目标。

同行“看好”同行

从最终的发行结果来看,第一创业、中原证券都获得了同行的“加持”。

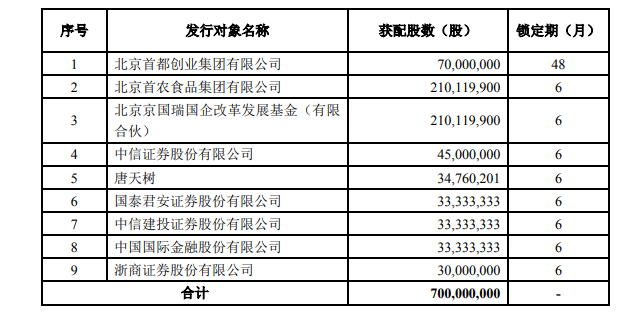

具体来看,第一创业此次定增发行对象分别为北京首都创业集团有限公司、北京首农食品集团有限公司、北京京国瑞国企改革发展基金(有限合伙)、中信证券、唐天树、国泰君安、中信建投、中金公司和浙商证券股份有限公司。9名定增对象中,出现了5家券商,合计获配股数约1.75亿股。

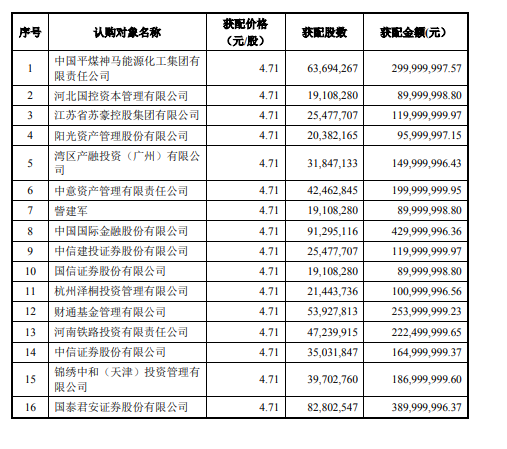

而在中原证券定增股票最终获配名单中,除了高毅资等知名私募机构外,中信证券、国泰君安、中金公司和中信建投等头部券商也赫然在列,5家合计出资金额11.95亿元,占此次定增募资总额的32.8%。其中,中金公司获配数量最多,为9129.51万股,获配金额近4.3亿元。

有投行人士在接受界面新闻时指出,券商定增受到同行“青睐”,主要还是出于财务投资考虑,并不具有战略意义。

“毕竟是牛市氛围嘛。”他向界面新闻记者表示。

进入 7 月份,券商板块迎来大幅上涨,带动上证指数月中突破 3400 点。东方证券分析师唐子佩分析认为,短期来看,业绩预期提升与估值提升是券商板块持续上涨的主要支撑因素。

但也有业内人士猜测,这些定增行为或也会是券业并购的先兆。(相关稿件:首创证券低调股权腾挪,北京国资系合计持股超九成,会是券业合并前兆?)

7月17日,证监会相关部门已向各派出机构发布通知,鼓励证券公司、基金管理公司做好组织管理创新工作。通知的重点之一,就是解决同业竞争问题,鼓励有条件的行业机构实施市场化并购重组。

唐子佩表示,在证监会推动打造航母级券商的大背景下,行业分化加剧,强者愈强,同时头部券商合并及金融混业的大趋势将加速头部集中化趋势。

招商证券郑积沙团队也指出,资本市场改革加速的大背景毋庸置疑,频繁落地和消息面连续刺激强化证券行业长期发展逻辑,“深改”的政策红利进入高潮期。行业基本面支撑强,上半年资本市场活力绽放,证券行业的景气度无论是大趋势加速向好还是微观同比/环比均显著改善,基本面对估值有支撑作用。估值抬升有空间,牛市预期和板块轮动背景下,并购预期将一定程度助推券商估值更进一步。

评论