记者 |

营收腰斩、净利润转负为正,“换血”重整的锦州银行(0416.HK)公布2020年中期业绩。

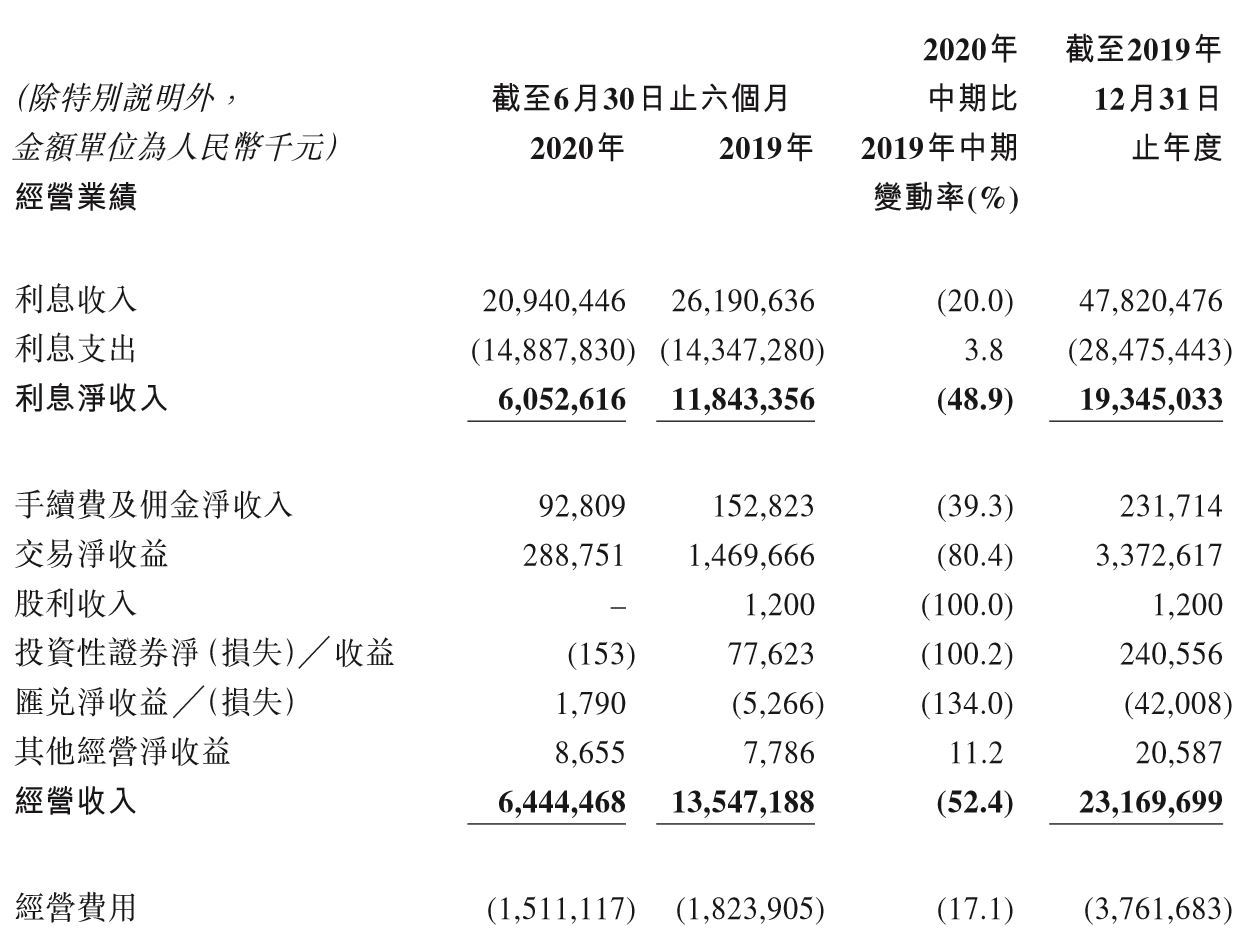

8月20日晚间,锦州银行在港交所发布公告称,截至2020年6月30日,该行营收64.44亿元人民币,期内净利润终于转正,录得4.13亿元;资产总额8212.66亿元;不良贷款率锐减至1.94%,拨备覆盖率提高至243.73%;各级资本充足率也均有所增加。

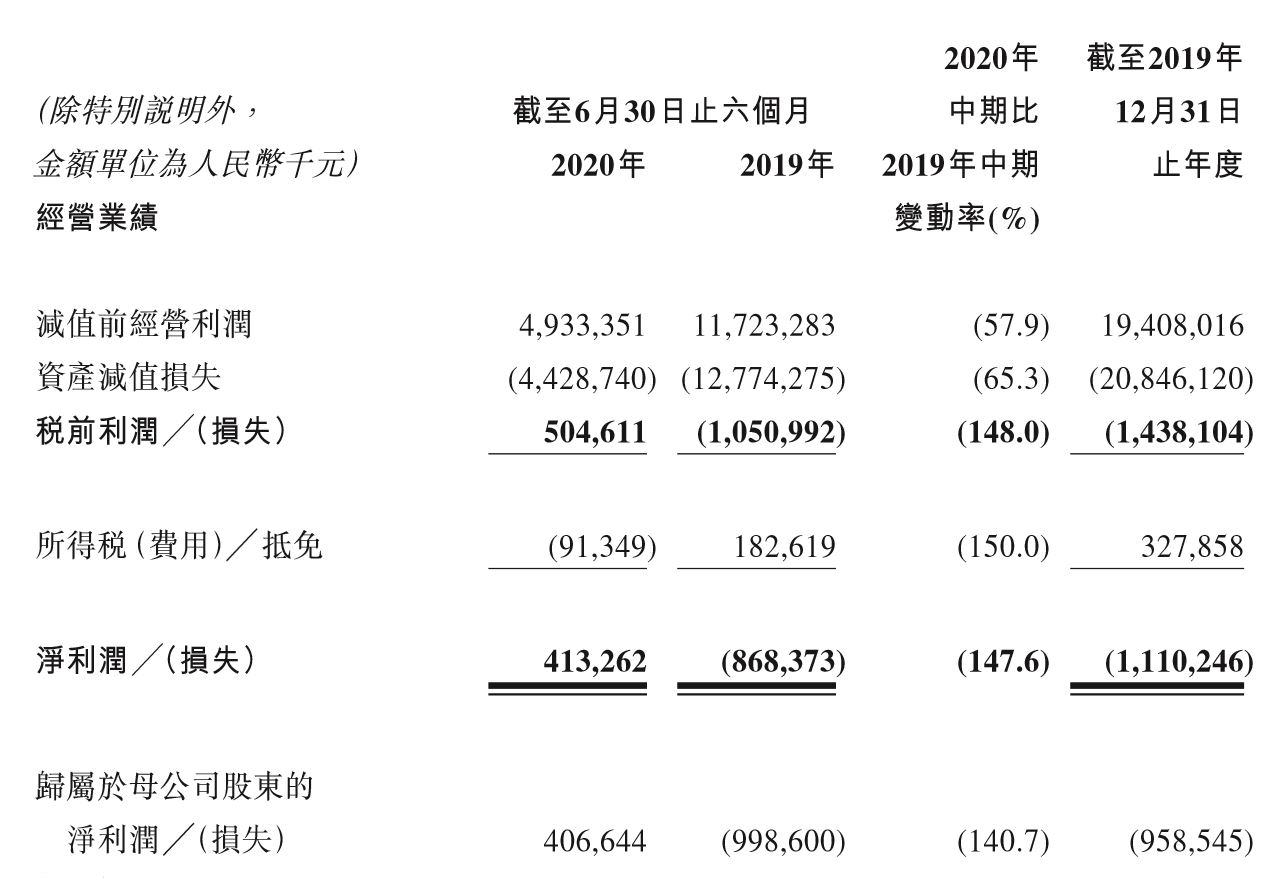

8月16日晚,已经连续两年亏损的锦州银行曾发布盈利预告称,上半年将录得净利润4-5亿元,去年同期为净亏损约8.68亿元。“主要由于本集团截至2020年6月30日止六个月的资产减值损失低于截至2019年6月30日止六个月的资产减值损失所致。”锦州银行解释称。

具体来看,报告期内锦州银行营收64.44亿元,比去年同期降低52.4%。其中利息净收入60.53亿元,同比降低48.9%,对此,锦州银行在财报中解释称,是由于“根据资产处置框架协议,对拟处置资产在报告期内的利息收入不再确认”;手续费及佣金收入、投资性证券收益等收益也均有39.2%至134%的锐减,该行解释称“减少了信用证及承兑汇票业务”、“投资业务规模减少”、“处置投资性证券形成损失”等原因。

“换血”后的锦州银行,人事和管理的巨大变动从财报中可见一斑。

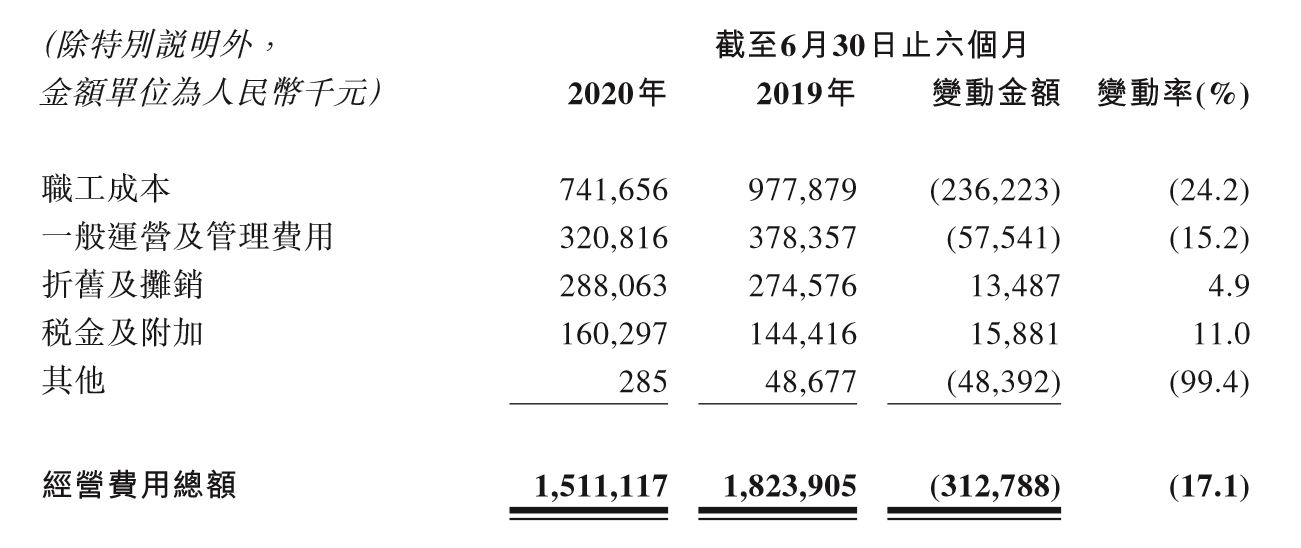

财报显示,该行报告期内经营费用总额有17.1%的减少。其中,职工成本降低同比降低24.2%,包括工资及奖金、社保、工会和职工教育经费、福利费,均有19.6%至58.2%的锐减对此,锦州银行解释称“雇员薪酬减少,使人力成本相应下降”;一般运营及管理费用降低15.2%,锦州银行表示是因为“加强了成本控制”;其他类费用降低99.4%。

值得注意的是,报告期内锦州银行的资产减值损失为44.29亿元,比去年同期大减65.3%。由此,净利润终于转为4.13亿元。2018年、2019年,锦州银行分别亏损45.38亿元、11.10亿元。

对此,锦州银行表示,是由于该行“将拟处置的发放贷款和垫款及以摊余成本计量的金融资产确认为持有待售资产,使信贷资产质量有所好转;及信用承诺规模下降,使信用承诺减值损失回拨数额比截至2019年6月30日止增加所致”。

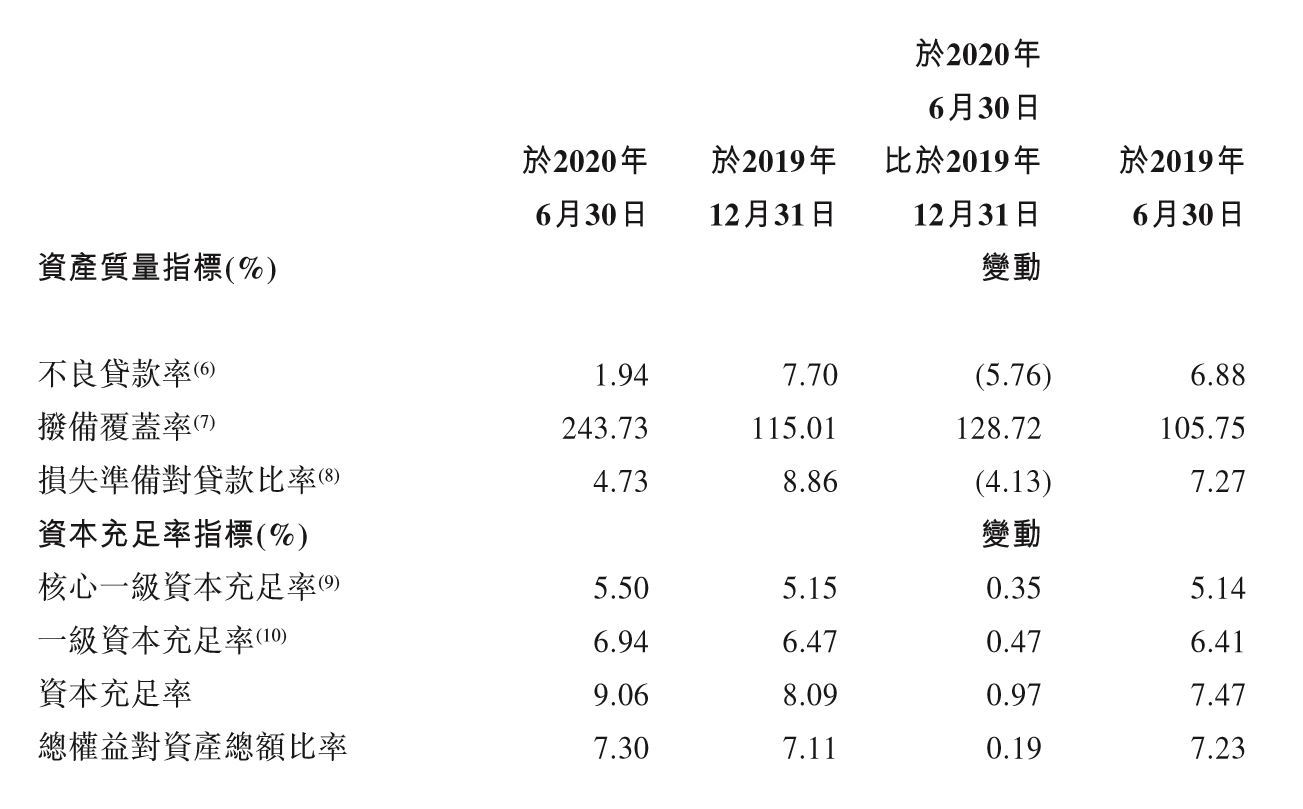

资产质量方面,截至2020年6月30日,锦州银行不良贷款率1.94%,同比降低5.76%;拨备覆盖率243.73,同比增加128.72%,终于满足了监管120%~150%的要求。2019年末,锦州银行不良率为7.70%,拨备覆盖率为115.01%。

报告期内,锦州银行不良贷款余额80.02亿元,不良率的降低主要由于该行将拟处置的发放贷款和垫款确认为持有代收资产所致。

由于风险加权资产总额减少,不良贷款减少使可计入二级资本的超额贷款损失准备增加,报告期内,锦州银行资本充足率也有所回升。资本充足率、一级资本充足率、核心一级资本充足率分别为9.06%、6.94%和5.50,分别提高0.97%、0.47%和0.35%。但与监管非系统重要性银行核心一级资本充足率、一级资本充足率与资本充足率分别不低于7.5%、8.5%与10.5%的要求仍相距甚远。

今年3月锦州银行曾公告称,与成方汇达、辽宁金控达成协议,以每股1.95元参与其62亿股的定向增发。完成后,锦州银行不良率、拨备覆盖率、核心一级资本充足率将分别为1.95%、227.94%、6.96%。成方汇达、辽宁金控分别持股37.69%、6.65%。

4月,锦州银行发布公告称,已与成方汇达签订资产处置框架协议,以450亿元的成本出售和处置资产,处置资产的债务本金原账面价值约1500亿元。

近日,锦州银行披露,关于引入成方汇达、辽宁金控为股东一事,目前正在推进及处理工商变更等手续。完成后成方汇达将成为锦州银行第一大股东,不良率、资本充足率将回升到正常水平。

“除相关先决条件因需要于截止日期再次由本行及认购人作出外,所有先决条件均已达成。本行现正进行包括登记认购人为本行股东及处理工商变更登记等完成建议定向增发的手续,并进一步适时公告。”锦州银行表示。

评论