文|面包财经

2020年8月19日晚,阳光城集团(股票代码:000671)发布了2020年中期业绩报告。报告期内,公司面对疫情常态化的特殊经营情况,始终贯彻中央“房住不炒”的政策精神,保持“规模上台阶、品质树标杆”的战略定力,提升品质,稳健经营,力求实现规模、利润和负债三者平衡。

本报告期,公司全力克服疫情的特殊影响,实现全口径销售金额900.09亿元,权益销售金额579.74亿元。结算方面,公司当期实现结算营业收入241.20亿元,同比增长7.15%;合并报表净利润17.71亿元,同比增长14.98%。公司合并报表总资产3,392.48亿元,较上年末增长10.31%。

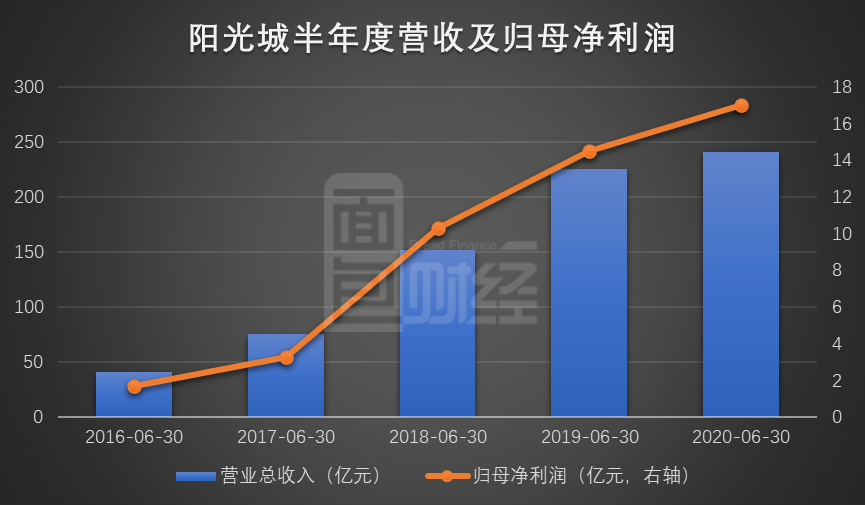

规模稳健增长 上半年实现营收241.20亿元

报告期内,阳光城实现和合约销售额900.09亿元,已完成年初制定计划的45%,其中权益销售金额 579.74亿元。数据显示,今年1-6月,阳光城在长三角实现销售317.09亿元,大福建为158.4亿元,内地为349.46亿元,珠三角及京津冀为55.18亿元及19.97亿元。

在销售保持稳定的同时,公司的利润进一步增长。报告期内,公司实现营业收入241.20亿元,同比增长7.15个百分点,实现归母净利润17.03亿元,同比增长17.53个百分点。

财务指标持续向好 经营性净现金流入持续为正

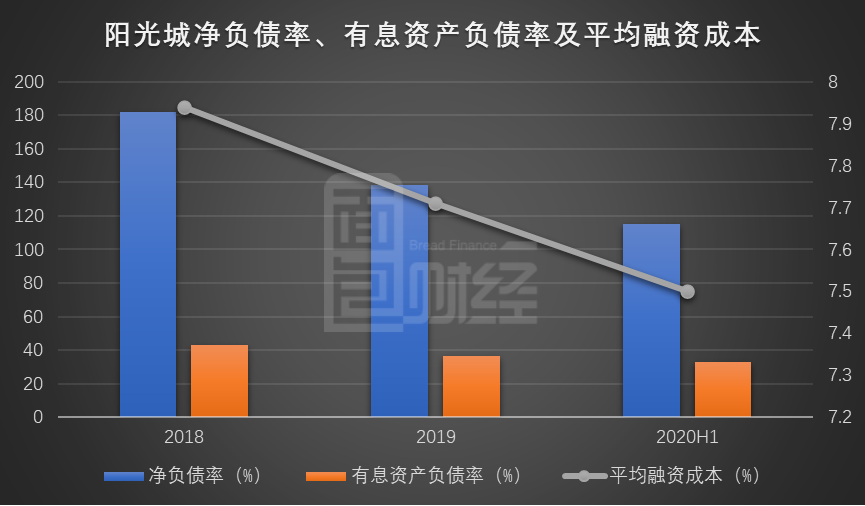

在降负债和谋发展之间如何平衡,是阳光城自2017年开始就在做的一门功课。阳光城集团执行董事长兼总裁朱荣斌在年初的业绩会上曾定调全年计划——2020年,阳光城要在全年保证有息负债不增加,财务指标不恶化的前提下,视市场情况新增投资货值,保证2020年销售增长及今后持续增长。从半年报的数据来看,阳光城实现了降负债与保发展的平衡。

2020年,阳光城持续调结构和去杠杆,多项债务指标实现优化。中报显示,2020年上半年,阳光城有息负债规模控制在了1,121.61亿元,近三年均保持规模相当,非银融资占比较去年年末的24.94%继续下降至22.19%,负债结构持续优化。在相对值方面,公司净负债率下降至115%,较去年末下降了23个百分点,有息资产负债率下降至33.06%,较去年末下降了3.46个百分点。

另外,阳光城的融资成本呈持续下降趋势,尤其是公司2020年新发债券的票面利率出现下行,这有利于公司进一步降低债务成本。

财报显示,阳光城2019年2月和4月中旬发行了金额分别为15亿元和8亿元的公司债券,其票面利率均为7.5%。2020年4月23日阳光城公告其2020年公开发行公司债券(第一期)的两个品种最终确定的票面利率分别为6.95%和7.3%,相比2019年出现下降。截至2020年6月末。公司报告期内的平均融资成本7.5%,较2019年年末优化20个基点。

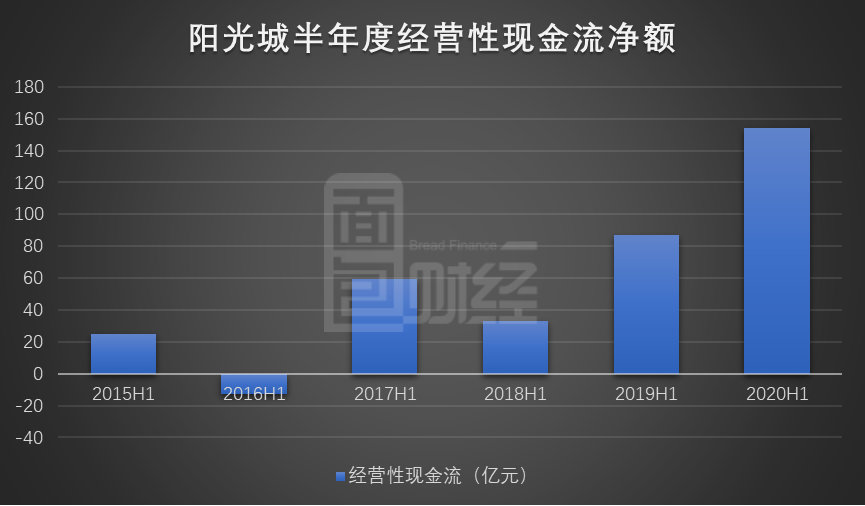

在优化负债结构的同时,阳光城持续加强现金流管控。通过坚定执行“三收三支”的现金政策以及疫情期间开展的现金流“百日战疫”,2020年上半年,公司实现全口径销售回款683亿元,回款率达到80%,实现经营性净现金流入153.85亿元,较上年同期增长76.9%,持续保持正值。截至2020年6月底,公司账面现金存量484亿元,能够全额覆盖376.52亿元的短期有息负债,现金流状况持续改善。

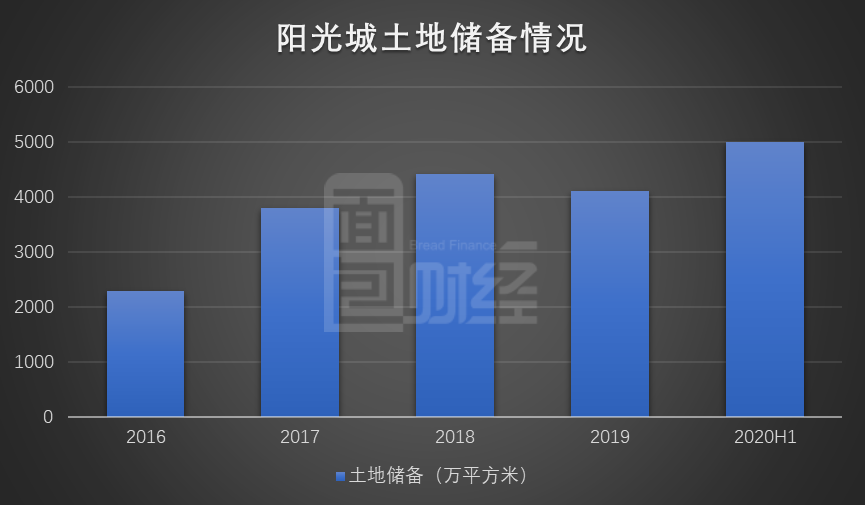

新增权益土储404.63万方 小投入锁定大货值

报告期内,公司综合考虑资金使用及经营效率,通过招拍挂、收并购、一级土地整理、三旧改造、特色小镇、寻找外部战略合作资源等多种方式进行投资布局。以小投入锁定大货值,本报告期合并报表范围内土地现金支出165亿元,合计补充权益土地储备约404.63万平方米(预计权益货值850.24亿元)。截至本报告期末,公司累计土地储备总计4993.77万平方米(预计货值6,844.80亿元),其中一二线城市预计未来可售货值占比73.71%,累计成本地价4,430.79元/平方米。

根据公司2020年6月经营公告的销售均价12,382.92元/平方米,地售比良好。除此之外,公司有效拓展一二级联动合作、产业联动等多种拿地方式,对于上年度已锁定的767亿元在途货值,本报告期已确权311亿元。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

评论