文丨诗与星空

关于巴菲特的选股理念,有一个脍炙人口的说法。

曾经有人问巴菲特,如果只能选择一种指标去投资,会用什么?巴菲特当时毫不犹豫的说出了ROE(净资产收益率)。

一、ROE的实质

一般而言,ROE大于20%的公司是值得投资的。外资热衷持有的A股公司,大多ROE超过或者接近20%。

什么是ROE?

ROE本质上是一个会计概念,经常会在杜邦分析法等复杂的公式里出现,让没有财务知识的投资者望而却步。

其实ROE并没那么高深,理解起来也不复杂。

它的全名叫净资产收益率,根据计算的基数,有年化、加权、平均、摊薄等算法,对于普通投资者来说,这些算法最终结果没有太大的差别,只需要看加权即可。

净资产收益率的计算公式是净利润除以净资产:

ROE(净资产收益率)=净利润/净资产

大部分投资者能理解净利润,那什么又是净资产?资产减去负债的余额是净资产,会计上又称为所有者权益(特殊情况二者有差异,此处不展开讨论)。

从概念上理解,资产减掉负债的部分,是企业真正能够掌控所有权的资产。从公式上看,ROE代表的就是这部分资产能够创造的净利润。

ROE大于20%是什么概念?意思是企业可掌控的净资产,每年都能带来超过20%的净利润。

纵观A股市场,十年来能够保持20%以上ROE的屈指可数,主要有贵州茅台、美的集团、格力电器、五粮液等超级大白马。

二、家电行业的ROE

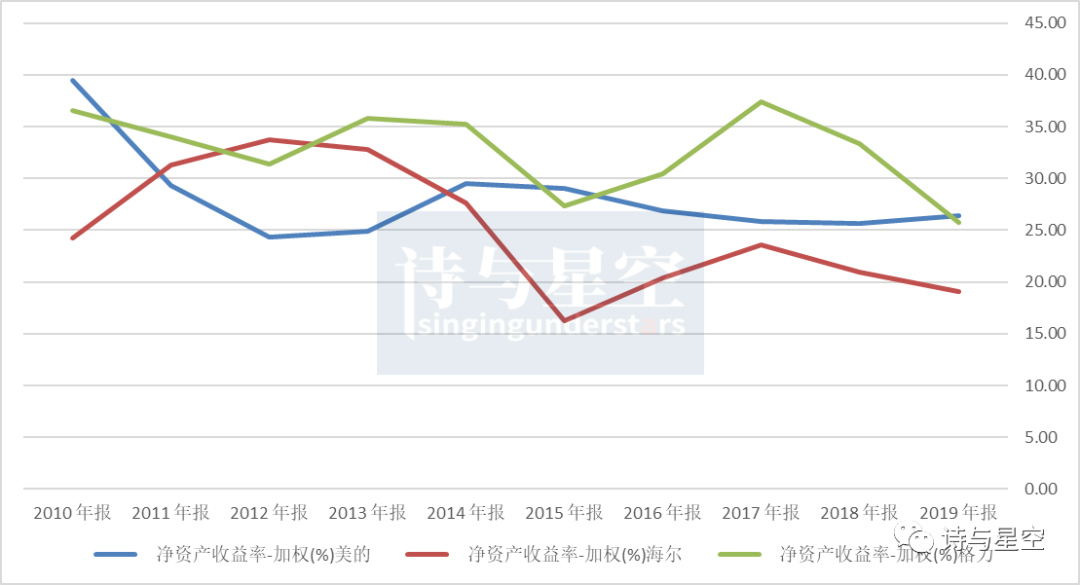

数据来源:iFind,制图:星空数据

我们精选了三家十年来ROE保持不错的上市家电公司,绝大多数年份都在20%以上,分别是美的集团、海尔智家和格力电器。

1、美的集团

十年来,美的集团的ROE都比较高,最低也超过22%,2019年达到了26%,非常符合巴菲特的选股标准,自然也成了不少外资的垂青的对象。

对于不同的企业来说,净资产的质地是不同的。优质的净资产通常包括更多的现金、理财,更多的应收票据,更少的应收账款、其它应收款,更少的商誉等。

简言之,变现能力越强的资产越优质。

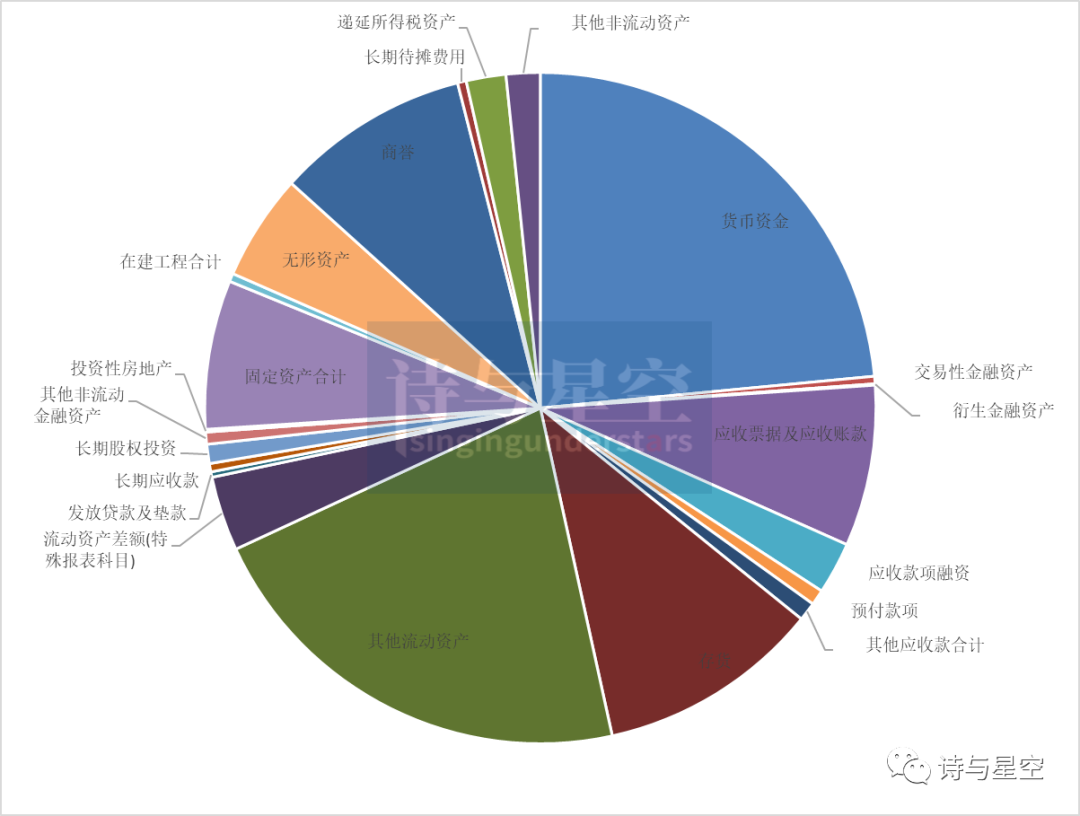

数据来源:iFind,制图:星空数据

看报表数字比较吃力,笔者做了一个直观的图表。2019年,美的集团的资产构成图。最大的两部分资产是货币资金和其他流动资产,其中,其他流动资产主要是类似理财的结构性存款,基本等效于现金。

由此可见,之所以资产收益率比较高,主要原因是公司的资产足够优异。

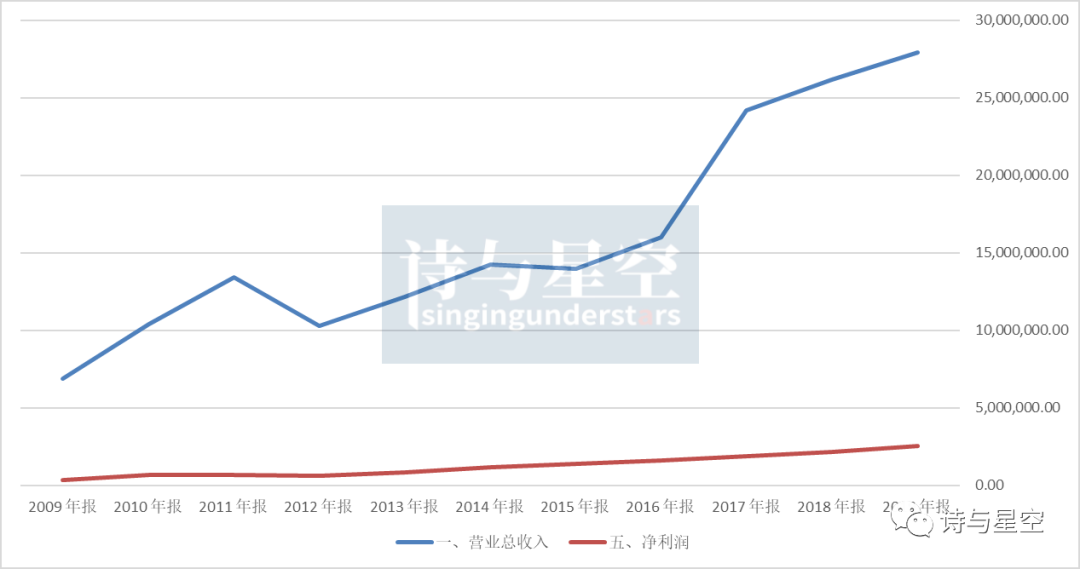

数据来源:iFind,制图:星空数据

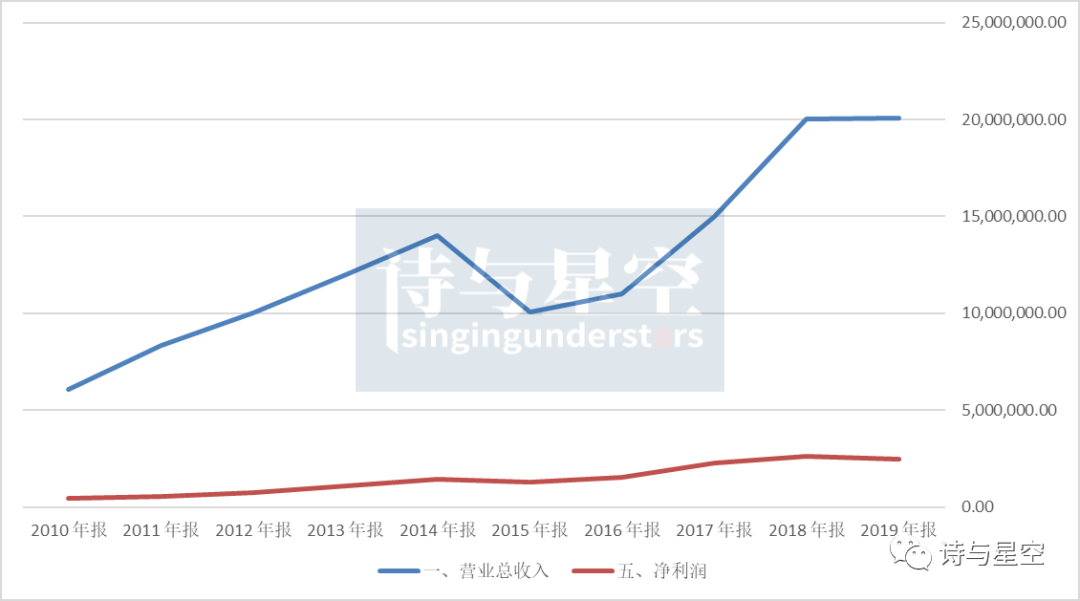

作为中国家电行业乃至世界家电行业的头部顶尖企业,美的集团十年来成长虽然相对稳定,但规模增速并不平滑。

这和公司的多元化发展方向有关,随着中国的家电市场竞争进入白热化,几家龙头企业已经抵达行业天花板,市场份额基本瓜分殆尽。

如果继续维持较高的成长性,那么上市公司只有两条路,一是多元化发展,增加新的产品线;二是走出去,培育海外新的增长点。

2015年收购东芝白电、2016年收购库卡后,美的集团的营收规模进入了新的阶段。

2、海尔智家

中国的家电巨头起步比较早,从上世纪90年代开始,一大批民族品牌茁壮成长。

和美的在多个领域都做到第二、三名但不追求第一名的玩法不同,海尔一直坚定不移的在冰箱、空调等领域冲击第一名。

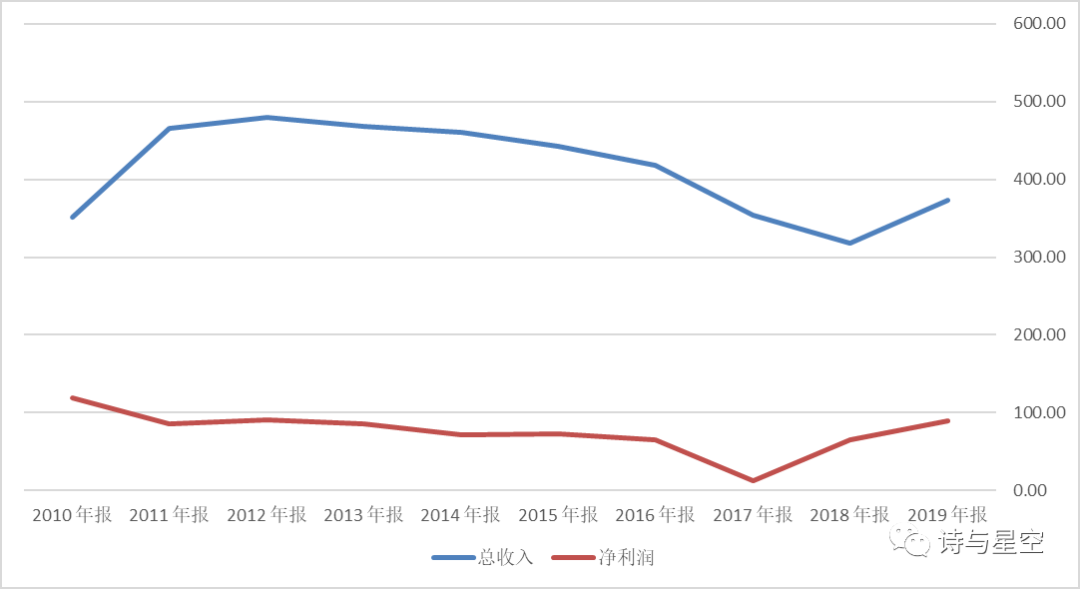

不过,精益求精是有代价的。2010年前后,和美的、格力相比,海尔的营收额远远落后。

2016年,海尔并购了通用电气的家电业务,开始了逆袭。2019年年报显示,公司营收突破2000亿。

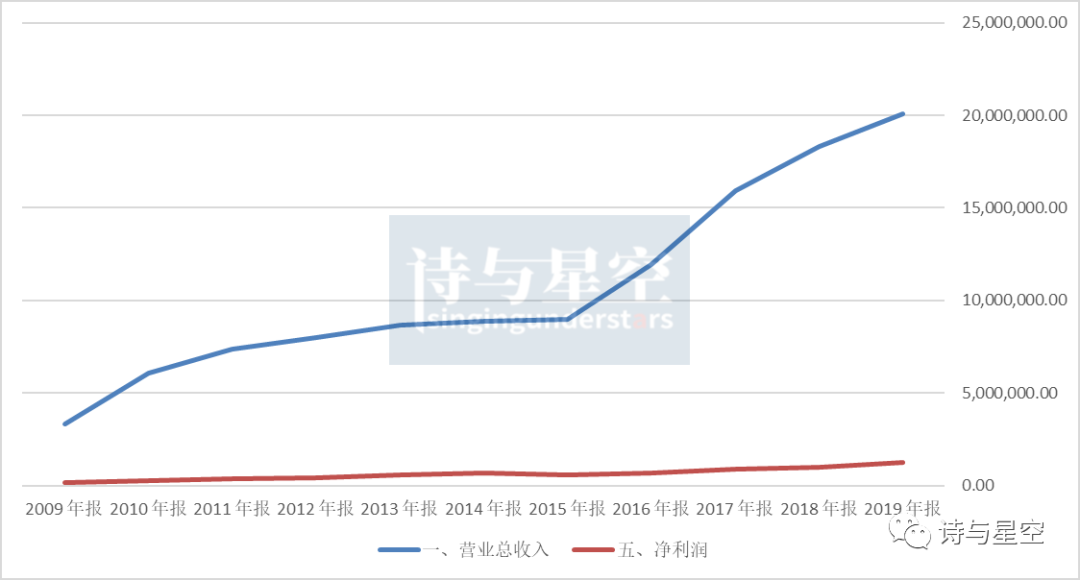

数据来源:iFind,制图:星空数据

从规模上看,基本追上了格力。

某种意义上讲,海尔比较低调。公司技术实力强劲,2020年,海尔生物在科创板上市,核心业务是疫苗、生物药物使用的低温冷藏箱,在冷链运输最关键的环节实现了自主可控。

3、格力电器

2019年,公司营收2005亿元,和上年同期的2000亿元营收额相比,几乎没有变化。同行业的美的集团、海尔智家的营收都有200亿左右的增幅,格力已经掉队了。

数据来源:iFind,制图:星空数据

2018年底,董明珠喊出了5年后营收突破6000亿的口号。

2019年的年报和2020年的半年报业绩显示,和6000亿的目标相去甚远,除非发生奇迹,格力几乎不可能完成这样的目标。

成立于1989年的格力电器,经过30年的发展,如今站在了分水岭:在空调领域,公司已经独霸天下,而且早已走出国门,具有较高的全球市占率;其余领域,格力还是“小学生”,无论是小家电,还是新兴的智能装备业务,都还没有太强的竞争力。

初看起来,格力“退步”了。

然而,如果美的集团剔除掉库卡的营收,海尔智家剔除掉GAE的营收,会发现二者和格力电器一样,都在原地踏步。

也就是说,不是格力成长性不高了,而是家电行业尤其是空调发展到了天花板。

为了突破天花板,美的和海尔纷纷走出去并购,格力的资本运作慢了半拍,导致落伍。

三、如何理解龙头企业

三家大白马的业绩趋势,或许给你带来了一些疑惑。成长性越来越低的上市公司,还有投资价值吗?

让我们看个例子。

数据来源:iFind,制图:星空数据

从营收和净利润趋势看,上图这家公司比这三家家电龙头上市公司差远了。

这是谁的财报?

正是巴菲特最推崇的可口可乐,十年来,公司的营收和净利润几乎没什么起色。

可口可乐有没有投资价值呢?

巴菲特已经给出了答案。

即便是市值突破2万亿美元的苹果,2015年来,营收也陷入了停滞。

但,这并没有阻碍投资者蜂拥而至。

说明了什么?

投资的本质,是投资上市公司的未来,优质的资产才会有清晰明确的未来。

在产品销量达到行业极致的时候,营收和净利润的成长性不再是投资者关注的重点。和A股不同,美股充斥着大量的“百年老店”,很多企业已经成长为全球顶级巨头,很难再维持动辄两位数的增长率。

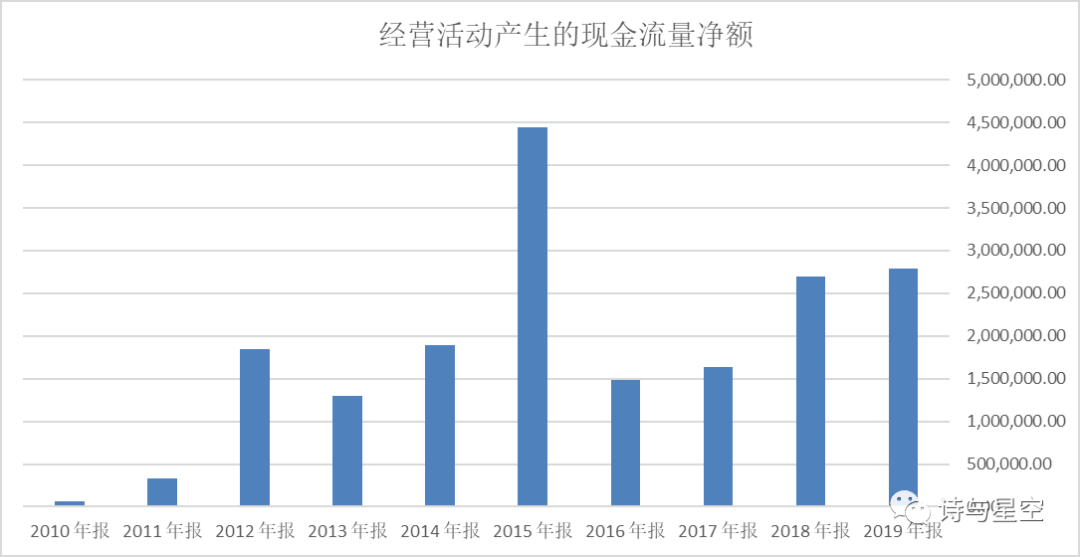

A股经过近三十年的发展,一部分企业也逐渐成为世界领先,也遇到了成长性难题。这些企业虽然看起来不再具有成长性,但它们的ROE长期比较高,另外,它们还有一个优异的指标非常靓丽:经营性现金流量净额。

数据来源:iFind,制图:星空数据

优质的资产,能为企业带来源源不断的现金流。优秀的上市公司手头充裕的现金,一般有两个用途,一是分红回馈投资者,二是并购合适的企业,实现多元化转型的突破。

四、ROE的缺陷和不足

当然了,一味的追捧ROE也并不全对。因为这个指标在A股市场略有瑕疵,从公式看,有两个例外可以虚增这个指标。一是总资产比较劣质,比如大量的商誉、无法收回的应收款、已经过期的存货等;二是负债比较多的情况下,净资产会减少,从而增加ROE。

这两种情况下的ROE是不实的,也是不少上市公司财务高手常进行修饰的手法。

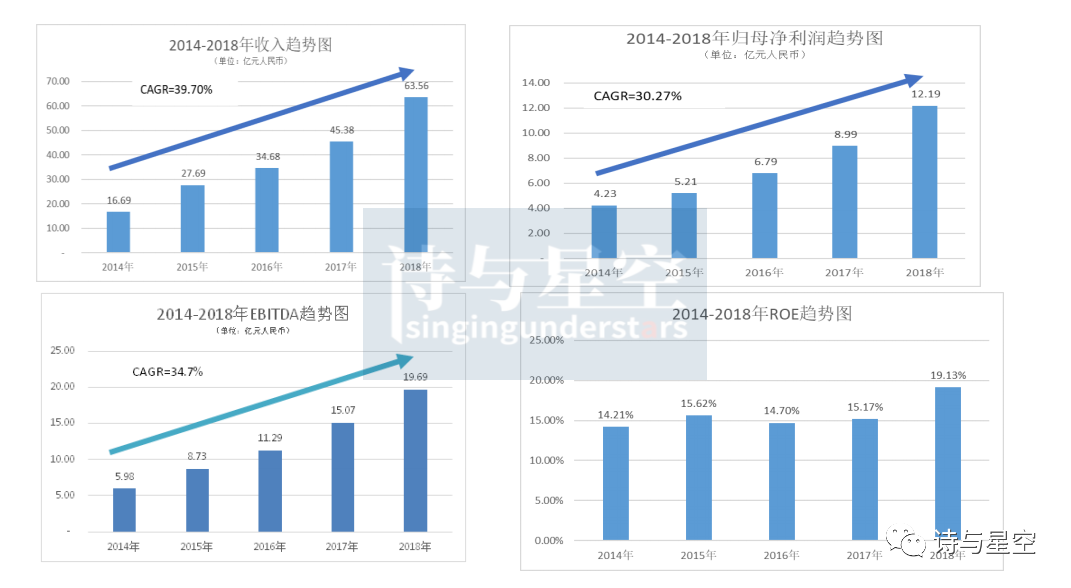

在2018年的年报上,乐普医疗高调的公布了2014年到2018年的ROE趋势图。

如果只看这个图的话,ROE是增加的。

资产端,2014年以来公司增加了超过20亿的商誉,从这个角度看,公司的总资产的含金量不足。

负债端,短期负债、长期负债和应付债券增幅非常快,较上年同期增加超过12亿。

原来,正是公司负债规模的扩大,影响了ROE指标的数值,导致ROE看似更好了。实际上,由于变现能力较好的“优质资产”并没有增加,公司的净资产质量有所下降。

考虑到A股上市公司多才华横溢的报表会计,修饰这个指标并不太难,但难的是长期维持住,所以把ROE拉长到5年甚至10年以上,如果还能超过20%的基本上就都是好企业了。

所以我们推荐投资者通过ROE进行选择的时候,一定要把尺度拉大一些,从而筛选掉短暂时间弄虚作假的公司。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论