文|贝多财经

8月27日,平安银行(SZ:000001)披露2020年半年度业绩报告。财报显示,平安银行2020年上半年实现营业收入783.28亿元,同比增长15.5%;归属本公司股东净利润为136.78亿元,同比下降11.2%。

对于业绩下降的原因,平安银行认为,受疫情带来的不确定性影响,根据经济走势及国内外环境预判,该行主动加大了拨备计提力度,提升风险抵补能力,在加大核销的同时,提升拨备覆盖率,从而导致净利润下降。

具体来看,2020年上半年,平安银行的零售业务增长因疫情受到一定影响,实现营业收入433.53亿元,同比增长12.3%,在营业收入中占比为55.3%,同比有所下降。2019年同期,这一占比为56.9%。

根据平安银行介绍,2020年是该行新三年战略举措的起步之年,平安银行将以重塑资产负债表作为新三年转型的重中之重,着力打造“数字银行、生态银行、平台银行”三张名片,夯实转型升级基础,推动发展迈向新台阶。

多项业务下滑,不良贷款规模飙升

平安银行表示,该行加大了零售资产的拨备计提力度,零售业务净利润 74.8亿元,在净利润中占比为 54.7%,同比有所下降。数据显示,截至2020年6月末,该行管理零售客户资产(AUM)23216.15 亿元,较2019年末增长 17.1%。

消费金融方面,2020年6月末,平安银行个人贷款余额 14177.55 亿元,较2019年末增长4.5%。该行称,将持续强化信用卡、贷款产品的线上化运营能力,加强消费金融业务与私行财富业务的联动等。

值得一提的是,平安银行的信用卡相关业务水平也有所下滑。2020年6月末,平安银行信用卡流通卡量为6148.01万张,较2019年末增长1.9%;信用卡贷款余额 5125.04亿元,较上年末下降5.2%。

对此,平安银行归咎于受疫情影响,致使其信用卡消费金额有所下滑。不过,平安银行表示,该行信用卡日消费金融已经恢复至疫情前水平,2020年上半年信用卡总交易金额 16073.13 亿元,为2019年同期水平的99.3%。

对于风控,截至2020年6月末,平安银行的不良贷款率为1.65%,与2019年末持平。但贝多财经发现,该行在个人贷款的风控水平有所下滑。数据显示,2020年6月末,该行的个人贷款不良率1.56%,较2019年末上升0.37个百分点。

根据财报,截至2020年6月末,平安银行的信用卡应收账款不良率2.35%,较2019年末上升0.69个百分点;“新一贷”贷款不良率1.84%,较2019年末上升0.5个百分点;汽车金融贷款不良率为1.4%,较2019年末上升0.66个百分点。

其中,平安银行汽车金融贷款的逾期率及不良率更是达到了历史新高。数据显示,该行账龄6个月时的逾期30天以上贷款余额中,汽车金融贷款的占比呈现翻倍式增长,由早前的0.15%上下攀升至0.28%,而信用卡、“新一贷”相对稳定。

平安银行解释称,受新冠疫情导致的外部经济环境波动、消费需求收缩、居民收入下降等不利因素影响,零售客户的还款能力和还款意愿都出现了短期下降的情况。而平安银行给出的解决办法也很简单——增补催收人力,以及收紧准入。

从规模上来看,截至2020年6月末,平安银行的逾期贷款余额为571.68 亿元,较2019年末增加86.18亿元,同比2019年上半年的487.63亿元增长17.2%;占发放贷款和垫款本金总额的比例为2.28%,较2019年末增加0.19个百分点。

其中,逾期90天以内贷款(含本金未逾期,利息逾期90天以内贷款)余额239.13 亿元,较2019年末增长39.5%,逾期90天以上贷款(含本金未逾期,利息逾期90天以上贷款)余额332.55亿元,较2019年末增长 5.9%。

新生不良难降,平安银行的核销金额也不少。数据显示,2020年上半年,该行额度核销金额为194.21亿元,同比减少9%。有分析认为,若平安银行加大核销力度,则将致使扣非后的净利润将从下降变为增长。

频频遭监管处罚,内控管理存漏洞

公开信息显示,谢永林1994年加入了中国平安,今年是自谢永林2016年执掌平安银行后的第四年。2019年12月,谢永林还升任为中国平安总经理,原中国平安总经理任汇川出任副董事长。

据了解,谢永林任职平安银行董事长后,对该行的零售战略进行了大调整。当前,平安银行给自己的定位即是“零售银行”,并称将坚持零售转型方向不变,还分别构建了零售业务、对公业务、资金同业业务“3+2+1”经营策略。

如前文所述,2020年上半年,平安银行的零售业务实现营收433.53亿元,同比增长12.3%,营收占比为55.3%,同比有所下降;包括对公、同业在内的批发金融业务实现营收303.33亿元,同比增长14.5%,营收占比38.7%,同比有所下降。

华西证券在研报中指出,平安银行的资产端投放还待修复,风险压力得到缓解上半年受疫情影响整体零售资产的投放放缓,未来关注零售业务的恢复情况。鉴于平安银行中报较低的业绩增速水平,华西证券还下调了对该行的净利润增速预期。

不过,华西证券研报也称,维持“增持”评级,同样下调对平安银行增速预期的还有东吴证券。根据东吴证券研报,考虑信用减值因素,下调平安银行盈利预测,预计2020、2021年净利润增速分别为-13.5%、+15.5%,仍维持“买入”评级。

贝多财经发现,2020年以来,平安银行也因存在违法违规事实,频频遭到监管处罚。据不完全统计,今年年初至今,平安银行因不同违法事由收到的行政罚单金额已超过1800万元。

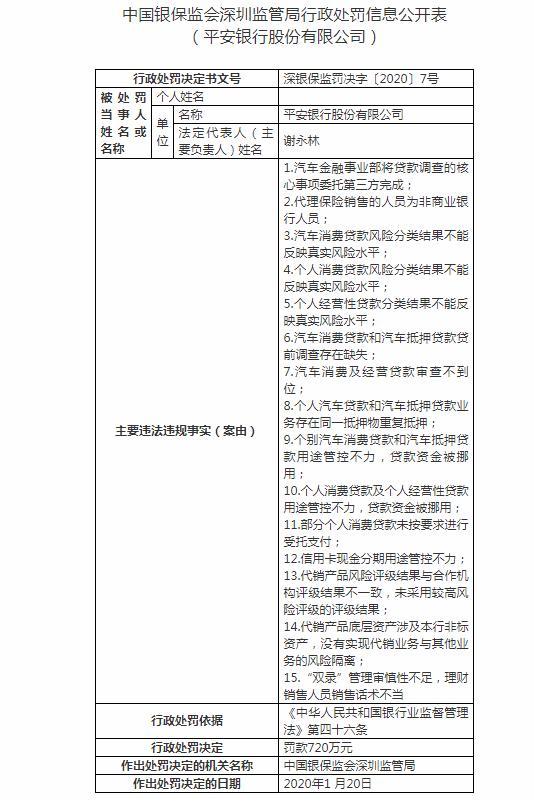

其中,2月3日,深圳银保监局披露的罚单显示,平安银行因存在汽车金融事业部将贷款调查的核心事项委托第三方完成、代理保险销售的人员为非商业银行人员等15项违法违规行为,被深圳银保监局罚款720万元。

据贝多财经了解,平安银行此次违法违规案由多涉及个人消费贷款、汽车消费贷款、信用卡业务、代理保险销售、代销产品业务以及理财销售等,主要表现为贷款资金用途管控不力、风险隔离不足、销售话术不当等。

今年7月,平安银行再次收到大额罚单。根据罚单,平安银行北京分行因采取不正当手段发放贷款,个人贷款资金违规流入房地产领域、二手房按揭首付比例不符合规定等多项违法违规事由,被北京银保监局罚款777.22万元。

罚单还显示,平安银行北京分行还存在个人贷款业务内控管理存在多项缺陷,以表外资金掩盖表内承兑汇票垫款,以结构化融资提供资金用于缴纳土地出让金,以融资租赁公司为通道违规为县级公立医院融资等违法违规操作。

对此,北京银保监局责令平安银行北京分行改正,并给予罚没款合计777.22万元的行政处罚。同时,对相关责任人刘静给予禁止3年内从事银行业工作的行政处罚。

事实上,这也并非平安银行北京分行收到的首张罚单。今年3月2日,银保险代销业务违规,平安银行北京分行收到来自北京银保监局下发的1张行政处罚决定书,合计罚款100万元。

早在2019年11月,国办督查室还点名批评平安银行北京分行,通报称建设银行北京分行及平安银行北京分行办理小微企业贷款存在借贷搭售、转嫁成本等问题,变相抬升了小微企业综合融资成本,增加了小微企业负担。

对于平安银行北京分行的违法行为,银保监会北京监管分局于2019年11月15日作出处罚决定,平安银行北京分行被责令改正,并罚款50万元。同时,责任人解朋崃被给予警告,并处罚款5万元。

此外,今年7月,平安银行南通分行因存未履行管理主体责任和员工行为管理不审慎、违规吸收存款、借贷搭售等违法违规行为,银保监会南通监管分局,对该行处以罚款120万元。同时,相关责任人王凯被警告并处罚款5万元。

距离上一次被罚不足1个月。今年6月24日,央行南京分行公布的罚单中,平安银行南通分行因未按规定履行客户身份识别义务、假币收缴程序不合规等违法违规行为,被警告并罚款54.4万元,相关负责人崔恒国、褚菲菲分别被罚款2万元。

接连被处罚,也代表着平安银行的内控管理体系存在漏洞。平安银行2月份收到来自深圳银保监局的720万元大额罚单足以证明,平安银行在经营业务的过程中,其零售业务问题不少,尤其是个人消费贷款与汽车金融贷款。

在点评中国平安业绩时,谢永林表示,“我们自身还是很满意的。”但对于平安银行的表现,谢永林恐怕难以给出“满意”的评价。但早在2018年,中国平安董事长马明哲就对谢永林的表现十分肯定,称“转型做的非常好。”

评论