文|地产深度报道

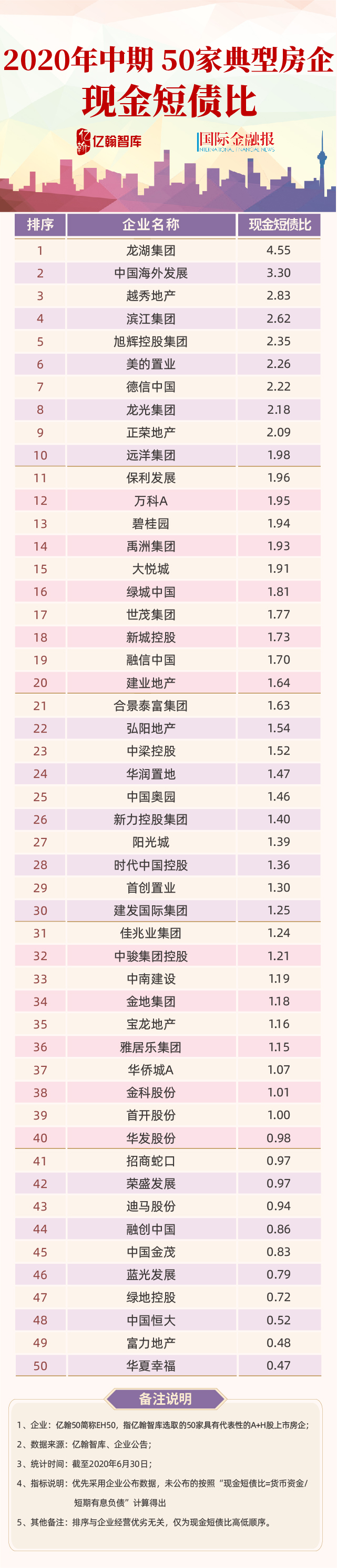

中报季刚刚落下帷幕,《国际金融报》联合亿翰智库发布《2020中期50家典型房企现金短债比》,以期通过数据对比反映出企业当前的偿债能力。

作为衡量企业短期偿债能力的一项重要指标,现金短债比主要受房企的货币资金储备和短期有息负债规模两方面因素影响。一般而言,该指标大于1,说明短期内房企在手现金对流动负债的覆盖能力较好,企业偿还短期债务的能力相对较高,反之则亦然。

随着网传“345融资新规”的到来,现金短债比和剔除预收款后的资产负债率、净负债率不仅成为考核房企财务安全性的重要指标,更直接影响着房企下一阶段的融资,决定了房企未来资金端的承压空间。

货币资金涨幅低于有息负债涨幅

亿翰智库统计数据显示,2020年上半年,50家上榜房企平均现金短债比为1.56,较2019年底的1.72有所下降。

具体来看,50家房企的货币资金总值为26978.6亿元,较2019年底的26461.6亿元仅上涨了2%,增速大幅放缓;而短期有息负债规模增速则有上升的趋势,报告期内,50家房企对应的短期有息负债规模为21937.5亿元,较2019年底的19669.9亿元上涨11.5%,如果下半年增速保持一致,则全年增速将较2019年增速22%上涨一个百分点。

亿翰智库认为,两方面原因造成了货币资金涨幅低于有息负债涨幅。

经营端,随着房地产行业步入白银时代,行业销售增速一再放缓,叠加疫情黑天鹅事件影响,上半年大部分房企的项目开工和预售期限均被迫延后,使得房企经营活动的净现金流呈下降趋势,最终导致货币资金增速下降。

融资方面,自2019年3月份以来,房地产行业的融资监管一再收紧,使得房企融资活动获得的现金流量减少,同时由于信托、海外债、开发贷等融资方式的监管进一步趋严,导致房企倾向于发行短期融资债券来缓解债务压力。此外,房企负债大规模到期也促使短期有息负债增长。

重压之下,现金为王

具体来看,碧桂园以1887.8亿元的货币资金位居榜首,如果加上167.4亿元受限制资金,碧桂园可用现金余额高达2055.2亿元,其另有约3288.1亿元银行授信额度尚未使用。

中报显示,上半年碧桂园权益销售金额2669.5亿元,位列行业第一。作为行业现金流快速回笼的代表,其权益销售回款率继续保持持平于去年同期的94%高位,总裁莫斌在会上表示,“要持续对回款目标强考核。”

财务层面的稳健也让CFO伍碧君自信“融资新规出台后碧桂园依然是安全的”。她将碧桂园的指标与“三道红线”进行了对比,指出“净负债率58%,现金短债比1.9倍,在三个监控指标里都属于比较好的状态”。

位列第二的是货币资金1881.4亿元的万科,总裁、首席执行官祝九胜在业绩会上强调“保持现金为王”。

手握大量现金的万科在拿地端依然保持谨慎,这也让其再次被质疑是否过于保守。财务负责人韩慧华表示,今年疫情期间给集团最大的启示是现金流是一个企业的生命线,手上有现金,对于未来去捕捉业务发展的机会是非常有利的。

恒大、保利、中海分别以1407.5亿、1255.5亿和1113.4亿元的货币资金紧随其后。

报告期内,龙湖的货币资金为782.6亿元,位列第7,但其受限制资金仅为1.4亿元,因此4.55倍的现金短债比更具含金量。

此外,在手货币资金与自身销售规模不成正比的也大有人在。上半年,中南建设以813.9亿元合约销售额位列行业17名,但其对应货币资金仅为196亿元,排到上榜房企45名,与销售规模相当的旭辉相比,中南建设的货币资金少了近400亿元。如果不算上85.5亿元的受限资金,中南现金短债比为0.83,短债偿债承压。

50家上榜房企,货币资金最少的为建发国际和迪马股份。报告期内,建发国际货币资金为81.7亿元,迪马股份以30.1亿元货币资金在榜单中垫底。究其原因,上半年迪马股份虽营收同比增长20%,但“增收不增利”,归母净利润约为2.03亿元,同比下跌48.3%,扣非后归母净利更是暴跌65.4%,仅剩1.3亿元。截至6月底, 迪马股份经营性净现金流为-5.28亿元,这也意味着,公司目前更多依赖外部融资获取现金流维持正常运转。

11家短债偿还能力不足

从现金短债比分布来看,50家上榜房企中,龙湖集团依然以断层优势领先于其他房企,现金短债比为4.55。中海海外发展紧随其后,现金短债比3.3;现金短债比在2到3之间的有7家,较去年底减少了3家,分别为越秀地产、滨江集团、旭辉控股、美的置业、德信中国、龙光集团和正荣地产。远洋集团、保利发展、万科、碧桂园等30家房企现金短债比在1到2之间,数量比去年底增加了5家。

现金短债比不足1的有11家,较去年底减少了1名,占比50家上榜房企的22%,包括华发股份、招商蛇口、荣盛发展、迪马股份、融创中国、中国金茂、蓝光发展、绿地控股、中国恒大、富力地产和华夏幸福。

需要关注的是,房企公布的货币资金中通常包含受限制资金,而该部分资金无法动用,如果该部分规模过高的话,可能会对房企的短期偿债能力造成压力。

以富力为例,其受限资金180.9亿元占比超过50%,去掉该部分资金后,富力的现金短债比将腰斩至0.24。和富力情况相似的还有迪马股份,其受限资金24.8亿元,占比超过45%,去掉该部分资金后,迪马股份的现金短债比也将由0.94腰斩至0.51。中国金茂受限资金占比也不低,去掉77.7亿元受限资金后,金茂的现金短债比将由0.83下滑至0.6。

如果将受限资金剔除在外,中南建设、宝龙地产、雅居乐集团、金科股份、首开股份5家现金短债比也将缩水至1以内。

未来现金短债比或将上升

亿翰智库认为,总体而言有两类房企现金短债比较为优秀。

一是具有央企、国企背景的房企。一方面,此类企业凭借着背景优势,资源获取能力更强,可以以更低的成本获取优质地块,另一方面,该类企业的发展战略一般不会急于扩张,企业现金流充裕,如中国海外发展、保利发展的现金短债比分别为3.3及1.96,分别位于第2名及第11名。当然也有例外,华发股份、招商蛇口、中国金茂、绿地控股等几家现金短债比依然低于1。

二是本身发展战略偏稳健的规模房企现金短债比的表现也较为优秀,由于投资风格稳健,对现金管控能力较强,该类房企不会过多的发债增加财务杠杆,如龙湖集团与旭辉控股的现金短债比分别为4.55及2.35,分别位于上榜房企第1名及第5名,其中龙湖集团在行业内一直以“稳”著名,融资端相对克制,董事长吴亚军业绩会上感慨“用自律换自由”,旭辉控股则通过经营杠杆的提升来压缩财务杠杆。

在房地产行业发展前期,多数房企通过高杠杆拿地实现快速扩张,但近年来随着楼市的企稳,加上政府坚持“房住不炒”的主基调,房地产行业的融资监管趋严,部分房企因举债过高导致金融风险上升。自2020年8月份起,传言称央行将以“三道红线”来约束高杠杆房企的融资行为,限制有息负债规模增速,尽管目前还未有具体的实施细则发布,但从2020年房企中期业绩会中可以看出多数房企已表态将在保障货币资金稳步增加的情况下,积极降低财务杠杆、控制有息负债规模,因此亿翰智库预计未来房地产行业的现金短债比将会有所上升。

评论