文|蓝海经济观察 沈奇 安然

1、巴菲特再出手购入日本五大贸易公司股份

8月30日,巴菲特旗下伯克希尔·哈撒韦宣布,过去一年时间,已累计收购了日本领先的五家贸易公司各自超过5%的股份,总计超过60亿美元。五家公司分别是:伊藤忠、丸红、三菱、三井物产和住友商事。

伯克希尔计划长期持有这些股份,未来可能继续增持,最高至9.9%。同时表示,后续也可能有其他方面合作互利的机会。

2、这是什么样的五家公司?

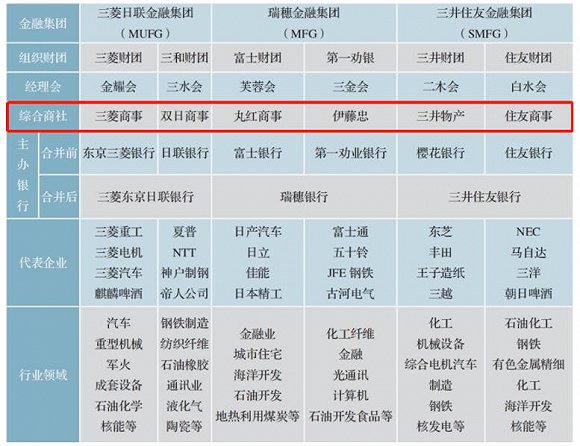

本次被投资的5家贸易公司,分属日本的5家财团,如果加上三和财团就是著名的日本六大综合商社,看看下面的成员企业就知道这是六家什么样的庞然大物。

日本六大财团基本情况

来源:经济导刊

日本是对企业交叉持股限制相对宽松的国家,限制母子公司互相持股,对无关联的公司之间的交叉持股采取宽松政策,甚至鼓励以此结成企业集团,以增强团体对外竞争能力。日本财团正是这样一种内部各企业在法律上、经济上维持独立性,透过多角的相互持股而形成多层圆环状组织,以互相投资融资、业务合作、重要干部派遣等方式,追求共同利益而形成的结合关系。

六大财团中三菱、三井、住友是直接继承二战前财阀谱系的老牌集团,战后由美国占领当局扶植复兴的,富士、三和、第一劝银是在 60-70 年代战后日本经济发展过程中以主办银行为中心形成的。在70至90年代,六大财团进行两两配对金融整合,在21世纪初最终形成现在的三菱+三和,富士+第一劝银,三井+住友三大金融集团的格局。日本财政主管部门大藏省是上述整合的直接推手。

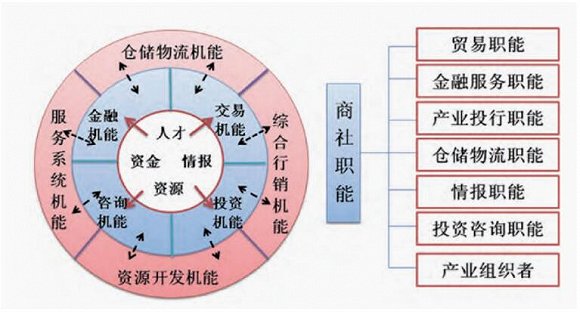

综合商社在各财团中是重要的核心企业,在贸易、投资、金融、人才、情报和物流发挥着综合机能的特殊作用,实质上是财团内部乃至日本社会实质上的经济总参谋部。在日本经济活动中扮演着重要角色,掌控大量资源,业务遍布各行业,触角遍布全世界。金融投资报数据,六大综合商社的贸易额占日本进口总额的62%,对外出口的43%。故此有分析认为日本综合商社控制着日本的经济命脉,是日本经济扩张的主力。

3、巴菲特在布什么样的局

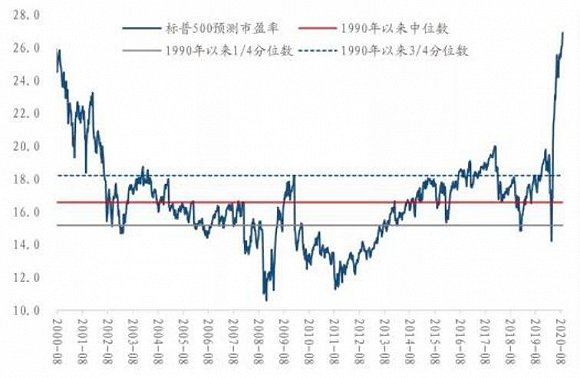

过去伯克希尔的绝大多数股权投资,都在美国境内。此次不仅跳出美国本土,还以扫货的方式获得了日本主要综合商社的股权,确实让我们看到了巴菲特可能更加长远的思考。疫情应对不力,经济基本面低迷,不断新高的美股存在泡沫,在美股也很难找到价格和逻辑合适的投资标的了。2020年上半年,伯克希尔公司净卖出了价值约110亿美元的股票,包括减持富国银行、摩根大通等,清仓高盛,还出售了美国四大航空公司的股份。同时其二季度末的现金储备达到了创纪录的1466亿美元。

相比之下,日本资产并不贵。截至8月底的过去的五年里,东证指数上涨了5% ,同期标普500指数上涨了76% ;估值方面,标普 500 预测市盈率为 26.9 倍,高于2000年互联网泡沫阶段。日本的综合商社更是长期以来处于低估值状态,2018财年的股价净值比(PBR)来看,除伊藤忠以外均在1倍以下。更重要的是,在国际市场风险高企的时候,日元和日本股市往往成为避险资产追逐的对象。

来源:升辰财经

日本的商社在日本经济中是如此重要的角色,日本企业结合而成的财团,出发点之一就是抵抗外部低价收购,其运作方式接近家族企业,外人很难染指,此次何以允许如此大手笔的介入?难免让人联想到背后必定有政治的影子。

在上一轮亚洲金融危机期间,美国资本已大量地介入了韩国企业,尤其是银行体系,甚至成功地拿到了控股权。而日本的财团特有的结合方式,加上各大财团之间又交叉持股,经济运转外部资金需求没那么强烈,对外部实力抵御能力很强。2020至今的复杂局势来看,本次收购是否标志着旧平衡打破,美国再次借机寻求加深对日本经济的渗透?

4、美股泡沫显而易见,全球视野内寻求更好的布局是资本配置的重要思考。

巴菲特90岁高龄大举投资在日本举足轻重的五大商社,确实给关注全球资产配置的投资者一个很好的思考方向。

最重要的是,不干则以,干则必成,姜还是老的辣,同样辣的还有李超人,不服不行。

评论