文|地产深度报道

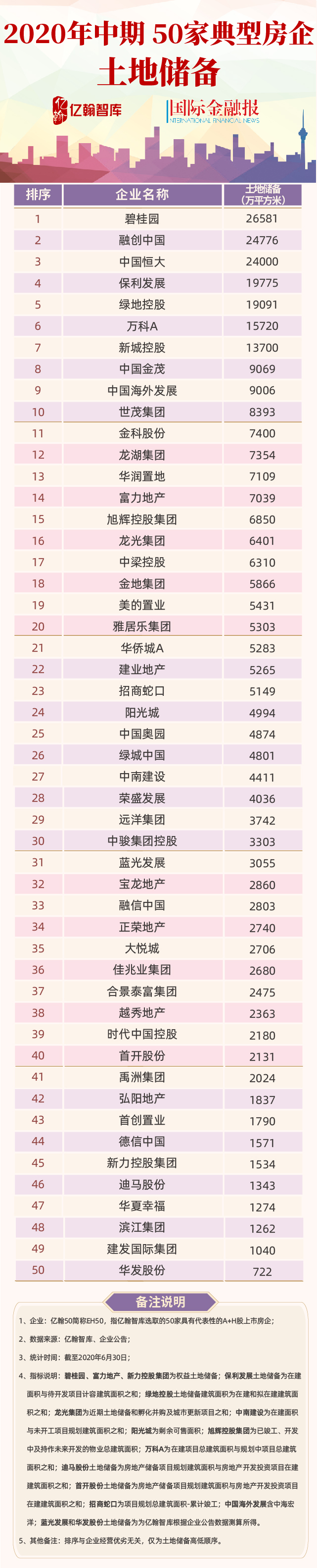

中报季刚刚落下帷幕,《国际金融报》联合亿翰智库发布《2020年中期50家典型房企土地储备总量》,以反映房企当前的粮食储备情况,并探察未来布局策略。

拿地是房企未来发展的根本动力,也是其资金流出的主要通道。2020年一季度疫情影响下,不少房企投资拿地几乎停摆;二季度,随着销售的回暖,融资环境相对宽松,叠加各大城市加速优质地块供应,各大房企抓住窗口期,积极补仓。房企的土储规模再度发生变动。

但房企的热情促使市场出现了过热的苗头,“房住不炒”的调子唱响,稳地价、稳房价、稳预期又成为首要任务。在融资环境收紧的趋势已成必然的背景下,谨慎、风险可控成为不少房企未来纳粮增储的重要标准。

纳储态度分化

亿翰智库数据显示,2020年上半年,50家典型家房企的土地储备总量为32.14亿平方米,较2019年末微增3.7%。

具体来看,总土储超过1亿平方米的房企有7家,与2019年末持平。其中,土地储备总量超过2亿平方米的房企有3家,碧桂园以约2.66亿平方米位列各大房企之首。中报显示,截至上半年,碧桂园已获取的权益可售资源16698亿元,其中一二线城市合计8638亿元,占比51%,三四线城市共有8060亿元可售资源,占比49%。如果加上潜在的权益可售资源,碧桂园目前在手权益可售资源高达23404亿元。作为布局重点,目前碧桂园在大湾区已获取权益可售资源3088亿元,潜在权益3182亿元。

融创、恒大分别以24776万平方米和24000万平方米位列第二、三位,融创在拿地端依然积极,相较去年底其土储增加了1389万平方米,增量位列上榜房企第一。保利地产的总土储从2019年末的逾2亿平方米下降7%至约1.98亿平方米;绿地控股的土储则从上年末的近1.8亿平方米增长至1.91亿平方米。

值得注意的是,5强房企的纳储态度已经出现分化。恒大和保利地产相较去年底出现了不同程度的减少,其中恒大减少5300万平方米。3月底业绩会上,董事局副主席、总裁夏海钧表示恒大要降负债,其着力点除了在销售上做增量外,还要控规模。根据夏海钧的表述,未来三年,恒大将每年减少3000万平方米土储,到2022年,将土储由现在的近3亿平方米降至2亿平方米。他说:“以前是每年新增六到八千万平方米,今后三年每年的新增土储约4000万平方米,通过土储的逐渐减少实现规模控制。”

因此,尽管上半年恒大在公开招拍挂与收并购市场上共收获111个项目、新增5459万平方米土储建面,其土地储备总量依然实现了缩减,为2.4亿元平方米,较2019年末下降了约18%。恒大表示,下半年依然是要严控拿地以确保土地储备的负增长。

如果说恒大的控规模是降负债下的倒逼行为,财务稳健的保利发展并无上述压力,其土储的变动则更多是基于报告期内市场的调整与判断。

五强之外的万科和新城控股的总土地储备维持在1亿-2亿平方米的阵营中,较2019年底分别增长约0.44%、10.48%。今年以来逐渐走出“黑天鹅”事件的新城控股开始了土储补仓。

土地储备规模在1亿平方米以下、5000万平方米以上的房企共有16家,其中有不少纳储态度积极,扩张欲望明显。

这其中就包括以稳著称的中海地产。为实现利润持续稳定的增长,中海对规模提出了更高期望,“销售规模要尽快进入到前五”,公司管理层在中期业绩会上称。补仓的需求应运而生。上半年,中海逆势拿地,权益购地金额为523亿元,新增土储约582万平方米,较2019年同期增长25.4%,总土储也突破9000万平米大关。

雅居乐、华侨城、招商蛇口则分别以6.38%、14.7%、25.3%的增速,从2019年末的4000万平方米阵营实现跨越,总土储分别达到5303万平方米、5283万平方米、5149万平方米。

总土储规模在5000万平方米以下的房企也在积极纳储,此前拿地力度较小的华夏幸福在上半年加速,其新增计容建面约471万平方米,对应地价241.5亿元,拿地金额占当期销售金额57.6%,相比去年全年大幅提高了35.6个百分点。

在不少房企大力纳储以期实现规模增长的同时,也有企业主动“减负”,降低土储规模。50家典型房企中,有7家房企土储总量较2019年末有所下降,佳兆业与去年持平。

亿翰智库认为,对于规模达到一定高度的房企,其已经有足够优质的土地储备支撑,这类企业前期已沉淀了丰厚的资源,这些资源也为企业的发展带来了正向的积极的推动作用,企业在核心城市的铺排也已完成,当前的关键在于进一步的深耕和巩固优势,“规模所能带来的利好效应也非前期那么强烈,只要保持住当前的节奏即可”。

不过,和恒大一样,富力地产也是在债务压力下选择减少支出,其上半年新增土地储备权益可售面积约为243万平方米,合同金额仅60亿元,总土储面积也较2019年末微降。

相较于富力地产,时代中国控股的拿地力度还要更低,其上半年新增土地储备仅7幅,总建面为92.4万平方米,土地成本约42.6亿元,较2019年同期517.1万平方米、187.6亿元的拿地力度相比,面积下降了83%,拿地金额减少了77%。截至6月末,其总土地储备约为2180万平方米,较2019年底下降5.2%,为近年来首次下降。

多元方式组合拿地

在毛利率整体下行、监管压力大增背景下,拿地补仓作为房企未来发展必须的举措和资金流出的绝对主力,拿不拿、怎么拿,是不少房企思考的重要课题。

亿翰智库认为,就当前土地市场竞争强度而言,企业拿地的难度也在不断加大,拿地难、成本高的情况明显,所以企业也在拿地方式上有一定的排列组合,综合运用多种方式进行土地资源的补充。除了招拍挂、收并购之外,产业勾地、TOD、城市更新等方式也成为越来越多房企的主动选择。

近年来着力推进 “轨交+物业”模式的越秀地产在今年上半年开辟了“住宅+配建”的拿地模式,即“政府通过推地块来配建公共物业”,并以此获取了广州番禺长隆南地块,总建面约44万平方米。这种拿地方式除了提升效率之外,配建额度也可以直接抵减土地成本,越秀地产管理层坦言,“令我们的土地资金的支出大幅度减少。”

对扩储有明确需求的中海也在拓展多种拿地渠道,其成立了一个专门部门进行非公开市场拿地,包括与同行合作、勾地等方式。据透露,以地块数量来算,非公开市场拿地占比约35%;以金额计,占比则达45%。

随着存量时代的来临,以城市更新的方式获地也成为更多企业的选择。在招拍挂、代建、产业勾地等多种土地获取方式之外,雅居乐6月成立了城市更新集团。据披露,洽谈中的项目已超过100个,目前签订合作协议的项目有13个,已锁定土地储备建面超700万平方米。

除了拿地方式多元化、节省拿地成本之外,现阶段企业在城市布局时,也在逐步有序的回归,或者转向一二线城市,或者强三线城市,如中海地产、融创、中梁等;区域选择上,长三角、大湾区也成了各大房企必然提及的板块。

美的置业管理层直言,围绕现有城市的布局进行深耕,重点方向仍是长三角,接下来就是大湾区,一些省会城市,以及区域中心城市,“强三线以下基本不再选择。”

截至6月底,在融创超3万亿元的土地储备货值中,约80%位于一二线城市;中海地产约87%的土储分布于一二线城市;融信亦有约82%的土储位于一二线城市。

开启加速步伐的新城控股则“正在把江苏和安徽的地级市基本全部布满”。而极为属意于长三角地区的融信中国就道出了选择该地区的原因:抗风险能力强。

“在目前环境下,不确定性因素比较大,一些比较优质的城市,购房者支付能力比较强,特别是长三角,在全国经济趋于前列,在此布局的安全性比较突出。” 融信中国董事局主席欧宗洪在业绩会上称。从拿地结构来看,融信在长三角地区新增建面占比达61%,相比2019年全年增加14个百分点。

中南建设同样选择深耕长三角、珠三角等地区,围绕高能级都市圈进行布局,但中南建设亦表示要“去找裂缝,去找洼地,回避掉热点区域,回避掉高地价,我们会把握小周期的红利,回避掉枪打出头鸟的政策风险”,并且未来“也不会再去增加更多城市了,就在深耕的区域里,把单城市产量提上来”。

评论