文|面包财经

广联航空工业股份有限公司(以下简称“广联航空”)首次公开发行股票并在创业板上市。公司拟于2020年10月15日网上公开发行,拟发行新股5256万股,预计募资7.95亿元。

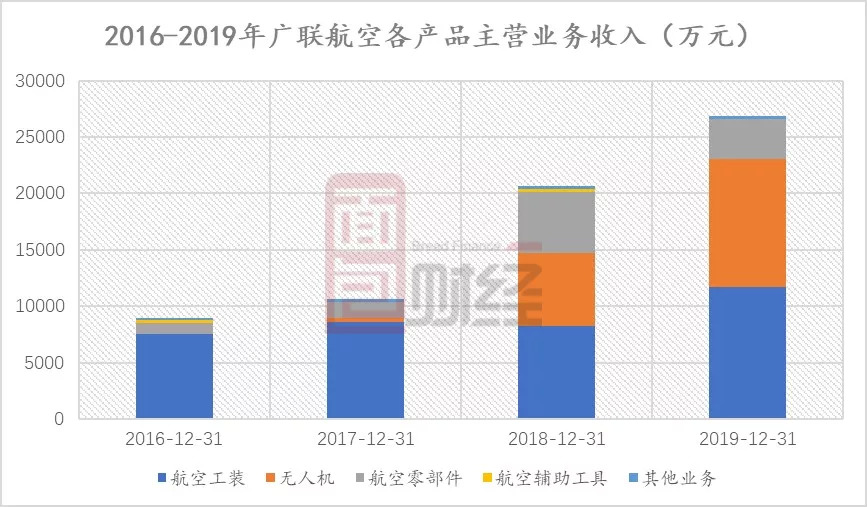

公司主要从事航空工装、航空零部件和部段研制,所属航空器制造行业。其中航空工装、航空零部件、航空器整机为公司主要经营领域。2017-2019年,广联航空分别实现营收10655.35万元、20639.44万元和26847.4万元;分别实现归母净利润1854.02万元、5296.27万元和7464.85万元,营收利润增长较为稳定。

广联航空所处行业属于高壁垒行业,新进入者的威胁相对较低。但由于广联航空前五大客户集中度较高,在一定程度上削弱了议价能力。另外,公司应收账款的客户分布较为集中且主要为军工央企,若军方相关采购政策、审批程序、交付时间发生变化,将对公司的盈利能力的稳定性和可持续性产生一定程度不利影响。

航空工装、航空零部件业务稳定发展 无人机业务或带来增量空间

2011年广联有限成立,经过多年发展,公司已在航空工装、航空零部件、航空器整机等业务领域实现全面覆盖。

2017-2019年,广联航空分别实现营收10655.35万元、20639.44万元和26847.4万元;分别实现归母净利润1854.02万元、5296.27万元和7464.85万元,营收利润增长较为稳定。

从近三年的主营收入来看,广联航空以航空工装、航空零部件业务、无人机业务为主。值得注意的是,公司航空工装业务虽较为稳定,但占比下降较快,由2017年的81.02%降至43.50%。无人机业务则增长较快,近三年增长逾40倍。另外,由于国内采购政策变化较大,航空零部件业务收入在2019年下降34.13%。

由于整机研制对航空工装、航空零部件、航空部段产品的可靠性有着相当高的要求,主机制造厂商和航空科研单位选择供应商时均较为谨慎,只有进入合格供应商名录的单位才有资格为其提供各类产品,由于上述原因,下游客户一旦选定供应商后,一般不会轻易更换。对于军用航空相关产品而言,基于安全保密和更换成本的考虑,更不会轻易更换供应商。所以,在航空工装和航空零部件业务上,广联航空预期将可以保持稳定发展态势。

在公司上市后,伴随着营收和利润的压力,无人机业务或将成为公司营收、利润持续提升的关键业务。进入21世纪后,我国军用无人机开始爆发式发展。根据前瞻数据,2015-2017年,我国军用无人机市场规模从42.4亿元增长到54.0亿元,年均复合增长率达到12.85%。

政策层面上,《中国制造2025》和《“十三五”规划纲要》均提出了要推进无人机的产 业化。不管是国际形势上,还是政策层面上,都为中国无人机市场提供了可持续增长的“温床”。广联航空在军用无人机业务上,增量空间有望进一步打开。

高壁垒行业下:客户集中度较高降低议价能力 收入确认或存在波动

目前我国航空工装行业的参与者包括飞机整机制造商内部配套企业、民营企业以及部分外国企业,企业数量较少,且各企业主要专注于固定客户或者固定领域。

航空工业配套产品生产需要较高的技术水平和严格的质量控制体系,需要在产品研发、材料成型、精度控制、加工工艺、测量检验等方面拥有独特的技术,需要较长时间的技术积 累。技术天然具有较高壁垒。

公司的客户主要为中航工业、中国商飞等国内航空工业核心制造商旗下的各飞机主机制造厂商,航天科工、中国兵装等军工央企集团下属科研院所及科研生产单位。由于军用航空器涉及国防安全和保密,并且定制化程度很高,所以在军用航空领域中,新公司往往难以获得订单,这也使得广联航空在客户资源上拥有较高的客户壁垒。目前,广联航空已被中航工业、中国商飞、航天科工、中国兵装的下属单位列入供应商目录。

虽然公司处于竞争强度不高的高壁垒行业,但公司仍然面临一定风险。

近三年,公司对前五大客户的销售收入在当期营收中的占比均较高,均在90%上下。而客户集中度过高对公司的议价能力也存在一定的不利影响。

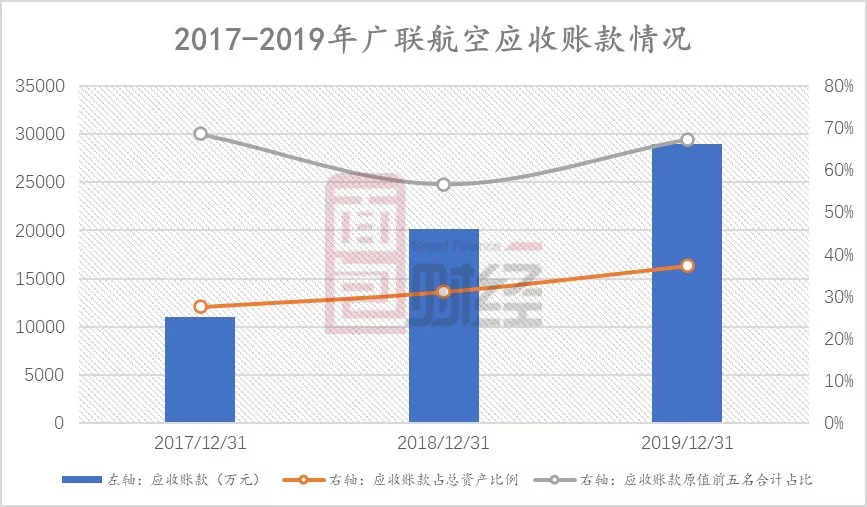

另外,在应收账款方面,2017- 2019年,公司应收账款账面价值分别为11063.95万元、20200.63万元和28981.23万元,在总资产中的占比由27.58%提升至37.39%。各报告期内,公司应收账款的客户分布较为集中且主要为军工央企,应收账款账面原值前五名合计占比在2017年末、2018年末和2019年末分别为68.69%、56.67%和67.40%。

2019年广联航空1年内应收账款为24825.2万元,占总应收账款比例79.43%;1-2年内的应收账款为4550.71万元,2018年1年内应收账款为15505.31万元,回收率为70.65%;2-3年的应收账款为1208.07万元,2018年1-2年的应收账款为5190.18万元,回收率为76.72%。考虑到2019年应收账款增加较多,公司期后应收账款的收回尚存在一定压力。

公司主要业务的最终用户为军工企业或军方,由于相关产品系“非标准化”的个性化定制产品,单价较高,且其订单的下达由军方审批程序、研发采购计划等多种因素决定,并非均匀发生,导致收入相应存在一定的波动性。

若未来国际形势发生转变,军方相关采购政策或审批程序发生变化,或者公司的军用产品的品种、型号和技术更新计划变更,或者军方改变了产品交付时间,则军方和军工企业对军用产品的需求数量将存在不确定性。若未来军品的订单产生波动,将对公司的盈利能力的稳定性和可持续性产生不利影响。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

评论