文|娱乐资本论 宁飞虹 示其

上个月,欢喜传媒发布公告宣布B站以5.13亿港币入股,成为其第四大股东。消息一出,欢喜传媒股价涨幅一度超过19%。一周后,捷成股份的公告显示,其子公司华视网聚获得小米旗下天津金米2亿元投资,天津金米将持有华视网聚4%股权。该消息引发捷成股份股票一度涨逾18%。

华视网聚,是如今国内版权运营领域的龙头企业,欢喜传媒也是拥有7位重量级股东导演以及众多港台、海外剧集版权资源的影视公司。互联网公司小米和B站的投资正是看中了它们的版权内容价值。

在小米、B站通过投资进入版权领域之前,华为、字节跳动等公司也都已经有了诸多尝试。华为自18年起就与华视网聚开展深度合作,将其纳为独家内容合作伙伴。而字节除了在影视版权领域与捷成股份有合作外,还在数字阅读版权领域与掌阅科技开展合作,在今年春节期间也还投资了欢喜传媒并免费放映了《囧妈》。

但回头来看,伴随着影视寒冬版权下降和网站自制的崛起,其实这两年影视版权公司纷纷遭遇戴维斯双击,2017、2018年高价收购的版权,反而遭遇了卖不如买的境地,尤其是头部公司捷成股份,其流动资金相较三年前锐减,还一直背负着超10亿的短期借款。

更重要的是,现在版权公司的金主们,除了自制,就是倾向于版权互换或版权分销,而不是从这些版权公司手中购买。而第三次《著作权法》修订的一审稿内容(点击蓝字回顾),更是约定广播电台和电视台拥有许可他人转播的权力。

传统意义上版权发行商们的顾客,现在都有可能成为他们的竞品。

前有狼后有虎,版权发行公司幸好遇到了互联网科技公司这些大善人,他们将携手走到哪去呢?

版权价格的高涨与回落,版权运营公司的挑战与困境

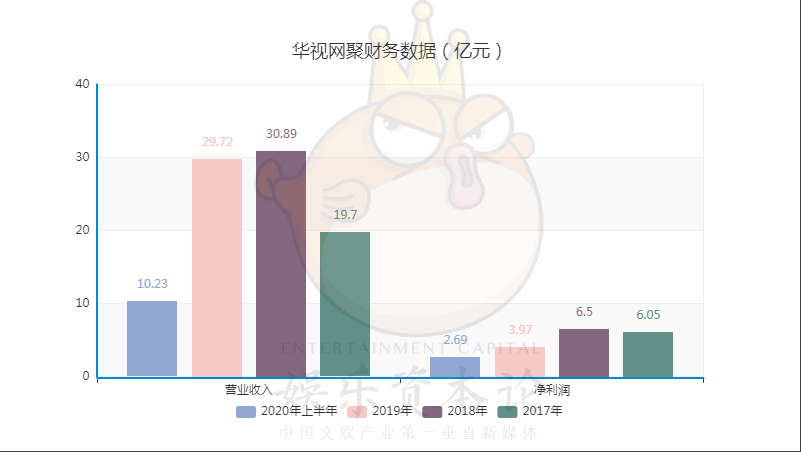

翻看捷成股份发布的公告与财报,我们统计出华视网聚近三年来的营收与净利润情况。今年上半年,华视网聚营收10.23亿元,较上年同期下降23.38%,净利润有2.69亿元,同比增长了10.82%。不过总体来看,虽然2017至2019年公司的营业收入在提高,但是净利润却在下降。

再看另一家头部代表盛世骄阳,皇氏集团在2015年花费7.8亿元收购盛世骄阳,但在2018年就因为业绩不达标将其出售,估值仅8.1亿元。在收购时盛世骄阳业绩承诺人徐蕾蕾承诺了2015、2016和2017年度经审计扣非归母净利润分别不低于7500万元、9000万元和1.08亿元,且运营收入比例指标分别不低于45%、55%、65%。但是实际上三年来的扣非归母净利润为7699.59万元、9155.78万元和3065.44万元。前两年的将将达标与2017年的大幅不足,只是盛世骄阳盈利能力不佳的一个缩影。

在皇氏集团2017年年报中,对新媒体版权市场的变化给盛世骄阳带来的冲击做了说明:

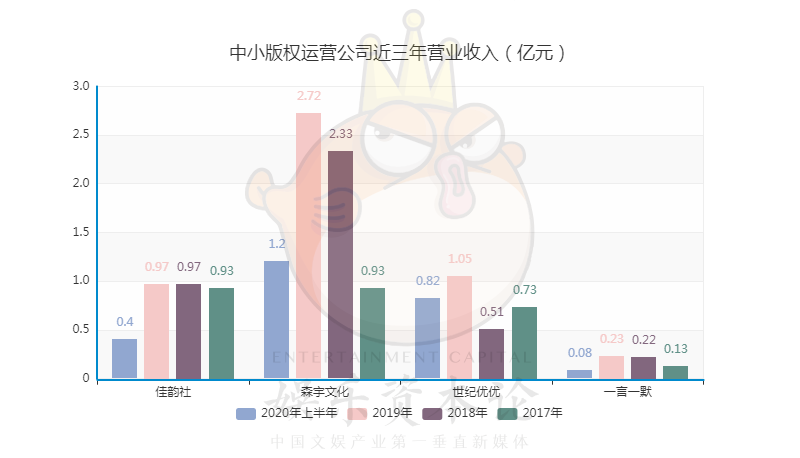

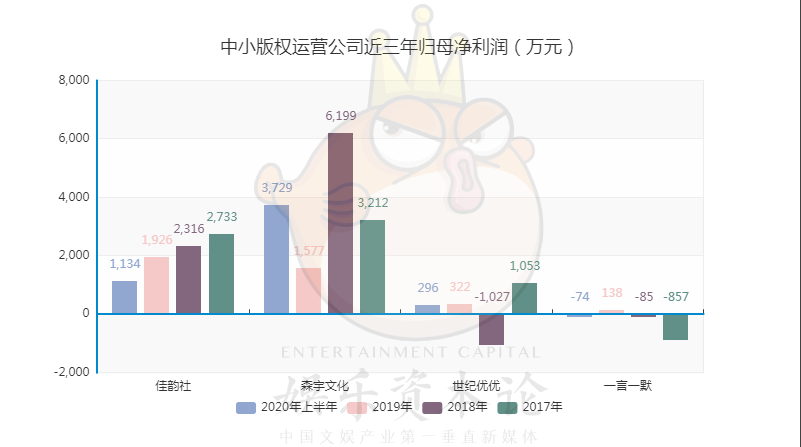

那其他中小公司呢?根据各公司的年报中的财务数据,小娱发现三年来公司净利润大都呈现出不稳定波动和总体性下滑的趋势。

其实,版权运营公司的崛起也不过是近五、六年的事情。头部公司华视网聚与盛世骄阳都是在2015年被上市公司收购,中小公司佳韵社、森宇文化、一言一默、世纪优优则是在2016-2017年纷纷完成新三板挂牌。

不难看出,新媒体版权运营公司是跟随着国内网络视频的发展步伐兴起和壮大的。2009 年,中国网络视频反盗版联盟的成立,各大网络视频平台开始购买影视内容版权,网络视频开始正版化进程。2011 年前后,影视剧版权市场规模开始扩大。这期间就诞生了大批版权运营公司。

等到了2015年前后,当爱奇艺、优酷、腾讯三大网络视频平台格局逐渐形成,在会员订阅模式的驱动下,各大视频平台纷纷加大力度进行影视版权的采购与扩充。2006年,《武林外传》80集内容的新媒体版权价格只有10万元。2014年,新媒体版权价格大幅增长,但天花板级别水平也不过是《武媚娘传奇》的160万/集。2015年,出现《诛仙》、《幻城》等超级大IP剧单集售价超过了200万元。而等到2016年,《如懿传》的单集网络售价就已经高达900万元。版权费用高涨,给各版权运营公司提供了发展壮大的市场环境。

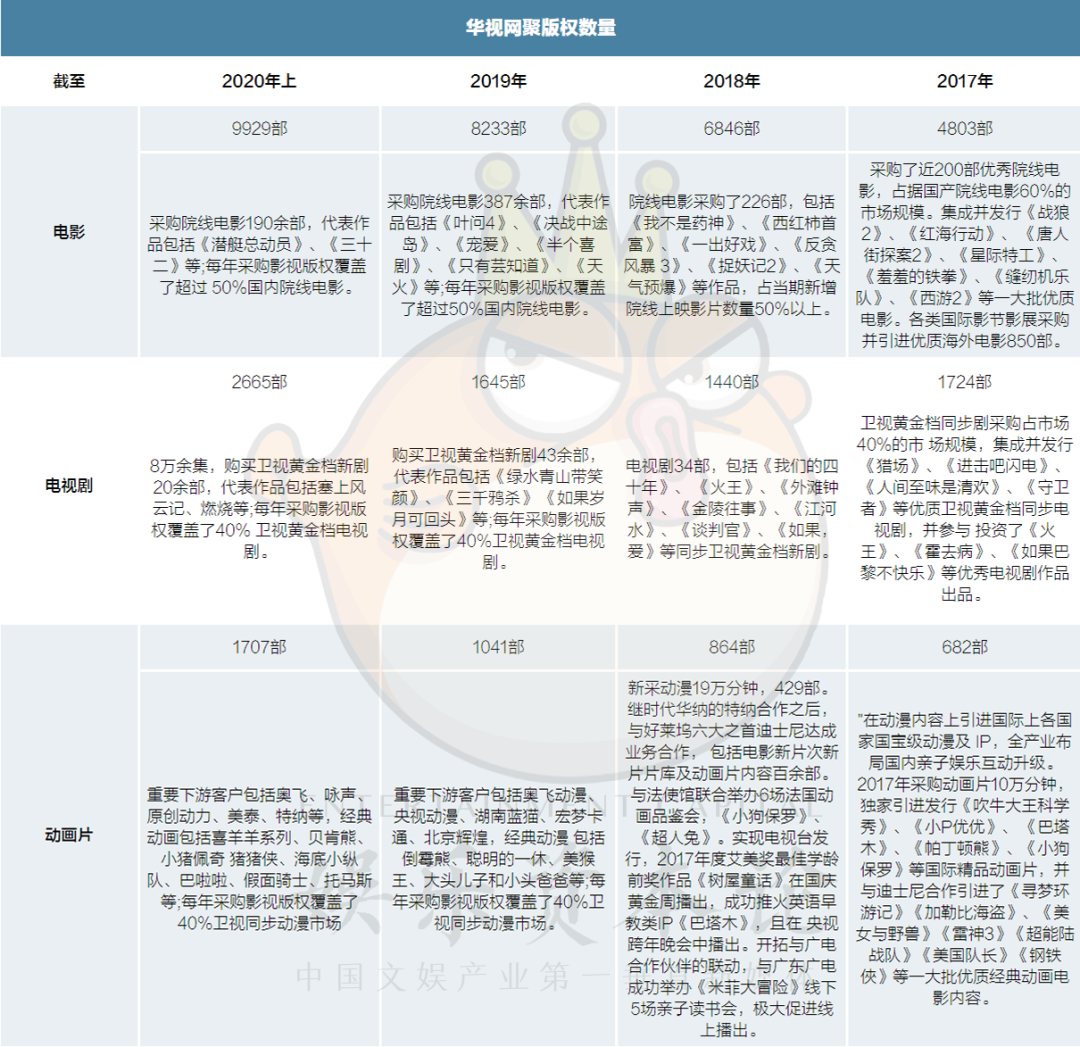

版权运营公司一方面需要从上游的影视制作公司处收购版权。以华视网聚为例,在2015年末,华视网聚就已经拥有4000余部电影版权、3.5万集电视剧版权和30万分钟动画片版权,在当年也购买了100余部院线电影版权。2016年并入捷成股份报表之后,我们可以看到公司每年都在稳定购入电影、电视剧和动画片的版权,覆盖超过50%的国内院线电影和超过40%的卫视黄金档电视剧。

在2016年首次并入财报之时,华视网聚带来的影视剧版权资产的账面价值就有9.68亿元。此后每年公司都会购置价值20亿元的版权,18、19年的版权期末账面价值都保持着20%的增幅。

另一方面,版权运营公司又需要将收购所得版权整合分销给下游的播放平台。在版权价格高涨的前几年,高价收购、高价卖出,似乎并没有什么问题。但是自2019年开始,随着各大视频网站、卫视开始减少购剧预算,内容采购更加趋向理性。版权价格出现了明显的回落。根据网络资料,2018年,《知否知否应是绿肥红瘦》单集版权费能达到1300万,而到了2020年,同为正午阳光古装大制作的《清平乐》的单集版权费只能达到600-700万。

同时,由于视频网站又提升了自制剧的比例,并且开始采用剧集置换的模式降低版权采购成本。在这样的情况下,以版权分销为主营业务的各版权运营公司的生存空间就在极大程度上被挤压掉了。

随着上游内容制作方和下游平台渠道方之间的联系越来越紧密,作为“中间商”的新媒体版权运营公司的生存空间也越来越小,它们未来前景并不光明。很多在过去收购价高涨的时候收购的版权,现在并不能再以更高的价格售出。优爱腾平台的版权价都在下降,它们只能以投靠的方式来获取支持。

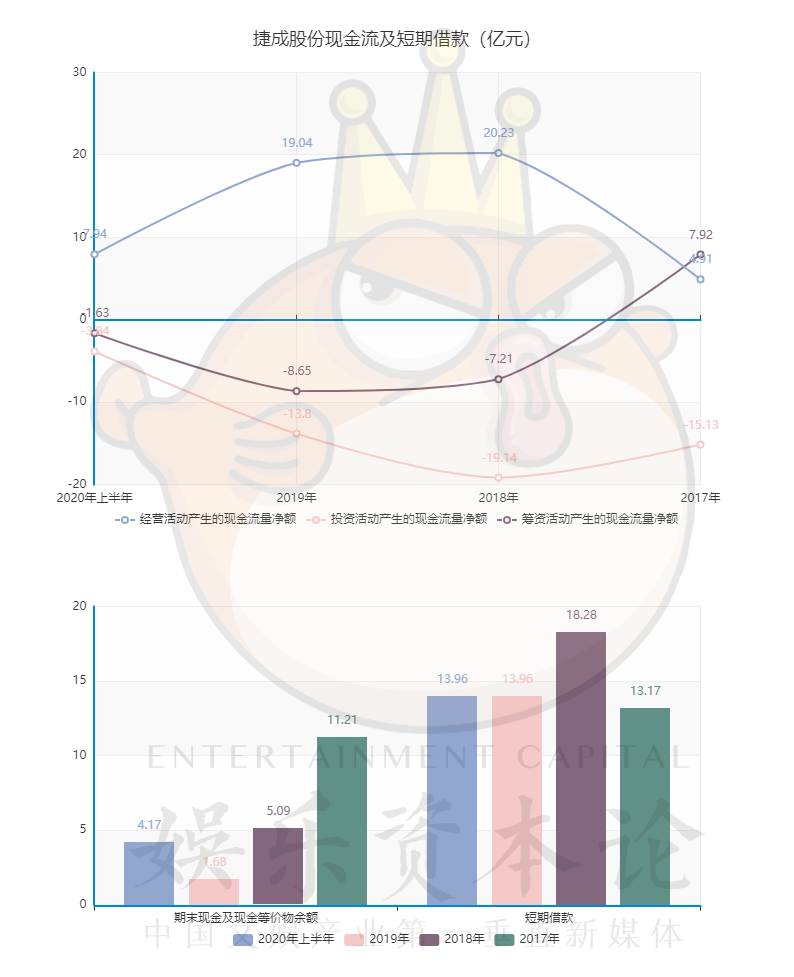

观察捷成股份财报中的现金流情况,可以看到自2018年以来,经营净现金流与投资净现金流之和转正。然而,公司却也一直背负着超10亿的短期借款,流动资金相较三年前锐减。在高资产负债率和低流动比率长期未得到改善的情况下,今年6月大公国际资信评估有限公司将对捷成股份的信用评级调低一档,从AA降至AA-,也就是公司资金状况不佳的反映。

此时,字节、小米的加入其实是在帮助濒死的版权运营公司起死回生。

小米、字节带“资”进场,它们想要什么?

版权运营公司不断扩充版权采购,又经历过“烧钱”大跃进,资金就是现下最大的需求。华视网聚今年的两次增资,无疑是用于购买更多版权资源,尤其是与屹唐同舟的增资协议,规定投资价款仅可用于新版权采购事项,不得用于其他任何用途。

B站入股欢喜传媒后,首要的动作就是扩充内容库,与欢喜首映联播《风犬天空的少年》。在这5年的合作协议中,欢喜传媒的影视作品都将在欢喜首映和B站独家播放,在B站上播放产生的收入扣除成本后由两家分成。

事实上,华为视频、小米、咪咕等新入局方进场,是当下影视版权市场产业的一个重要变化。它们与版权运营公司形成的资本纽带,会提升华视网聚们的抗风险能力。

而小米之所以看中华视网聚,则是因为小米在大屏端的布局需要海量内容作支撑。据数据统计,小米电视2019年的出货量为1280万台,同比增长接近52%,市场占有率已经达到了20%。小米在持续发力智能电视设备,也在发展电视端的会员制,当下小米采用的播控平台是爱奇艺背后的央广银河播控平台( GITV ),需要与视频网站进行版权分成。而入股版权运营公司会让小米扩充自己的会员版权库,这对小米来说自然是有吸引力的。

4k视频传输离不开5G如火如荼的发展,5G时代下,长视频内容价值提升再次引起热议,华为及三大运营商都希望希望抢占5G先机构建内容平台。

这样的背景下,版权市场还发生了另一个重要转变,是短视频平台入局长视频领域。字节系旗下西瓜、抖音、火山等短视频对影视版权的投资,更使得华视网聚们顺势享受到高流量红利。

今年年初,抖音出现“免费看电影”新页面,其中可免费观看的《捉妖记2》、《七月与安生》、《夏洛特烦恼》、《港囧》等数部电影的版权均来自华视网聚,而春节期间抖音以6.3亿采购《囧妈》等影视版权资源,也是字节系对长视频版权需求增加的一个重要体现。字节系的入局,是提振版权端,让华视网聚版权库价值提高、业绩增长的原因之一。

另一方面,除了解决现金流的顾虑,第三方版权运营公司也依靠增加小米、华为等新客户提升业务体量和扩展渠道。早前影视业三巨头博纳、光线、华谊,以及BAT旗下爱优腾进入版权分销领域,第三方版权运营公司开始面临视频网站的竞争。

据财报显示,华视网聚每年采购影视版权主要覆盖国内院线电影和卫视黄金档电视剧,可以看出其在网剧领域的版权运营上并不占据优势,这与网剧市场依赖B2B模式,而非电视台领域的B2B2B模式有关。爱奇艺一季度财报显示,爱奇艺版权分发收入6.028亿元,同比增长了29%,呈现出强烈的上升势头。因而在网剧版权渠道方面华视网聚们始终需要维持与优爱腾+芒果的稳定合作。

现在,从小米、华为那里,华视网聚可以得到在智能电视及手机终端广泛覆盖,打开了更多的下游渠道;而和咪咕的合作,则使得运营模式发生更迭向联合运营模式转化。

可以说,与硬件厂商及互联网公司合作,华视网聚这样的版权运营公司重塑了造血能力,赢得了明显的卡位优势。而华为、小米和字节,也带着抢先在5G时代取得龙头卡位的心理,才切入内容版权市场这块大蛋糕。

版权分销、海外发行仍是盈利重心,新技术业务成救命稻草

如果说依靠融资,内容版权运营业务迎来反转,商誉、债务、质押等估值压制因素得到改善,那么从自身盈利模式而言,版权运营公司面临开源节流、业务增长的难题。

以往的版权发行工作,第三方版权运营商作为版权买卖中间商赚取上下游差价,主要收入来源是影视剧版权和节目联合运营。不过,森宇文化CEO陈志永曾经在一次采访中认为,“这样的模式每年有30%的利润增长,但增长速度还不够快,做制片比起单纯只做发行,回报率更高。”

事实上,优爱腾等视频网站对版权剧也极度依赖,与版权运营公司一样,视频网站也经历了热钱进入影视行业哄抬电视剧版权,进行高投入、高采购的版权争夺时期。但其开发自制内容,成为提供内容的上游,除了追求平台差异化的需求外,还通过参投头部版权内容,延伸出“版权分摊”、“版权分销”、“版权置换”等多种模式。

其中,“版权分销”是采购版权剧过程中分担高额费用的一种常见手段,比如《小欢喜》《都挺好》等热剧,采取的均是拼播的方式。今年可能因排播档期等因素影响,视频平台方的一些头部剧集进行版权置换,《我是余欢水》《不完美的她》《猎狐》等剧集均采用了置换的模式。除此之外,视频网站除了依赖广告收入,自身发展出电商、会员付费等盈利模式。

第三方版权运营商也采取进入上游成为内容制作方的方式,在影视领域增加营收。捷成直接收购了中视精彩、瑞吉祥、星纪元等影视制作公司进行内容开发,而森宇文化则自购买文学、国漫IP比如《天行九歌》进行影视化制作。

这一步与视频网站无异,不过今年受疫情影响,影视行业进入调整期,版权运营公司面临影视制作项目进度放缓、回款期拉长等风险,版权业务回血的前提下,影视业务可能会相对压缩,捷成股份的财报也显示确有这种情况。

而版权运营公司因为发行业务受限,也将目光投向海外,海外发行是拓展下游空间的关键。早期的海外发行渠道集中在youtube、Viki等,比如在YouTube上的一言一默-大剧独播剧场,不仅拥有百万粉丝,《延禧攻略》《大江大河》《东宫》等剧集也进行了同步播出。

如今youtube仍然是发行主流,但Netflix,Amazon等新兴渠道也颇受欢迎,如华视网聚与Netflix签约在东南亚市场发行《九州缥缈录》、《逆流而上的你》、《陆战之王》等剧集。

如此看来,版权运营公司以发行和版权运营为主的盈利模式仍然没有多大改变,新技术业务或许会成为业绩增长的带动机器。不过,在当下可利用的业务增长机遇中,5G商用落地和超高清产业落地推进如果低于预期,这会影响版权运营公司的音视频技术业务收入。

如今,“烧钱圈地”的版权竞争策略不再,视频网站将发力重点从会员拉新转向增强用户黏性,版权运营公司则向新技术业务靠拢,与互联网公司绑定。或许,内容版权行业不再能以“钱景”迎来利润飞增,但能从“大投资”、“高风险”转向“高性价比”的良性发展,未必不是好事。

评论