文|翠鸟资本

A股的借壳上市生意,将迎来一场大单。

国内人力资源服务商龙头上海外服将借壳强生控股(600662.SH)实现重组上市。

这场造势半年的资本运作,根据最新公告披露,中国证监会对强生控股发行股份购买资产申请材料进行了审查,决定对该行政许可申请予以受理。

一家交通运营公司,变身为人力资源服务商,复杂的运作过程出现了一幕值得玩味的画面。

业绩对赌,稳赢?

今年4月27日,强生控股宣布停牌,并公告拟通过资产置换及发行股份的方式购买上海东浩实业(集团)有限公司持有的上海外服(集团)有限公司100%股权;同时,公司拟非公开发行股份募集配套资金。

可以看出,这场资本运作是资产置换+发行股份两种模式重叠。

强生控股以交通运营为主业,发展模式为“出行服务+互联网”,推进出租汽车、租赁汽车、汽车服务、定制旅游等产业。

而借壳方上海外服,成立于1984年,是上海市第一家市场化涉外人力资源服务机构。

这场交易有四点细节,投资者需要重点关注:

1)存在股份无偿划转的行为,久事集团将其持有的强生控股40%股份无偿划转至东浩实业;

2)采用资产置换模式,即强生控股以自身全部资产负债,作价37.51亿元置出资产,与东浩实业持有的上海外服100%股权,也就是以68.08亿作价置入资产;

3)置入置出差额部分,采取发行股份的模式,即强生控股拟向东浩实业以发行股份的方式购买置入资产与置出资产交易价格的30.57亿差额部分,除息完成后发行价格为3.42元/股,发行股份数量为8.94亿股,锁定期3年。

最为关键的是,这场借壳还有业绩对赌。

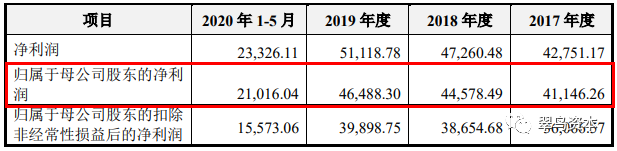

东浩实业承诺本次交易实施完毕后,上海外服在2021年度、2022年度和2023年度实现的合并报表范围扣除非经常性损益后归属于母公司所有者的净利润分别不低于3.38亿元、3.95亿元、4.58亿元。

重点来了。

交易方案中,作为置入资产的上海外服,2017-2019年归母净利润水平分别为4.11亿元、4.46亿元和4.65亿元,历史业绩远高于未来三年的承诺。

如果上海外服对赌失败,优先以本次发行股份购买资产获得的强生控股股份进行补偿,不足部分以现金补偿。

但从历史业绩与未来业绩对比来看,上海外服“稳赢”的概率颇高。

天风证券曾给出投资建议:目前国内人服赛道处于黄金发展期,上海外服为国内人事代理、薪税福利领域领先的老牌人服机构,A股有望迎来人力资源行业第二股。上市公司主业变更后将会得到价值重估,强生控股20年目标市值38.5亿,上海外服20年目标市值82亿,存在较大价差。

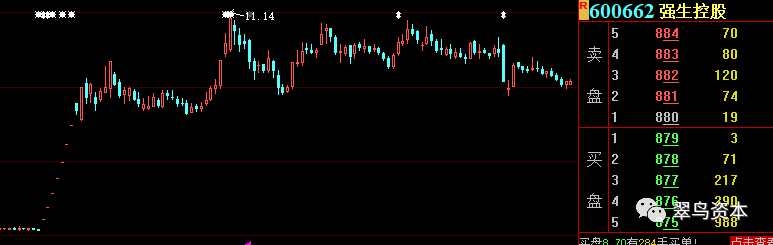

上述价差是资本运作之初的卖方估算,目前强生控股市值超过90亿元,已经超过了此前的目标市值。

这也意味着这场运作完成之时,市值很可能存在明显“倒挂”,那么到底谁赚了?

看不懂的“买卖”

一直以来,遇到上市公司重大资产重组,内幕信息知情人的买卖情况,甚为敏感。

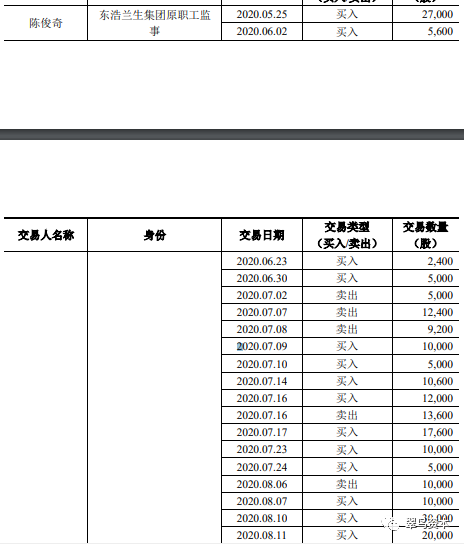

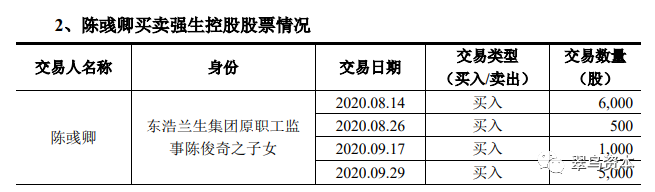

10月16日,强生控股发布了一份内幕信息知情人买卖股票的自查报告。东浩兰生集团原职工监事陈俊奇,及其女儿陈彧卿,这对父女都是今年5月之后进行买卖。

而这场资本运作最早宣布的时间是今年4月27日。

需要说明的是,东浩兰生集团是本次重大资产重组交易对手东浩实业控股股东、实际控制人。

对于上述二人的买卖情况,公告称:自2019年10月26日至本说明签署日之间,本人及本人子女陈彧卿买卖强生控股股票的行为系本人及本人子女根据上市公司公开披露信息和二级市场走势作出的交易决策。

细看发现,这位叫陈俊奇的退休人士,择时交易量之大,让人心生疑惑。

从股价走势看,强生控股在5月起,开始波浪式的区间震荡走势,市值一举突破90亿元,市盈率更高达66倍。

自查公告还披露的对象包括:东浩兰生集团副总裁、上海外服董事、上海外服监事、副总监兼风险管理部总经理徐骏之母亲、强生控股行政管理部总监之配偶、强生控股组织人事部兼人力资源部总监。

上述人士均是自查发现有过交易强生控股的人,但说明了均是个人投资行为,并未利用且承诺未来也不会利用与本次重大资产重组有关的内幕信息。

但从上述人士的职位来看,他们如何进入了内幕信息知情人行列?重大内幕信息知情人,究竟扩大到了多大范围,这才是强生控股需要重点披露的内容,而不仅仅是简单的个人交易明细。

我们将继续保持对强生控股此次重组的关注。

评论