大额票据案件一直是银行风控管理中的薄弱环节,1月22日农行银行再爆巨额票据窝案,在商业银行大规模的票据自查后,或将产生连锁反应。

1月22日晚间,中国农业银行正式公告称,近日公司北京分行票据买入返售业务发生重大风险事件,经核查,涉及风险金额为39.15亿元。目前公安机关已立案侦查,同时公司正积极配合侦办工作,加强与相关机构沟通协调,最大限度保证资金安全。

据财新报道,案件的大致脉络是,农行北分与某银行进行一笔银行承兑汇票(下称银票)转贴现业务,在回购到期前,银本票应存放在农行北分的保险柜里,不得转出。但实际情况是,银本票在回购到期前,就被某重庆票据中介提前取出,与另外一家银行进行了回购贴现交易,而资金并未回到农行北分的账上,而是非法进入了股市。而由于股价下跌,出现巨额资金缺口无法兑付。财新报道称,公安部和银监会已将该案件上报国务院。目前,中国农业银行北京分行两名员工已被立案调查。

一位票据业务人士告诉界面新闻记者,此类联合套取银行资金的行为,在近一年多票据市场上,数量猛增。票据中介与银行票据部内部勾结,将票据通过银行征信,再进行多次转贴现,卖给其他商业银行,进行资金套现。类似一库钢贸多次抵押,甚至还有一些没有真实贸易背景或虚假的票据。

“以非常低的成本,套取几个月的大额资金,到期再将资金平上,就能够不知不觉使用资金多月。而随着股市、实体经济不断下行,此类爆仓案件或许会增加更多。”上述票据人士告诉界面新闻记者。

此外,2015年12月31日,银监会下发了《关于票据业务风险提示的通知》(203号文),此通知则是银监会对2015年上半年部署的对票据业务现场检查成果的总结,并列举了七大违规问题。

违规问题之一,与票据中介联手违规交易。部分银行业金融机构与中介合作,离行离柜大量办理无真实贸易背景票据贴现。上述违规问题,正好与农行票据案类似。

同时通知还指出其他问题,即“创新”票据代理,“规避监管要求,即部分银行业金融机构通过同业代理转贴现、抽屉协议,隐匿信贷资产规模;委托中介机构办理票据业务,甚至出租、出借账户和印鉴。”

在通知下发之后,商业银行已经开始自查业务,也导致了新年以来票据市场利率持续攀高。显然,在一成不变的银行风控面前,变通的各种业务及手段能够很好地绕过监管。

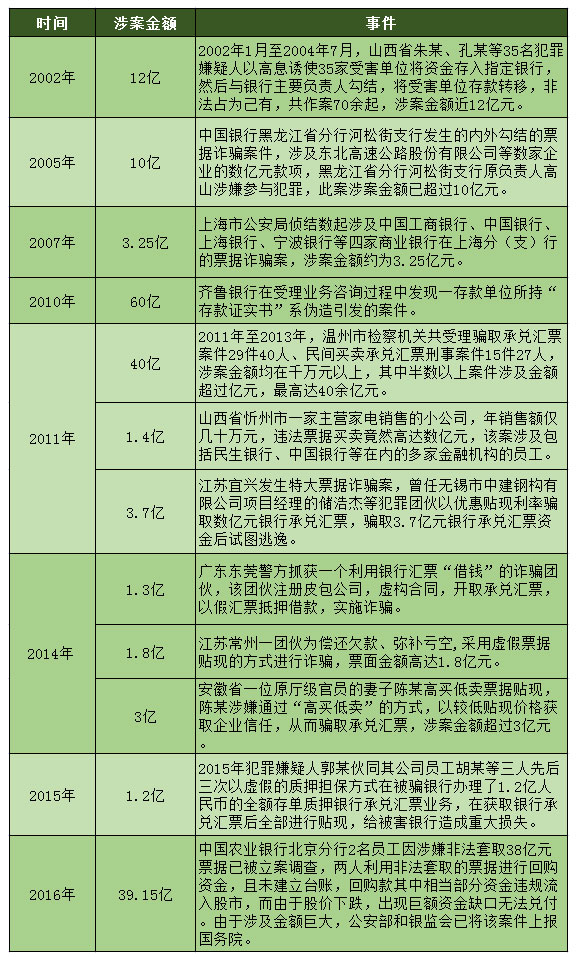

票据案件并非个案,几年前的齐鲁银行60亿伪造票据案件,以及河南多家农信社有万亿票据未体现等都是大事件。同时,央行及银监会从2009年以来几乎每年都会下发票据通知,警示各种违规票据业务。

“没有真实贸易背景的票据、虚假票据”等等,一直是监管层重点提示、打击对象,但是现象并未有所收敛。在加上创新票据代理,通过同业渠道等,签订抽屉协议等,使得票据套现更加隐秘。

根据2015年下半年的数据显示,目前国内票据市场已达50多万亿元。一位银行人士告诉界面新闻记者,由于票据是企业重要的融资手段,同时相对专业,虽然规模很大,但是在市场中了解的人并不太多。同时,票据真伪一直是行业难题,市场中经常会出现假票据事件。

据了解,目前伪造假票据的手段分为几种:一是利用高科技手段彻底伪造即假票;二是在数额较小的真汇票上将金额改大即变造票;三是利用银行承兑汇票承付期限长、金额大和反复多次转让等特点,先签发真票,再根据真票伪造内容完全相同的假票,即克隆票。

一位银行人士则分析道,真票假做,则最为难鉴别,票据、印章等都是真的,但是填写内容却是假的,最不易觉察。

对于票据市场水深,一位做票据防伪的人士感叹票据作假者的心态:“现金没啥搞头,辛辛苦苦作假一把,弄不了多少钱;票据搞一下,够一个村花一辈子的。”

释义:银行承兑汇票买入返售业务

一、承兑汇票由持票人(企业)贴现给银行称为贴现业务;

二、银行持有已经贴现的承兑汇票,在银行间票据市场上卖给其他银行的行为称为转贴现,其中包括两种形式,即卖断式和回购式。1.卖断式转贴现:持票行把承兑汇票背书给买入行。2.回购式转贴现:持票行把承兑汇票背书给买入行,并约定在一定时间后将票据赎回(回购日在票据到期日之前)。此处所说的“买入返售”是针对转贴现的买入行而言。

银行承兑汇票买入返售业务,从前几年开始就在票据市场上大行其道,参与者多为银行和其他金融机构。发展复杂之时,一个项目包装多次通道业务,以规避监管政策。所谓买入返售业务,是指交易双方按照协议约定先买入金融资产,再按约定价格于到期日返售给该金融机构的资金融通行为。

评论