记者 |

被“徐翔系”先知先觉重仓的普丽盛(300442.SZ)此次置入资产究竟成色几何?

借壳的这家IDC(互联网数据中心)公司是否真如公告所称,能让前景不明朗的普丽盛重生,进而搭上“新基建”风口列车。

界面新闻发现,借壳标的润泽科技发展有限公司(下称润泽科技)资产负债率远高于同行,动产抵押涉及金额巨大,被担保债权金额超过55亿元。服务器机柜、通信管网、电缆……甚至连地砖、天窗都被抵押了。

润泽科技从股权结构到对外投资上今年均有重大变动,不仅有平安系、中金系突击入股,还批量新成立多家子公司。

置入资产去年业绩扭亏

根据普丽盛披露的重组预案,这笔交易包括三个环节。

第一部分,重大资产置换。普丽盛拟将全部资产及负债作为拟置出资产,与京津冀润泽(廊坊)数字信息有限公司(下称京津冀润泽)持有的润泽科技股权中的等值部分进行置换,置出资产将由京津冀润泽指定的第三方承接。“人随资产走”,上市公司全部员工关系均转移至承接方。

第二部分,发行股份购买资产。本次交易的拟置入资产为润泽科技100%股权。拟置入资产和拟置出资产之间的差额部分,由普丽盛向京津冀润泽等14名交易对方发行股份购买。本次交易完成以后,润泽科技将成为普丽盛子公司。

第三部分,募资不超过50亿元。普丽盛拟向特定投资者发行股份募集配套资金不超过50亿元,不超过本次发行股份购买资产交易价格的100%,且不超过发行完成后上市公司总股本的30%。

交易完成后,上市公司控股股东将由新疆大容民生投资有限合伙企业变更为京津冀润泽,上市公司的实际控制人将由姜卫东、舒石泉、姜晓伟、张锡亮变更为周超男。

此次交易发行价格已定为18.97元/股,募资总额也已确定,但标的估值还未确定。此次重大资产重组相关的审计、评估工作尚在进行中,拟置出资产、拟置入资产的预估值尚未确定。

普丽盛是一家液态食品包装机械与包装材料公司,2015年上市。不过其主营业务增长乏力,2017年至2020年前三季度,公司连续三年又三季的财务扣非后归属于上市公司股东的净利润为负。

拟置入的润泽科技是一家位于河北廊坊的第三方数据中心公司。这一业务属于当下热门的“新基建”范畴,行业前景明朗。

随着5G时代到来,数据流量的爆发将推动数据中心需求大幅增长,数据中心产业市场具备较强的长期增长性和确定性。有数据预测,到2021年我国数据中心行业收入规模将达到1553.3亿元,未来三年年均增长率为23.9%。

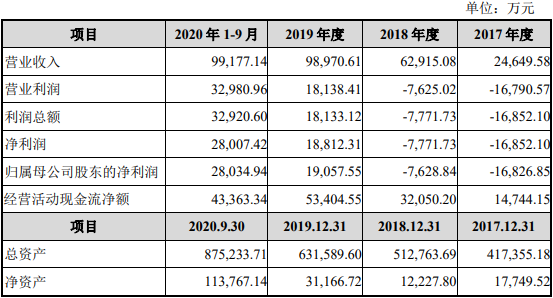

从近年财务数据来看,润泽科技业绩成长性不俗。公司2017年至2020年前三季度营业收入分别为2.46亿元、6.29亿元、9.90亿元和9.92亿元。净利润上,2017年、2018年尚分别亏损1.68亿元和0.76亿元,2019年实现扭亏为盈,净利润1.91亿元,2020年前三季度盈利2.80亿元。

补偿义务人同意对润泽科技对此次交易之后三年的扣非净利润作出承诺及补偿,但承诺业绩暂未披露。

那么,润泽科技能顺利完成借壳实现上市吗?

借壳方深陷资金困局

资金压力已是京津冀润泽和润泽科技目前面临最大的困难。

IDC行业是一个资本密集型行业。一方面,数据中心前期投资中工程基建、设备采购等均需要大量资金。另一方面,数据中心日常经营运营管理所需资金规模也较大,运营成本中电力成本占比较高,运营过程需要大量的电力及运营物资采购资金。

因此,数据中心服务商业务要保持长期持续发展,必须在新建、扩建、改建大规模高规格数据中心和数据中心的运营管理中不断投入资本。

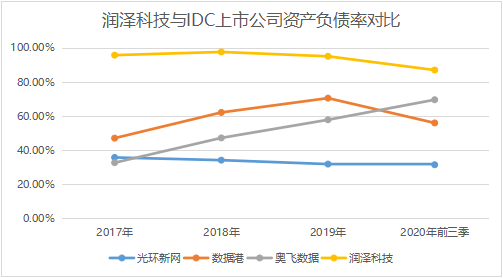

润泽科技财务数据已显示出其短板十分明显——资产负债率奇高。

润泽科技2017年总资产41.74亿元,净资产只有1.77亿元,2017年至2019年连续三年的资产负债率均超过95%。

2020年拿到新增股东的资金后,润泽科技资产负债率略有好转,但仍高达87%,远超A股上市公司同业可比水平。

光环新网(300383.SZ)、数据港(603881.SH)、奥飞数据(300738.SZ)等IDC公司中,光环新网今年三季报资产负债率31.38%,数据港为55.94%,奥飞数据偏高但也不到70%。

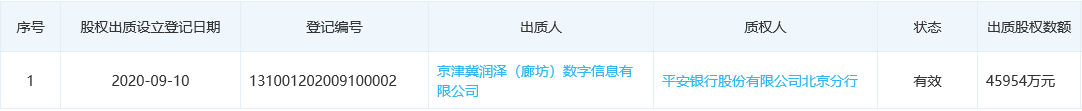

股权质押、动产抵押,为了筹钱,京津冀润泽和润泽科技使出了浑身解数,几乎把能当的都当了。

天眼查显示,京津冀润泽2020年9月10日出质股权数额4.60亿元给平安银行北京分行,占总注册资本的81.7%。

同时,润泽科技还有7条有效的动产抵押信息,包括融资租赁合同、借贷合同等,涉及金额巨大,7条被担保债权累计金额高达55.10亿元。

抵押物不仅包括服务器机柜、配电柜、通信管网、蓄电池、电缆、UPS主机、空调、发电设备、显示屏、电梯、电源插座等设备,甚至连4500块踏步地砖、3000台左右天窗等都抵押出去了。

润泽科技直至重组预案披露前都无法完成解质押手续,不得不“带伤上阵”。对此,公告中也表示,京津冀润泽承诺于本次交易向深交所提交申请前解决股权质押。若无法按约定时间解决股权质押,将导致标的公司股权过户无法完成的风险。

一旦股权无法过户,也意味着这场资本运作大戏或将潦草落幕。

就股权质押方面,中伦文德律师事务所高级合伙人滕云解释称,实操案例中,在上市前如果是控股股东大比例股权质押,一般会建议在申报材料前清偿债务或者是变更担保方案。原则上,是为了确保发行人的控股股东所持股权是稳定的,权属是明晰的。

不止4.60亿元的股权质押存在问题,其余55.10亿元的债务风险更不容小觑。

“高质押率和高负债率使得企业在独立性、可持续经营性和实控人认定上存在不确定性,这是上市过程中不可回避的问题。”一位私募基金从业人士对界面新闻表示,一旦公司债务出现违约,或者其他可能影响公司正常生产运营的重大事项,都会被资本市场拒之门外,“不论是直接上市还是借壳上市”。

从目前方案看,债务方面,润泽科技大股东尚未有此安排。从其紧张的资金现状来看,也很难确定其是否有足够资金解决债务问题。

一位不具名投行人士对界面新闻表示,高抵押率和高负债只能说有风险,但不能说是有问题,只要不影响发行条件,不能算上市的障碍。但资产负债率很高的问题,应该会被监管层关注。

除此之外,润泽科技牌照风险也值得注意。目前,我国增值电信业务实行市场准入制度,全国增值电信业务经营许可证有效期为5年。润泽科技持有的许可证编号为 A2.B1.B2-20160109,有效期至2021年2月4日,距今仅有不到3个月时间。

根据工信部规定,经营许可证有效期届满需要继续经营的,提前90日向原发证机关提出续办经营许可证的申请。因此,润泽科技经营许可证申请进展如何也值得关注。

公告也指出,如果增值电信业务经营许可证到期后,工信部不再授予将导致润泽科技无法再开展增值电信相关业务。

天眼查APP显示,润泽科技还曾因公示企业信息隐瞒真实情况、弄虚作假而在2019年被列入经营异常名录,更正公示信息后又申请移出。

平安系、中金系突击入股

界面新闻发现,润泽科技今年从股权结构到对外投资上均有重大变动。

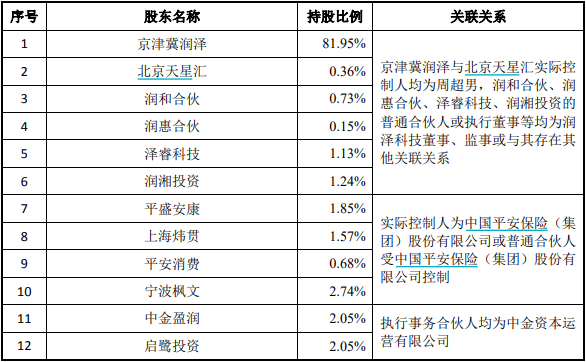

润泽科技成立于2009年8月,京津冀润泽持有4.61万元出资额,占标的公司出资总额的81.95%,为控股股东。实控人周超男通过京津冀润泽、北京天星汇合计控制标的公司82.31%的股权。

此外,更有平安系、中金系等多达12位股东在今年突击入股润泽科技。

界面新闻查询国家企业信用信息公示系统和天眼查APP发现,润泽科技注册资本5亿元,两位股东京津冀润泽、北京天星汇各持股99.60%和0.40%。而最新公告中,润泽科技股本增至5.62亿元,股东增至14位。可见今年新增股东多达12位,其中出现平安系、中金系的身影。

事实上,标的控股股东京津冀润泽也来历蹊跷。

天眼查APP显示,京津冀润泽成立于2020年6月22日。8月31日,实控人周超男控制的另一家公司天童通信网络有限公司(下称天童通信)将其持有的润泽科技4.98亿元股权转让给京津冀润泽。

天童通信和京津冀润泽两家公司股权结构完成一致,周超男、朱宏斌、李萍男、周宏仁四人分别持股75%、15%、5%和5%,均是有限公司。

这种左手转右手的行为背后意义何在呢?

上述不具名投行人士对界面新闻表示,如果两家公司持股比例一样,且公司性质都一样,那么做这种变更只有一种可能性——清除原公司的历史包袱。“两家股权结构一样,变更不影响借壳的条件。但原来的公司想变得干净一点,不想带‘病’上市。可能是税务问题,可能是历史沿革问题,可能涉及处罚问题等,都有可能。不论是什么原因,一般来说监管层都会对此进行关注问询的。”

界面新闻查询天眼查发现,天童通信曾因生命权、健康权、身体权纠纷而被起诉,天童通信一子公司因地面施工、地下设施损害责任纠纷而被起诉。同时,天童通信有大量动产处于抵押状态,涉及被担保债权金额高达37.1亿元。

同时,新成立的京津冀润泽并无自身风险。

“成立的新公司不存在历史遗留问题。这种控股股东变更的操作可以对两家公司的问题进行隔离。除非实控人出问题,那这种隔离就达不到效果。”该投行人士表示。

润泽科技还在年内批量成立子公司。目前,润泽科技旗下有11家全资/控股子公司、5家参股子公司、1家分公司。11家控股子公司中多达9家子公司是在2020年4月、5月、6月期间成立的。新公司多位于珠三角、长三角地区。

据称,润泽科技在京津冀大数据枢纽的核心节点廊坊建有超大规模高等级数据中心;在长三角、大湾区、成渝经济圈等核心城市群布局超大规模数据中心产业园区,相关项目正在规划或者建设中,区域优势显著,未来发展空间广阔。

显然,上述新公司仍处于前期投入期,尚未能带来效益。

三大城市群布局给润泽科技带来的不只是想象空间,还有更大的资金压力。

润泽科技位于廊坊的润泽国际信息港项目于2010年正式投资建设,规划可容纳约13万架机柜。目前已建成投入使用的机柜数量2.7万架,正在建设中7栋数据中心共计4.2万架,其中6000架预计将于2020年年底交付。

如此大规模资金投入十年,润泽科技完成和在建机柜才相当于规划数量的一半,公司也是在去年才实现盈利。新的超大数据中心需要投入多少资金?何时能实现盈利?这些目前都是未知。

就牌照到期、高比例质押、年内股权变化及对外投资情况,界面新闻致电普丽盛证券事务部,该部门人士称对此并不清楚。在界面新闻问及置换一旦完成,目前的证券事务部等部门是否“人随资产走”,该部门人士称,“可能吧”。

对于近期的股价异动,普丽盛提醒投资者,避免概念题材炒作,理性判断,谨慎投资。同时警示九大风险,其中就包括拟置入资产是否符合《创业板首发管理办法》相关规定存在不确定性的风险,审计、评估尚未完成的风险,交易可能被暂停、中止或取消的风险等等。

相关报道见《普丽盛卖壳迷局①:徐翔系再战A股,多自然人提前潜伏或精准买入》。

(记者曹立对本文亦有贡献)

评论