文|节点财经 港股频道

不久前,蒙牛和可口可乐共同设立了一个合资公司,取名就叫“可牛了”(可牛了乳制品有限公司,以下统称“可牛了”),这在互联网圈收割了不小的关注度。

众网友表示被乐懵了,“你喝的啥奶?”可牛了”、“你喝个奶有啥牛的!真是的”、“艾玛,咋不叫可猛了”……类似的段子层不出穷,连带伊利和雪碧也被拉出来开涮,“伊百芬”、“伊了百了”、“可牛碧了”……

提起这个名字,蒙牛总裁卢敏放一脸自豪,"名字是我们一名员工想到的,大家都觉得不错,就用了。“

看上去确实不错,三分天真,四分傲娇,五分霸气,蒙牛就是“可牛了”。

01、蒙牛“牛不牛”?

一家公司“牛不牛”,最直接的就是看业绩;说蒙牛业绩,肯定少不了伊利,二者连目标都有异曲同工之处。

2014年,伊利董事长潘刚提出“五强千亿”,即到2020年实现营收千亿,进入全球乳业五强,并将其列示在了2017年的财报中;2017年9月,上任蒙牛总裁刚满一年的卢敏放也喊出“双千亿目标”,即2020年销售额达千亿,公司市值破千亿。

从目前来看,二者均已达成市值上的千亿目标。营收上,2019年伊利营收902.2亿元,距离目标值仅一步之遥,蒙牛为790.3亿元,尚有200多亿的差距。

2020年上半年,在相对困难的环境中,伊利实现营收475.3亿,同比增长5.45%;蒙牛为375.33亿元,同比减少5.83%。

简单测算,蒙牛需要在2020年实现21%的同比增长才能达标,而下半年的任务尤其重。

1.2019年跑出“蒙牛速度”:增速14.59%

自2017年将“双千亿”目标昭告市场后,蒙牛便快马加鞭地行动起来了。

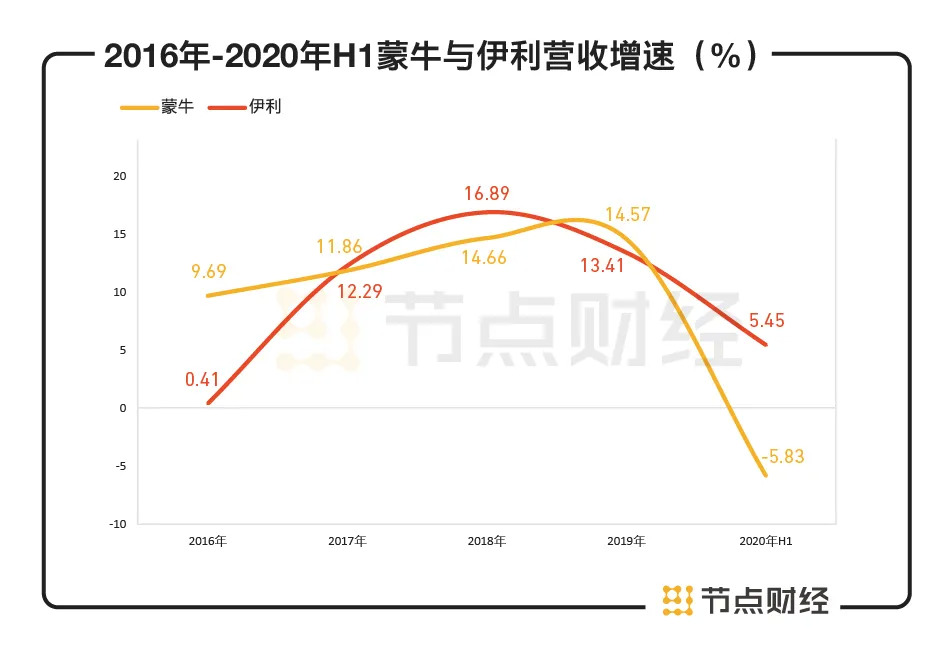

2017-2019年,蒙牛的营收增速分别为11.86%、14.66%和14.57%,和伊利同期的12.29%、16.89%、13.41%相当。其中,2019年增速14.57%,被卢敏放认为跑出了中国乳业的“蒙牛速度”。

数据来源:公司财报、东方财富choice

不过,和伊利更多地倚重内生增长有所不同,收并购是“蒙牛速度”的重要驱动力。

仅在2019年,蒙牛就花费100多亿人民币将澳大利亚奶粉品牌贝拉米和乳企Lion-Dairy & Drinks Pty Ltd收入囊中;2020年1月,蒙牛计划以总价约7.4亿元入股“奶酪第一股”妙可蓝多,但最后“跳船”而弃,有关业内人士认为蒙牛终止收购主要出于当下企业发展战略要求和资本市场规避部分风险考虑,以及妙可蓝多可能存在的一些管理问题、违规问题,跟央企的定位不相符;2020年5月,蒙牛将目光对准了“活跃在创新食品技术领域”的荷兰SieveCorp公司及其关联公司,其中,收购SieveCorp公司的总对价为130万欧元,约合人民币1046.72万元。

可以预见的是,随着这一系列的动作在实现并表后,将会有效增厚蒙牛的营收体量,但因为合并报表有一个过程,这些购来的资产和公司的业绩可能要到明年才能反映出来。

2020年上半年,蒙牛营收增速为负,和伊利相悖而行,说明受疫情的影响还是比较大的。要想完成全年千亿的目标,下半年营收要在625亿以上,同比增速达到60%左右,压力不小。

2.产品矩阵及营收分布:液态奶为主

业务布局上,基于乳品的同质化特点,蒙牛和伊利并无太大差别,主要包括液态奶、冰淇淋、奶粉及其他产品。

对消费者来说,区别主要在品牌上,蒙牛有特仑苏、纯甄、冠益乳、每日鲜语、现代牧场等;伊利有安慕希、金典、伊利纯牛奶、优酸乳、巧乐兹等。

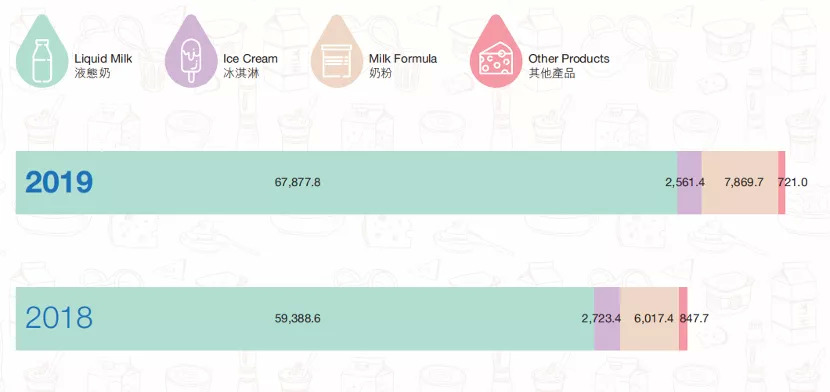

2019年,蒙牛的液态奶产品录得营收678.78亿元,同比增长14.3%,与全局增长趋势基本一致。

作为公司的核心板块,液态奶在蒙牛总营收中的占比一直保持在85%以上,2019年达到85.89%,较2018年有小幅度上升。2020年上半年,液态奶收入325.65亿元,占比进一步提升到86.76%。

图片来源:公司财报

和伊利液态奶80%左右的权重相比,蒙牛未来的下注重心,或进一步回归到液态奶。

往下细分,蒙牛的液态奶业务线又分为常温奶、低温酸奶、鲜奶三大块子产品线。

常温奶方面,旗下高端品牌特仑苏和纯甄受益于产品升级策略以及较为密集的促销活动,表现出色,2019年增速均超20%,真果粒增长10%。

以此测算,2019年特仑苏营收近170亿元,纯甄营收超120亿元,坐实蒙牛经典大单品的地位。2020年上半年,特仑苏先抑后扬,营收总计增长19%,二季度超过了30%。

低温酸奶方面,尽管行业萎靡,但基于赛道“领跑者”的优势及渠道下沉的拉动作用,蒙牛2019年该块业务营收仍实现正增长,连续第15年稳居行业第一。

鲜奶方面,作为蒙牛近年来着重发力的方向,尚处在高速成长期,2019年的营收超过7亿元,增速在三位数以上,每日鲜语品牌销售同比增长近500%。2020年上半年,鲜奶业务同比增长接近100%。

蒙牛奶粉业务在2019年跑出了“加速度”,以营收78.7亿元,同比增长30.8%荣登各板块之首,占比也从2018年的8.7%上升至9.96%,背后的贡献者正是收购得来的君乐宝和雅士利。

具体而言,君乐宝在并表期间内(2019年1月1日至2019年11月19日),实现奶粉收入44.58亿元,较2018年增长48.3%;雅士利全年实现收入34.12亿元,同比增长13.31%。

2020年,因君乐宝已出表,导致上半年蒙牛奶粉业务收入骤降至22.82亿元,较上年同期大幅下滑44.1%,而蒙牛在2019年下半年完成收购的贝拉米奶粉于今年上半年才获得中文标识婴幼儿奶粉配方注册许可,短期内难以填补君乐宝的空缺,大概率蒙牛奶粉业务将无法延续2019年的高增长。

同期,蒙牛的冰激淋业务录得营收25.61亿元,较2018年下滑5.9%,公司方面的解释是对冰淇淋品牌架构、产品体系以及管道体系都进行了调整。从2020年上半年的数据来看,调整略有成效,冰激凌业务收入较2019年同期微增2%至22.29亿元,占蒙牛总收入的比重从5.5%上升到了5.9%。

3.营销投入:维持了和营收增长同步

乳制品行业产品同质化严重,竞争激烈,提升业绩很大程度上依赖于大范围、高频度的广告轰炸,这就决定了企业在营销上花费不菲。

2017年下半年起,蒙牛在卢敏放领导下开始加大费用投放,先后冠名过《迪士尼神奇之旅》、《创造营2019》、《中餐厅3》、《青春有你》等综艺节目,并在2018年以5000万美金拿到世界杯的赞助席位,2019年又与国际奥组委签署了联合全球合作伙伴协议,成为奥运会的TOP赞助商,据媒体报道,仅赞助费就高达15亿美元。

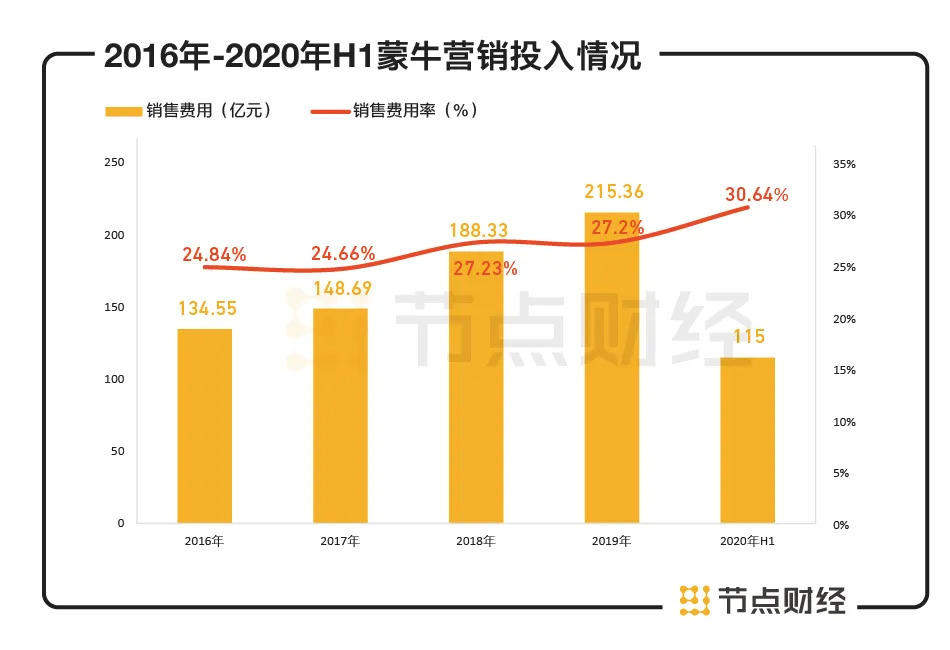

重金挥洒下,蒙牛的销售费用从2017年的148.69亿元涨至2019年215.36亿元,销售费用率分别为24.66%、27.23%、27.2%,高于同期伊利的22.8%、23.31%和23.35%。

数据来源:公司财报、东方财富choice

如上图所示,蒙牛近两年的销售费用率较2017年以前有所走高,这主要是2018年世界杯的一轮高投入以及2019年针对特仑苏的一系列促销活动。

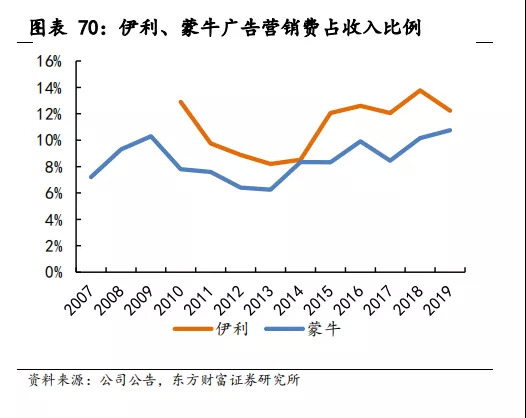

具体到销售费用中占比最大的广告宣传费,蒙牛低于伊利。2019年,二者花在广告营销上的费用分别为85亿元和110.4亿,占营业收入比例为10.8%和12.24%,这和蒙牛营销模式偏多元化有关。

图源:东方财富研究报告

2020年上半年,蒙牛在销售上共花了115亿元,销售费用率为30.64%,较2019年同期上升2.2%,期内广告及宣传费用下降6.2%至45.78亿元,占比和上年同期持平。

从数据变动情况看,蒙牛营销投入维持了和营收增长同步的基调,彰显出比较成熟的控制力。

4.赚钱能力:处在低位

因为拥有中国圣牧和现代牧业两大奶源基地,蒙牛可以灵活地应对奶价波动及进行成本管控。

2019年,受益于原料鲜奶价格上涨,收入增加、产品结构优化等,蒙牛毛利增长至296.79亿元,毛利率较去年同期上升0.2个百分点至37.6%。

归母净利润41.05亿元,同比高增34.91%,剔除出售君乐宝的净收益、商誉及其他无形资产减值等一次性影响后,为38.67亿元,同比增长27.08%;净利率5.43%,同比提升0.8%,在剔除非经常性损益后尚有约0.4%的提升,显示公司的盈利增长仍在继续。

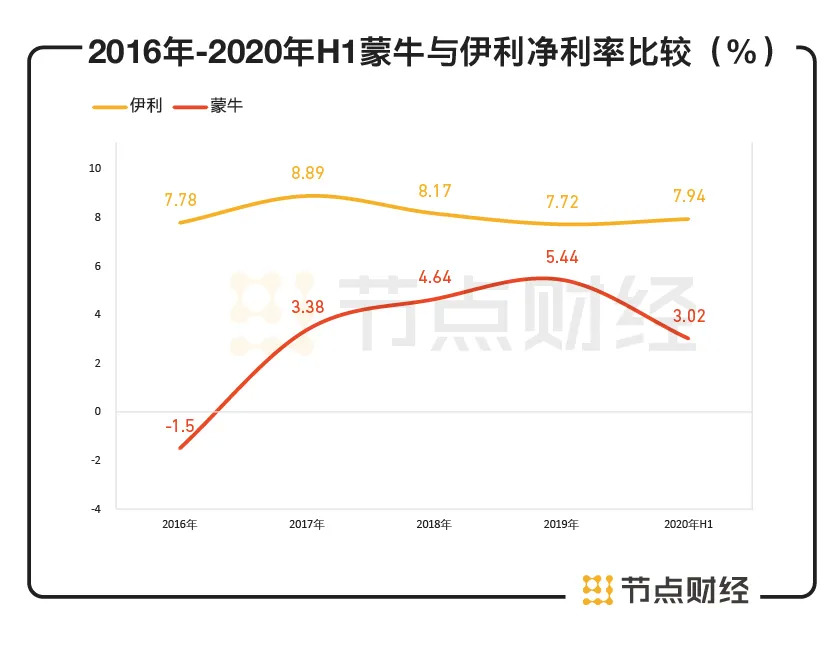

但和伊利相比,蒙牛的盈利能力处在低位。

数据来源:公司财报、东方财富choice

2020年上半年,因收入减少,防疫举措、营销费用等带来的额外成本增加,蒙牛净利润同比下降41.7%至12.12亿元,较上年同期少赚8.65亿元,净利率降至3.02%,和伊利的差距进一步拉大。

02、蒙牛存隐忧

业绩之外,我们再来看看蒙牛的资本结构和运营能力。

在今年3月的业绩说明会现场,卢敏放重申2020年千亿营收的目标不变,并购是蒙牛兑现Flag的方法之一,如果有好的并购机会,蒙牛不会放过。

同时,他也强调,目标是促进公司重塑创业时期的快速增长,蒙牛不会刻意做数字。健康的发展需要支持财务指标的各个方面,而不仅仅是销售。

事实上,这些年狂飙式的并购确实让蒙牛营收壮大了不少,但负债也没少涨,有些财务指标并不好看。

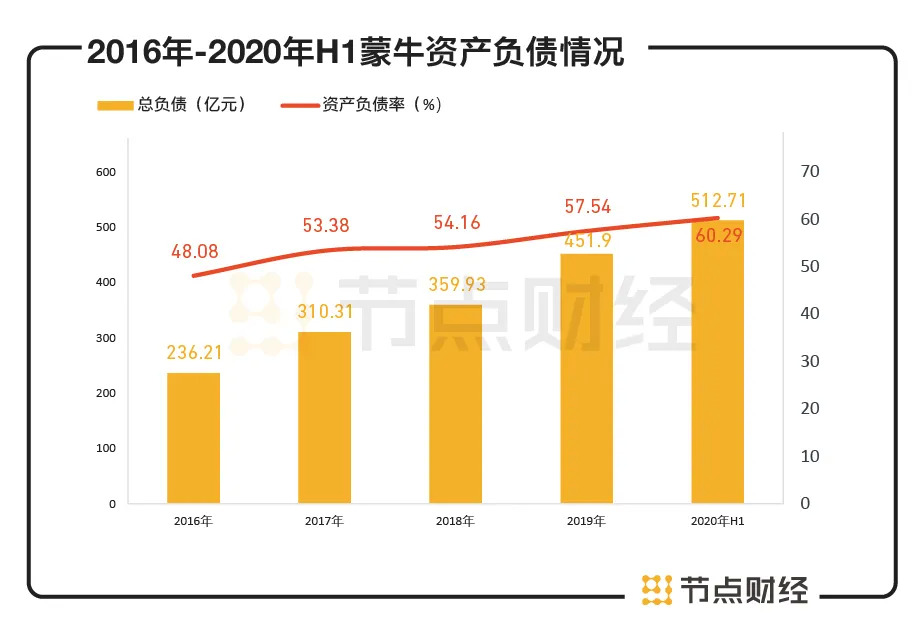

1.资产负债率:再创新高

截至2019年末,蒙牛总负债达到451.9亿元,资产负债率57.54%,创2004年以来最高。其中,未偿还计息银行及其他借贷同比增60%至234.73亿元,有息负债率为51.94%。蒙牛乳业在财报中表示,主要由于年內新增借贷以支付收购贝米拉所致。

数据来源:公司财报、东方财富choice

日渐膨胀的融资成本也佐证了上述数据,于2017-2019年,蒙牛分别为获取资金支付了4.00亿元、5.51亿元、6.44亿元,同比增速分别为36.15%、37.71%、17%。

融资成本上涨,且增速超同期收入增速,这意味着蒙牛对外部资金的依赖性越来越强,也在一定程度上反应了企业自身造血能力的不足。截至2020年6月末,蒙牛的资产负债率达到60.29%,较上年同期增长3.23个百分点。

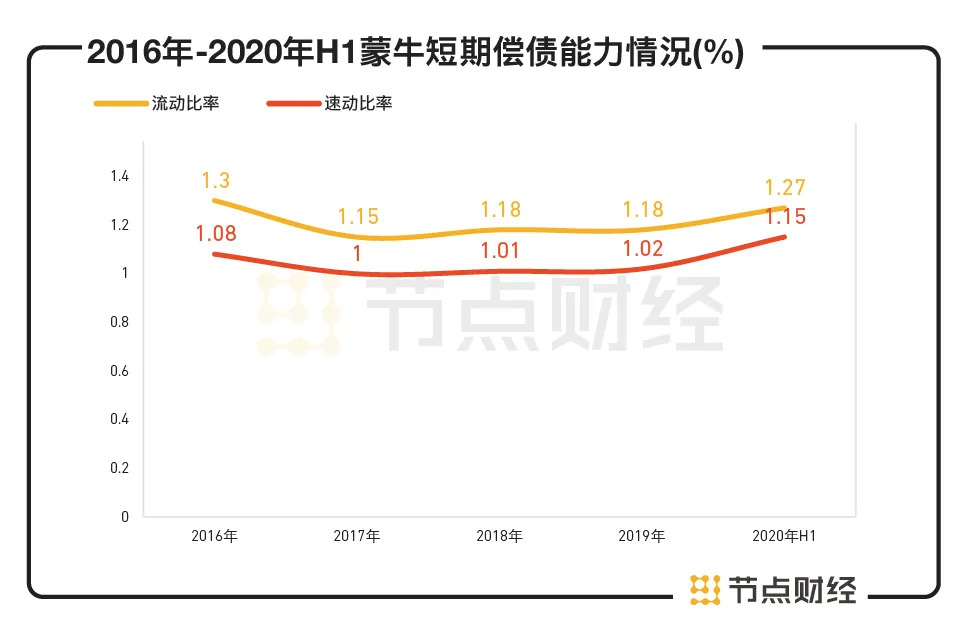

2.偿债能力:短期偿债能力稳定,长期偿债能力走弱

尽管资产负债率不断走高,但作为乳制品行业的双寡头之一,在规模优势和强融资能下加持下,蒙牛的短期偿债能力仍保持稳定。

2019年,蒙牛的流动比率和速动比率分别为1.18和1.02,往前追溯,该指标自2017年起基本就维持这一水平,浮动极小,显示蒙牛目前存在一定债务压力,但变化不是很大,短期偿债能力稳定。

数据来源:公司财报、东方财富choice

2020年上半年,蒙牛流动比率和速动比率分别为1.27和1.15,较上年同期有小幅提升。

不过,公司的长期偿债能力趋于走弱,其产权比率在2019年上涨至136%,较2018年的118%提升明显,说明公司的长期债务压力更加沉重,且还债能力在弱化。2020年上半年该指标为152%,偿债能力进一步减弱。

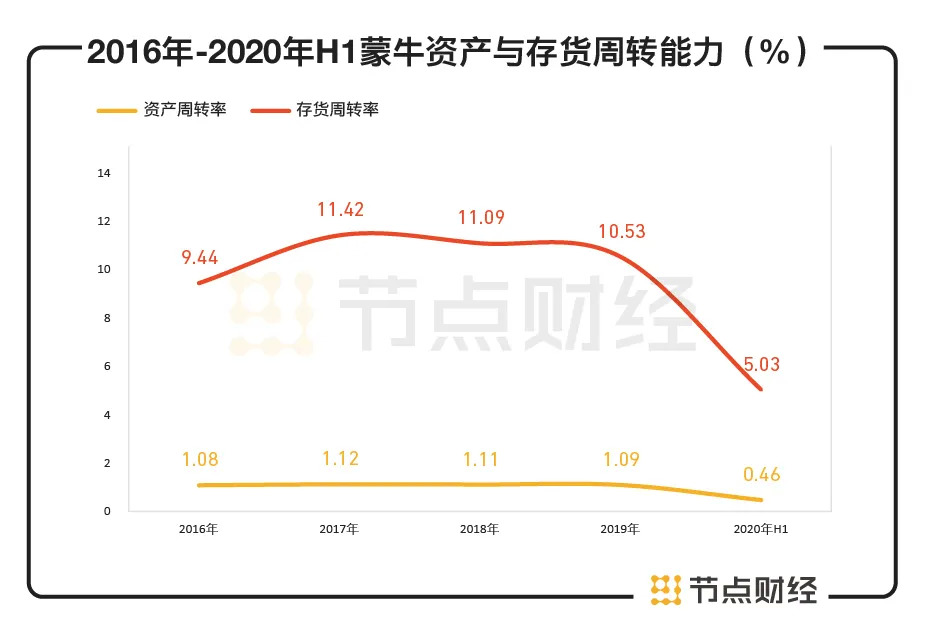

3.营运能力:略有下降

2017-2019年,蒙牛的总资产周转速度逐渐放缓,但整体稳定在1-1.2的区间。2019年达到1.09,说明一年中总资产周转的次数在减少,营运能力略有下降。2020年上半年为0.46,较上年同期下滑0.11。

存货周转方面,2019年蒙牛存货周转率为10.53,较2018年有小幅下滑,但幅度不大,显示公司对存货的管控力度略有走弱。

数据来源:公司财报、东方财富choice

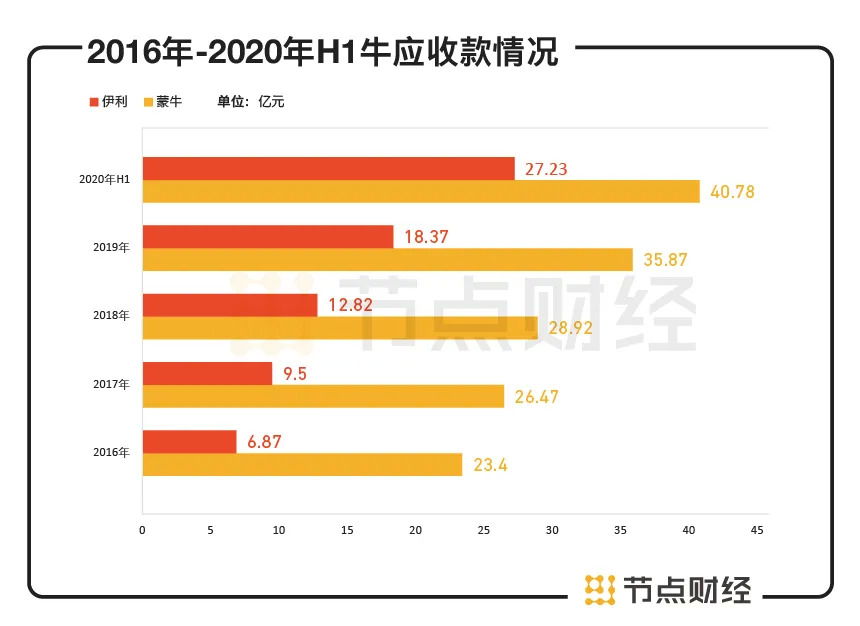

议价和结算能力上,2019年蒙牛应收账款周转率为24.40,该指标自2017年开始就维持在24-25之间波动,比较稳定。但和伊利相比,蒙牛在业务体量较小的情况下,应收账款+应收票据规模却远高于伊利,表明公司对下游结算和议价能力相对弱势。

数据来源:公司财报、东方财富choice

4.现金流能力:经营性现金所得远不能支持投资支出

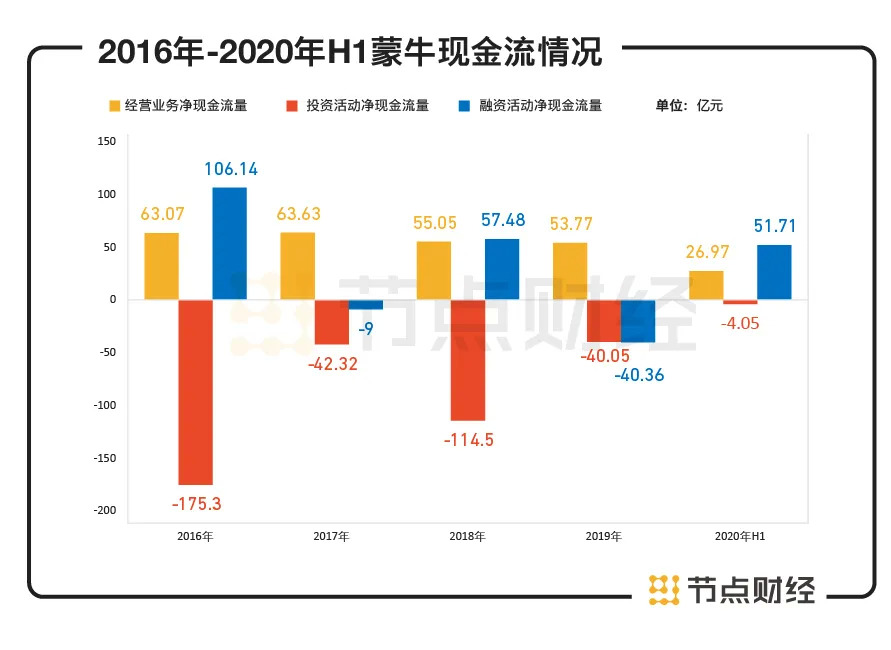

2019年,蒙牛经营业务产生的净现金流量为63.07亿元,基本和2018年的63.63亿元持平,2017年为55.05亿元。

同期,由于频繁收购和构建固定资产,蒙牛的投资性现金流净额分别为-114.5亿元、-42.32亿元、-175.3亿元,显示其经营性现金所得远不能支持投资支出。

而通过银行贷款和发行债券取得的融资收入为206.11亿元、93.68亿元、204.58亿元,偿还借款及债券140.5亿元、148.9亿元、97.79亿元,债务压力较重。

数据来源:公司财报、东方财富choice

2020年上半年,蒙牛经营业务产生的净现金流量和投资活动所用净现金流量分别为26.97亿元和-4.05亿元。

节点财经(ID:jiedian2018)注意到,今年6月11日 ,蒙牛完成了8亿美元高级债券的发行,包括5亿美元5年期1.875%票息债券和3亿美元10年期2.500%票息债券,最终年利率成本分别为1.975%和 2.547%,债券发行的所得款项主要用于置换公司现有的债务。紧接着的6月18日,蒙牛又宣布发行1亿美元可转债。

这一现象引发外界对公司现金流状况的担忧。蒙牛回应称,公司一季度现金流不可避免地受疫情影响,相关数据将在中期财报中体现。不过,近两次发债均与疫情无关,频繁发债是为抓住亚洲债市走强且美债利率维持在低位的最佳窗口,降低融资成本。

03、蒙牛在角力

经过多年高速增长后,目前中国奶业已步入缓步慢行阶段,三大乳企(伊利、蒙牛和光明)通过戮战和收割,抢占了一半以上的市场份额,随着供需市场的变化,液态奶阵营也发生了一些微妙变化。

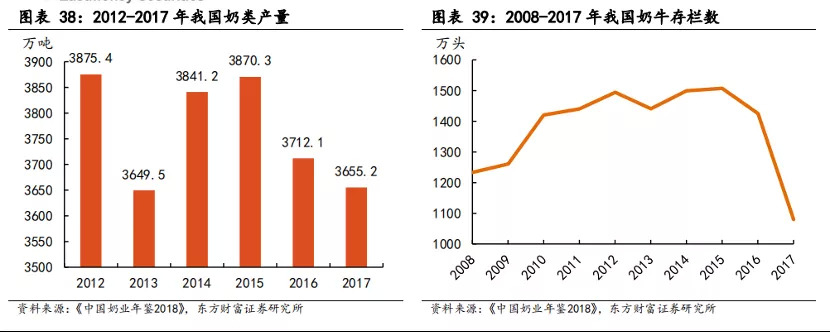

从供给端来看,全球原奶供给下行,2017年产量突破5亿吨,截至2019年为5.23亿吨,相比2018年的5.18亿吨,提高了约0.96%,增速明显回落。

具体到我国,奶牛存栏数量于近年来不断缩减。2018年,我国奶牛存栏数降至1038万头,较2017年下滑3.89%,2019年我国奶牛存栏数或跌破1000万头,叠加2020年初疫情影响,奶价进入上升通道。

图源:东方财富研究报告

从需求端来看,增速同样在放缓。2018年我国乳制品市场规模达到3590.41亿元,总销量3099万吨,同比仅增长1.0%。最近十年时间里每人年均乳制品消费增幅仅有0.8公斤,远低于上一个十年人均2公斤的增幅。

成本上升压缩利润空间,需求增速放缓加剧竞争,这意味着乳企都需要寻找新的需求增长点。

目前来看,低温巴氏奶是下一个角逐的赛道,根据中国产业信息网数据,2019 年低温奶市场规模达到 833 亿元,同比增长 14.7%,2015-2019 年复合年均增长率为15.6%,远远高于液态奶整体增速。

在这一赛道,蒙牛因为动作快,力度大,暂时将伊利甩在了身后。

2018年1月,蒙牛正式入局巴氏奶,一年内推出了17个单品,后为了优化鲜奶业务供应链,又于2019年上半年投产位于清远和天津的工厂。近期成立的“可牛了”公司聚焦的也是低温奶产品。

今年5月底,蒙牛总裁卢敏放在接受媒体采访时称,蒙牛鲜奶业务与去年同期相比增长100%,市场份额已经突破双位数,牢牢占据第二名的市场份额,“我们对鲜奶的要求就是每年翻一番,接下来要做鲜奶市场老大”。

市场份额上,据蒙牛2019年年报显示,鲜奶作为集团最年轻的业务板块发展迅速,已成业绩黑马,市场份额从3.1%增长到7.1%,仅次于光明乳业。

不过,蒙牛的市场第二距离第一的光明乳业尚有很远距离。光明乳业作为低温奶行业龙头,2019年市场份额一人独占近40%。

伊利的低温产线尚无公开数据,天风证券研究,伊利低温盈利能力暂时低于蒙牛,甚至亏损。

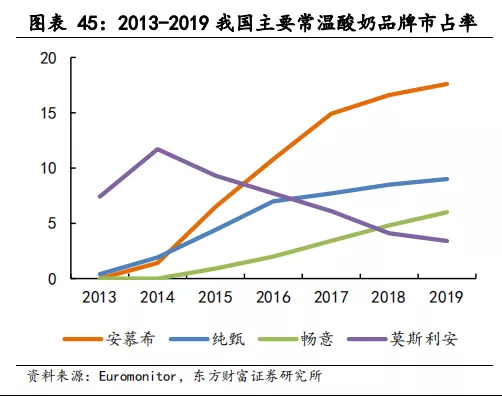

酸奶方面,伊利、蒙牛、光明分别拥有各自的大单品安慕希、纯甄和莫斯利安,截至2019年,三者市场份额分别为17.6%、9.0%和3.4%。若细分到常温酸奶领域,截至2018年底,三者的市场份额分别为45%、31%和19%。

图源:东方财富研究报告

2013年,蒙牛推出纯甄,随后伊利在2014年祭出安慕希品牌抢占常温酸奶份额。在产品力和渠道力优势下,安慕希后来者居上,超越了最早的莫斯利安,也超越了蒙牛,2019年已占据酸奶半壁江山。

东北证券认为,目前安慕希市占率已较高,后续抢占市场份额边际难度递增,相对于纯甄有较大领先优势下,费用投放只需维持与纯甄同等水平即可持续提升份额。也就是说,马太效应已然形成,纯甄想要从对手口中抢食并不容易。

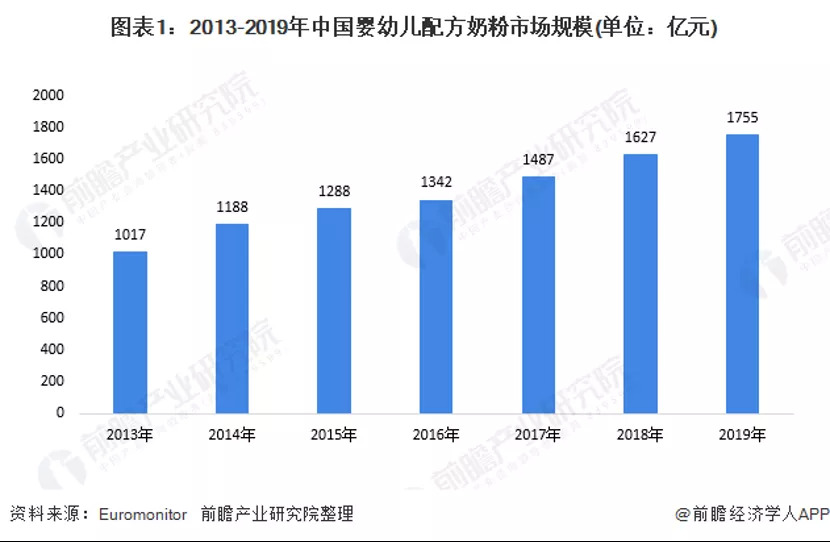

再来看看奶粉领域。数据显示,我国婴幼儿奶粉市场规模从2013年的911亿元增至2017年的1650亿元,年均复合增长率达到16%,2019年达1755亿元,同比增长7.8%。

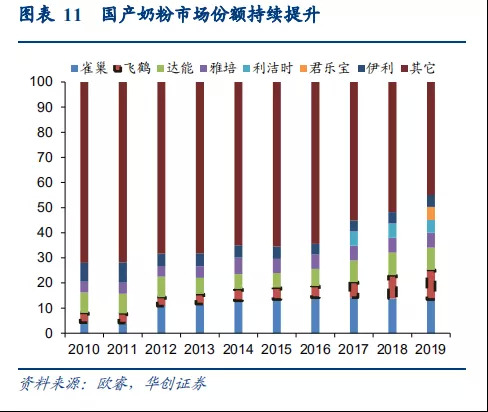

2014年以来,源于政策推动,如相继出台的《推动婴幼儿配方乳粉企业兼并重组工作方案》、《婴幼儿配方乳粉产品配方注册管理办法》、《国产婴幼儿配方乳粉提升行动方案》,以及国家对奶粉安全的保障从单一的产品审查上升到了源头监管,乳企自身对产品优化加工带来的竞争力提升,使得2017年后国产品牌奶粉市占率显著提高。

图源:前瞻产业研究院

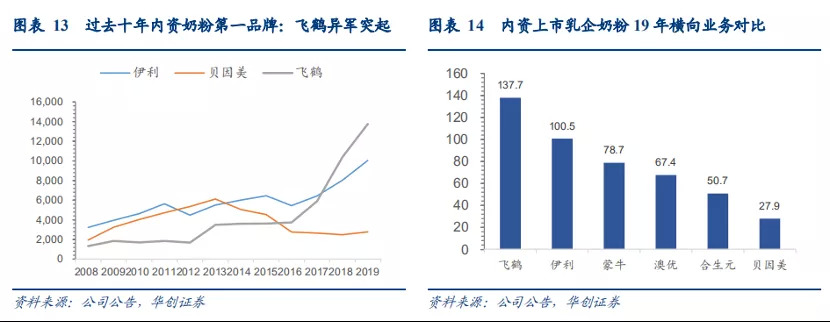

尤其是飞鹤乳业异军突起,本土企业开始攫取高端产业链利润。根据尼尔森数据,截止至2020年6月30日,飞鹤乳业在中国婴幼儿配方奶粉整个市场份额为 13.9%,在超高端婴幼儿配方奶粉市场份额为25.5%。

蒙牛的奶粉业务主要来自君乐宝和雅士利,2019年二者以营收78.7亿元,一举扶持蒙牛坐上了内资上市乳企第三把交椅,仅次于飞鹤和伊利。

图源:华创证券研究报告

市场份额上,2019年君乐宝和伊利市占率大体接近,但君乐宝近年来势头很猛,其经营数据显示,2018年全年销售收入达130亿元,其中奶粉业务销售收入50亿元,同比增长超过100%;2019年全年销售收入约163亿元,同比增长25%,其中奶粉产销量75000吨,同比增长62%,增长速度领先行业十倍。

图源:华创证券研究报告

另外,君乐宝的低温酸奶也很有看点,不仅逆势成长,2019年增速同为行业第一。董事长魏立华立志未来5年,要将君乐宝奶粉做成全球婴幼儿奶粉前三,君乐宝低温酸奶实现全国第一。

从这个意义上来说,蒙牛卖掉君乐宝不仅丢掉了一头潜力无限的“现金奶牛”,也为自己增加了一个强劲的竞争对手。2020年上半年雅士利营收16.45亿元,同比下滑5.86%,贝拉米尚处在市场培育期,蒙牛的奶粉业务任重道远。

所以说蒙牛到底“牛不牛”呢?这个问题还得辩证着看。

评论