文|每日财报投研观察 周天一

虽然今年公募基金爆款产品频出,募集金额创历史新高。不过产品募集失败的情况也时有发生,在中小基金公司身上尤为突出。

在此前的9月22日,包括了易方达、华夏、华泰柏瑞、工银瑞信旗下的4只科创50ETF的发行均是一日售罄,受到千亿资金追捧,而就从11月16日开始,普通投资者也可以对科创50ETF进行交易了。

然而在科创板50ETF表现火爆的同时,却也有科创主题基金发行失败,这是自科创主题基金推出后首只发行失败的基金,而这只基金来自德邦基金。除募集失败外德邦基金还面临着重固收、轻权益,迷你基较多等问题。

首现科创主题基金募集失败,募集份额不足2亿

11月11日,德邦基金发布公告称,旗下德邦科技创新3年封闭运作灵活配置混合型证券投资基金基金(下称德邦科技创新3年封闭运作)因募集期满,未能满足规定的基金备案条件,基金合同不能生效。

招募书中,该基金备案条件为:基金自基金份额发售之日起3个月内,在基金募集份额总额不少于2亿份,基金募集金额不少于2亿元人民币且基金认购人数不少于200人的条件。

基金募集达到基金备案条件的,自基金管理人办理完毕基金备案手续并取得中国证监会书面确认之日起,《基金合同》生效;否则《基金合同》不生效。

值得注意的是,11月4日,融通动态平衡配置3个月发布公告称,截止2020年10月30日基金募集期限届满,本基金未能满足基金合同约定的基金备案条件,故本基金基金合同不能生效。

据招募书披露,该基金在公司的直销平台及券商、第三方基金销售等67家机构同时开售,8月下旬还新增了多家银行代销,参加了一系列费率优惠活动。

对于募集失败的原因,德邦基金表示,该基金是公司去年申报的一只定位于面向机构客户的产品,于今年拿到准予发行批文,但受今年突发新冠肺炎疫情影响,原意向资金投资的风险等级下调。经综合评估考虑,公司本着对投资者负责的态度,未公开宣传发售。

值得注意的是,德邦科技创新3年封闭是11月第4只基金募集失败,此前募集失败还有方正富邦优势精选、东兴臻至债券、融通动态平衡配置3个月。

11月4日,融通动态平衡配置3个月发布公告称,截止2020年10月30日基金募集期限届满,本基金未能满足基金合同约定的基金备案条件,故本基金基金合同不能生效。

11月7日,东兴臻至债券发布公告称,截止2020年10月12日基金募集期限届满,基金未能满足基金合同规定的基金备案条件,故基金合同未能生效。此外,今年5月9日,东兴鑫阳66个月定开业募集失败。

11月10日,方正富邦优势精选发布公告称,截至2020年11月3日募集期限届满,该基金未能满足基金合同规定的备案条件,故基金合同不能生效。根据方正富邦优势精选基金合同显示,当募集份额总额不少于2亿份,金额不少于2亿元且认购人数不少于200人时,基金达到备案条件。

资产规模上涨,“迷你基”遍地

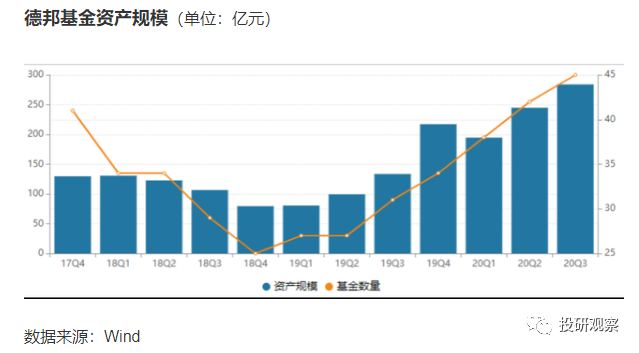

经过近两年来的持续增长,截至12月3日,德邦基金资产规模284.02亿元,排名86/155;较去年末的217.25亿元增长了66.77亿元。

资产规模(非货币)205.45亿元,排名82/155;基金经理11人,排名76/155;基金产品合计有26只,排名77/155。

其中股票型基金3只,规模合计1.66亿元,占比达0.59%;混合型基金12只,规模合计35.35亿元,占比达12.45%;债券型基金9只,规模合计168.44亿元,占比达59.31%;货币型基金2只,规模合计78.57亿元,占比达27.66%。

由此权益类占比不足14%可以看出,德邦基金的特点是重固收、轻权益。值得注意的是,德邦基金旗下目前有9只基金属于“迷你基”,“迷你基”中类型有混合型基金、股票型基金、债券型基金3种类型。

其中3只股票型基金目前最新规模均在2亿元之下,德邦量化新锐股票(LOF)A/C、德邦量化优选股票(LOF)A/C、德邦民裕进取量化精锐股票A/C。德邦量化新锐股票(LOF)A/C、德邦民裕进取量化精锐股票A/C随时面临基金进入清盘的危机。

因据其各自三季报显示,德邦量化新锐股票(LOF)、德邦民裕进取量化精锐股票均在报告期内,出现连续二十个工作日以上基金资产净值低于五千万元的情形,截至报告期末基金资产净值仍低于五千万元。

“元老级”基金—德邦优化混合最新规模只有1.76亿元,该基金为德邦基金旗下首支公募产品,成立于2012年9月25日,也是全部成立以后业绩最高的一只基金达182.26%。这只“开山鼻祖”,如今也落到了“迷你基”的地步。

资料显示,德邦优化混合成立8年期间,任职经理换过多任,经历过单人管理,也经历过双人管理。目前该基金经理为:房建威、汪晖。

过往基金经理中,值得一提的是,成立初期第一任、第二任基金经理均为单人:第一任基金经理白仲光、第二任基金经理李煜。值得一提的是,白仲光超两年的任职回报不如李煜不到一年的任职回报,分别为33.20%、102.86%。

多只产品业绩平平,手机端APP终止运营

产品募集失败、规模较小,都与基金公司投资业绩密切相关,总体来看,德邦基金旗下产品的业绩表现平平。

以迷你基金德邦量化新锐C为例,天天基金网显示,截至12月4日,该基金近6个月、今年以来、近一年的收益率分别为20.57%、28.59%、37.15%,同类排名分别为1121/1559、856/1379、821/1371。

从股票持仓比例来看,今年前三季度,该基金股票持仓比例分别为92.21%、85.26%、85.88%,不过重仓股合计占比并不大,分别为14.17%、8.71%、12.35%。

另外,德邦鑫星价值A/C同样表现平平。截至12月4日,德邦鑫星价值A今年以来、近一年、近两年、近三年的净值增长率分别为16.61%、20.12%、29.97%、30.43%,同类排名分别为2420/3260、2394/3213、2178/2806、1603/2325。

对此德邦基金表示,德邦量化新锐C定位主动量化,实际操作类似指数增强,考察的是超额收益。近一年、两年A股结构化行情明显,指数增长远低于个股选择的超额收益,因此全市场的主动量化产品在排名上均处于劣势。

德邦鑫星价值A/C致力于新股认购策略,股票仓位以满足新购认购为目的。这类产品不看相对排名,关注中签数量、获配情况以及绝对收益。

就在德邦科技创新3年封闭混合宣告募集失败的次日,11月12日,德邦基金发布了关于终止德邦基金APP手机应用软件运营及维护服务的公告。

公告称,由于业务调整,公司将自2020年11月30日起终止提供德邦基金APP手机应用软件的运营及维护服务。投资者可使用同一账户信息通过公司官方网站办理申购、赎回等交易类业务及账户业务等。

近几年,中小基金公司难进渠道重点持营名单。在直销业务方面,大型基金公司不断重金投入,相关系统多次迭代升级,部分中小基金公司则决定关闭自有APP平台。

基金公司特别是中小基金公司直销客户存量不多,投入产出比不高,或是部分基金公司调整电商业务方向的主因,未来基金公司在这一业务上的投入或将持续分化。

评论