文|IT桔子 Judy

进入到 10 月、11 月的时候,平均每隔一天就有公司宣布获得了来自腾讯的投资。在 12 月,这个节奏甚至更夸张了——刚过去的 6 个工作日里,又有 7 家公司宣布拿了腾讯的钱。

相比于今年一级市场其他同样做股权投资的 VC、PE 们遇到的募资难、缺好项目、疫情影响、资本凛冬等等,腾讯投资的 2020 仿佛存在于一个平行时空——

超活跃的节奏、全阶段的覆盖、最广泛的视野、超大额的收购,买买买的节奏没有收到任何影响。今天,我们来盘点一下,2020 年腾讯投资的「十宗最」。

最活跃——绝对市场前三

2020 这一年,截止到 12 月初,腾讯已出手超过 120 次,其中包括 7 次并购。

与它自己近些年出手频次相比,今年仍保持高频,与最高峰期 2018 年的超过 150 次差距并不大;与市场其他机构相比,2020 年在国内市场能出手超过 100 次的仅仅有腾讯、红杉中国和高瓴系(包括高瓴资本和高瓴创投),整个一级市场直接投资方中,年内出手超过 50 次的总共也不超过 10 家。

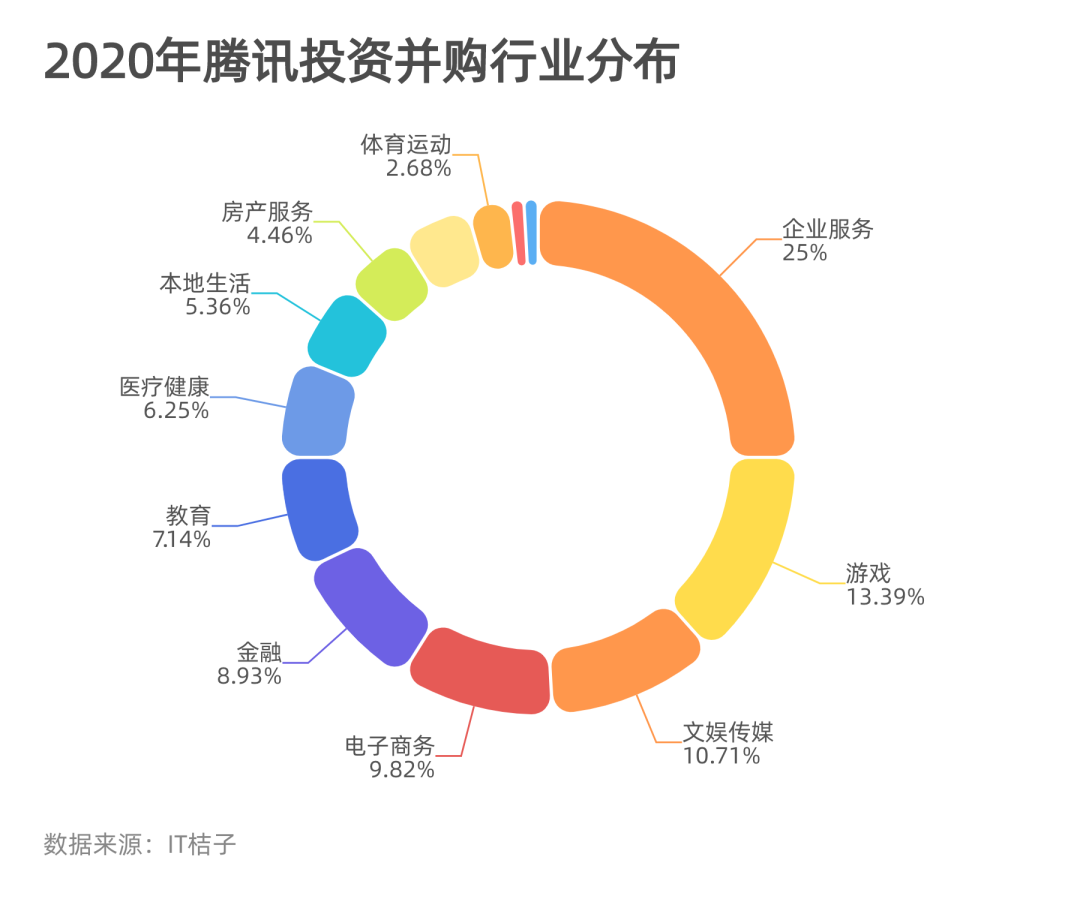

最广泛——全行业、全阶段、全球覆盖

从投资方向来看,腾讯今年出手最多为 To B 方向,约占 25%,包括多家大数据、SaaS、云服务公司;其对游戏领域的关注热度不减,出手占比 13.4% 左右,且对大部分游戏公司都为战略投资;其次在文娱、教育、金融、医疗、电商等主要领域分别都有 8-12 家左右投资。此外,腾讯在线下餐饮、美妆消费品、物业服务、机器人、物流等领域也有零散的投资。

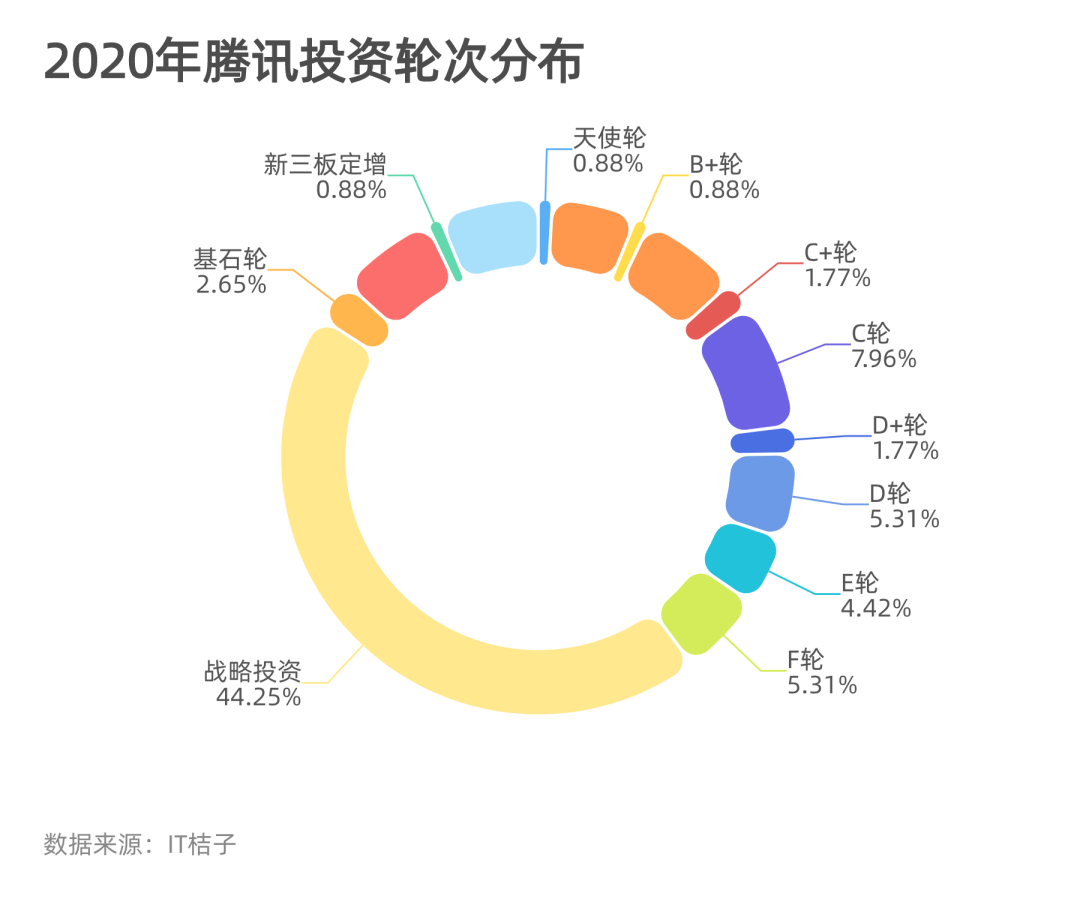

从投资轮次分布来看,作为一家集团公司,腾讯通过对外投资进行战略布局是理所应当的「正业」,2020 年其所有投资出手中有战略投资意义的交易占比接近 45%,其战略投资的公司多在 To B 方向、游戏、文娱传媒领域;另外,腾讯的 2020 年从天使轮到 E 轮、F 轮到公司 IPO 前的基石轮,再到对上市公司的增持,甚至连新三板定增都没有落下,可谓对全阶段公司股权资产的通吃。

中国股权投资市场上,臂膀能伸展覆盖如此长的机构同样也仅有红杉中国、高瓴系、IDG 等一只手就数得过来的几家。

最全情投入——搜狗、乐游

今年腾讯全资收购的公司包括已在美股上市的工具软件类 AI 企业搜狗(约 21 亿美元)、游戏开发与发行公司乐游科技(15 亿美元)、短视频编辑工具 VUE Video(5000 万美元)、AI 智能交互公司三角兽(数亿元)、动漫 IP 孵化企业百漫文化(数千万元)、数据服务商纳实大数据(数千万元),以及一家马来西亚的视频流媒体公司 Lflix(数千万美元)。

其中,对于搜狗可谓全心全意。

在搜狗的成长过程中,除了母公司搜狐之外,来自腾讯的支持不可忽视——2013 年腾讯就以占股 36.5%、4.48 亿美元战略入股搜狗,同时将旗下搜搜业务并入搜狗。 在 2017 年搜狗赴美上市时,腾讯持股 38.2%,为其第一大股东。

上市后的搜狗股价表现并不尽如人意,其引以为傲的搜索和输入法业务始终没能获得资本市场青睐。

2020 年 9 月底,搜狗宣布已就私有化交易达成最终协议,将成为腾讯控股的间接全资子公司。腾讯将以每股 9 美元的价格收购搜狗的其他股份——这笔收购,腾讯需要再花大概 21 亿美金左右就完全拥有了搜狗。在腾讯业务体系内,搜狗或将成为其在搜索引擎甚至 AI 领域布局的重要一环。

同时,随着字节跳动的「巨量引擎」近日商业化上线,这也意味着,百度一家独大的搜索引擎市场格局正在被慢慢瓦解——沉寂多年的搜索引擎市场,被互联网巨头们再一次点燃。

除搜狗之外,腾讯今年花的「大钱」还有一笔——约 15 亿美金收购乐游科技。这家公司主要业务为游戏开发与发行。在过去几年里,该公司多次收购海外的游戏 IP,其中包括《星际战甲》、《战争机器》以及《指环王》等。《星际战甲》目前是乐游的头部产品,在 2019 年这款游戏的全年收入达到 1.75 亿美元,占乐游 2019 年总收入的 82%。

这笔收购背后,腾讯或许是看中乐游所拥有的海外 3A 游戏开发商以及众多的 IP 资源。

最天使——过亿元给了成立一个月的公司

巨头们的对外出手一般都是 B 轮及以后的公司——有一定的业务数据可验证其商业模型、风险大幅降低。对于风险性极高的初创公司,巨头鲜有沾手。

2020 年 7 月底, 做企业数字化解决方案的「数势科技」宣布获得腾讯过亿元天使轮融资。

天使轮、过亿元、腾讯投资,这三个点的任意组合都值得被好好关注。而且宣布消息时,该公司也仅仅成立了仅 1 个月多,想必也是背景不凡。

根据媒体报道,数势科技的核心团队均来自于顶尖互联网科技公司。创始人兼 CEO 黎科峰博士为前京东集团副总裁,曾「作为中台负责人整体驱动了京东零售数字化的成功转型」。在加入京东之前,黎科峰博士曾在百度担任手机百度总经理,并「作为核心初创成员参与打造了百度云计算业务」;后曾在平安集团任执委并担任平安金融科技 CTO。

目前,数势科技已经和永辉超市等传统大型零售龙头达成了战略合作——而永辉超市从开始探索新零售起,就站队了腾讯(接受投资),之后还跟腾讯一起开店( 百佳永辉 Bravo)、一起投资(家乐福中国),可谓老伙伴了。

这次腾讯敢出手这家新生的公司,无非是刚好帮助它的大型老伙伴们找到一个靠谱的、能出解决方案的团队,而这些老伙伴们急需的「数字化转型」,正好也是一块超级大蛋糕。

最长情——连续投资 5 次

在今年的 120 多起出手中,腾讯有 45 次都是「再次投资」——对过往已投资企业的持续加注。今年腾讯包括对猿辅导、每日优鲜、酒小二、拼多多、明略科技、太美医疗、英雄体育 VSPN、震坤行工业超市、贝壳集团、满帮集团等等公司都有再次投资。

其中,腾讯进行了第四次、第五次投资——极其长情的公司还属猿辅导、每日优鲜、水滴公司几家。

7 月,每日优鲜获得 4.95 亿美金的 F 轮融资,中金资本领投,其他联合投资方中依然有腾讯身影。腾讯第一次投资每日优鲜是在 2015 年 5 月,彼时后者融的是 A 轮,成立仅半年,对腾讯来说属于一轮非常早期的投入。之后,腾讯连续跟进了每日优鲜的 B、C、D 轮,且多为领投方之一,今年 7 月,腾讯再次加注。

每日优鲜在 2017 年便成为独角兽,现在估值已超过 40 亿美金。

在中国浮浮沉沉的生鲜创业中,每日优鲜算是活下来并还算有声有色的一家。这两年在无人货架、社交电商、超市买菜等新的模式出现时,每日优鲜也积极参与探索,不过到现在其最核心模式依旧是前置仓即时配送。

对比阿里系的盒马,腾讯在生鲜领域的布局,主要还是靠每日优鲜来扛大旗了。

疫情催化之下,猿辅导成为今年国内最吸金的创业公司之一——仅在 2020 年内它就密集拿到 3 轮共计 32 亿美金的融资。

腾讯第一次投资猿辅导是在 2016 年 5 月,用4000 万美金挤了一个 D+轮,次年腾讯继续跟进其 E 轮——此时猿辅导成为独角兽。再之后,腾讯又连续三次重注猿辅导。现在的猿辅导估值约 155 亿美金,成为中国教育领域最值钱的创业公司之一。

相比之下,腾讯对水滴公司的萌芽与成长,陪伴更为长久——2016 年水滴融天使轮时,腾讯就与 IDG 资本、高榕资本等共同参与了,之后更是连续领投了其 A 轮、B 轮,C 轮非领投,但也有加注。今年 8 月,腾讯继续参与联合领投了水滴公司的 D 轮 2.3 亿美元融资,后者估值在 30 亿美元左右。

此外,11 月市场还有传闻腾讯又追了水滴 1.5 亿美金,但双方对此轮均未有明确表态。

水滴的模式找到到互联网和保险的良好结合点,腾讯在缺少足够独立的金融保险业务支撑的情况下,布局水滴这个类保险的互助赛道的确有其积极意义。

最破圈的投资——物业和餐饮,我都行

今年 8 月,恒大物业以一笔 238 亿港元的战略融资开始让一级市场注意到中国的物业服务市场。

也就是在今年下半年,腾讯连续参与了世茂服务、恒大物业、卓越商企服务、融创服务等多家物业管理与服务公司的投资——其中对于融创和卓越商企是明确的上市前的基石投资,但实际上其他两家物业公司在融资后也很快的实现了 IPO。

对于一向忙于游戏、文娱、电商、产业互联等等跟互联网相关联投资的腾讯,今年的这几起操作,称之为「妥妥的财技操作」比较合适吧。

当然除了搞搞物业服务,腾讯还有一起投资也比较破圈,即与龙湖资本合作领投线下餐饮连锁「和府捞面」的 4.5 亿 D 轮融资。

这家成立于 2012 年的公司是一家中式面食连锁,主要开在一二线城市核心商业区,打造「书房里的捞面」体验。

从商业角度来讲,这家中餐公司将面条「做到了西式快餐的标准化连锁水平」,从组织建设、供应链管理,信息智能化三大层面均构建了「和府中餐标准化体系」。

在腾讯之前,和府捞面就获得过包括饿了么基金、绝味食品、喜乐佳投资等餐饮产业方的股权投资。

一碗客单价 45 元的面真的能支撑得起这么多风投的高回报期望吗——就在 11 月,和府捞面披露获得这轮 4.5 亿融资的同时,店里开始增加了火锅的品类。

这家连锁中餐将会走向何方,我们还需要再看看。

最「说干就干」——产业互联网加速布局

在 2018 年腾讯「 930 」改革之后,产业互联网概念被提到战略高度,在这个领域的投资节奏也就更加紧凑。

2020 年腾讯在整个 To B 方向出手占比 25%,超过文娱、游戏、电商等,为全领域之最高。其投资覆盖 SaaS 软件、企业数字化、云端算力平台、数据安全、集成电路、机器人、制造业软件服务商等等。

具体公司包括为全球客户提供 AI 风控的数美科技、音视频云服务 ZEGO 即构科技、管理式云服务安畅网络、集成电路设计企业华曦达科技、办公解决方案泛微网络、美国 AI 机器处理自动化技术研发商 UiPath、新希望集团旗下的数字产业子公司新腾数致、工业品 B2B 交易平台震坤行工业超市等等。

对于产业互联这个既专业又陌生的领域,腾讯主要依靠两条投资逻辑:一是直接寻找拥有专业服务能力和高技术含量的项目;另外一个,是寻找其服务对象与腾讯用户存在广泛交集的企业服务产品。一些小 B 企业让腾讯的平台产品充当自己的工具。

最忠诚——游戏、文娱不放手

腾讯的第一起对外投资发生在 2005 年,是对一家游戏公司的投资。一直到 2009 年,腾讯零星的对外投资全部为游戏公司。往后多年即便投资视野不断扩大,但在游戏根据地的布局始终没有懈怠过。

根据 IT 桔子数据,腾讯现在投资过的 800 多家公司中,游戏就有 106 家。在 2020 年中,腾讯对游戏公司依然有 17 次出手,除了上文提到的 15 亿美金并购乐游科技外,腾讯今年大举投资了多家国外游戏公司如日本家用电子游戏机软件研发商 Platinum Games、代表作有《牧场物语》&《符文工房》等的 Marvelous(日本)、美国的用户游戏生成平台 Roblox、影视娱乐制作及 VR 游戏开发商 Skydance Media(美国)、法国的手机游戏开发商 Voodoo、捷克游戏开发商 Bohemia Interactive 等。

在国内游戏的布局还包括元素娱乐、星合互娱、暖域科技、无端科技、水果堂、七号笔记、网元圣唐、钛核网络、MAX 电竞、紫月格格等等。

尽管快手、字节跳动等小巨头这两年也在加快游戏领域布局,但投资节奏依然远无法与腾讯抗衡。

文娱也是腾讯投资的老根据地之一,今年依然有超过 10 起的投资——

在影视领域腾讯同阿里影业共同给华谊兄弟注资 22.9 亿元;

在 4 月和 8 月两次共超过 10 亿美金买入上市公司虎牙的大额股份;

时隔两年再次对已上市的 Bilibili 战略投资;

继去年年底 30 亿欧元投资美国音乐内容制作公司 UMG 环球音乐之后,今年继续出资购买 UMG 10% 股权;

在华纳音乐上市前和上市后,分别进行了一轮 2 亿美金左右的投资;

投资印度的流媒体技术公司 Gaana 和印度版的「简书」Pratilipi;

并购马来西亚初创的流媒体音乐公司 Lflix;

并购红极一时的短视频剪辑工具 VUE……

腾讯在文娱领域的布局几乎每一笔都出手不凡,重金砸入行业或赛道的头部选手。对于新兴的印度、东南亚市场也没有因疫情等因素有所中断。

最佳搭档——红杉、云锋都是老兄弟

在历史所有的对外投资中,腾讯大概有 45% 的时候会独自吃下一轮——它有这个财力、也有这个魄力。不过与市场其他投资方一样,很多时候,腾讯的投资出手也会与其他风投机构、产业基金、CVC 等合作。

根据 IT 桔子统计,在 2020 年中,腾讯合作最多的投资方前几位包括红杉中国、云锋基金、高瓴资本、IDG 资本、顺为资本、GGV、老虎基金、快手、五源资本、雪湖资本等。

今年腾讯与红杉中国合作参与投资出手至少 12 次,与云锋基金共同出现的次数也有 7 次之多。

比如腾讯与红杉资本中国和云锋基金共同出现的就包括对恒大汽车的 40 亿港元的投资交易、对恒大物业 235 亿港元的战略投资、对满帮集团 17 亿美金的新一轮投资。(这几起交易,除以上三家外还有其他出资方)

最踩坑——Android 之父让人失望了

腾讯投资在今年也难免有「难过」的时候,过往投资八九百家公司,发展失利、关停倒闭也不可能避免。

根据 IT 桔子记录,腾讯曾投资过、在 2020 年关闭的项目包括美国的智能手机研发公司 Essential、国内的鲜花电商最美花开,以及运动智能可穿戴设备真时科技等。

2017 年 6 月,腾讯、亚马逊 Alexa 基金等参与了消费电子品牌 Essential 的 B 轮 3 亿美元融资,该项目的创始人是被誉为「Android 之父」的 Andy Rubin。当年他创立了安卓,2005 年被谷歌收购了,自此 Rubin 一直在谷歌任职,后来因性丑闻辞职,才开始创业。

Rubin 在创业后,推出了智能手机产品 Essential Phone 1,但该产品在 2017 年的出货量不到 90,000 部,并在一年后停产。此后又尝试做了更超前的概念化手机,但也没有实现量产,今年 2 月宣布关闭公司、停止运营。

广泛的触达、阔绰的出手,能对应怎样的回报?

根据腾讯财报,截止到 2020 年 Q3,今年腾讯的投资收益已有 241.95 亿元,超过 2019 全年约 50 亿元。投资收益在财报中所占比重也愈发亮眼。

出色的投资业绩在两年前被媒体诟病「不务正业炫财技」、被质疑「股权投资受益远不如广告、游戏等受益稳定」,腾讯好像并没有太在意,现在的它在投资并购这条路上越玩越起劲儿了。

评论