记者 |

编辑 | 陈菲遐

最近喝酒行情再起。

从年初至今,白酒行业平均涨幅达到137%;啤酒和软饮料行业平均涨幅分别达到59%和45%。相比“火”了几年的白酒股,啤酒股表现更超投资者预期。

从估值角度,无论是啤酒股还是白酒股都已经不便宜。截至12月22日,白酒和啤酒行业的TTM市盈率估值分别为54.6倍和77倍,软饮料行业TTM市盈率相对较低,为24.5倍。

为何沉寂的啤酒股今年突然爆发?明年啤酒股行情还能否延续?

从要“量”到要“利”

啤酒行业消费升级的逻辑已经成为老生常谈,但今年啤酒股大幅上涨与其成长逻辑得以验证有关。

2015年左右,几家啤酒龙头企业之间的竞争主要以“量”为主。头部公司通过竞相压低价格或者给予渠道商丰厚返利的形式抢占市场份额,导致啤酒吨价整体偏低,众多小型的啤酒厂商倒闭。啤酒对新鲜度和运输成本的限制使得各大啤酒厂商“广撒网”加大产能抢占地盘,但这样做的结果是啤酒厂商产能利用率明显偏低,即便是大型龙头企业,也有不少亏损的啤酒厂。因此各大国内啤酒厂商营收规模虽然在扩大,但利润却出现下滑。随着“抢地盘”竞争渐近尾声,啤酒厂商们也开始着手寻求利润突破。2018年起,龙头啤酒厂商各显神通,关闭低效产能,推出高端系列产品,推出股权激励计划等。

到了2019年,上述这些努力终于显露出效果,确认了啤酒股成长逻辑,也对这一轮啤酒股上涨起到催化作用。

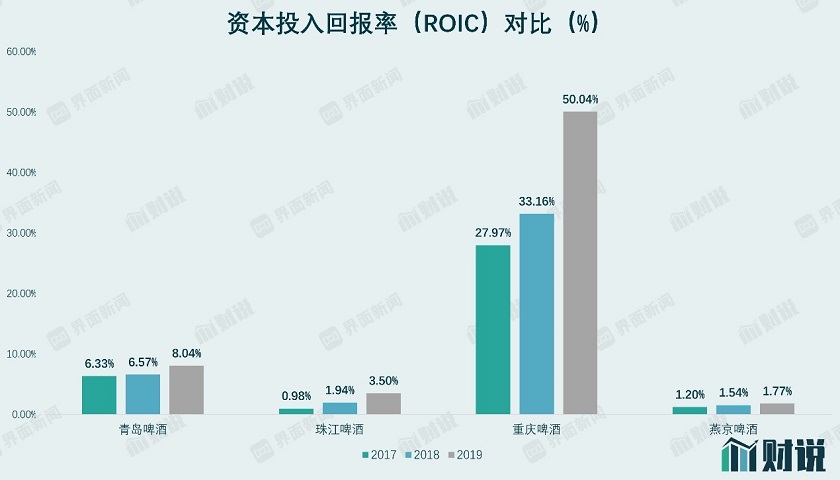

2019年,多数啤酒企业净利润加速增长,资本投资回报率也大幅提高。今年疫情影响下,一些龙头啤酒企业依然保持稳定增长。三季报数据显示,珠江啤酒(002461.SZ)和青岛啤酒(600600.SH)净利润分别增长10.11%和14.05%。重庆啤酒(600132.SH)虽然净利润还在下滑,但营业收入已实现增长。可见,经过多年调整,啤酒行业迎来了新一轮的业绩增长期。

得中高端市场得天下

伴随行业收入规模增长以及产品结构优化,2019年国内啤酒行业整体吨价已接近4200元,但这只是开始。华西证券研判,未来我国啤酒的吨价有望达到5000元以上,据目前国内啤酒吨价至少还有14-30%的提升空间。

即使参考全球三大啤酒厂商的吨价,国内啤酒吨价也依然有不少上涨空间。2019年百威、喜力和嘉士伯整体吨价分别为6527、8146和5407元,远高于国内啤酒企业的平均吨价;亚太地区的百威和嘉士伯的吨价也达到了4901和4851元。

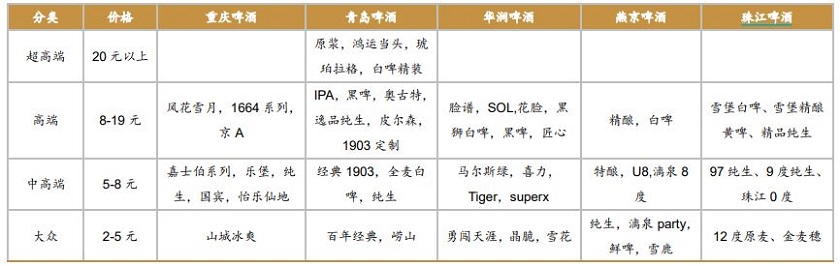

啤酒行业结构升级也是吨价上行的驱动力之一。随着行业高端化趋势确立,啤酒企业吨价不断上行。当前中国啤酒价格带基本呈现出圣诞树形结构。根据招商证券草根调研结果,中国啤酒行业高档和超高档产品(终端价格10元以上)占比仅为10%。中高端产品(终端价格带6-10元)占比20%。主流价格带(终端价格3-5元)占比55-60%,基础低端产品(价格带3元以下)占比10-15%。

随着人们生活水平提高和消费升级拉动,啤酒高端化需求开始涌现,消费者也将更注重啤酒品质与品牌。此外,中高端啤酒销售额逐渐蚕食低端啤酒市场,高端化也成为各啤酒企业发展的一致选择。根据 Euromonitor调查显示,中高档啤酒(终端销售价格7元/升以上)占比从2012年41%上升至2018年65%,中高端市场扩容迅猛。中高端和超高端啤酒的占比扩大,最终将带来整体吨价的提升。

过去高端啤酒市场是百威一家独大,如今国内啤酒企业也开始积极布局,加速打造中高端产品矩阵。2018年,华润啤酒(0291.HK)用自己40%的股份,相当于243.5亿港元的对价收购了喜力的中国业务,希望以此打开高端啤酒市场;青岛啤酒则依靠自己的研发实力,打造出多款超高端产品。燕京啤酒(000729.SZ)推出的精酿系列、重庆啤酒的“嘉士伯”系列产品,也均聚焦中高端啤酒市场。

奥运会或是催化剂

往年,奥运会、世界杯等都可以带动啤酒消费。明年东京奥运会一旦举办,将极有可能催生“啤酒大年”。

啤酒销售终端渠道主要可以划分为现饮和非现饮两大类,国际性赛事的举办也将增加现饮消费的使用场景。与非现饮渠道相比,现饮渠道消费者对价格敏感度相对较低。

最早进入中国的百威就是以高端餐饮和夜场渠道打开市场,目前也仍居于强势地位。短期内,想要撼动百威在酒吧、夜场的渠道优势并不容易。相反,餐饮渠道竞争则更为激烈。餐饮渠道是高端啤酒主要消费场所,也是各家啤酒企业的“必争之地”。

另外,啤酒企业为引导消费者行为,提高现饮消费,也还不断拓展、探索新的现饮渠道。例如,青岛啤酒推出1903青啤酒吧,计划在全国建立100家,目前已有10家在运营。珠江啤酒则以打造夜市文化为主,其旗下一直都在运营珠江•琶醍啤酒文化创意园,以举办各类城市文化活动为载体带动啤酒消费。2019年,珠江啤酒还推出精酿啤酒体验店,社区店等现饮渠道,意图扩大现饮销售比例。华润啤酒在获得喜力这一高端品牌后,也在2020年组建渠道事业部组建高端渠道经销商团队,加大对高端渠道的扩展。

估值方面,目前青岛啤酒市盈率60倍,珠江啤酒44倍,重庆啤酒106倍。都处于估值中枢高位。港股上市的公司中,华润啤酒估值高达130倍,青岛啤酒股份(0168.HK)46倍,百威亚太(1876.HK)92倍。

估值处于高位有诸多原因,其中由于业绩稳定,资本市场愿意给予更高的估值是主要原因。展望2021年,啤酒行业的未来成长确定性较高,加之啤酒企业高端化带来的业绩改善只开了一个头,叠加奥运会预期,啤酒行情有望延续。

评论