即使跨过年关,喜迎金猴,“黑1月”的阴影尤在。记者了解到,伴随着市场急速的下挫,私募普遍调低仓位,平均水平甚至低于去年股市回调期间。而不少业内知名的私募在上证指数此轮200点的反弹中,并没积极参与而是保持谨慎。当然也有加仓的私募,综合来看对医药生物行业最为倾心。

从1月市场整体来看,上证综指全月下跌22.65%,深证成指下跌25.64%,两市成交额较2015年12月份减少40.67%。华润信托中国对冲基金指数(MCRI)指数1月下跌20.48%,略强于同期沪深300指数下跌21.04%的表现。

面对“闪电熊”的突袭,不少私募直呼伤不起。犹记风格激进的重仓型基金经理坐立难安,客户纷纷电话“问候”,跌跌不休下只能被动减仓。更有千只产品跌破红线,知名私募大佬赫然在列,市场一片愁云惨雾。

入选华润信托中国对冲基金指数的158只开放式证券投资私募产品中,仅有1.32%的产品录得正收益,所有产品的收益率中值为-19.15%。当然这还是跑赢了大盘指数,不过跌了19.15得涨23.69%才能回来!

有些较为谨慎的私募告诉记者,看到12月下旬A股就疲态渐露,就开始有所减仓。但是即使仓位只有二三十也跌得稀里哗啦。想想一月的前两周,毕竟上证综指就跌去了18%,这急凶狠,加上“熔断”关上出口,真是心塞。

从MCRI成份基金158只产品来看,其平均股票仓位比2015年12月末猛然下降27.36个百分点,为33.32%。从2015年1月看起,这个数字已经创出阶段性低点,前低股市回调之后的九月份,私募平均仓位还有38.66。详情下图可见:

(数据来源:华润信托,截至2016年1月31日)

当然,也有一些风格偏长期的私募仓位调整较小,北京一家偏价值风格的大型私募就表示一直都看好后市,仓位较重,虽然市场暴跌依旧没有减仓。有些私募在一月底已经觉得市场底部已到,遂加仓搏反弹。从数据上也可以看到,一月底,也有33.12%的私募仓位已在八成以上。

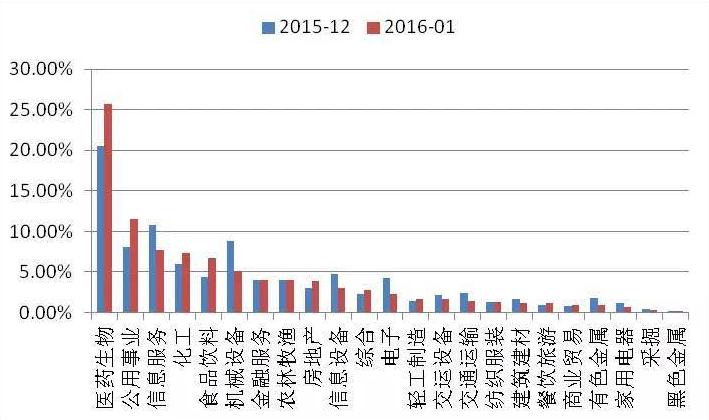

从行业偏好上来看,一月底私募基金重仓的前五大行业分别为医药生物、公用事业、信息服务、化工和食品饮料;而12月底,前五大行业为医药生物、信息服务、机械设备、公用事业和化工。资金1月份主要流向了医药生物、公用事业、食品饮料、化工、房地产等,流出了了机械设备、信息服务、电子、信息设备、交通运输等。如下图:

(数据来源:华润信托,截至2016年1月31日)

值得注意的是,1月份医药生物大爆发,在私募持仓结构里狂飙5个多点,达到25.68%,原就遥遥领先于其他行业的它这下又望尘莫及了,目前第二名是11.55%的公共事业。要知道,11月份这个版块还遭到减持,12月份勉强维持。同样画风突变的还有公共事业和机械设备,这两个行业在上个月分别遭到减持和增持,这个月却切换成大幅增持和减持。看来,基金经理们的爱也同市场一样来去如风。

上海汇利资产总经理何震透露其仓位在一月份稍有降低,但春节前就又加到较重的位置。“现在差不多到了市场地位,胆子可以大一点。”他继续看好成长股,加仓的方向主要是医药、医疗服务、传媒和智能等。“生物医药行业比较稳定,周期性不强,具备长期投资机会,看好精准医疗等细分领域;各个行业转向互联网是大趋势,新公司会不断涌现,看好视频、IP、传媒等子行业;虚拟现实板块虽然技术尚未产业化,A股还没有合适的标的,但技术会很快成熟,未来会是万亿级的市场。”

深圳丰岭资本董事长金斌则保持相对谨慎的态度,仓位从年底三四成减下来,现在在维持两成左右。“现在看不清楚,还是先按兵不动。”

金斌认为,A股市场估值分化严重,在整体估值偏贵的背景下,依然有许多具有较强长期竞争力的企业的价值被低估,结构性机会依然存在。“牛市重势,熊市重质。我们对过去两年涨幅巨大、热门的新兴产业持谨慎态度,更愿意在传统行业里掘金。虽然传统行业整体形势不佳,但是优势公司的市场份额提升加上竞争力增强,收入及利润仍有较大的上升空间。得益于市场的不喜欢,估值又恰好处于低位,这正是价值投资者的机会。”

来源:中国基金报

评论