文IAgeClub 周心宇

开篇

2020年12月15日,无锡朗高养老集团股份有限公司(以下简称:朗高养老)召开第二届监事会第六次会议,审议《关于<无锡朗高养老集团股份有限公司股票定向发行说明书>的议案》 。

为了进一步加快发展步伐,同时扩大朗高养老的业务规模,朗高养老的14 名股东拟向收购人转让朗高养老733.33万股股份,每股转让价格为18.37元,转让价款最高不超过人民币134,712,721元。同时,朗高养老拟向机构投资者广州越秀创达十三号实业投资合伙企业(有限合伙)定向发行不超过7,000,000(含本数)股普通股股票,发行价格为18.37元/股,募集资金总额不超过128,590,000元(含本数)。

以上两项合计,此次越秀集团的认缴资金达2.7亿元,收购后将持有朗高养老 51.7627%的股份,成为朗高养老的控股股东。募集资金将用于补充流动资金、偿还银行贷款,以增强公司的资金实力,降低资金成本,提高公司的盈利能力、融资能力、以及抗风险能力。

朗高养老、广州越秀创达概况

朗高养老:

图:朗高养老发展史(图源朗高官网)

朗高养老旗下在长三角地域拥有18家医疗及养老机构,除此之外,朗高养老还包揽了部分街道社区卫生服务中心的护理服务,以及社区居家养老服务中心的养老服务。目前,朗高养老的床位总数达3500张。

朗高养老于2016年10月17日挂牌,进入全国中小企业股份转让系统(俗称“新三板”),是我国首批进入新三板的养老企业,也是中国康养第一股。作为一家传统养老运营企业,朗高养老成功登陆“新三板”给行业带来了极大的信心。

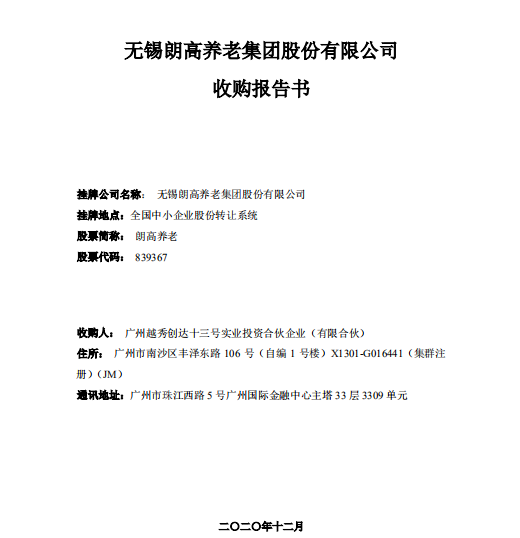

图:朗高养老2020年半年报

2020年8月31日,朗高养老公布了其2020年的半年报,报告显示,2020年上半年,朗高养老营业收入89,120,779.84元,较上年同期增长33.73%,归属于挂牌公司股东的净利润为447,904.42元,较上年同期增长105.33%,经营情况良好。

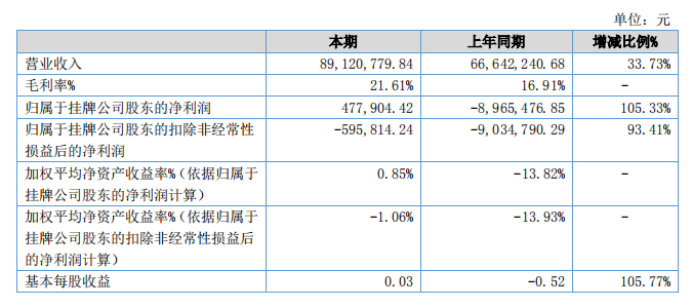

图:朗高养老2020年半年报

当然,光看营业收入是不够的,还应关注净利润。数据显示,即使在上半年疫情的影响下,朗高养老的经营情况与往年同期相比却依然稳健。2020年上半年,朗高养老净利润1,032,374.90元,占营业收入1.16%,与上年同期净利润-10,410,736.13元比,有大幅提升。

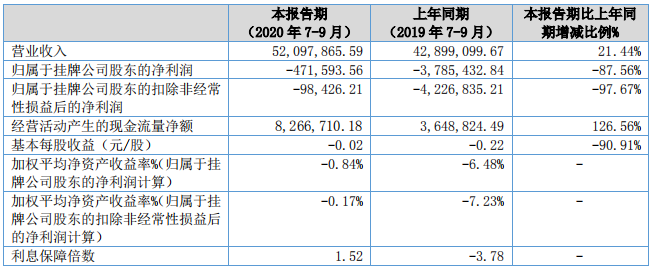

图:朗高养老2020年第三季度报告

根据10月30日公布的第三季度报来看,2020年7-9月,朗高养老营业收入共计52,097,865.59元,较上年同期增长21.44%,归属于挂牌公司股东的净利润虽为负值:-471,593.56元,但较上年同期依然有所提高。

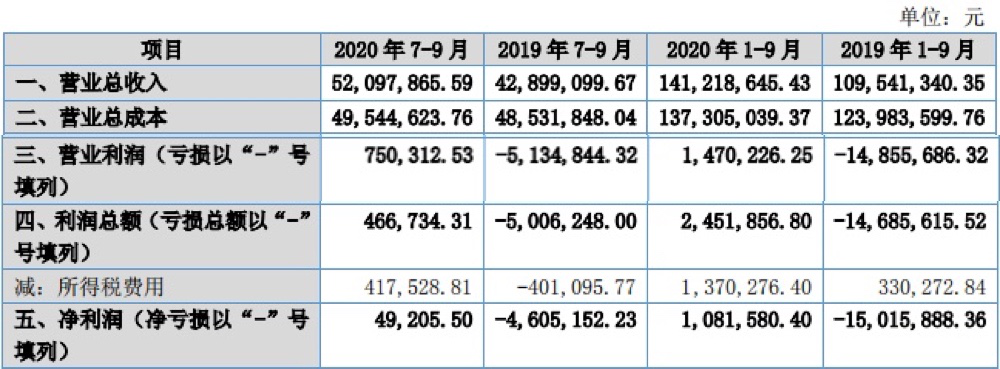

图:朗高养老2020年第三季度报告

同样,我们来看朗高养老2020年第三季度的净利润。数据显示,今年第三季度(7-9月),净利润49,205.50元,较上年同期呈翻倍增长,而1-9月的净利润为1,091,580.40元,与上年同期相比,也翻了一倍。

总体来看,朗高养老的经营情况不错,财务报表数据好。AgeLifePro认为,朗高养老近年运营情况较好的原因主要由于长三角地区的医保和长护险政策。此外,按照上海和江浙一带的经验,一旦护理院纳入医保,解决掉支付问题,按照现行的医保报销政策,单床的营收就会远高于养老床位,而朗高养老旗下的康养项目大多为医疗护理院。

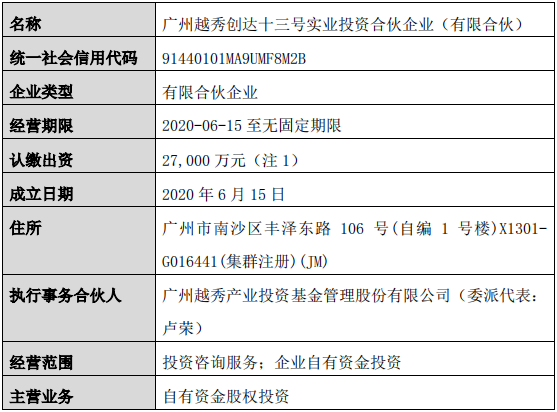

广州越秀创达:

图:越秀康养官网

此次收购人主体为广州越秀创达十三号实业投资合伙企业(有限合伙),认缴出资27,000万元,原投资方之一的信达风退出。据悉,广州市国资委通过广州越秀集团股份有限公司间接控制越秀金控,是越秀金控的实际操作人。

图:收购人基本情况

越秀是广州市国有资产的地产企业,广州房地产项目基本都与其有关联。越秀集团控制的核心集团大多为投资管理、以及房地产行业。此次对朗高养老的收购,并不是越秀集团首次向养老产业抛出橄榄枝(此前,越秀集团收购了珠三角地区知名养老品牌:越秀银幸),但此次收购,让越秀集团首次走出广州,布局长三角区域。

我们来看看本次《收购报告书》的部分正文:

(一)本次收购的方式

收购人拟以现金受让宁波达康怡生股权投资合伙企业(有限合伙)、姜静等 14 名股东持有的朗高养老 733.33 万股无限售条件股份,并通过认购朗高养老定向发行的 700 万股股份的方式,合计取得朗高养老 1,433.33 万股股份,交易完成后,收购人将持有朗高养老 51.7627%的股份,成为朗高养老的控股股东。

(二)本次收购的资金来源

收购人的认缴出资额为27,000 万元,越秀康养基金的实缴出资金额为28,500 万元,创达十三、越秀康养基金、越秀产业基金已出具承诺,确认并承诺越秀康养基金将不迟于2020年12月31日将不少于26400万元的资金实缴至创达十三。”

收购目的

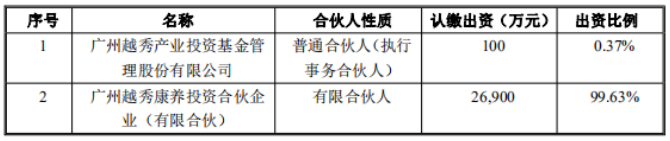

图:收购人出资结构

此次收购的主体为广州越秀康养投资合伙企业(有限合伙),认缴出资26,900万元,出资比例占总出资金额的99.63%。

据悉,越秀集团旗下拥有养老业务板块,越秀康养基金是一只针对康养产业项目进行股权投资的基金,目的在于并购养老标的企业股权,实现母公司越秀集团在养老行业的战略布局,获取经济利益,提高股东回报。

收购前,朗高养老的控股股东以及实际控制人为涂家钦。收购完成后,越秀集团将持有朗高养老 14,333,300 股股份,占公司总股本的 51.7627%,公司的控股股东将变为越秀集团,那么,其实际控制人则为广州市国资委。

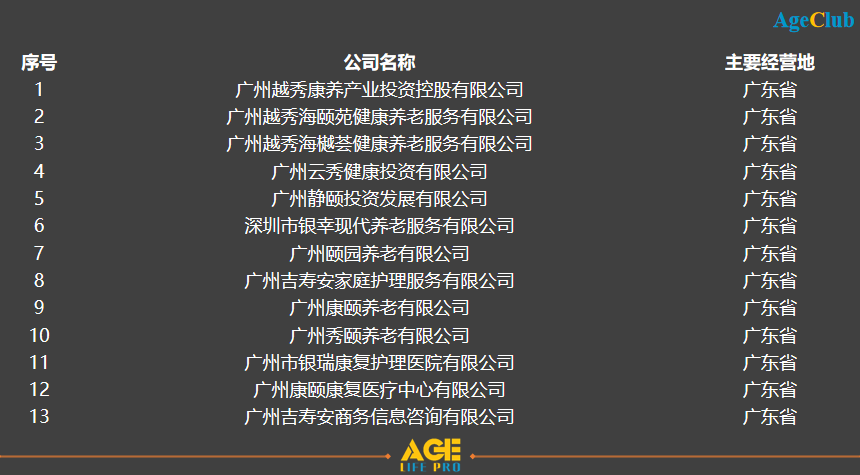

图:越秀集团旗下的13家养老产业企业

在越秀集团此次收购前,其旗下就有13家养老企业。幸运的是,养老产业地域性较强,此前,越秀集团旗下的相关产业的主要经营地均在广东省。而朗高养老的业务区域在长三角区域,具有极强的战略布局意义。

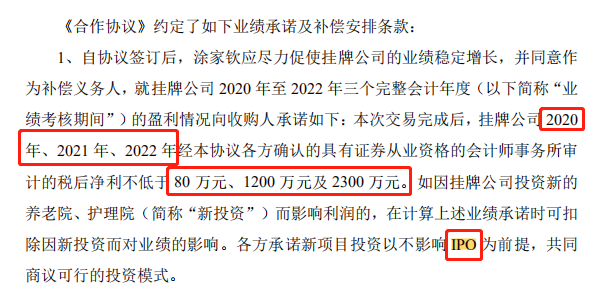

图:《收购报告书》中涉及IPO的部分

根据《收购报告书》所显示的,不难发现其明确了未来会IPO(首次公开募股,Initial Public Offering)。同时,越秀集团对朗高养老在2020年至2022年三个完整会计年度做出了业绩要求(对赌约定),税后净利分别不低于80万元、1200万元、2300万元。

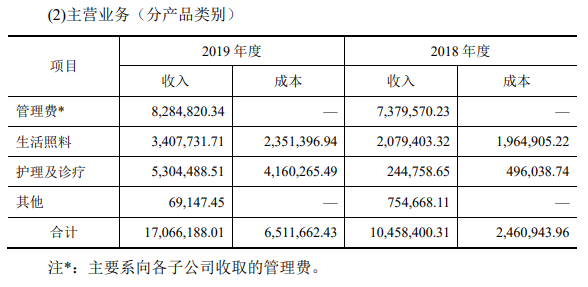

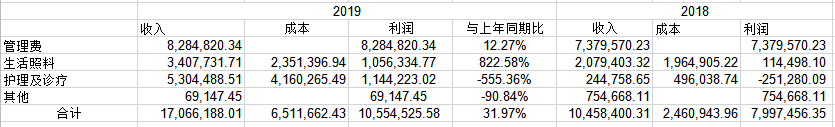

图:朗高养老2019年年报

从朗高养老2019年年报,我们来逐一了解其业务情况:

2019年,朗高养老管理费收入高达8,284,820.34元,对应成本0元,是朗高的核心利润源。此外,生活照料板块收入共计3,407,731.71元,成本共计2,351,396.94,利润为1,056,334.77元,收入比上年同期上涨822.58%,毛利率达47.466%。护理及诊疗板块收入共计5,304,488.51元,成本共计4,160,265.49元,利润1,144,223.02元,与上年同期下降555.36%,毛利率达16.66%。

图源:东方财富

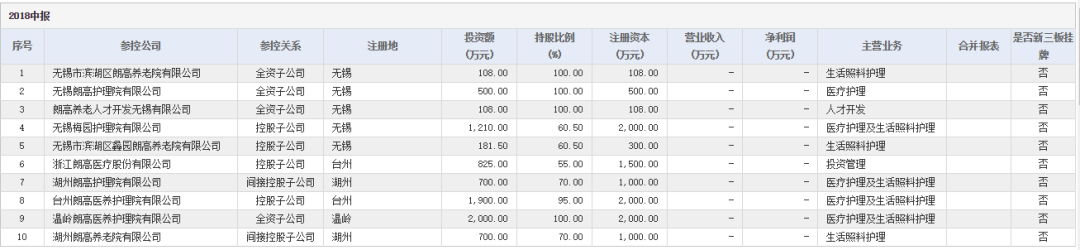

从朗高养老2018年年报来看,朗高养老旗下共有10家控股参股子公司。

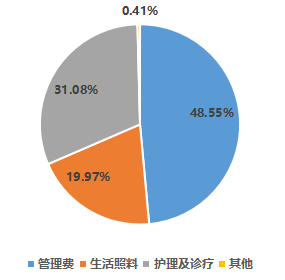

2018年,从子公司获取的管理费收入占全年总营业收入的70.56%。2019年,从子公司获取的管理费收入共计8,284,820.34元,且0成本。2019年管理费收入占全年总营业收入的48.55%。

子公司管理费收入占比下降,但总收入、总利润却比去年同期上涨,这表明了朗高养老正在不断强化旗下养老项目的单体经营能力。

图:2019年朗高养老各类型营业收入占比

结语

截止2019年底,我国60岁以上的老年人口已达到2.54亿,占总人口的18.1%。而联合国所预测的数据显示,中国老年人口在2035年占比将突破20%。同时,第二波、第三波婴儿潮人群也在踏入老年人的路途中。

未来20年,中国老龄化速度会不断加快,老年市场大,需求稳定。套用一位投资前辈的话:“大水养大鱼,机会非常多。”

近日,中国(深圳)综合开发研究院院长樊纲就在演讲中提高,“中国将迎来10到15年的退休潮。”一个时代的出现,就会有相对应的企业崛起。老年人口的日益剧增,养老领域的投资机会已来临。

2020年,在新冠疫情的冲击和影响下,很多行业都遇到了崩塌式的局面,然而,养老产业却依然逆市上扬,高速发展,无疑将成为中国未来经济增长引擎的新方向。

数据来源与说明:

1、上海锦天城(广州)律师事务所关于广州越秀创达十三号实业投资合伙企业(有限合伙)收购无锡朗高养老集团股份有限公司的法律意见书;

2、万联证券股份有限公司关于无锡朗高养老集团股份有限公司收购报告书之财务顾问报告;

3、无锡朗高养老集团股份有限公司收购报告书;

4、朗高养老2019年年报、2020年半年报、2020年第三季度报。

评论