文|移动支付网

2020年注定是特别的一年,在滋生蔓延的疫情中开始,在不断稳定的经济复苏中结束。

受疫情影响,上半年各行各业更关注疫情的发展,寻找复工复产的机会,金融领域的创新产品也因此稍有停滞。不过针对疫情创新也作出了回应,同时下半年以来随着经济的复苏各行各业开始按下“加速键”,金融支付创新应用随之增多。

本年度的总结盘点依旧评选出2020年十大移动支付创新产品案例(排名按照时间顺序),总结行业发展的同时以激励行业不断追求创新。

一、机上“双离线支付”,航空互联网场景新玩法

1月,长龙航空与阿里云共同研发的“双离线支付”技术上线,长龙航空也因此成为国内首家实现“双离线支付”技术上线的航司。

时至今日,“双离线支付”因为数字人民币的测试推广而备受关注,并在广大消费者群体中打开了知名度。但是彼时该技术关注度较低,再加上应用场景放到了比较小众的航空领域,因此并未得到太多的市场反响。

据移动支付网了解,该功能上线后在长龙航空的航班上,旅客只需挑选好商品,通过扫描乘务员手中的支付宝二维码下单,然后乘务员扫描旅客成功付款凭证二维码,即可完成交易。旅客通过智能手机,即使在万米高空无法联网的客舱中,依然能和在地面一样,完成无现金交易。

据移动支付网了解,这个“双离线”的支付场景实际上是一个先享后付的过程,在特定场景下支付宝根据风控环境和信用等级给予一定可信额度用于离线支付,然后通过扫码进入特定界面进行下单并生成特定付款码,乘务员使用专门设备扫描该付款码完成付款。尽管交易双方完成了交互,但是实际上仅限于两个设备应用之间,相关支付信息和数据并未上传至服务器,需要事后延迟联网清算。

航空场景的“双离线支付”对于部分有消费需求又没有携带足够现金的用户提供了更多选择,同时也提升了工作人员的收款与对账效率,有着一定的借鉴意义。

创新指数:☆☆

实用指数:☆☆

二、聚焦工资代发,疫情时期进化的银行Ⅱ类户

2月底,在疫情的影响下,民生银行直销银行联合宇通客车开展基于Ⅱ类银行结算账户(以下简称“Ⅱ类户”)的代发业务,这是疫情期间首批关于Ⅱ类户的代发业务试水。

紧接着,光大银行也快速上线了电子账户资金代发业务,与中国人寿保险旗下全资子公司保互通公司以及海胶集团完成对接,通过线上开立Ⅱ类户实现工资款的批量代发。

6月份,南京银行也面向互联网众包型企业、人力资源型企业、初创公司、短时用工多的小微企业等,推出电子账户代发工资业务。

通过II类户进行工资代发实际上并不是什么新鲜事,此前II类户也可以作为代发工资卡以存入资金,只不过会有相应的限额。

按照中国人民银行下发的个人银行账户分类管理规定,每个人每个银行只能有一张I类账户卡,“Ⅱ类户非绑定账户转入资金、存入现金日累计限额合计为1万元,年累计限额合计为20万元”。作为工资代发账户原本1万元的日累计额度会造成一定影响,因此此前大多银行对于这种情况都会要求公司财务联系员工在对应网点将工资账户升级为Ⅰ类。

2月20日,中国人民银行办公厅发布《中国人民银行办公厅关于做好新冠肺炎疫情防控期间支付结算有关工作的通知》(银办发〔2020〕19号),呼吁加强支付结算工作对新冠肺炎疫情防控和企业复工复产工作的支持,进一步提高银行业金融机构业务办理离柜率。通知鼓励银行机构加强线上业务服务,提升个人Ⅱ类户服务力度,并强调在疫情防控期间,银行可在有效防控风险、准确识别客户身份的前提下,通过Ⅱ类户为客户发放工资津贴等;可综合客户需求和风控情况自主确定Ⅱ类户限额并告知客户。

受疫情影响,线下柜面开卡和核验身份显然不切实际,民生银行、光大银行等充分地调用了其线上业务能力,也领会了特殊时期的政策变化。

创新指数:☆

实用指数:☆☆☆

三、“物联网+无感支付”,银联无感充电“即插即付”

4月27日,银联新能源汽车无感充电业务在深圳龙华清荣充电站正式上线。该业务是银联“物联网+无感支付”技术的创新应用,实现新能源汽车充电“插枪即充、拔枪即付”的新体验。

如何创新?如何无感支付呢?

首先,需要了解的是目前中国充电桩的类别分布格局仍然以交流充电桩为主。而交流电充电倍率一般在0.5C-0.25C之间,属于慢充方案。同时,在无感充电业务中需要通过充电桩快速读取车辆VIN码信息,根据国家规定仅直流充电桩满足该要求。在交流桩充电场景中,充电桩普遍无法读取车辆的VIN码信息。

因此,在前期上线的方案中,该方案依托银联Token2.0与物联网定制安全芯片技术,用户通过“绿侠快充”App或“银联深圳”公众号绑定驾驶证和任意一张银联借记卡,点击充电桩屏幕上的“VIN充电”,然后通过边缘计算网关在插枪时识别车辆VIN号,在拔枪结束充电时获取充电结算信息,实现新能源汽车充电“插枪即充、拔枪即付”。

不过这还没完,由于目前的市场环境下,交流桩设备远超于直流桩,对于使用和改造都是一大难点。所以在后期的研发中,银联电子支付研究院联合比亚迪,在实验室环境,通过与比亚迪车云平台对接,从而获取充电车辆的VIN码信息,完成国内首个实车实桩的交流桩无感支付技术试验,行业内首次攻克了交流充电桩普遍无法获取车辆VIN码信息的问题。

创新指数:☆☆☆

实用指数:☆☆☆

四、“先分期后发卡”,“全民易分期”从上线到暂停

6月,民生银行信用卡推出了一个特别的信用卡模式,通过“全民生活”App中的“全民易分期”申请入口,用户可以提前获得授信额度并在指定合作商户进行分期消费,再去线下网点激活,实现了“先分期后发卡”。

从模式上来看,“全民易分期”的确有一定的创新点,一方面突破了传统信用卡模式中“准入—发卡—激活—使用额度”的固定流程,让用户可以先使用一定额度,再拿到实体卡。另一方面,据悉其在疫情期间还使用远程视频面签取代线下网点面签,突破了传统信用卡“三亲见”原则的弊端。

但好景不长,11月初据部分媒体报道,该业务便已经处于暂停状态,只维持存量业务。

据媒体透露称,该业务在产品设计上存在漏洞,没有结合实际场景进行授信,滋生了套利空间,因此被监管叫停了。

具体情况不得而知,在各类互联网金融信贷服务蓬勃发展的当下,信用卡产品的创新需要有一定的突破,从这一方面来说这种尝试值得肯定。

创新指数:☆☆

实用指数:☆

五、哈尔滨地铁刷脸支付,首个实现“戴口罩”过闸

7月,哈尔滨地铁“刷脸”乘车系统在1号线、3号线一期全线27座车站正式投入使用,乘客可通过手机下载注册“智惠行”App,绑定支付方式,进行人脸识别认证,线上完成注册,即可刷脸乘车。

而值得注意的是,哈尔滨地铁的刷脸系统为全国首个支持戴口罩的人脸识别系统,乘客进出站无需摘戴口罩,直接过闸机,有效降低疫情期间交叉感染的风险。

疫情未完全控制的情况下,戴口罩将在很长一段时间成为常态,尤其是在人流密集的公共交通场所,无接触化的“戴口罩”刷脸过闸还是有一定的体验优势。

目前有多个城市地铁开通了刷脸乘车,不过今年以来由于疫情原因“刷脸支付”无论是在零售支付还是交通支付领域,都受到了一定的影响,且大众的接受度相对不是很高,以致于发展也相对缓慢了一些。

创新指数:☆

实用指数:☆☆

六、免输银行卡号快捷绑卡,最简单也最实用

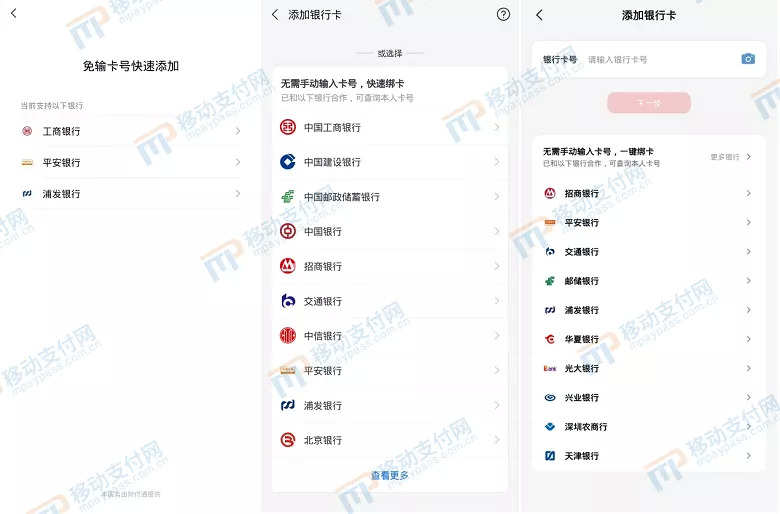

9月25日,微信上线了一项“免输卡号快速添加”绑定银行卡的功能,用户在绑定银行卡时选择该功能则不用输入繁琐的支付密码、银行卡号等信息,只需选择需要添加的银行即可快速添加银行卡到卡包。

紧随其后的9月底,银联云闪付App也增加了类似的新功能,用户只需进入“添加银行卡”页面,即可快速绑卡。

另外,支付宝同样很早便支持了这一功能,操作流程大同小异,只需简单的身份认证即可快速添加银行卡。而实际上,据移动支付网了解,京东、美团、拼多多等主流持牌的电商平台目前都已经加入了这一功能,用户可以非常便捷地添加和绑定银行卡。

“免输卡号,快捷绑卡”对于用户而言无疑是福利性的便捷功能,毕竟没有多少人能够完整地记住自己的银行卡号,而且更多人也不止只有一张银行卡。

据移动支付网了解,“一键绑卡”功能基于不同的发起方,分别叫推卡和拉卡模式。推卡模式是银行作为发起方,将本行银行卡推送到支付机构;而拉卡模式则是由支付机构作为发起方,将银行卡信息拉送到到平台。目前,该功能服务一般由网联统一提供,当然支付机构也可以自行对接银行,比如微信采用的即是逐个对接的方式。

因此理论上而言,“免输卡号,快捷绑卡”即是此前“一键绑卡”功能的升级和延伸,只不过发起方不同而已。但是,从用户体验上而言,拉卡模式下显然要比推卡模式更受用户欢迎,用户的使用便捷性也更高,更符合消费者的日常使用习惯。

创新指数:☆☆

实用指数:☆☆☆☆

七、Huawei Card上线,“远程面签”的探路者

9月底,众所期待的Huawei Card正式上线。作为一张具有电子、实体双卡属性的手机信用卡,Huawei Card可以实现线上快速申卡,并能享受笔笔返现、免年费等丰富权益,而且通过华为手机钱包能够非常轻松快捷地管理卡片,具备全面完善的功能和安全的隐私保障。

Huawei Card是与合作银行、银联联合推出的,采用银联标准的“信用卡”,也因此其本质意义上仍然是一张联名卡。不过除去其“数字化”的体验,其最大的创新点是在深圳地区采用了全流程的线上申领方式,突破了传统信用卡“三亲见”的桎梏。

8月6日,深圳金融科技创新监管试点工作组对外公示了深圳市首批4个创新应用,中信银行信用卡中心和华为公司的“基于TEE解决方案的智能数字化信用卡”项目,通过手机TEE、安全网络通道、活体检测、人工问答等技术手段实现“三亲”,提出打造“人工智能人工面签”的智能数字化发卡模式。入围“金融科技创新应用”显然为Huawei Card提供了政策支持,在金融科技创新监管试点的要求下,其具备了金融普惠、技术示范和风险可控三大特性,这无疑是一种“突破”。

不过目前,Huawei Card深圳地区的在线申领也被叫停了,后续或会再度开放,具体原因不得而知。

创新指数:☆☆☆

实用指数:☆☆☆

八、农村金融用上“卫星遥感”,信贷风控新玩法

9月25日,外滩大会上网商银行宣布将卫星遥感技术全面应用到农村金融领域,成为解决农户贷款难的新钥匙。

这套叠加了卫星遥感技术的特色算法,以及云计算、人工智能算法的全新的农村金融信贷模型,网商银行内部给它起了一个代号,名曰“大山雀”。

农户最大的问题在于征信记录空白,而风控问题又成为了农户享受不到便捷金融服务的绊脚石。

对农户而言,其最主要的资产显然就是田里的庄稼,如果能得知农田面积多大、何类品种、成熟程度、收成预测等数据,那风控便可能得到解决。为了解此类信息,银行派出线下专员进行尽调是最好不过,一目了然,也真实可靠。但线下调研模式也有着不少短板,比如效率低、成本高,因此难规模化。

既然靠人看不行,那靠谁看?风控人员想到一个办法:靠卫星看!这也是这套模型的由来。

“农户可以拿着手机,绕地走一圈,或是在支付宝上把自己的地在地图上圈出来,卫星就可以去识别这块地的农作物面积、作物类型,分辨出水稻、玉米、小麦、花生、烟草等多种作物的区别,目前准确率已达到93%以上。农户圈出的地块是否准确,也可以和农户在政府机构登记的土地流转、农业保险等数据进行交叉验证。”网商银行农村金融首席算法专家王剑解释道。

除此之外,网商银行对卫星遥感技术进行了升级,并结合了大数据、人工智能等技术,比如对识别结果的不同时间段进行动态分析。

8月,基于卫星遥感和人工智能技术的智能化农村金融服务入选了杭州金融科技创新监管试点应用(2020年第一批)。按照风险可控原则合理确定用户范围和服务规模,大山雀预计服务个人客户数约500万人,年融资笔数约200万笔、年授信额度约600亿元。这在一定程度上也是对于该创新服务的支持和肯定。

创新指数:☆☆☆☆

实用指数:☆☆☆

九、自定义卡号、无卡号,虚拟银行的虚拟卡创新

去年3月,香港虚拟银行牌照的发放,吸引了70多家机构的申请。今年,香港虚拟银行陆续从试业到开业,成为香港金融科技领域一道靓丽的风景线。

今年4月,由渣打香港牵头成立的Mox Bank宣布试业,9月22日正式开启营业。而早在此前就宣布联合万事达卡推出的无卡号银行卡也随着营业正式推向市场。据移动支付网了解,Mox Card是亚洲首张全功能无号码银行卡,而Mox Bank也是香港首家同时支持Apple Pay及Google Pay的虚拟银行。

7月,WeLab旗下虚拟银行WeLab Bank(汇立银行)正式开业,是继众安银行、天星银行之后第三家正式投入服务的虚拟银行,该行也推出了首张全面公开在市场使用的无卡号WeLab Debit Card。尽管前有Mox Card号称是亚洲首张,但也因为Mox Bank开业时间略晚于WeLab Bank,所以其说自己是首张全面公开在市场使用的无卡号银行卡似乎也没什么问题。

作为第一家试业也是第一家正式开业的虚拟银行,ZA Bank(众安银行)显然不想去争夺这个“首张无卡号”银行卡的名号,它选择了另辟蹊径的玩法。10月19日,ZA Bank宣布香港第一张自定卡号的Visa卡——ZA Card面世。

另外一家由中银香港、京东数科和怡和集团合资成立的虚拟银行Livi Bank,于8月12日正式开业,在开业初期主打电子支付消费功能,其中最主要的就是利用“银联二维码”进行线下消费。而银联二维码消费功能则来自于虚拟卡产品,即Livi Bank和银联国际合作发行银联版的虚拟借记卡。

无论是自定义卡号还是无卡号实体卡,虚拟卡产品都是虚拟银行在开业前期积极抢占用户的手段,也是互联网时代银行个性化服务的标志。显然,虚拟银行乃至虚拟卡产品带给用户是更加灵活和高效的数字化体验,这也将会是未来金融服务的发展趋势。

创新指数:☆☆

实用指数:☆☆

十、数字人民币蓄势待发,数轮测试显真容

今年尤其是下半年以来数字人民币推进速度明显加快。

10月12日-10月18日,数字人民币迎来首次面向个人公众消费市场的范围测试体验,面向在深个人发放了1000万元数字人民币红包,每个红包金额200元,共计5万个。这意味着数字人民币的测试从封闭环境走向了开放环境,系统能力和基础功能已经基本完善。

10月4日,数字人民币第二次测试在苏州拉开帷幕,面向苏州市民发放2000万数字人民币消费红包,每个红包金额为200元,红包数量共计10万个。而且相比深圳的测试,苏州的试点活动数量更多总额更大、新增了线上消费场景和双离线支付体验测试,并且新增了邮储和交行,集齐了六大国有银行作为运营机构。

数字人民币是由人民银行发行的数字形式的法定货币,由指定运营机构参与运营并向公众兑换,以广义账户体系为基础,支持银行账户松耦合功能,与纸钞和硬币等价,具有价值特征和法偿性,支持可控匿名。

经过两轮测试数字人民币的真容逐渐显现,试点范围也将继续扩大。除了已经公布的雄安、苏州、成都、深圳和冬奥会场景,数字人民币还将继续新增上海、长沙、海南、青岛、大连、西安六地试点。

抛开双离线支付而言,从支付体验上,数字人民币并没有特别突出的地方,但从顶层设计和货币体系升级来看,数字人民币是数字形式的法定货币,具有无限法偿性,而且数字人民币钱包生态的打造需要产业链众多企业的共同努力,是一场货币体系的变革和创新,因此对于整个金融和支付体系而言价值重大,对于全球央行数字货币的发展也极具意义。

创新指数:☆☆☆☆

实用指数:☆☆☆

结语

看完2020年的十大创新产品案例,我们再回过头来看看2019年的创新(【盘点】2019年十大移动支付创新产品案例),会发现很多有意思的地方。

从Apple card到Huawei Card、从零钱卡到虚拟银行虚拟卡、从停机充话费到航空离线消费、从地铁脸码兼容到戴口罩刷脸、从一键绑卡到“免输卡号,快捷绑卡”、从手机号码支付到数字人民币、从区块链应用到人工智能卫星遥感技术等……

很多创新案例都是在原有基础上进行了升级,去年的创新更着重于实用,让消费者更快捷、更简单、更方便地使用某个产品和功能,而今年的创新则在实用的基础上向“科技”靠近,用更多科技手段为产业创新赋能。

评论