文|财健道 海若镜 顾家宁

编辑|杨中旭

近日,红杉资本沈南鹏提到,随着未来全球对医疗健康需求的上升,医疗领域将会诞生出一批千亿市值的公司。在A股,“医美小茅台”爱美客(300896)自上市后,热度一直不减,市值已突破700亿,股价一路飙升超过600元。尽管在颜值即正义的时代,医美赛道充满了想象力,但到底是什么支撑了爱美客超过180倍的市盈率?

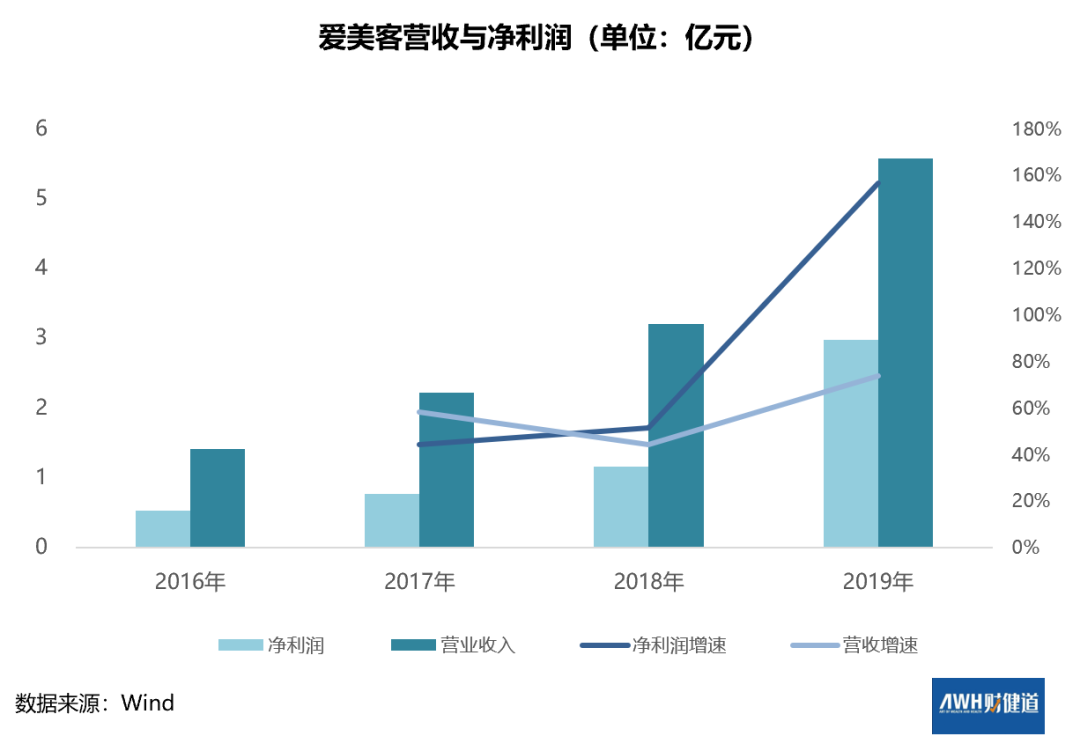

2019年,爱美客营业收入5.58亿元,被称为“不老解药”的透明质酸产品贡献了99%的营收;毛利率92.6%,超过贵州茅台的91.37%,而爱美客的净利率亦高达53.4%。5年间,爱美客营收增长了6.44倍,归母净利润提高了9.89倍。

关于爱美客的竞争壁垒,行业内也有不同声音,如产品差异化定位、准入资质或生产工艺等。

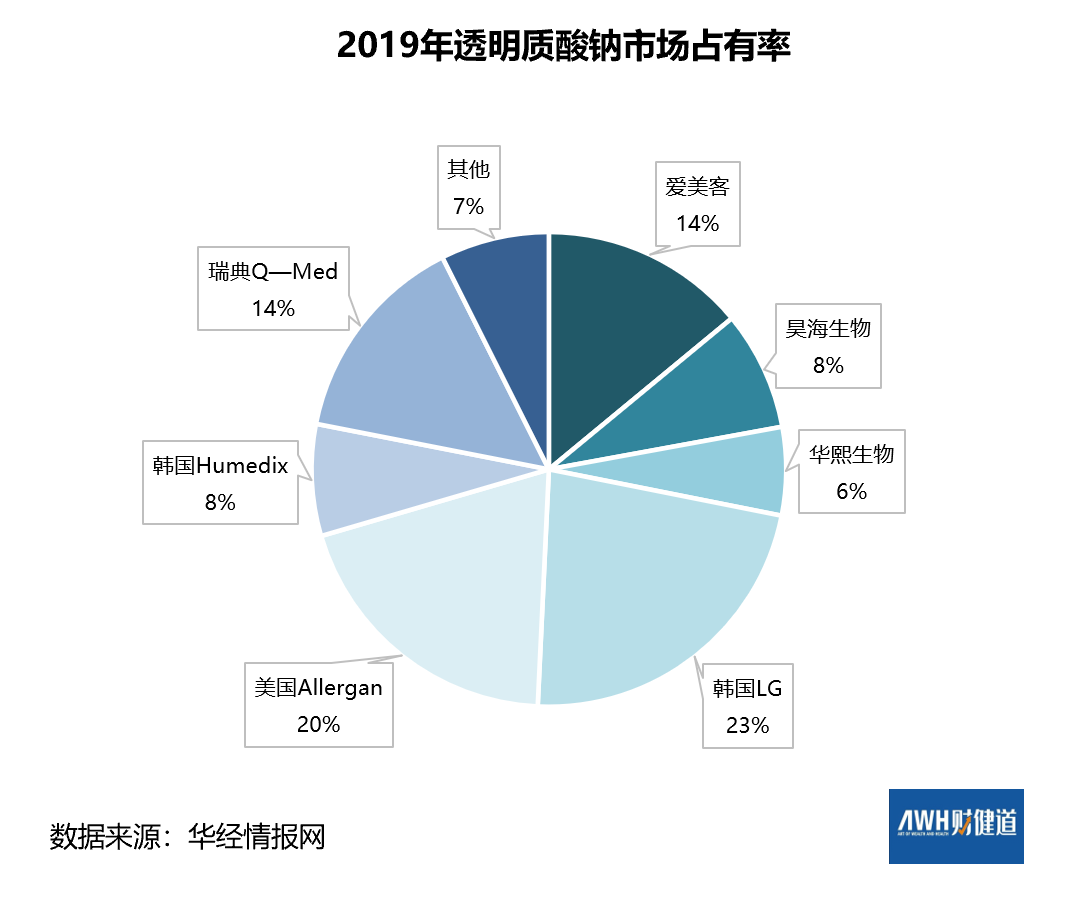

目前,爱美客6款在售产品拿到国家药监局审批的医疗器械三类证书,包括嗨体、逸美等5款透明质酸产品,及1款面部埋植线产品。爱美客是国内首家获得该类产品批文的公司,且品种比较丰富;相比之下,昊海生科、华熙生物分别有1款、2款玻尿酸产品获得了三类医疗器械。

医美行业中,作为三类医疗器械的产品,普遍报批难、研发时间长,获得资质的玻尿酸上游生产商由此形成较高的议价权,且不存在被集采的“降价风险”。另外,作为消费医疗的一种,注射玻尿酸等“午餐医美”使用频次高,在消费升级的浪潮中,生产商也能享受到时代红利。

产品的差异化在哪里?

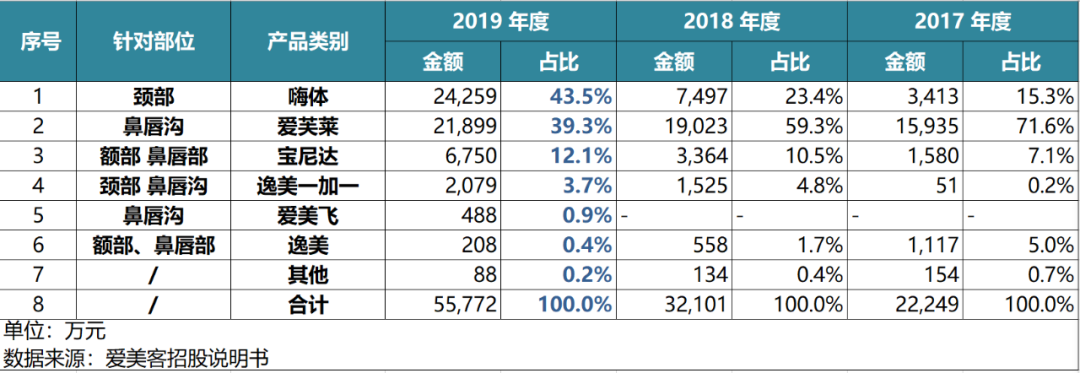

爱美客的营业收入主要由3款玻尿酸产品贡献,2019年,嗨体、爱芙莱、宝尼达销售占比超过95%。其中2016年推出的嗨体,是国内第一款专门用于去除颈纹的注射类玻尿酸,并获得国家医疗器械三类证。2017年,嗨体销售收入只有3400万元,2019年达2.42亿元,占据了爱美客收入的43.5%。

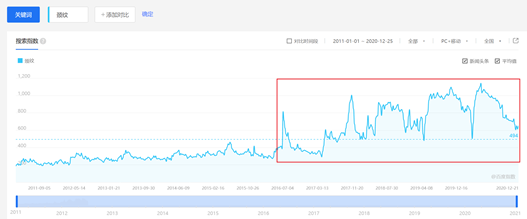

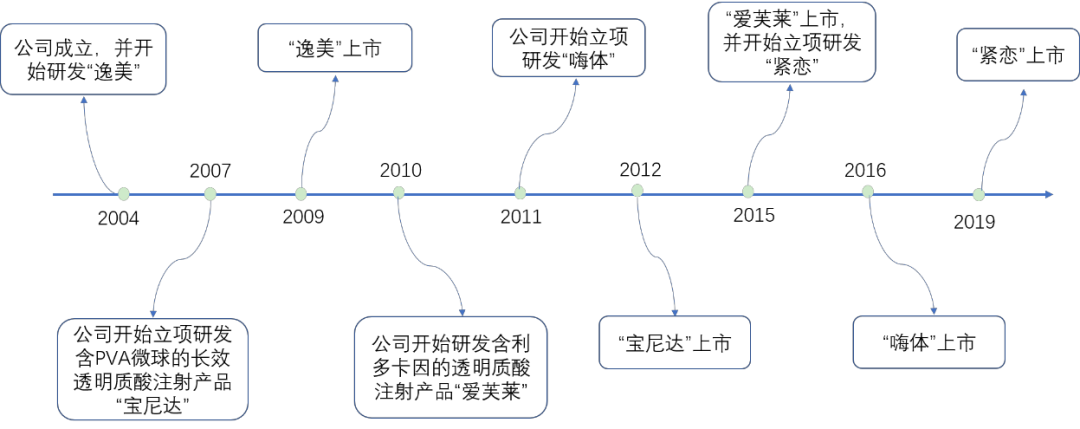

从销售业绩来看,“嗨体”无疑是成功的。2011年,爱美客开始立项研发这一产品时,国内女性“去颈纹”的诉求尚未凸显。2016年,随着刘诗诗、倪妮等女星的“天鹅颈”风靡全网,颈纹成为继法令纹、鱼尾纹等之后女性的又一大困扰,消除颈纹的市场需求逐渐兴起。

▲图片来源:百度指数

5年研发、试验、获批,2016年底嗨体上市时,其获批适应症“纠正颈部中重度皱纹”,踩中了细分市场的需求,至今已形成一定的垄断优势。另外,目前市场上无直接竞争产品、在研申报品,且在国内拿到医疗器械三类证约需3-5年时间,因此多家券商预计:短期内嗨体在颈纹市场仍将保持优势地位。

(注:国家医疗器械证书的分级有3类,第三类医疗器械风险等级最高、管控最严格,通常指介入人体留存的产品,如冠脉支架、人工关节等。注射类玻尿酸要在人体类留存,也属于获批难度最高的第三类医械。)

2019年,嗨体的单位成本只有24.7元,单位价格却达到352.6元,毛利率达到93%,可谓是一本万利。且从2017-2019年的数据可以看到,价格每年小幅上升,而单位成本却因规模效应等下降,由此也能看出其对下游有比较强的溢价能力。

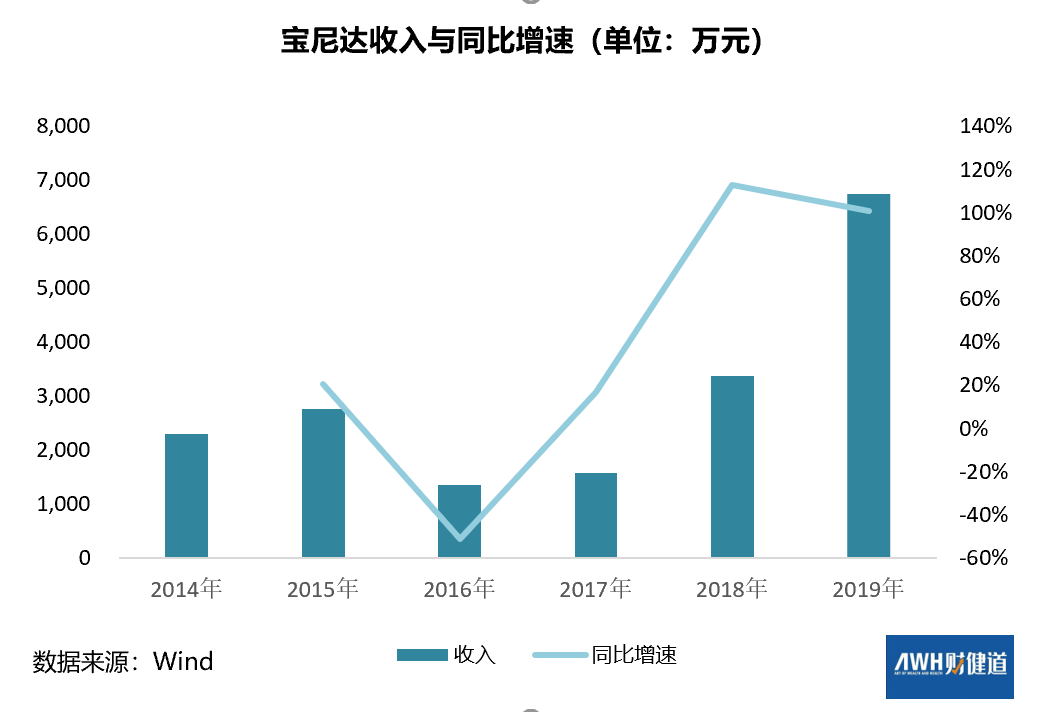

与短效低价的嗨体相比,长效玻尿酸注射品“宝尼达”走的是高端路线,平均单价2547元/支,毛利率达98.7%;终端售价每毫升12800-18000元。2012年爱美客的宝尼达、荷兰汉福生物的爱贝芙获批上市,是目前国内仅有的获得国家药监局三类器械证书的2款长效产品。从销售来看,宝尼达2018年、2019年的营收翻倍。

从爱美客的产品时间线可以看出,一款产品从研发、到拿证上市,通常约需要5年。期间会穿插立项新产品,因此形成了比较多样的管线,且产品针对不同部位,如颈部、鼻唇部、额部等。

▲ 来源:公司公告、爱芙莱 Ifresh 搜狐号,民生证券研究院

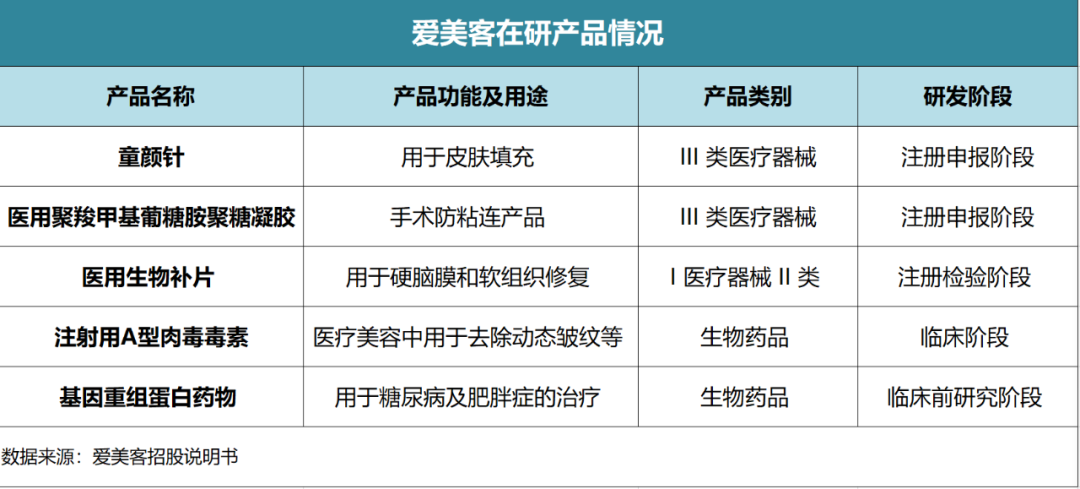

目前,爱美客有5款在研产品,包括童颜针、肉毒素等。其中肉毒素是医美领域使用最广泛的药品之一,爱美客与韩国Huons签订独家代理协议,目前处于临床试验阶段,预计2023-2024年可以上市,这一进度相比其它申报公司比较靠前。如果可以成功上市,将成为公司新的业绩增长点。

发展优势能否形成体系壁垒?

对于医美行业,联合丽格创始人李滨曾经做出了一个很形象的比喻:如果这个行业是场舞台戏,医疗机构是‘盖戏院看场子’,医美平台负责‘卖票’,上游的原料/器械商负责'提供道具',而医生则是舞台上唱戏的演员。

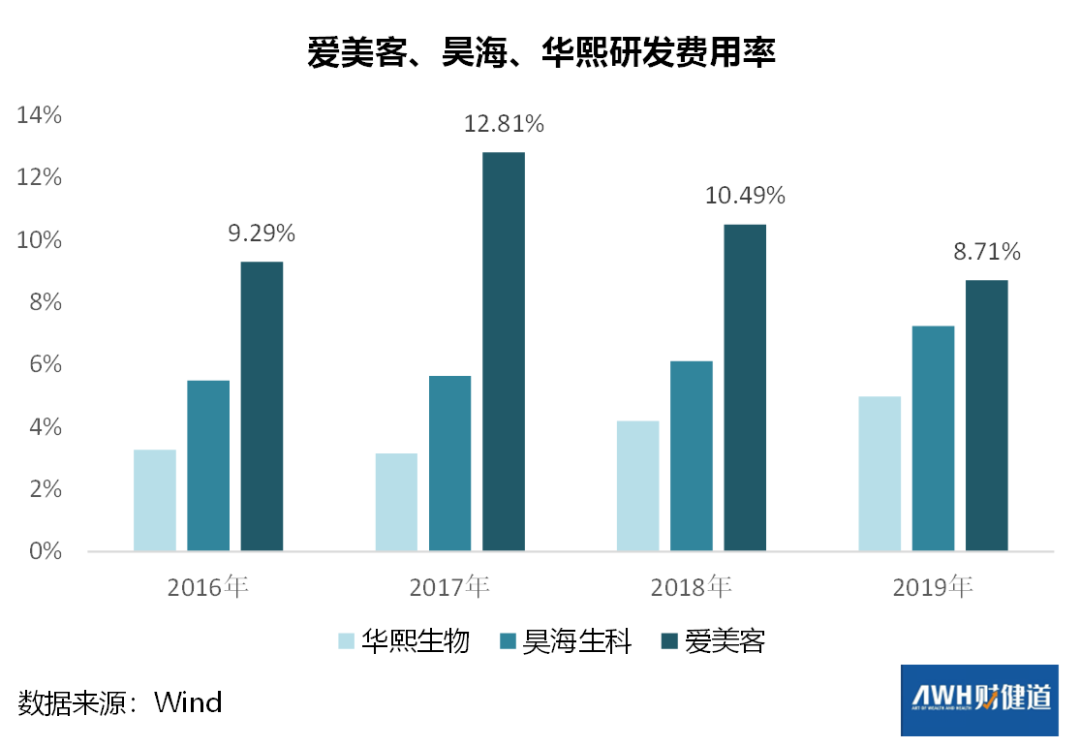

在这个链条中,上游原料商作为资本密集型、技术密集型企业,受到资本的青睐。除了爱美客,在科创板上市的华熙生物(688363)、昊海生科(688366)市盈率都超过100倍。从研发投入来看,2019年爱美客研发费用4856万元,占营收比重为8.71%;2017-2019年平均研发费用率约10%,在细分行业中,居于较高水平。

不过,从绝对金额来看,这一研发投入并非高不可攀,如果具备高度确定的收益,为何没有新竞争者进入玻尿酸生产领域?“玻尿酸的核心壁垒,我认为不在于产出玻尿酸,而在于单位产量和工艺优化。”国内一家生物护肤品企业的研发总监讲道。

在爱美客主营业务成本结构中,直接材料、直接人工占比约80%,制造费用(生产设备折旧等间接费用)占比仅21.96%。“爱美客对固定成本的控制相对合理一些,所以有比较高的溢价率。”天风证券分析师方心诣在一次交流会中讲道。

另外,从爱美客招股说明书中募集资金的投向来看,其接下来重点建设的植入医疗器械二期生产线等,将强化产能带来的规模优势。在上述研发总监看来,当前玻尿酸生产市场已经比较饱和,除了获得审批资质的难度外,渠道也非常重要。为规避产品效果的不确定性,现有渠道切换医疗器械的动力并不足。

因此,对于新供应商而言,一方面是产线建设、研发方面的投入,短期内难以通过规模效应降低成本;另一方面要进入市场,无疑需要通过降价让利获得渠道优势。也就意味着,难以像深耕多年的几个玩家一样,获得净利率超过50%的超额利润。

从销售渠道来看,爱美客的模式为直销为主、经销为辅,经销收入占比正在提高,两种销售模式下毛利率基本相当。2020年1-6月直销占比58.66%,客户以民营医美整形机构为主;经销占比41.34%,比去年同期提高了约8%,主要因为嗨体在经销渠道的占比增加。

直销、经销,孰优孰劣并无一定之规,通常与公司和产品阶段相适应。2019年,爱美客的公司客户数量1503个,其中11%的客户贡献了86%的收入。直销能够与医美机构建立比较强的粘性,通过产品培训等与医生、机构销售进行互动;但与经销相比,直销获客速度并无优势,且需自建团队。因此经销模式可以覆盖更多长尾的中小型医美机构。

同行业内,华熙生物、昊海生科的经销占比均大于直销,其中华熙经销比例接近80%。从营销能力建设来看,爱美客拟在6城市建设的营销中心,仍是针对2B客户的培训推广等。而华熙生物除了玻尿酸原料业务外,还有针对C端的化妆品业务,因此更注重建设2C的营销能力,尤其是在社交媒体上的营销投入,比如润百颜、故宫口红等产品颇具知名度。

从中也能看出,目前爱美客产品的确存在单一风险,长期能否持续保持高毛利,需要更多诸如肉毒素的新品上市来支撑。

复合增速近30%的医美市场“诱惑”

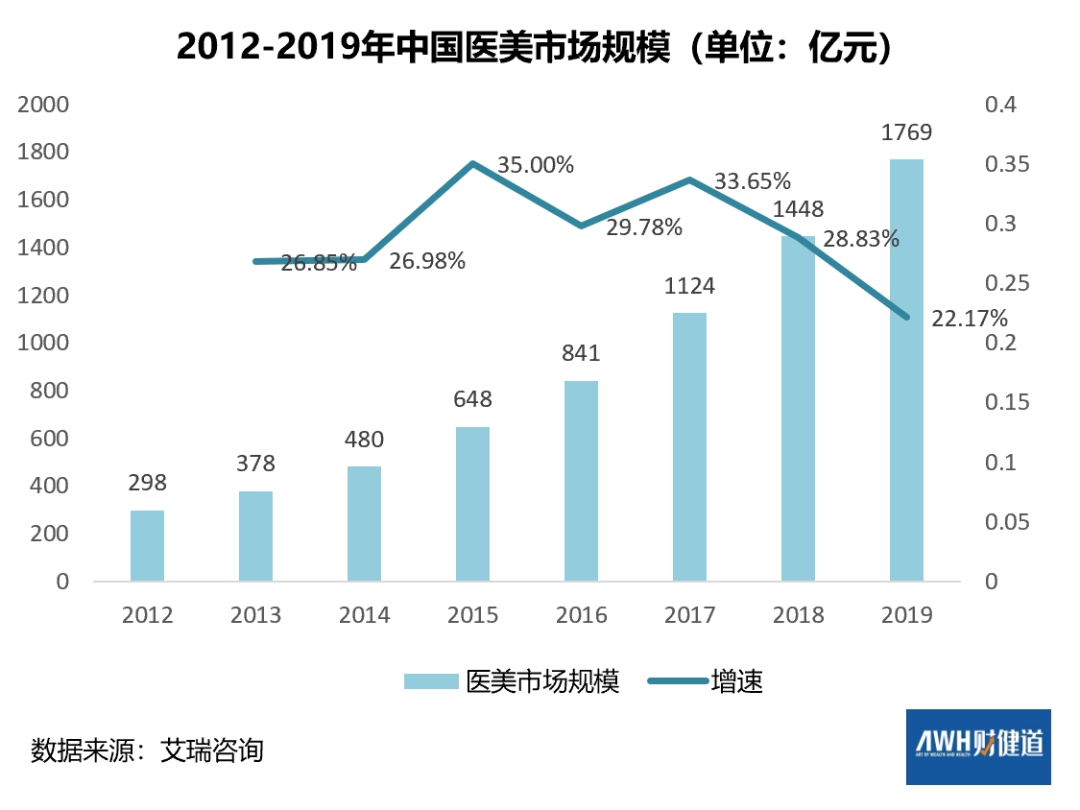

近几年,受新媒体平台营销、网红文化流行等影响,人们对医美整形的态度,从“耻于言明”变成“乐于分享”。2012年-2019年,中国医美市场规模年复合增速达到28.79%,2019年市场规模约1769亿元。根据国海证券预测,2022年,中国医美市场规模有可能实现3600亿元。

从医美的人群分布来看,低龄化趋势明显,十八九岁的年轻女性异军突起,对医美抱有很高的热情,与30-35岁群体在医美女性中占比相当,约合15%。同时,据新氧大数据统计,中国整形人群中,女性占据了9成,20-30岁女性是医美的“主力军团”,占比达66%。

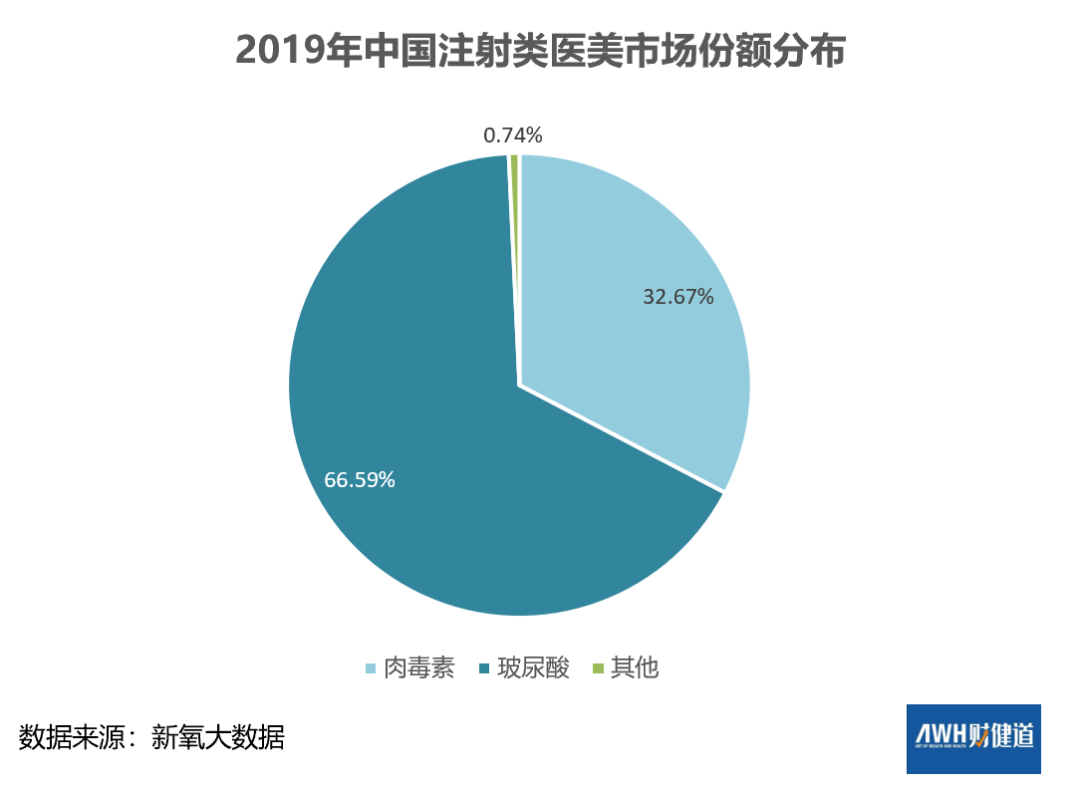

具体到注射医美这一细分领域,目前市场份额主要来自玻尿酸、肉毒素。其中玻尿酸相关项目消费占比达到67%,玻尿酸全脸填充、去面部细纹项目的增速分别达到89%和209%。这意味着,就现阶段而言,玻尿酸是最容易获利的产品之一。

再考虑到玻尿酸的代谢和酶解效应,其在皮肤中存在时间根据修饰技术的不同约在6—12个月左右,需要反复补打才能长久维持美丽,因此消费者复购率较高。年轻客群、高频次、高毛利的服务和产品,意味着能够享受到消费升级带来的巨大红利。

只要“美”持续具有高溢价,“液体茅台”这一优质赛道,就可能诞生牛股。爱美客作为优势玩家,能否持续点石成金,还要看未来持续输出新产品的能力。

(作者海若镜系《财经》研究员,顾家宁为实习生)

评论