文|节点财经 A股频道

实控人出事年年多,但2020年尤其多。

继嘉化能源、美都能源、舍得酒业、劲拓股份、旋极信息等多家上市公司的实控人被立案调查后,A股家居龙头顾家家居(603816.SH)也“中招了”。

12月24日,赶在平安夜之际,顾家家居给投资者们放出了一只“黑天鹅”,因涉嫌内幕交易股票,公司实控人顾江生被证监会予以立案调查。

陈年收购案“作妖”,实控人遭立案调查

说到底,顾家家居此次事件的起源乃是一起陈年收购案。

2018年10月,顾家家居与“床垫第一股”喜临门控股股东华易投资签署《股权转让意向书》,拟以单价不低于15.20元/股,总价不低于13.8亿元的价格,收购喜临门不低于23%的股权。如果交易计划成功,顾家家居将成为喜临门的控股股东。

然而,事与愿违。2019年4月,双方经过多次沟通和洽谈后,截至《股权转让意向书》有效期届满,仍未签订正式的转让协议,意向书自动终止,顾家家居收购喜临门的计划遗憾落空。

据上海证券报报道,早在收购意向协议签署前,顾江生就曾提前通过一致行动人账户在二级市场购入喜临门的股票,想以此作为谈判的筹码。这一过程中可能涉及了违规。

从资本市场的反馈来看,尽管顾家家居称此次事项系对顾江生先生个人的调查,不会影响其在公司的正常履职,也不会对公司现有的日常经营管理活动产生不利影响,但股价还是出现强烈波动。

12月25日早盘,顾家家居股价大幅低开,一度逼近跌停,随后反弹,截至当日收盘下跌4.62%,市值相比上一个交易日蒸发超20亿元。

图源:东方财富

站在较长视角上,该事件的影响只是暂时的,股价上涨的动力仍需要落实到公司业绩上,不妨从盈利能力、业务布局、资本结构等多个维度拆解顾家家居。

盈利能力:业绩增速逐年放缓,毛利率下滑

2020年“开局难”,各行各业均受到一定程度冲击,家居行业也不例外,需求及生产面临较大压力。

据国家统计局统计数据,2020年上半年,我国限额以上企业家具类累计零售额657.4亿元,同比下降14.1%;家具制造业营业收入累计2796.10亿元,同比下降15%。2020年二季度,由于疫情对全球产生了影响,海外家具行业消费也出现了滞后现象。

不过,顾家家居受到的波及似乎不大,2020年上半年营收仅同比微降2.97%,归属净利润同比增长3.06%。

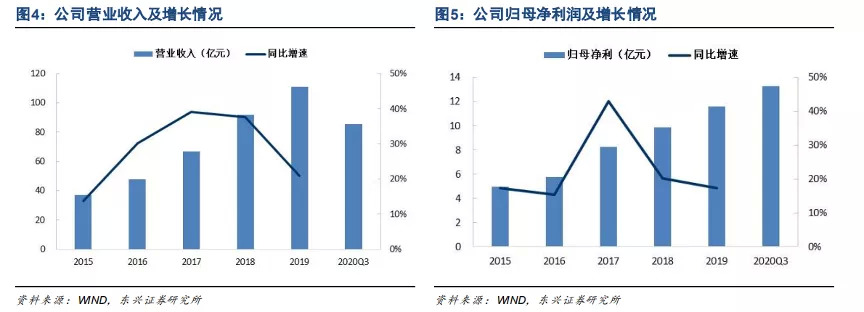

2020年前三季度,顾家家居营收和净利润双双回正,收入同比增长9.90%至85.45亿元,归属净利润同比增长10.10%至10.09亿元。

图源:东兴证券研究报告

拉长来看,自2015年至2019年,顾家家居业绩一直保持向上趋势,营收从36.85亿元增长至110.9亿元,CAGR(复合年均增长率)为28.65%;归母净利润从4.98亿元增长至11.61亿元,CAGR为23.57%。不可否认的是,增速在逐年放缓。

过去三年,顾家家居营收增速分别为39.02%、37.61%、20.95%,归属净利润增速分别为43.02%、20.29%、17.37%,截至三季度末进一步放缓至9.9%和10.1%。

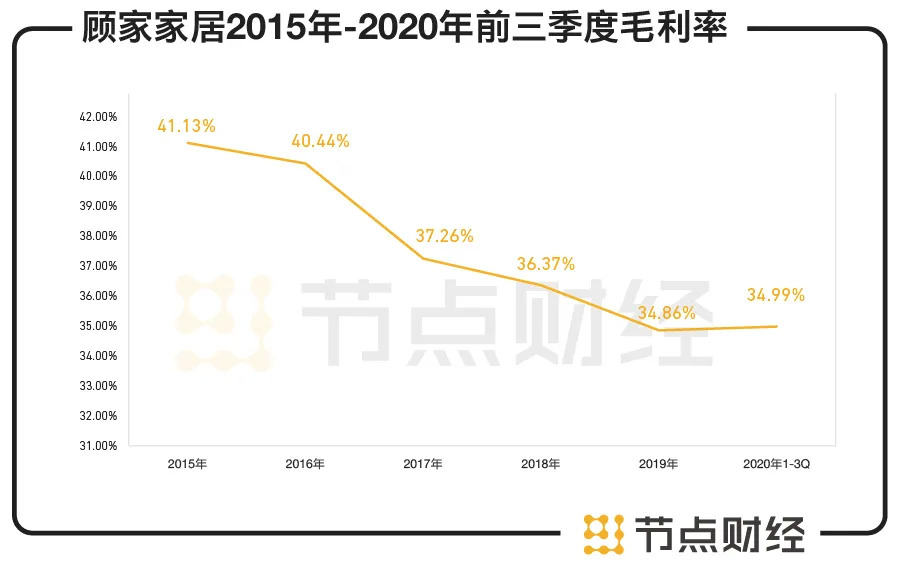

毛利率亦遵循同样的趋势,从2017年37.26%降至2019年34.86%。截至2020年三季度末为34.99%,较上年同期下滑0.09%。

数据来源:顾家家居财报、东方财富choice

背后的原因是多方面的。2018年-2019年中美贸易摩擦加剧及床垫反倾销加大了成本控制压力,以及海外市场产品以ODM为主,受限于原材料上涨,价格调整滞后和海外市场的议价能力,境外市场毛利率下滑幅明显,2017年至今抹去不止10个百分点;同时,由于近年来顾家家居调整市场战略,产品结构向中低端倾斜,先后推出惠尚、惠致、天禧等亲民大众系列,也对毛利率水平造成了一定程度的削弱。

看业务布局:沙发为主,软床、集成产品共同发展

顾家家居是国内软体家居上市公司中的翘楚,按照产品划分,其业务布局以沙发为主,床类、集成产品等共同发展。

根据公司今年上半年的财务数据,沙发产品营收占比高达49.67%,为核心业绩支柱,床类产品、集成产品分别以营收占比18.57%和 17.83%,位列第二、第三大业务,定制家具目前占比仍较低,仅为2.8%。

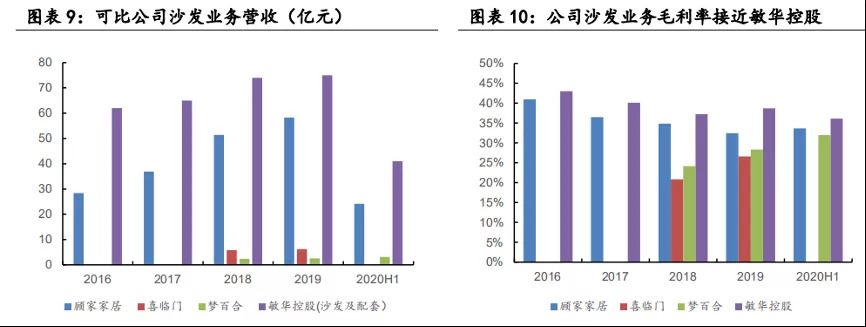

作为公司的起家产品,也是传统强势产品,受益于近年来连续的外延内扩,顾家家居在沙发领域的营收持续放量,2016-2019年CAGR达27.10%。

与功能性沙发龙头敏华控股相比,二者沙发业务的营收差距不断缩小。2016年敏华控股沙发业务体量为顾家家居的2.18倍,到2019年收窄至1.29倍。

图源:东方财富研究报告

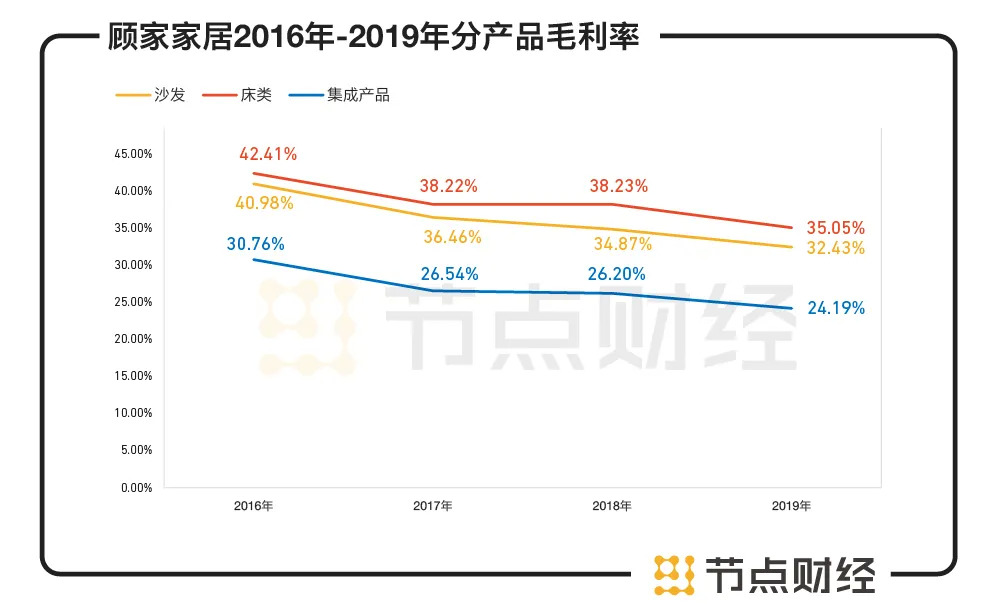

不过,该业务板块的盈利能力已显萎靡,2017-2019年,毛利率分别为36.46%、34.87%、32.43%,呈逐年下滑趋势,且低于敏华控股。

床类产品领域,顾家家居切入市场较晚,但在高性价比的1号床垫爆火后,营收快速增长,2016-2019年CAGR达44.31%,营收占比从2016年的13.55%提升至2020年上半年的18.57%,已成为拉动业绩增长的重要引擎。而在后续产品迭代升级的过程中,床类一直享有较高的毛利率,2019年为35.02%,处于行业领先水平。

数据来源:东方财富研究报告

包括茶几、电视柜、餐桌椅等在内的集成产品是顾家家居近年来增速较快的一个品类,2016-2019年CAGR37.81%,产品占比从2016 年的15.19%提升至2020上半年的17.83%,毛利率低于沙发和床类,2019年为24.19%。

整体来看,虽然沙发依然是顾家家居的“扛鼎”业务,但在床类、集成产品的攻伐下,占比与2016年相比,降低了近10个点,业务状态更加多元化。

按照区域划分,公司境外营收占比稳步提高,从2017年的35.62%上升至2019年的43.05%。

2020年上半年,受海外疫情冲击,外销收入同比减少19.7%至15.97亿元,占比下降至34.26%,毛利率为24.13%,远低于公司综合毛利率水平。

看资本结构:激进买买买后,商誉风险压顶

如上文所提及的,并购是顾家家居近年来做大业绩规模的主要推力。自2018年起,顾家家居走上了一条急速扩张路。

境外市场,斥资约3.2亿元收购德国家居品牌RolfBenzAG&Co.KG99.92%的股权(有限合伙份额)及RBManagementAG100%的股权;5.1亿元收购意大利顶级家具品牌纳图兹(Natuzzi)中国业务51%的股权,并取得了NatuzziItalia和NatuzziEditions两个品牌在中国的独家经销许可;3.8亿元收购澳大利亚家居品NickScali13.63%的股权……

境内市场,顾家家居亦动作频频。先后拿下居然之家、泉州玺堡家居、班尔奇家居、卡尔文家居1.65%、51%、60%、51%的股权,并以2.1亿元全资虏获优先家居。

由于上述收购几乎都存在明显溢价,这一点直接体现在顾家家居的商誉指标上,2018年,顾家家居的商誉就由2017年的0元飙升至8.33亿元,截至2020年三季度末为8.27亿元。

按照会计准则的要求,商誉需要在年末进行减值测试。如果未来并购标的无法完成业绩承诺或者盈利能力下降,可能引发商誉减值风险,对公司净利润产生负面作用。

另一边,顾家家居的负债规模也因并购而迅猛增长。2017-2018年,公司短期借款由0.31亿元增长至1.2亿元,长期借款由0增长至10.67亿元,资产负债率从38.63%上升至52.28%,高于同行业公司。截至2020年三季度末,公司资产负债率降为40.94%,主要系偿还负债给力,同时公司未再发生收并购行为。

回到资本市场,通过外延式收购稳定业绩,从而起到支撑股价的作用,是企业惯用的“法宝”。但硬币总是有两面,外延并购后的整合协调往往存在不小的挑战,若最终未达预期,而导致股价暴跌的案例比比皆是。

看现金流状况:实控人年内套现近60亿,理由皆为“缓解资金压力”

今年以来,顾家家居股价涨势有目共睹,从低点的33.8元/股到高点83.78元/股,涨幅超过100%。

伴随股价的节节攀高,顾家家居开启了减持模式。

节点财经(ID:jiedian2018)查阅公告发现,自7月份开始,顾家家居大股东顾家集团,及其一致行动人兼二股东TBHome通过协议转让、二级市场卖出等方式,多次大幅减持公司股票,合计套现约72.38亿元。

截至目前,顾家集团及其一致行动人持有顾家家居的股份已下降至51.53%,较2019年底减少的股权比例达24.68%。按持股比例分摊,顾江生及其父母顾玉华、王火仙套现近60亿元。

有意思的是,顾家家居屡次减持的理由皆为缓解资金压力,但适逢股价高位,难免引发市场关注和遐想。

对此,顾江生曾在接受《每日经济新闻》采访时回应:“之所以选择当前做部分减持实际是为了降低控股股东负债率,提高企业经营的安全性和抗风险能力,才忍痛割爱减持股份,董事会、高管团队层面认为顾家未来发展是稳健可持续的。”

究竟是否因为资金压力,透过财报可知,2020年前三季度,顾家家居的应收账款达到12.16亿元,比上年同期增加近4亿,应收账款周转率降至7.67。

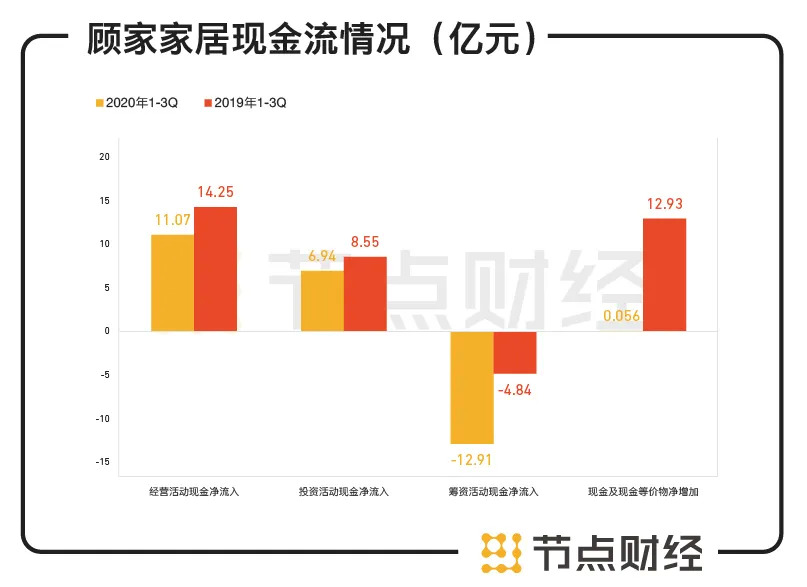

反映在现金流层面,2020年前三季度,顾家家居经营活动产生的现金流净额为11.07亿元,较上年同期减少3.18亿元;筹资活动现金流入19.07亿元,在偿还债务21.6亿元,分配股利、利润、偿付利息7.55亿元后,最终筹资活动现金净流入为-12.91亿元,比上年同期的-4.84亿元大幅扩大。报告期内现金及现金等价物净增加额仅为562.7万,上年同期为12.93亿元。

数据来源:顾家家居财报及东方财富choice

截至今年三季度末,顾家集团、TB Home Limited的质押率分别为38.58%、63.96%。

看家居赛道:低门槛进入,高密度竞争

相对其他行业,家居行业更具传统范,进入门槛也较低,这就决定了无论是沙发还是床类,参与者都不少,集中度都不高。

根据中国报告网和沙利文,2019年中国沙发市场规模达569亿元,同比增长4.2%,2011-2019CAGR为7.1%。

市场前景虽广阔,但由于沙发的低频高价特点,即便贵为细分领域的龙头敏华控股和顾家家居,2019年的市占率也仅为8.4%,并列行业第一,左右家私和全友家居分别位列第二、三名,市占率为4.3%和4%,行业CR4达25.1%。

值得注意的是,近几年来敏华控股一直在大力拓展国内市场,其内销占比不断提升,2019年已超过60%,未来势必会挤占顾家家居的一部分空间。

相比沙发,床垫的增速更快。根据喜临门公告,自 2017年起我国取代美国成为全球最大床垫消费市场,消费总额83.42亿美元,2014-2019年CAGR达8.26%。

但在市场份额上,囿于同质化竞争严重,消费需求单一,企业难以形成规模优势,2017年CR4仅为13%。

其中,慕思以8%的市占率排名第一,喜临门和顾家家居位列第二、三名,市占率分别为3%和2%,主打记忆性床垫动梦百合位列第四,市占率1%。

极度分散的市场,意味着各家都有扩大市场份额的机会,但因为市场份额相差不大,也存在稍有不慎就可能被边缘化的风险。

另外,家居行业和房地产息息相关。随着楼市进入弱周期阶段,商品房销售下滑,将使家居市场承压。2017年-2019年,A股家居行业销售收入同比增速已从44.09%减速至14.76%。作为行业的个体,顾家家居不可避免地会受到影响。

评论