文|港股解码

今年寒潮来袭,加拿大鹅(GOOS-US)卖断货冲上热搜,有指为营销手段,也有旁观者不解,为什么不考虑国产品牌波司登(03998-HK)。

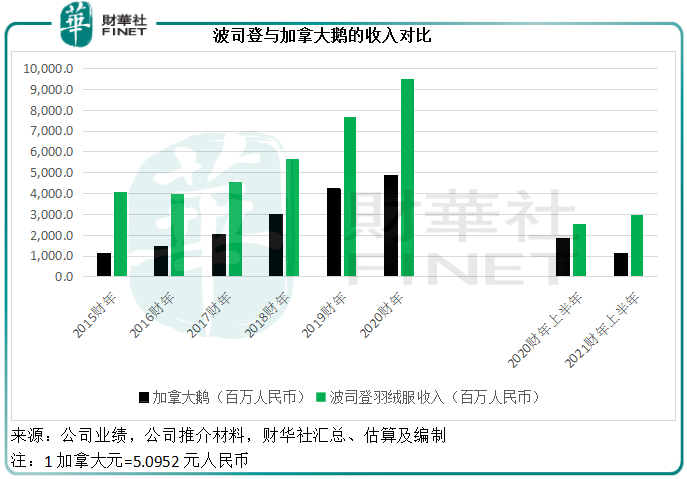

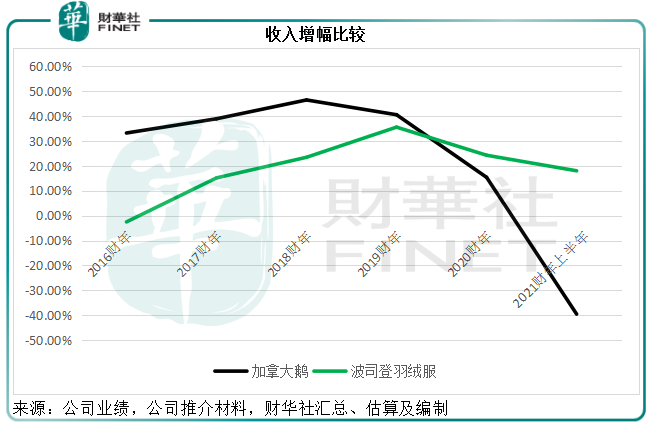

事实上,受今年低温天气带动,波司登的销售表现非常理想,远远超越加拿大鹅。股价表现亦然,波司登从2019年末至今的股价累计涨幅达到了52.12%,而加拿大鹅同期则累计下跌16.14%。

波司登本财年增长势头凶猛

在女装巨头Zara旗下三个低价品牌即将取消实体店、多个国内外零售品牌耐不住线下零售寒冬之际,波司登的增速显得异常凌厉。

根据2021年1月5日发布的公告,在截至2020年12月末的9个月,波司登品牌羽绒服业务项下的核心品牌“波司登”,累计零售金额同比大增25%以上,而品牌羽绒服业务项下的其他品牌累计零售金额同比增长40%以上。

这一段陈述透露了两个信息:在最新财政年度(截至2021年3月末的2021财年)的前三季,波司登的核心收入及盈利来源“波司登”品牌累计收入增幅仍有25%以上,但是非“波司登”品牌的收入增长更为迅猛,达到了40%以上。

或许正是因为零售表现如此出色,波司登的股价从9月之后一路攀升,在2021年1月8日到达4.55港元的纪录新高。然而,在接下来的交易日(2021年1月11日),波司登的股价显著回落6.98%,收报4.13港元,市值445.86亿港元。

大家应该都想知道,波司登的股价涨势还能持续吗?它的股价走势到底遵循怎样的规律?

在解答这些问题之前,不妨先来看看波司登的主营业务以及收入和盈利构成。

核心的“波司登”品牌为主要的收入及盈利来源

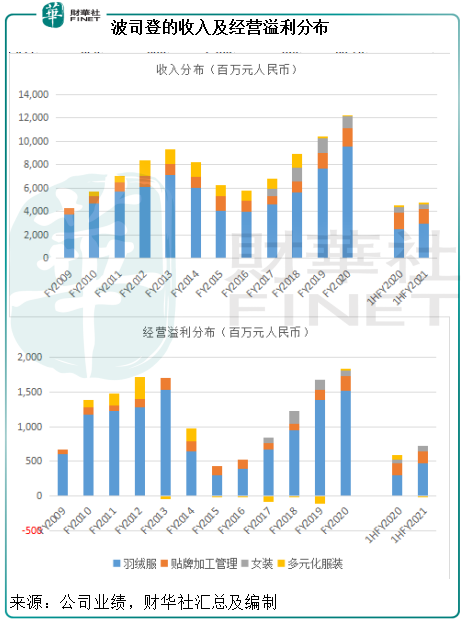

从下图可见,羽绒服收入占了波司登总收入的60%以上,分部经营溢利占了65%以上。

羽绒服业务中,尤以核心品牌“波司登”为首,见下图。

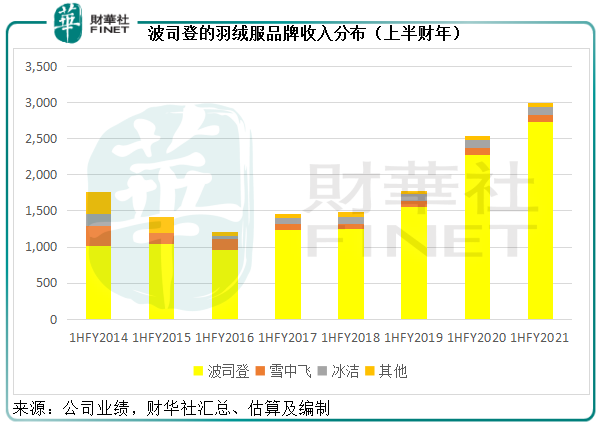

截至2020年9月30日止的2021财年上半年,“波司登”亦成为增长火车头,收入同比增长19.72%,至27.26亿元(单位人民币,下同),占羽绒服业务总收入的91.2%。

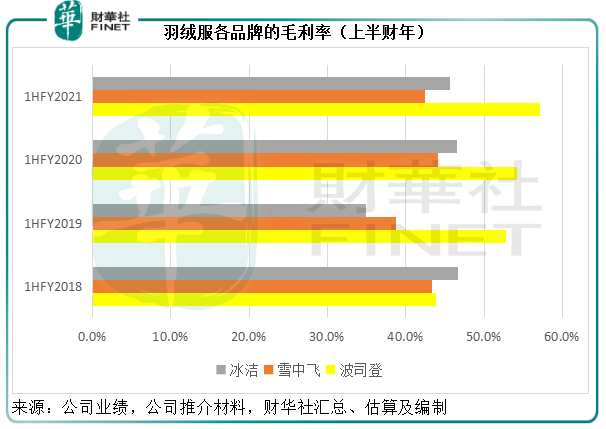

波司登主要采用的策略是,聚焦“波司登”主品牌,同时发展定位中端市场的“雪中飞”品牌,以及高性价比(即中低价)的“冰洁”品牌。从下图可见,“波司登”是毛利率最高的的羽绒服品牌。

正是由于2021财年上半年利润较高的“波司登”品牌销售增长十分强劲,波司登的上半财年业绩没有令投资者失望。即使在疫情之下,其上半年收入仍有5.1%的增长,至46.61亿元,毛利率较上半年同期提高了4.3个百分点,带动净利润同比增长41.8%,至4.86亿元,纯利率由上年同期的7.7%,提高至10.4%。

这与主要市场位于北美的加拿大鹅形成鲜明的对比。

波司登与加拿大鹅的冰火两重天

被网友评为鄙视链上端的加拿大鹅,在今年的疫情下,业绩远远落后于波司登,这主要因为中国控制疫情得力,经济增长和人们的消费力迅速复苏,为波司登留出了生产和销售的大后方。

然而,主要市场位于北美的加拿大鹅却没那么幸运。

在截至2020年6月末的第一财季,加拿大鹅开始根据当地的防疫措施,逐步重开部分零售点。生产设施方面,截至2020年9月末的第二财季,该公司才开始有限度地重开部分生产设施,不过所有零售点已开始运营。

在此情况下,加拿大鹅在中国市场的供应难免跟不上,卖断货也并非不可能。

由于局部停运,加拿大鹅截至2020年9月27日止的2021财年上半年(按国际会计准则编制)总收入同比下滑39.5%,至2.209亿加元(约合11.255亿元人民币),毛利率较上年同期下降了10.32个百分点,至44.82%,且转盈为亏,录得亏损39.7百万加元。

正因为业绩的分歧,才造就了波司登与加拿大鹅的股价走势背离。

波司登的股价遵循怎样的规律?

见下方波司登的股价走势图。波司登对上一次是在2019年11月11日创新高,主要得益于与阿里巴巴(09988-HK)旗下电商平台的合作在去年双十一期间取得优异成绩。

但这一新高似乎守不住,其股价见顶后回落,于2020年3月春回大地(对羽绒服的需求也有所下降)同时疫情最严重的时候跌至低位,随后一直于低位徘徊,并重新在10月份秋冬换季而且各大平台开始筹备“双十一”购物季之时反弹。

2020年的双十一开始得有点早,波司登的股价走势也似乎遵循这一趋势,在双十一正日之前已经完成了反弹到回落的走势。

在公布了截至2020年12月31日止9个月销售数据之后(见前文,强劲增长),叠加冷冬对羽绒服需求急增的利好消息,波司登的股价于2021年1月8日再攀高峰。

从这一段轨迹可以看出,这两年波司登的股价走势,与其销售表现以及天气变化对羽绒服需求的增减密切相关。

本财政年度,波司登的核心品牌——较为高端的“波司登”销情颇为理想,截至2020年9月末的上半财年,“波司登”销售收入同比增长19.72%,至27.26亿元,同比增长4.49亿元。

与此同时,供应链可能因为疫情而受困的加拿大鹅被传卖断货,是否意味着波司登趁机抢占了中高端市场的份额?

截至2020年9月末的上半财年,加拿大鹅的亚洲市场收入同比下降23.58%,至51百万加元(约合人民币2.6亿),同比减少8152万元人民币,相较该市场截至2020年3月末财政年度的收入达到2亿加元,增幅高达78.57%。

加拿大鹅的运营已逐步恢复,第二财季业绩也已重新恢复盈利状态,经营活动净现金流出量较第1季有所下降,那么它在中国这个最大的消费市场之一能否重夺失却的份额?另外,今年的寒潮将持续多长时间,或会对波司登未来的销售情况提供启示。

除此以外,波司登的股价表现还可能受到若干因素的影响:

非羽绒服业务,波司登除了羽绒服之外,还经营女装和其他服饰业务,其中女装零售业务专注高端,定价高、利润高,但库存似乎不好清理,这从该业务上半财年的业绩可以看出。若其表现持续恶化,可能会招致之前高价收购入账的商誉出现减值,而拖累整体盈利表现。

波司登的关联交易有点多。在2019年中,波司登曾遭国际沽空机构Bonitas Research做空,其中一个做空理由就是主席的关联交易,涉及上述的高端女装。最近主席又将旗下的物流项目注入上市公司中,不知是否会引起有心之人的关注,这也将对其股价带来不利影响。

评论