记者 |

不良贷款转让试点工作终于“落地”。

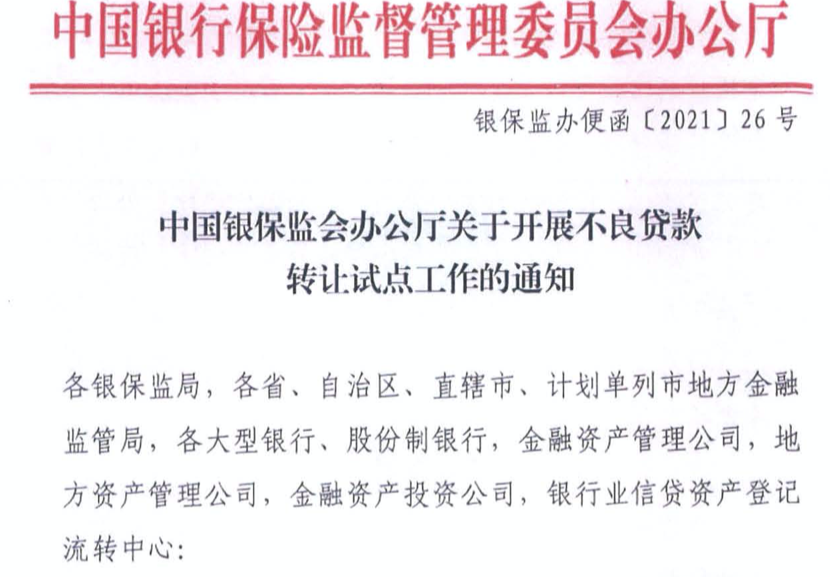

1月11日,界面新闻记者从多位银行及AMC从业人士处获悉,银保监会已于近日正式下发《关于开展不良贷款转让试点工作的通知》(下称“《通知》”),批复同意银行业信贷资产登记流转中心试点开展单户对公和个人批量不良资产转让。

这意味着,商业银行处置不良资产的方法和渠道拓宽,对于化解存量风险有非常积极的意义。“以试点方式拓宽了银行业不良贷款的处置渠道和方式,对防范化解金融系统性风险,提升银行业不良资产处置效能具有特别的现实意义。”中国银行业协会法律顾问、中国政法大学不良资产研究中心研究员卜祥瑞发文称。

12日,某国有AMC分公司总经理告诉界面新闻记者,“AMC选择余地大了,之前银行转给AMC的对公不良资产包组包户数在3户以上。单户通常有机会重组,处置的成功率高一些。个人批量贷款我们人手和经验都不足,估计要委托清收了。”

《通知》显示,首批参与试点银行包括6大行、12家股份行;参与试点的不良贷款收购机构包括金融资产管理公司、符合条件的地方资产管理公司以及金融资产投资公司。

界面新闻记者从业内获悉,部分银行已经在做项目储备,预计会很快落地。

不良资产处置压力大

从供给角度看,不良资产有上升的趋势。

根据银保监会发布数据,2020年三季度末,商业银行不良贷款余额为28350亿元,较上季末增加986亿元;商业银行不良贷款率1.96%,较上季末增加0.02个百分点。

“企业债务的增加和受疫情的影响,商业银行处置不良贷款的难度在显著增加。银行处置不良贷款渠道单一、打包困难等现实问题愈加突出。贷款展期、贷款清收、资产转让、不良资产核销等方式处置不良贷款有效但效果也有限。”卜祥瑞表示。

AMC也明显感觉到了不良资产处置难度在增加。“越是经济不好,越难处置,因为投资者预期不乐观。”上述AMC分公司总经理说。

某上市城商行特殊资产管理部负责人在接受界面新闻记者采访时表示,这些年在不良资产处置过程中,遇到一个非常明显的困难,没有抵押物的处置非常困难。“之前我们在不良贷款清收过程中,资产管理公司单户转让是不接受的,除非有很好的抵押物,加一些抵押物,不良资产的盘子可以降下去。”

“开展不良贷款转让试点,有望培育不良贷款转让交易的市场,拓宽不良贷款处置的渠道,通过发挥市场各主体间‘比较优势’丰富不良贷款处置方式,随着市场深度广度上升,不良贷款定价更合理、提升处置效率。”光大银行金融市场部分析师周茂华告诉界面新闻记者。

突破个人不良批量转让限制

《通知》对于商业银行的不良资产处置有不小意义,特别是个人批量不良资产转让。

卜祥瑞表示,近些年来商业银行个人信贷业务呈现快速增长的态势同时,消金互金公司的不良贷款余额和比率亦有明显上升。

个人贷款不良资产处置是商业银行的难题之一,处置的手段较为单一,这些年试点了个人不良贷款资产证券化(ABS),但是规模依然较小。

“个人信贷业务具有单笔授信金额小、客户数量庞大等特点,涉及客户生活,有些信贷行为还会涉及生产经营或特定投资行为。据有关部门统计,目前多家银行个贷规模超过万亿元,有学者估算商业银行个人贷款总规模应超过40万亿元。其中,上市银行个人贷款占贷款总额比例已经超过40%。个人信贷业务的增长,在一定时期内提升了商业银行的利润空间,但个人贷款尤其是信用贷款规模的扩张,导致个人贷款不良风险显著上升。”卜祥瑞说。

“之前,个人不良贷款主要依靠催收,效率比较慢,可以批量转让之后对于化解不良有积极的作用,化解速度会明显提升,降低存量风险。”华南某券商银行业分析师告诉界面新闻记者。

卜祥瑞表示,个人不良贷款批量转让是一项全新的风险化解工作,个人不良贷款具有数量大、客户群体复杂、处置工作难等特点,各相关主体应特别注意保护贷款客户包括担保人的合法权益。

个人住房按揭贷款不纳入试点

界面新闻记者注意到,与银保监会去年6月份在业内发布征求意见稿相比,此次正式发布的《通知》最大的区别在于,个人不良贷款批量转让的贷款类型不再包括征求意见稿中此前提及的个人住房按揭贷款和汽车消费贷款,而是主要以个人消费信用贷款、信用卡透支、个人经营性信用贷款为主。

《通知》规定,个人住房按揭贷款、个人消费抵(质)押贷款、个人经营性抵押贷款等抵(质)押物清晰的个人贷款,应当以银行自行清收为主,原则上不纳入对外批量转让范围。

对于这一变化的原因,周茂华向界面新闻记者解读称,国内房地产结构性调控常态化和此前监管层出台有关银行房地产信贷新规,如果可以批量转让个人按揭不良贷款,可能部分银行借此通道扩大房地产信贷业务,削弱监管效果。

去年12月31日,央行及银保监会发布的《关于建立银行业金融机构房地产贷款集中度管理制度的通知》给银行金融机构银行房地产贷款余额占比和个人住房贷款余额占比划定红线。数据显示,多家银行的个人住房按揭贷款占比在2020年年中时已经逼近甚至超过监管红线。

“汽车金融行业容易出现二次抵押,汽车登记不规范,汽车抵押、处置等法律有待进一步完善等,不良处置率偏低。”周茂华进一步说。另有银行业人士对界面新闻记者分析称,这可能与定价难度较大有一定的关系。

卜祥瑞表示,《通知》明确了个人不良贷款转让的试点范围,主要是已纳入不良分类的个人消费贷款、信用卡透支、个人经营性信用贷款,这三类贷款恰恰是在个人贷款中占比较高品种。

评论