文丨锦缎

据高工锂电预测,2025年动力锂电池的出货量约为850GWh,与之对应的是1300万辆新能源汽车;而韩国的SNE Research预估则是1160GWh。这标志着锂电行业到2025年将迈入TWh时代。试问,谁不想坐上绝美的铁王座,指点江山呢?

12月24号,孚能科技(SH:688567)发布公告,公司与吉利科技集团有限公司签订战略合作协议,设立合资公司建设动力电池生产工厂,预计合资公司和公司的总产能将达到120GWh,其中2021年开工建设不少于20GWh;同时,吉利科技和其控股的子公司及吉利商用车集团承诺在同等条件下优先采购孚能科技或合资公司生产的动力电池,每年采购量不低于其需求量的80%。

根据孚能科技披露的信息,当前软包产能13GWh,据此计算,与吉利科技成立合资公司后新增产能相当于现有产能再翻9倍。

值得特别注意的是,双方的战略协议还设置了排他约定:协议签署生效后,除非一方存在严重违约行为,另一方不得再与除对方以外的第三方签订与本协议约定相同或类似的方式就动力电池产能扩充事宜开展。通俗一点说就是:你要是嫁人,不能嫁给别人,只能嫁给我。

受此利好消息影响,孚能科技12月25日上涨幅度高达15.18%,市值直逼国轩高科(SZ:002074)。

牵手成功的孚能科技(SH:688567)与吉利汽车(HK:00175),是打算在新能源市场掀起一股巨浪,亦或是雷声大雨点小,只是为了造个噱头大涨一波收割韭菜?

01组CP打怪升级

今年7月份,孚能科技荣登科创板,成为科创板“动力电池第一股”,同时也是中国新能源车用“软包动力电池”第一股,允许企业亏损的科创板也为孚能科技接下来的大举进攻提供了强有力的支撑。

而吉利汽车也在紧锣密鼓的筹备科创板上市,上市之后吉利汽车也将成为科创板“整车第一股”。

因而双方此次联合,可能组成新能源行业的本土最强CP。

【1】软包王-孚能科技

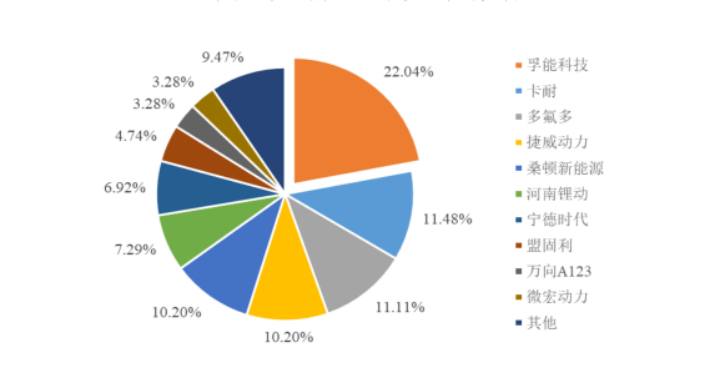

在软包动力电池领域,孚能科技一直占据龙头地位,并在技术路线上处于绝对优势。从2017-2019年,公司装机量连续3年排名全国第一,目前已是全球第三大软包电池生产商。

在软包动力电池领域已拿到多个第一:

1)最早确立以三元化学体系及软包动力电池结构为动力电池研发和产业化方向的企业之一,公司创始团队自1997年开始从事动力电池产品的技术研发工作,也是全球最早从事新能源汽车用锂离子动力电池开发的技术团队之一;

2)中国第一批实现三元软包动力电池量产的企业,已经成为全球三元软包动力电池的领军企业之一;

3)现已量产能量密度285Wh/kg的电芯产品,产品性能在全球范围内处于行业领先水平。

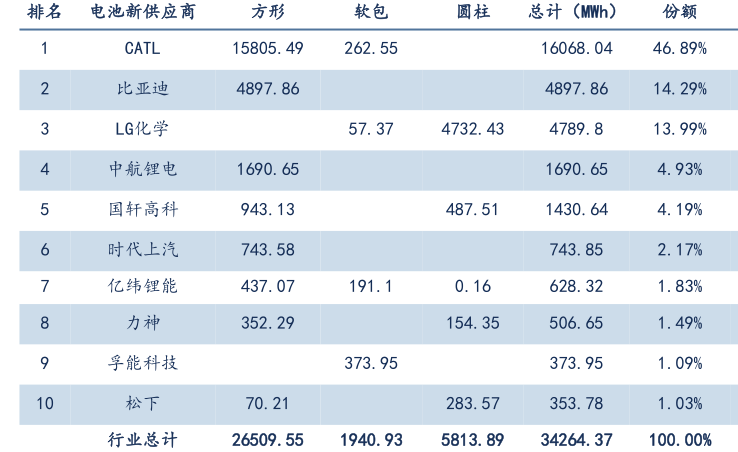

图1:2019年中国软包动力电池装机量市场份额,资料来源:招股说明书,GGII

孚能科技能迅速发展壮大,一跃成为软包龙头企业,不单单是起了个大早,也是背靠强大的研发团队。

公司创始人王瑀博士为江西“赣鄱英才555工程”领军人才;Keith博士曾为美国阿贡国家实验室的博士后,曾任PolyStor Corporation的研发高级总监及科学家。公司研发合作对象包括:美国阿贡国家实验室、美国伯克利劳伦斯国家实验室、伯克利大学、斯坦福大学,以及巴斯夫、杜邦、3M公司等。

谈到动力电池,第一印象可能是宁德时代的811,比亚迪的“刀片电池”,毕竟主流动力电池企业的产品类型还是方形电池,“软包王”实际上走的是差异化路线。关于二线电池企业的差异化逻辑我们曾在文章《宁德时代阴影下的动力电池生死竞赛》中详细论述过。

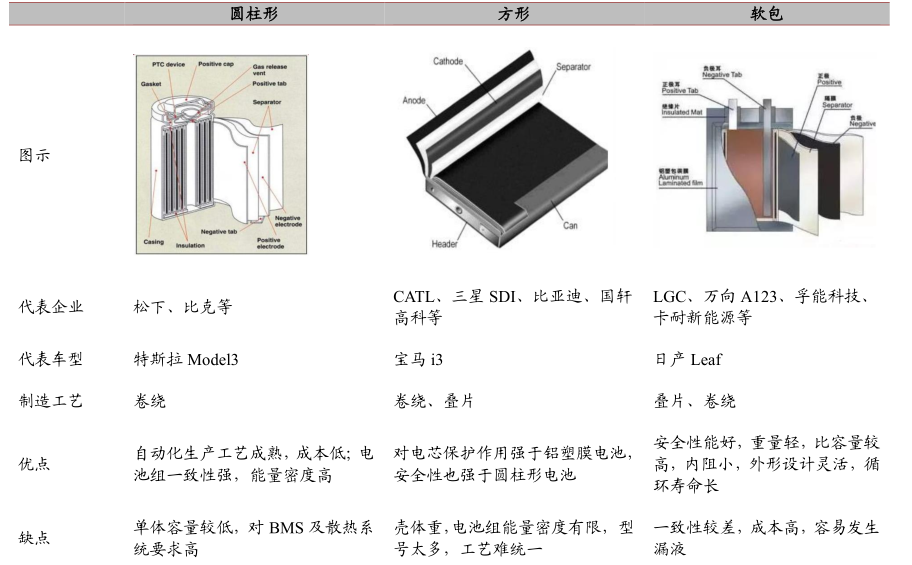

动力电池按照其封装方式和形状,可以分为圆柱、方形、软包电池。核心差异在于圆柱和方形电池采用金属材料作为外壳,而软包动力电池采用铝塑膜作为外壳。

图2:三种封装形式锂电池对比,资料来源:GGII,招商证券

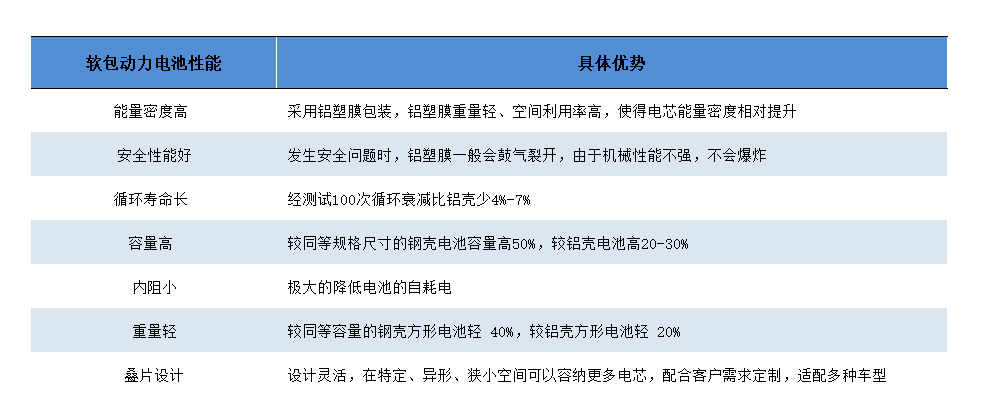

不过软包动力电池具备高能量密度、高安全性能、长寿命等优势,是动力电池技术路线的重要发展方向之一。尤其是近年来新能源汽车自燃事故的发生使得车企、消费者都愈发重视新能源汽车安全性,进而使得软包动力电池的优势凸显。

软包动力电池在铝塑膜封装下,如果发生电池热失控,一般会胀气释放热量,极端情况下冲破铝塑膜封装,带走大量的热量,使得电池不发生爆炸;而方形、圆柱电池由于采用硬壳包装,热量无法释放,内部压力较大,一旦超过外承受能力,则会引起爆炸。

同时软包动力电池所用的铝塑膜重量显著轻于铝壳和钢壳,加上生产上主要采用叠片工艺,使得电池结构更为紧密,空间利用率大大提高,因此软包动力电池具有更高的单体电芯能量密度(同材料体系下,软包的单体电芯能量密度比方形高10%-15%)。就是说,同样的一款车,装备软包电池可以跑得很远,还不用担心电池安全问题,哪还会有“电动爹”的存在。

图3:软包动力电池的具体优势,资料来源:公司招股书

正所谓“水能载舟,亦能覆舟”,软包动力电池的优势同时也是软肋,这极大制约了软包动力电池的壮大。

首要原因是价格高,由于采用较薄、较软的铝塑膜封装,软包动力电池电芯的自我保护性较差,为防止被刺穿需要在电池包环节加入金属防护层等给予更多的保护,自然就带来成本提升的问题,也对企业的产品设计提出更高的要求。

本身在成本方面新能源汽车是被传统燃油车碾压的,车企都在削尖脑袋降成本,连特斯拉也为了降低成本把让Model 3换成低廉的磷酸铁锂。软包动力电池的高昂成本更是让众多主机厂望而退步。

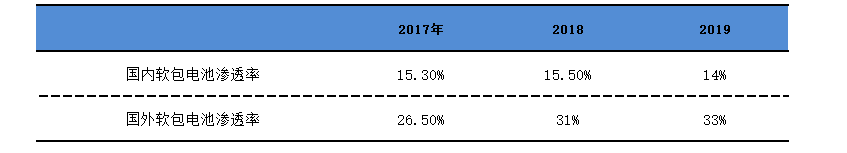

其次,软包动力电池在生产工艺上更为复杂,例如封装环节等较难控制,容易发生鼓胀等问题,使得产品一致性较差,产能也受限制,对企业的技术水平、制造工艺都是极大的挑战,从国内外软包动力电池渗透率上面,也可窥见一斑。

根据GGII数据,2017-2019年,国内软包动力电池渗透率约在15%的水平;而海外市场,即使主流电池厂中LG化学、AESC、SKI都以生产软包电池为主,渗透率也一直在30%的水平徘徊不前。

图4:2017-2019国内外软包动力电池渗透率(出货量口径),资料来源:SNE research,GGII

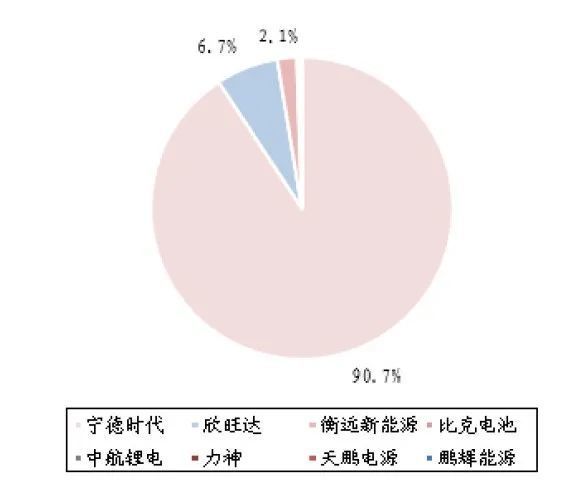

就目前情况来看,国内动力电池主流还是方形电池,并且会持续一段时间。从去年前9月的动力电池装机量份额看,排名前十的企业中,8家企业以方形为主,整体方形电池的出货量占比高达77.4%。唯独孚能科技一直死磕软包,颇有剑走偏锋的意味。

图5:2020年前9月电池装机排名前十企业,资料来源:真锂研究,信达证券

不过参照海内外市场软包电池渗透率,不难看出国内的软包市场有相当大的增长空间。最主要的,随着技术进步和市场接受度的提升,整个供应链成本下降趋势明显,与方形电池的成本差距在逐渐缩小。软包动力电池的优势愈加明显,劣势也在慢慢消失。

目前孚能亟需突破的难点是如何增加客户群,提升出货量。一旦销量上来,就可以降低自身整体成本,从而反哺主机厂,形成一个良性循环。

牵手主流主机厂,与大型车企进行深度绑定是孚能的当务之急。

【2】民营车企头牌——吉利汽车

吉利是大家耳熟能详的汽车品牌,堪称中国的“大众”。2019年吉利控股集团全年汽车销量217万辆,其中吉利汽车销量136万辆,连续三年保持中国品牌第一。旗下拥有吉利、领克、几何、沃尔沃、极星、宝腾、曹操出行等品牌,已经连续6年进入世界500强。

吉利老总李书福,三十多年前从照相起家,还生产过冰箱、摩托车,造车初期还用一句“汽车不过就是四个轮子、两张沙发、一个铁壳”的名言震惊四方,如今的李书福掌舵的吉利集团也成了民营车企的头牌。

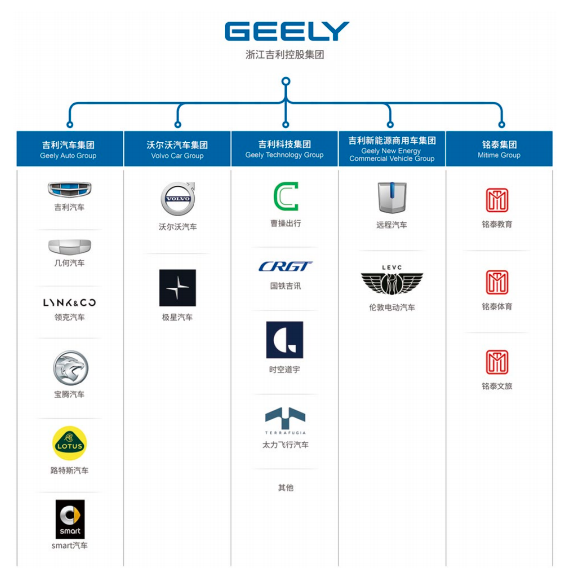

图6:吉利控股集团管理架构,资料来源:公司官网

虽说造车就是轮子加沙发,可在研发投入上,吉利是毫不吝啬。

根据《2020中国民营企业500强调研分析报告》显示,吉利控股集团的研发投入位居第二,仅次于华为。近十年,吉利累计研发投入超过1,000亿元。现已获得专利授权17,677件,研发、设计人员超过2万。并且在中国、美国、英国、瑞典、比利时、白罗斯、马来西亚等建有整车和动力总成制造工厂,拥有各类销售网点超过4000家,遍布世界各地。

图7:吉利全球工厂布局,资料来源:公司官网社会责任报告

摊子铺的大,整体业绩不错。在新能源乘用车领域,吉利也是可圈可点。

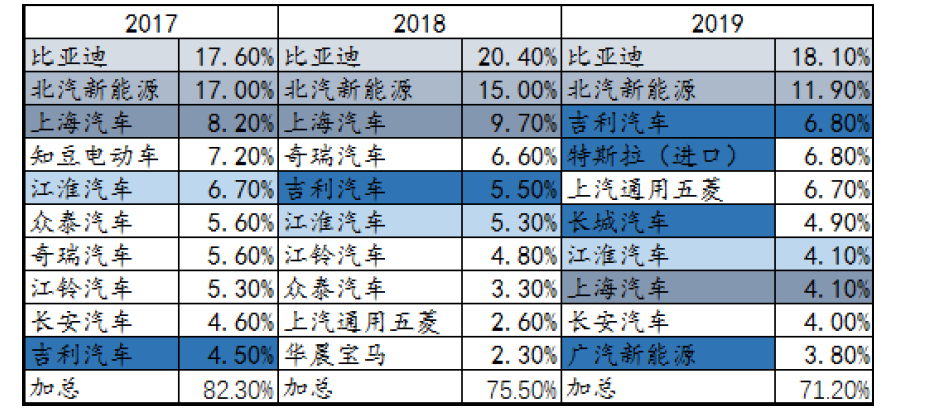

2017-2019年新能源汽车市场销量前十的厂商中,比亚迪、北汽新能源牢居前二,不过北汽新能源市场份额逐年下降。与之相反的是吉利汽车,2017-2019年由4.5%上升至6.8%,排名从第十上升至第三。

图8:2017-2019年新能源市场销量前十车企名单(市占率) ,资料来源:乘联会,东吴证券

不满于老三地位,想要在新能源领域发力的吉利专设纯电动汽车品牌——几何,并于2019年推出首款几何A。2020年1月8日,吉利控股和奔驰组建smart品牌全球合资公司“智马达汽车有限公司”。

重磅的还在后面,2020年9月23日,吉利发布了历时4年,投入超180亿元打造的SEA浩瀚智能架构。其将软件开发的时间缩短50%以上,并实现了从A级车到E级车的全尺寸覆盖。

这是准备与比亚迪一决高下的节奏,必然要有给力的队友,目前来看,这个队友不只是宁德时代——还包括孚能科技与百度:

1月7日晚间,据路透社报道,百度正计划与吉利合资成立智能电动车公司,由百度提供车载软件、吉利负责工程技术,改造吉利现有工厂进行车辆生产。截至目前,各方当事人对传闻未置可否。(注:就百度造车的预期与可行性我们将在未来的报告中拆解。)

02备战TWh时代

【1】吉利的选择

想要在新能源领域大展拳脚,自然绕不开动力电池,动力电池占到整车成本的30%-40%,对于李书福而言,这个核心部件必须拿捏的死死的。

然而,事与愿违翻,看吉利的历史,其新能源汽车动力电池的主供应商一直是宁德时代,2019年宁德时代的份额占到了90%,其他厂商都是配角(注:动力电池格局请查看我们此前报告:宁德时代阴影下的动力电池生死竞赛)。

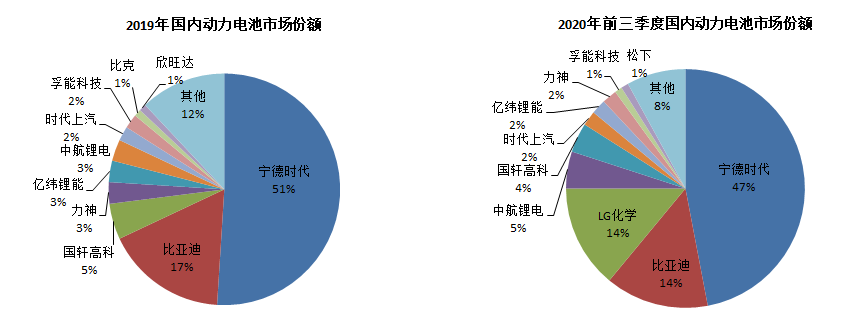

当前国内动力电池格局是宁德时代一家独大,其他二线企业难以单独与其抗衡。众多车企没人愿意被卡脖子往前走,更何况是吉利。

图9:2019年吉利汽车装机量份额,资料来源:GIGG,招商证券

早在2015年,吉利就在帝豪燃油版的基础之上推出了纯电版的帝豪EV,这款“油改电”的产品两年时间卖出4万多辆,成绩不错。同年吉利提出宏大的新能源战略-“蓝色吉利行动”,其中最引人注目的是“2020年新能源汽车销量占吉利整体销量90%以上”,虽然这个战略没戏了,但是很明显,吉利早早就对新能源领域有极大的野心。

如何在这场竞赛中突围,不再受制于人,抢占TWh时代的先机。最简单粗暴的就是找合适的对象合作,深度绑定。其他主机厂已经早早下手,如大众入股国轩高科,宝马定点亿纬锂能,本田拉着松下入伙等,这是趋势也是正确的应对之策。

2020年的尾巴上,吉利终于坐不住了,与孚能签订深度绑定协议,备战TWh时代。

【2】孚能科技的隐忧

对于孚能科技而言,虽然在软包领域是龙头,放到整个动力电池行业,却是微不足道;且说不定哪天宁德时代心血来潮要主攻软包,日子就不好过了。有人的地方就有江湖,有江湖的地方必然有纷争。

图10:国内动力电池格格局宁德时代一家独大,资料来源:真锂研究

靠走差异化路线起家的孚能科技,资金实力和市场需求还远远不足挑战宁德时代。不像比亚迪,背靠自己的强大的产业链,可以通过“刀片电池”跟宁德时代叫叫板。

甚至还没壮大就有被收割的风险,所以孚能科技也知道必须绑定车企,一来保证产能需要,又顺势迎合车企痛点,与车企互帮互助。

并且孚能的客户集中度较高,第一大客户为北汽集团,2017年-2019年对其销售收入占主营业务收入占比分别为87.57%、83.58%和47.58%;前五大客户的销售收入占比分别为99.78%、99.77%和95.82%,其实这些客户感情都不深,哪天移情别恋,出货量就有腰斩的可能。昔日动力电池巨头沃特玛也因为产能利用率长期不足而破产,孚能科技自然深谙其道。

简而言之,孚能科技需要和吉利深入交往。

你想成家的时候我正好也单着,那我们就在一起试试看吧。吉利与孚能这对新能源CP应运而生,手牵手迈向新时代。

但是孚能科技也不能高兴的太早。就在孚能科技和吉利双方签约后不到一周,宁德时代赶在2020年收尾前丢了个王炸:

12月29日晚间,宁德时代连发多个公告称,拟投资不超390亿元建设三个电池制造基地。目前1GWh动力电池产线建设成本预计在5亿元-6亿元左右,那么宁德时代的390亿元,新增产能有望达到70GWh。

03结语:没有退路可言

从GWh时代迈向TWh时代,涌现出的机会让不少厂商心潮澎湃。但是蛋糕越大,竞争者也越多,在全球的竞技场中,和全球顶级的玩家同场比拼,必须要有背水一站的决心才能脱颖而出。

如同宁德时代董事长曾毓群在高工锂电十周年的发言:无恃其不来,恃吾有以待也;无恃其不攻,恃吾有以不可攻也。最好的防守是进攻,能战者方能言和。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论