记者 | 郭净净

1月18日,在披露关注函回复公告后中来股份(300393.SZ)股价于收盘时稳在9.55元/股,较前一个交易日微增0.32%。

对于中来股份来说,最近一周实在难熬。1月10日,该公司发布业绩预告突然“自曝家丑”:预计2020年实现归属于上市公司股东的净利润是9000万元至1.15亿元,较2019年同期的2.43亿元下降52.71%-62.99%。

对于业绩走低的原因,中来股份坦言,公司购买的委托理财(认购私募基金)在报告期内大额亏损,对净利润影响-1.68亿元。

也就是说,没有这部分理财亏损,中来股份2020年的盈利或为2.58亿元至2.83亿元,同比将增长6.17%至16.46%。

消息一出,市场哗然,投资者直接“用脚投票”。次日,中来股份股价直接暴跌20.03%。

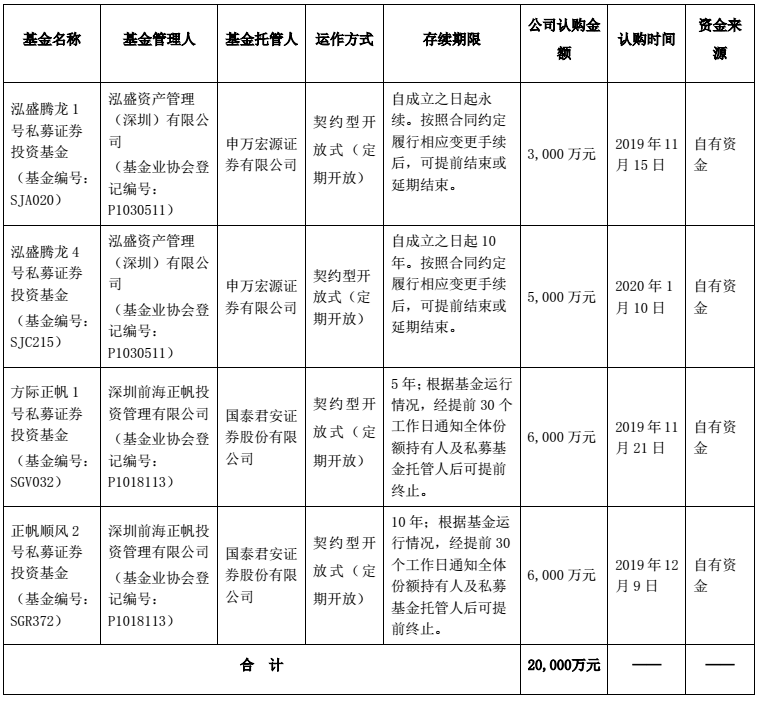

中来股份于2019年11月至2020年1月,先后分四笔进行了闲置自有资金委托理财(认购私募基金),向泓盛腾龙1号私募证券投资基金(简称“腾龙1号基金”)、泓盛腾龙4号私募证券投资基金(简称“腾龙4号基金”)、方际正帆1号私募证券投资基金(简称“正帆1号基金”)、正帆顺风2号私募证券投资基金(简称“正帆2号基金”)分别认购了3000万元、5000万元、6000万元、6000万元,合计认购总额为2亿元。

其中,腾龙1号基金和腾龙4号基金的管理人是泓盛资产管理(深圳)有限公司(简称“泓盛资产”);正帆1号基金和正帆2号基金的管理人是深圳前海正帆投资管理有限公司(简称“前海正帆”)。按照中来股份的追查,泓盛资产与前海正帆存在密切关系。

按照中来股份介绍,前述四只基金的预警线为基金份额净值0.85元,若低于预警线,私募基金管理人应向基金份额持有人发出预警通知;同时,基金止损线为基金份额净值0.8元,当基金份额净值低于或等于止损线时,私募基金管理人进行不可逆变现操作,基金终止并进入清算流程。但实际并非如此。

值得一提的是,中来股份期间多次赎回申请被拒绝。公告显示,中来股份自2020年4月23日多次向基金管理人递交将全部所持基金份额赎回的申请,但管理人以“公司赎回金额大,短期内集中抛售会导致市场波动,会造成公司和其他投资者的损失”为由,未执行赎回操作。

2020年7月10日,正帆1号基金、腾龙1号基金、腾龙4号基金截至2020年6月30日资产净值均触及预警线或止损线。中来股份又发出赎回申请。直到2020年8月26日,公司收到正帆顺风2号私募证券投资基金赎回金额1983.52万元。但再要求赎回公司所持剩余所有基金份额后,基金管理人以净值处于回升阶段或将有序退出为由,最终未按照公司要求落实赎回事宜。

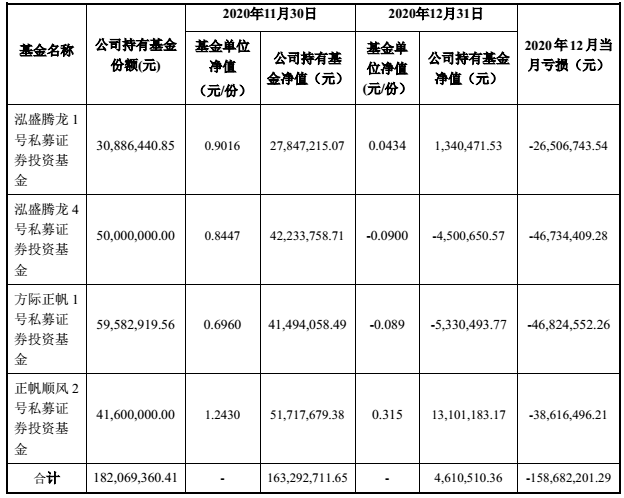

最终“纸包不住火”。2021年1月4日午后,基金管理人向中来股份发截至2020年12月31日的基金净值表。据此,中来股份才发现:2020年12月31日四个基金净值较2020年11月30日均有急剧下降,基金产品于2020年12月当月亏损1.587亿元,较2020年11月亏损幅度达97.18%。

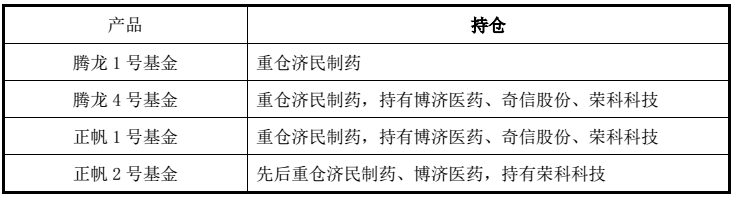

中来股份查询发现,基金净值大幅降低的主要原因为基金投资的股票市值出现大幅度下降。其中,四只基金均重仓的济民制药(603222.SH),自2020年12月16日连续10个交易日跌幅10%,从2020年12月15日收盘价41.79元/股跌至2020年12月31日收盘价13.52元/股,12个交易日内股价跌幅为67.65%,其他股票亦出现了亏损,且上述基金产品在投资过程中使用了杠杆工具,从而造成基金净值大幅下降,当月亏损97.18%。

同时,根据四只产品的基金合同约定,基金资产总值占基金资产净值的比例不得超过200%。根据每月末的基金资产估值表显示:(1)公司投资的四只产品均在产品成立后的一个月内,迅速建仓,并运用杠杆工具重仓济民制药,导致基金资产总值占基金资产净值的比例在当月都接近或超过了合同约定的200%上限。(2)正帆1号基金、正帆2号基金和腾龙1号基金三只产品的该比例均曾超过200%,未按合同约定在10个工作日内调整仓位。

中来股份无奈表示,上述基金产品尚未完全平仓,存在剩余本金持续亏损的风险。

根据此前的差额补足协议,私募基金管理人李萍萍、李祥为上述基金产品的差额补足担保义务人,二人对公司认购的腾龙1号基金、正帆1号基金、正帆2号基金合计1.5亿元做出承诺:保证公司能够收回本金并获得年化10%的投资收益,若基金未来向公司分配的总金额(包括期间分红、份额赎回所得、清算分配等全部收入)低于公司投资本金并加计年化10%收益,则差额部分由李萍萍、李祥以现金补足。

界面新闻记者了解到,中来股份已委托律师采取相应的法律手段,拟向基金管理人泓盛资产、前海正帆及基金托管人申万宏源证券、国泰君安证券,及差额补足义务人李萍萍、李祥提起诉讼或仲裁。2021年1月11日,公司已就相关争议事项向仲裁委、法院分别申请仲裁、提起诉讼。

不过,中来股份坦言,“公司虽已委托律师拟采取法律手段提起仲裁及诉讼,同时内部已组建专项小组进行持续的协调沟通,但仲裁及诉讼结果、时间、以及后续执行结果等均存在较大的不确定性,可能存在损失剩余全部本金的风险。”

深交所很快发来关注函质疑:公司、控股股东及实际控制人、董监高人员是否与相关基金管理人及其管理人员、投资负责人等存在资金往来或业务合作等关系?核实李萍萍、李祥与泓盛资管、正帆资管的关系,为相关产品提供担保的原因及合规性?说明公司未及时采取有效措施赎回全部款项且未披露相关赎回不利进展的原因?

对此,中来股份在1月15日回复深交所称,1月10日公司时任及现任控股股东、实际控制人、部分持有公司5%以上股东、知悉本事项的部分董事及高级管理人员向公司出具承诺函,其与私募基金管理人、差额补足义务人李萍萍、李祥不存在任何直接或间接利益输送及不正当往来情形,若违反本承诺的,则本人/本企业愿意承担由此给公司造成的全部损失。

对于未及时披露相关承诺函内容,中来股份指出,公司已认识到上述信息披露瑕疵问题,已进行深刻反思。公司在首次披露购买委托理财事项时,已对购买的私募基金的主要内容进行了披露,当时公司出于市场对于兜底条款的披露习惯以及参照其他上市公司购买私募基金产品的披露格式,最终未进行及时披露。

“本次事件,暴露出公司在风险控制方面,存在改进空间。”中来股份解释,公司原有创始和管理团队多为技术出身,埋头科研和实业,今后将进一步加强资本市场风控意识,加强内部沟通和反馈,确保重大信息的及时传递与沟通,切实有效提高公司风险管控能力和质量。

界面新闻记者致电中来股份证券部,相关工作人员表示,鉴于公司目前正在接受深交所等监管层的关注,目前不方便接受采访,相关进展会陆续进行公开披露。

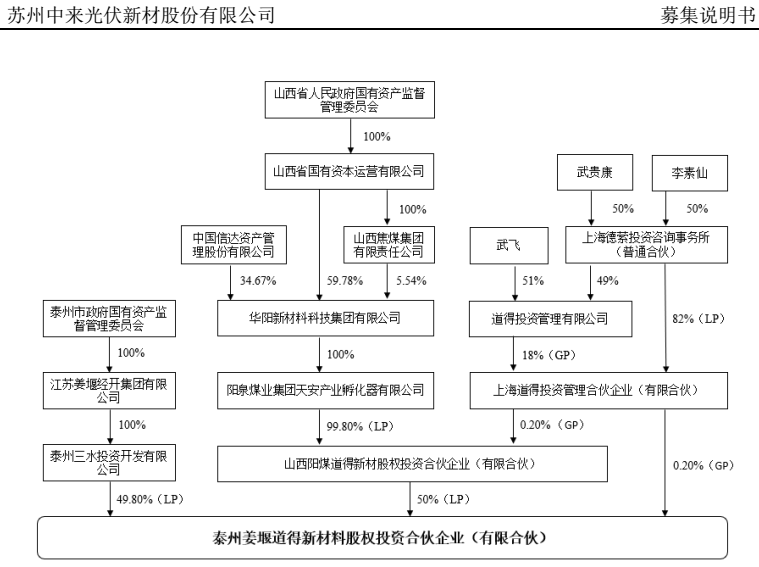

需要指出的是,中来股份正在筹划控制权转让,引入新股东进入。2020年10月22日,泰州姜堰道得新材料股权投资合伙企业(有限合伙)(简称“姜堰道得”)与公司签署《附条件生效的股份认购协议》,姜堰道得将成为合计控制中来股份18.70%股权的新控股股东。

公告显示,2021年1月12日晚间,姜堰道得委派代表与公司董事长林建伟洽谈。随后,林建伟承诺:就本次私募基金事项诉讼和仲裁尚未追回部分的投资本金损失进行差额补足,于私募基金事项取得诉讼判决生效之日或取得仲裁裁决之日(两者以先到之日为准)起满两年之日后的三个月内向公司进行支付。

评论