文|东西文娱 EW

Netflix高管对于外界在评价和Disney+竞争关系上,显然是有些不太高兴的,他们大体的意思就是一个,说我们不OK的,你怕是有什么误解?言语之克制,就差说“excuse me”。

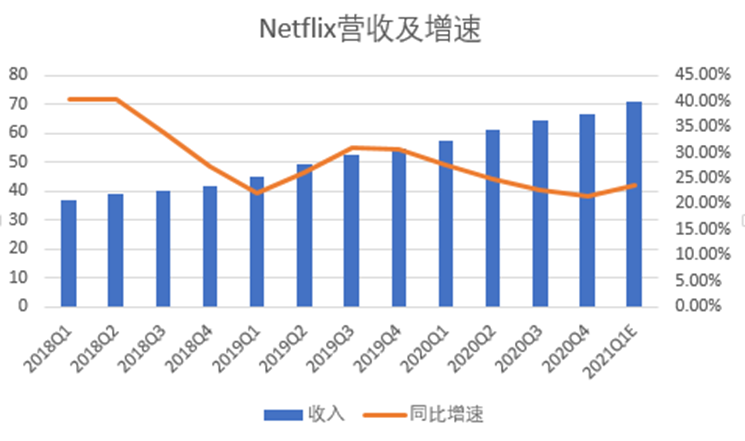

近日,Netflix公布了2020年第四季度财报,第四季度营收66.4亿,同比增长21.5%,付费订阅用户数达到2.04亿人,同比增长21.9%。

Netflix第四季度营收超出华尔街分析师预期,全球新增付费订户人数也超出预期,推动其盘后股价大幅上涨。财报发布后,Netflix盘后股价大涨10.81%,报556美元/股。2020年,Netflix的股价不断上扬,虽然在第三季度有所波折,但全年累计涨幅超过67%,截止最新时间,Netflix市值已达2216亿美元。

对于后续的用户增长预期,Netflix管理层给出保守指引,但也表示疫情流行带来的增长效应可能并未消失。基于,Netflix在美国本土的渗透率已经非常高,疫情红利消失之后,想象力就落在区域市场和用户价值的挖掘上。

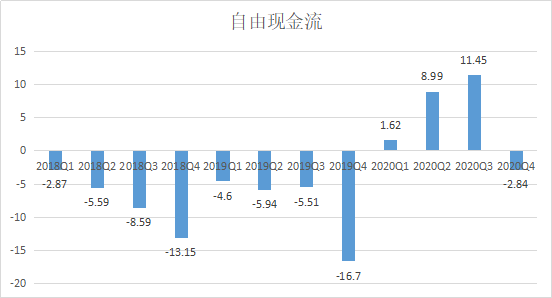

2020年Netflix实现了19亿美元的正自由现金流,Netflix称,随着订阅用户的增长,Netflix将很快实现正向的自由现金流,不再需要外部融资来支持公司的运营,并考虑回购把现金回报给投资者。

而针对流媒体市场竞争的进一步升温,Netflix的高管们也特别提及了Netflix与几个在流媒体领域的新的竞争对手的差异,特别是Disney+。这也是电话会议(见本文第三部分)的主要看点之一。

Netflix的高管们表示,迪士尼的成就确实令人羡慕,但对自己的表现满意。

电话会议中(见第三部分)高管们提到,Netflix用户平均付费额是迪士尼的两倍甚至两倍以上,企业发展和投资者关系副总裁Spencer Wang更是直接表示Disney+付费用户增长如果剔除hotstar的数据,增长状况并不会对Netflix形成压制,再加上Netflix全球市场渗透率更高的事实,有理由对Netflix的表现而感到满意。

不过,在外界看来,Netflix最近公布的电影计划,正是其面对竞争者持续壮大,带来危机感的体现。按照计划,Netflix2021年将发行超过70部新电影的计划,每周至少一部新电影,片单中涵盖了剧情、喜剧、爱情、科幻等众多类型,Netflix在原创电影的投入让一些经验丰富的好莱坞制片厂也难以企及,这一举动显示了Netflix在电影领域的逐渐加码的决心。

而回到流媒体与电影院竞争的问题,Netflix高管在电话会议中口径基本坚持三点:1)窗口期问题需要解决。2)与电影院并非竞争关系。3)期待华纳的探索尽快落地。

Q4财务概要

2020年Q4Netflix实现营收66.44亿美元,与去年同期54.67亿美元同比增长21.5%,超出市场预期。Netflix2020全年营收约250亿美元,同比增长24%。

业绩展望上,Netflix预计2021年Q1将实现营收71.29亿美元,同比增幅将达23.6%,超出分析师预期。

按区域划分,Q4北美市场营收为29.80亿美元,相比之下去年同期为26.72亿美元,上一季度为29.33亿美元;欧洲、中东和非洲市场营收为21.37亿美元,相比之下去年同期为15.63亿美元,上一季度为20.19亿美元;拉丁美洲市场营收为7.89亿美元,相比之下去年同期为7.46亿美元,上一季度为7.89亿美元;亚太市场营收为6.85亿美元,相比之下去年同期为4.18亿美元,上一季度为6.35亿美元。

从全球市场来看,Netflix在北美已有较高的渗透率,前者在本季度贡献的营收为29.80亿美元,同比增长11.53%,增长再次放缓,对其未来的想象力更多在于用户价值的挖掘上,此前,Netflix在Q4针对北美地区用户逆势提价,但依然取得了较高的留存和用户增长,Netflix高管在财报会议中表示,“虽然美国是渗透率最高的市场,但是在用户电视观看时长方面市场份额依然不到10%,未来增长空间非常大。”

而在欧洲、中东和非洲市场营收为21.37亿美元,同比增长36.72%,后者更优的表现可能反映了Netflix未来业务的增长空间,但同时该地区的平均单个会员收入相对较低为10.88美元,低于北美的13.40美元,暂时透露出Netflix从中挖掘的用户价值仍有不足。

Q4净利润为5.42亿美元,低于上年同期的5.87亿美元,低于市场预期;运营利润为9.54亿美元,高于去年同期的4.59亿美元;运营利润率为14.4%,高于去年同期的8.4%。Netflix2020年全年净利润为27.61亿美元,同比增长47.9%,营业利润为46亿美元,同比增长76%。

业绩展望上,Netflix预计2021年Q1净利润将达13.55亿美元,每股收益将达2.97美元;运营利润将达17.80亿美元,运营利润率将达25.0%;

Q4的自由现金流(FCF)为-2.84亿美元,而2019年Q4为-17亿美元,使得2020全年自由现金流达到+19亿美元,而2019年为-33亿美元。

Netflix宣布将很快实现正向自由现金流,考虑十年来首次回购股票,计划今年保持现金流中性,预计自由现金流将在2021年达到收支平衡,此后每年保持现金流为正,不再需要外部融资来为运营提供资金。

Q4关键数据

1.订阅用户

Q4财报显示,订阅用户净增加850万,超出此前平均预期的603万人,相比之下去年同期为876万人。

截止第四季度末,2020全年订阅用户净增长3700万,较之于2019年的2800万,同比增长了31%,Netflix全球付费用户总数突破了2亿大关,达到了2.0366亿人,超出市场预期。

第四季度的用户增长大多数来自于美国以外的地区。

Q4美国和加拿大付费用户净增人数为86万人,相比之下去年同期为55万人;欧洲、中东和非洲付费用户净增人数为446万人,相比之下去年同期为442万人;拉丁美洲付费用户净增人数为121万人,相比之下去年同期为204万人。亚太地区付费用户净增人数为199万人,相比之下去年同期为175万人。

在业绩展望上,Netflix表示出了较为保守的指引,其预计,2021年第一季度,订阅用户将净增加600万,而去年同期净增1577万,关于2021一季度用户增长预期收窄,Netflix解释道:600万的用户净增还是一个非常可观的数字,但仍然不能确定此前的增长效应已经消失,在目前的困难时间,存在巨大的不确定性,今年初期增长效应可能还会存在,一方面,疫情流行大大加速了行业从线性媒体到流媒体的转换,短期虽然不确定性依然存在,但是从运营数据增长来看还是非常强劲。

2.内容&产品&竞争

同时,在竞争上,越来越多的公司都认识到流媒体在未来的重要性。Netflix也在财报中指出了这一点,特别是Disney+在全球各国各地区加速扩张,在第一年就取得了巨大的成功,自2019年11月推出以来,其全球用户数已经迅速增加至8700万,许多人都在关注Netflix该如何应对。

Netflix表示将继续努力改进Netflix,进一步加强原创内容的生产,使Netflix成为用户们的流媒体娱乐的首选。

Netflix在本周早前表示2021年将发行超过70部新电影的计划,每周至少一部新电影,在其片单中涵盖了剧情、喜剧、爱情、科幻等众多类型,Netflix在原创电影的投入让一些经验丰富的好莱坞制片厂也难以企及,这一举动显示了Netflix在电影领域的逐渐加码的决心。在动画方面,Netflix也意图追赶迪士尼,财报电话会议中,NetflixCEO表示,在适合全家观看的动画片方面,Netflix希望能赶上迪士尼的制作水平。

此外,Netflix披露了一些主要作品的相关数据:

在剧集中,《王冠》第四季是迄今为止规模最大的一季,并带动了之前几季的新观众。在其发布的最初28天里,选择观看《王冠》第四季的会员家庭数量超过了之前的每一季,帮助该剧自首播以来选择观看该剧的会员家庭数量增长至超过1亿。

原创电影领域:

《午夜天空》,Netflix估计有7200万个会员家庭在前四周选择观看这部电影;

在前28天,有4300万个会员家庭选择观看Netflix的动画片《飞奔去月球》;

《我们可以是英雄》预计前四周有5300万个会员家庭选择观看该片;

《假日约会 Holidate》,在前四周有6800万会员家庭观看;

《拯救圣诞季2》前四周有6100万家庭会员选择观看;

《又一个圣诞》上映28天全球就有2600万个会员家庭选择观看;

此外,Netflix在本地原创内容上也取得了一定的成绩:

《野蛮人》来自德国的历史动作剧,全球有3700万个会员家庭在前四周选择观看;

《甜蜜的家》韩语恐怖片,全球有2200万个会员家庭在前四周选择观看;

《Selena: The Series》在包括墨西哥和美国各地会员中,有2500万个会员家庭在前四周选择观看;

《Alice in Borderland》来自日本的科幻惊悚剧,有1800万个会员家庭在前四周选择观看;

还有1月初上映的法语电视剧《Lupin》,Netflix预计在前四周会有7000万会员家庭选择观看;

除了收视率较高的题材,Netflix也有产生了一定文化影响的热门作品,《女王的棋局》,不仅有6200万个会员家庭在前四周观看了该作品,这部作品还点燃了棋具的销售。在2020年全球搜索量最大的10个节目中,Netflix系列占了9个,电影在前10名中占了2个。

还有一些即将在第一季度推出的内容作品:除了最近发布的《眼镜蛇3》(1月1日)和《Lupin》(1月8日),还将在本季度晚些推出《致所有我曾爱过的男孩3》(2月12日);以及奇幻剧《魔法俏佳人》(1月12日)、由詹妮弗加纳主演的《Yes Day》(3月12日)、西班牙语剧集《Sky Rojo》(3月19)和韩国科幻电影《Space Sweepers》(2月5日);

产品层面,Netflix进一步改进了家长对孩子的管理的功能,为家长提供了更加透明的功能,包括孩子的活动报告和正在观看的内容,让家长更加放心;同时,Netflix正在寻找一种更好的方式让用户能够立即链接到要看的东西上,该功能能让会员选择即时观看而非浏览为他们选择的标题,这一功能计划上半年在全球范围内推广。

财报电话会摘录

Reed Hastings-CEO

Ted Sarandos-CCO

Spencer Neumann-CFO

Greg Peters-COO

Wang(Spencer Wang)-VP

关于用户增长

提前增长效应未消失外部不确定因素加大预测难度

Q:关于一季度业绩预期的问题。一般来讲一季度的付费用户增加会比四季度高,但是公司对付费用户数增长的展望却比四季度低,尽管公司四季度的业绩超出市场预期,所以我感觉之前的提前增长效应已经消失,可否请管理层介绍一下公司所做出一季度展望基于那些方面的数字?

Spencer Neumann:我们预计一季度付费用户数会出现600万的净增,这还是一个非常可观的数字,尤其考虑到去年公司已经取得了3700万付费用户数净增。至于你提到说提前增长效应已经消失,这一点我不能完全确定,每个季度都有影响数字变化的因素存在,不过有一个情况一直存在,那就是公司在以往增长的基础上还在不断取得新的增长,我认为今年初期可能还是会有这样的效应存在。总的来讲,在目前这个困难时间,对公司运营的预测是一件非常具有挑战性的任务,不确定性史无前例地大。从另一个方面讲,疫情流行也大大加速了行业从线性到流媒体的转换,短期来看虽然不确定性依然存在,但是从运营数据增长来看还是非常强劲的。

Q:公司此前提到说2020年可能预支了400万到500万的付费用户数净增,考虑到公司年付费用户数增长也有过达到2800万到3000万的情况,管理层如何看待今年全年的增长情况,公司对于一季度付费用户数净增的预测是否考虑了400万到500万净增提前的因素?

Spencer Neumann:我们目前无法预测全年的情况,因为外界的不确定因素实在是太多了,我可以随便给你个数字,但是不能保证我们可以实现,如果说未来三个月都难以预测,更不用说全年的情况了。

对于公司长期的增长依然非常乐观,我们希望能在你所提到的数字基础上更进一步,但是目前还没有办法做出准确的预测。虽然能看到,公司在全部有业务经营的市场中,观看量都较疫情期间最高峰有所回落,但是同比都还是增长的。

所有的市场都如此,用户留存率也比一年之前要更好,流量获取也非常强劲,所有的数字都有非常不错的表现,但是我们不能对未来一年的情况提供精确的预测。

关于与Disney+正面竞争

他们真正意义上的付费用户是6000万,我们对自己满意

Q:这里有一个关于竞争方面的问题,可能听起来有点不公平,不过Netflix的确创造了流媒体的模式,而后来者竞相模仿。迪士尼最近取得了非常大的成功,运营数字非常亮眼,对比而言,公司相形见绌,而且增长潜力也不如迪士尼,可能需要付出很大努力才能达到迪士尼的水平,管理层能否谈一下迪士尼的数字跟Netflix是否具有可比性?公司能否达到类似水平?

Reed Hastings:公司的净利润增长在过去18年中年化增长达到了40%,所以说是不是你所说的相形见绌,我们觉得可能还有待商榷(笑)。

迪士尼所取得的成绩确实令人艳羡,作为在这个市场上耕耘已久的公司,迪士尼在应对Netflix这样的新生力量竞争方面,展现了非常强大的执行力。这也显示了用户的付费意愿,表明他们非常希望看到自己感兴趣的内容,并为此付费,而迪士尼在内容方面确实有非常强的实力。

这也促使我们努力提高自己的付费用户数,增加内容制作成本,对于这个世界而言,迪士尼和Netflix之间的竞争可能都是好事情,在每个节目和每部电影上都努力做得更好,比如在适合全家观看的动画片方面,我们希望赶上迪士尼的制作水平,至于能不能超过他们,咱们可以走着瞧,因为确实差距还比较大,同时我们需要继续保持在娱乐节目方面的领先,比如《伯捷顿家族:名门韵事》,我觉得迪士尼不可能在方面很快赶上我们。

Greg Peters:付费用户是一个方面,营收也是另外一个可以看待问题的视角,公司可以创造更多营收来用于内容制作,进而形成更为良性的循环。

Spencer Wang:我补充一点,不是玩数字的游戏,也不是贬低迪士尼所取得的成绩,因为他们确实做得不错,而且我也是迪士尼的用户。不过迪士尼8700万付费用户中的30%都是Hotstar的用户,而Hotstar是大家公认的另外一种服务平台,所以迪士尼真正意义上的付费用户只有6000万左右,而且我们的用户平均付费金额是迪士尼的两倍甚至两倍以上,光是去年一年我们的付费用户数就增加了4000万,如果充分考虑这些数据,再加上Netflix全球市场渗透率更高的事实,我们有理由对公司的表现感到满意。

关于70部电影计划

一周一部还不够,成本加成模式降低风险

Q:公司今年推出70部电影,感觉整个行业的出品都让你们包了,因为最顶级的五家电影制作公司全年加起来也差不多就90部,是不是有点多?如何平衡出品数量和质量?如何评价投资回报?

Ted Sarandos:好像70多部吧,但要满足大家不同的口味需求的话,一周一部可能还不够,未来还有增长的空间,而且我们目前的影片制作规模也扩大了很多,比如我们如今邀请到了盖尔·加朵,莱昂纳多·迪卡普里,梅丽尔·斯特里普等明星,以及简·坎皮恩,亚当·麦凯,扎克·施奈德和安东尼·福奎阿等电影制片人为Netflix拍摄电影。用户想看电影的时候,在家里就可以看,也可以在大屏幕上看,还可以在手机上看。

这种增长还会继续,未来肯定超过一周一部,因为我们需要服务口味多种多样的全球用户,现在每个星期可能有两到三部,有些在目标用户地区产生了非常大的反响,有些成为全球流行的大片,比如去年韩国制作的《活着》,变成收到全球热评的片子。

Q:公司在制作这些影片的时候,我是说公司在内容创作时进行了财务模式的创新,相对于过去的赤字财务模式,公司采取的是成本加成结构,以目前的内容产量和数量来看,长期看来有没有低回报率的风险?因为从某些方面来看,电影公司按照成本加成方式创作内容确实没有坏处。相比之前公司作为新创公司制作原创内容,以目前公司的制作规模,这样做是否还有意义?

Ted Sarandos:我觉得还是有意义的。我们的制作规模每年都翻倍,而且项目的范围,目标和执行也都在不断增长。财务方面来看,相比大量制作仅仅维持盈亏相抵,少量制作获取大量回报对于制作人而言肯定更好,我们的制作量能够维持电影公司的运营,这些公司无法在别处拿到我们这样的合作条件,他们也喜欢这种模式。

关于流媒体与电影院之争

窗口期仍然是问题,期待华纳的动作落地

Q:考虑到目前的制作量规模,以及疫情,影片发行市场出现了非常大的变化,不光是Netflix,对于公司而言,这是否也意味着发行业务的机会?如果每天都有新片发行以及发行窗口缩短可以被行业接受,公司是否能够在很小的时间窗口内实现不错的票房收入?未来能否成为一个新的营收来源?

Ted Sarandos:我们之前也讨论过在方面的问题,对于影院播放电影,我们从来没有任何意见,我们最大问题是,影片要在影院上映必须以保证影院的独家播放权为前提,这对于我们而言是非常大的挑战。

如果这些窗口期取消,我们也能更容易将影片在Netflix平台上播放,我们要让消费者有选择的权利,是去电影院看还是在家里看。

在家里看电影已经成为疫情期间的常态,当然也要未来的情势变化,而且消费者行为,人类的行为都会随着时间的流逝而变化。当然,能出去看电影,和陌生人一起看,完全是不同的体验,但这不是我们的经营模式。

Reed Hastings:希望华纳兄弟鉴于疫情的决定(将所有电影的上映在2021年移至HBO Max),能让消费者在疫情之后,比如今年下半年,可以选择在影院还是线上观影,出现巨大数量的线上和线下观影人次。希望影片能在HBO Max同步上映,对于电影制作方,流媒体平台和影院都是好事情。但这一切都要等待疫情结束才能有分晓。

Ted Sarandos:目前的情况也是我们自己制作这一类规模电影的几年来,期待发生的事。

Q:另一方面,鉴于你们这样的规模,如果某制片厂想要在Netflix的平台发布他们的电影,这将会是最高效的渠道。如果说把Netflix做成视频点播渠道或其他的放送渠道,是不是不错的方向?

Ted Sarandos:不是说不好。只是说我们现有的模式对于我们的用户和我们的业务来说是最合适的。

Greg Peters:你说的是另外一种模式,但站在用户中心的模式来看,我们的平台很纯粹,没有广告,没有额外的费用,单一订阅模式是非常强有力的,这可以让我们全球的用户都极其满意,我们还想一直专注于这一模式。

Ted Sarandos:有个现象很有趣,就是当大家都思考什么样的订阅模式是最好的时候,大家一般会根据既有的趋势来思考哪些模式走得通,哪些走不通。但这些是基于行业趋势,而不是基于消费者趋势。观众其实是喜欢探索的,会有什么样的情况发生呢?比如,某观众可能说他不看外语片,但他听说过《亚森·罗宾(Lupin)》,也很想尝试一下,正好会员可以免费看这部剧,于是看了10分钟,彻底爱上了这部剧,突然间他就开始爱上看外语片了。

奉俊昊在奥斯卡有提到,观众得跨越那一英寸的墙,来进入另一个完全不同的世界,讲得特别好。这一现象我们已经看到大量的例子了,Netflix的内容来自世界各地,观众可以就着这一英寸的墙,也就是字幕,来看,可以看配音版,也可以看原声版。

关于全球市场增长

美国还有很大空间亚太地区Q1保持24%的增长期待

Q:财报显示,在北美,投资者原本以为流媒体市场已经饱和,但是公司依然在涨价之后,在这几个国家取得了加速的增长,非常厉害,但是有些市场虽然也有不同程度的饱和,去年同比并没有取得增长。这些变化的原因是什么?

Spencer Neumann:....某些市场确实因为我们经营的时间比较长,出现了某种程度的饱和,但是增长确实各个地区共通的。以拉美市场为例,算是相对饱和的市场,但是过去几年每年仍然有500万到600万的付费用户数净增。在北美,我们的市场渗透率已经达到60%,但是业务依然在增长。纵观全球,公司在付费电视市场的渗透率还非常低,未来增长空间非常大,希望公司能够取得不断的进步。

Reed Hastings:美国是公司渗透率最高的一个市场,公司在用户电视观看时长方面的市场份额依然不到10%。虽然公司有很多付费用户,我们还是希望以自身优质的内容和服务赢取更多用户的观看时间。

Q:谈亚洲业务,Greg 提到Netflix在过去几年中增加了40亿到50亿美元的收入,而随着欧洲,中东和非洲(EMEA)成为一个更大的市场,以及公司对该地区增长的依赖增加,未来EMEA的规模是否能达到40亿到50亿美元?此外,由于该地区的平均每用户贡献营收要低得多,我们应该如何看待未来的收入?

Greg Peters:对于高达40亿到50亿美元的营收增长,我们感到非常自豪,这个在整个娱乐行业也是没有先例的。我们希望能够做到最好,继续保持成长。回答你的问题,我们必须找到能够更为便捷的使用Netflix服务的方法,而这意味着要在用户增长和定价之间权衡.....

Spencer Neumann:我补充一下。过去的这个季度,亚太地区是对公司业务增长贡献第二大的地区,营收增长也出现了加速,我们的业务从两年前的约40亿美元增长到去年的约50亿美元,我们对一季度的展望也表明会有24%同比的增长。

Q:当内容达到这一量级、电影方面你们的议价能力将大幅提升。看电影不再是一人十美元或是一家三口三十美元了,只要付会员费给你们就可以了。所以,你们也将有更大的议价能力。

Reed Hastings:实际上,用户只是认为出门参加娱乐活动是不一样的体验。就好比你也可以在家做饭还更便宜,但人们还是会出门下馆子,人们还是会去电影院看电影的。所以,不要把它想成是直接的竞争关系。大家真正喜欢的是他们以极低的价格看海量的内容,还可以体验各种新鲜的内容,比如《弥留之国的爱丽丝》《亚森·罗宾》。而且这些内容相互直接都是有关联的,这会形成独特的观影体验。

关于并购

只对提升核心业务的资产感兴趣

Q:在世界其他地方,有一些并购整合正在发生。东南亚有几个流媒体服务,这些流媒体服务实际上是由一些中国的互联网公司收购的。索尼收购了Crunchyroll。如果你们有一些不错的资产,可以帮助你们更快地扩展规模,但是显然你们对这些资产并没有表现出任何兴趣。能否解释一下,你们对哪种资产感兴趣?全球性的服务平台么?或者说,为什么这些资产不那么让你们感兴趣?

Spencer Wang:关于其他的流媒体服务,一个人可以订阅多个服务。我们想要自然而然地收获这些订阅用户,而不是通过公司的并购。另外一点,关于我们的兴趣点,我们对能够提升我们核心业务的资产感兴趣,尤其是娱乐内容,比如我们可以将其做成优质的电视节目和电影的IP。

Ted Sarandos:有史以来,我们都是建造者,而不是购买者。很多年前,为了让团队了解我们业务潜在的规模,我有提到,有朝一日我们将有动画部副总裁,而“有朝一日”说的就是现如今。我们是如今最大的动画制片厂。如果大家仔细看看这类资产,这些都是放送渠道类资产,而不是IP资产。我们采取的方针一直是,通过我们的真人秀、动画、动画电影、大制作原创电影等,我们建设自己的资产。

Q:你们对本来可以做但没有做的事情有任何遗憾吗?我想到的一个例子是Roku,如果它还是公司的一部分,而不是被剥离出来?在竞争格局方面,你们认为什么才是真正的竞争?是流媒体服务,还是来自Fortnite之类的外部竞争?

Reed Hastings:当然,留着Roku也是蛮好的,当然他们就不会取得如今的成功了。而我们要想取得流媒体播放、原创剧集制作以及全球的扩张是件相当不容易的事情,需要做的工作很多。我们为Roku的成功感到高兴,但是没什么好遗憾的。有一个小遗憾吧,我们感到遗憾的是,第一年没有购买《纸牌屋》的全球许可,因为我们不得不回过头来分摊这笔超级高的费用。

关于正自由现金流

付费用户2亿是里程碑,将维持100亿到150亿债务总额

Q:我们注意到本季度财报之中出现了一个新内容,就是现金流和股票回购方面的展望,可否请管理层介绍一下公司的资本支出分配情况,比如在使用现金回购和其他方面投资之间的分配?在讨论回购时,公司为何给出具体负债数额的增长展望,而非施加杠杆的目标?

Spencer Neumann:对于公司实现了正自由现金流,我们非常自豪。此次财报会开始之前,我们内部也讨论了付费用户数超过2亿具有里程碑意义,公司在自由现金流方面也开启了新的一页,未来公司将有能力凭借自身的资金实力来开展业务。

关于你提到的资本支出分配的方式,我们的原则没有变化,将继续保持谨慎,只做可以将股东投资价值最大化的投入。另一方面,我们也预测2021年现金流的盈亏相抵,并且此后将维持正现金流的水平,将额外多余的现金返还给股东,公司没有意愿保持巨大的额外现金量。如我们在报表中提到的,公司希望维持100亿到150亿美元的债务总额,以保持公司对于应用债务市场的熟悉度,此外没有其他方面的考虑。公司也希望维持报表的灵活度,为公司的积极投资,拓展市场机会提供保障,仅此而已,剩下所有多余的现金我们都会返还给投资人。

评论