记者 |

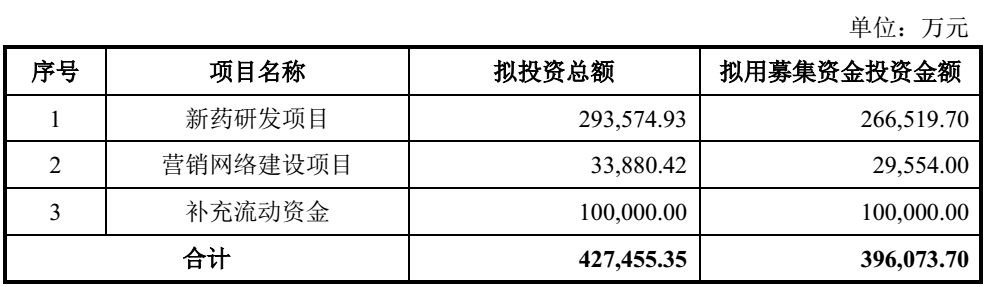

1月24日晚,神州细胞(688520.SH)披露《2021年向特定对象发行A股股票预案》显示,公司拟向控股股东拉萨爱力克投资咨询有限公司等35位特定投资者发行不超过8706.71万股公司股份,本次非公开发行股票募资总额不超39.61亿元(含本数),用于新药研发、营销网络建设及补充流动资金。

其中,神州细胞的控股股东拉萨爱力克将以现金方式认购公司本次非公开发行的股票,认购金额不低于5000万元且不超过1亿元,最终认购数量为认购金额除以最终发行价格。

截至本预案公告之日,拉萨爱力克持有神州细胞2.67亿股股份,占公司总股本的61.52%。本次发行完成后,公司的总股本为5.22亿股,谢良志与其一致行动人仍将控制公司58.29%股份,谢良志仍为公司的实际控制人。拉萨爱力克将直接持有公司股份比例为51.27%,仍为公司的控股股东。

发行价方面,公告显示:本次向特定对象发行股票采取询价发行方式,向特定对象发行的定价基准日为发行期首日。本次发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。

神州细胞控股股东拉萨爱力克不参与本次发行定价的询价过程,但接受其他发行对象申购竞价结果并与其他发行对象以相同价格认购本次发行的股票;若本次发行未能通过上述询价方式产生发行价格,则拉萨爱力克同意按本次发行的发行底价参与认购。

依照规定,神州细胞控股股东拉萨爱力克认购的本次发行的股票自发行结束之日(即自本次非公开发行的股票登记至名下之日)起18个月内不得转让,其他发行对象认购的本次发行的股票自发行结束之日(即自本次非公开发行的股票登记至名下之日)起六个月内不得转让。

需要关注的是,此次融资额中的26.65亿元将用于投资新药研发项目。公告显示,该项目由神州细胞子公司神州细胞工程和诺宁生物实施,总投资额为29.36亿元;此次项目募集资金主要将用于补充项目临床研究费用,以及补充临床前生物药研究平台开发费。不过,神州细胞称,由于药品需要完成临床试验、获得新药注册批件和生产文号后再进行商业化,还涉及产品生产、销售推广等多个领域,因此本募投项目无法单独直接计算经济效益。

营销网络建设项内容主要包括学术推广及交流活动、品牌宣传活动和营销网点设立等。神州细胞拟投入募集资金2.96亿元,其中学术推广及交流相关费用2.75亿元。公司将着力打造一支强有力的营销队伍,逐步建立覆盖全国大多数省、直辖市、自治区的营销网络。项目选址主要以直辖市、省会城市为主。神州细胞称,项目不直接产生经济效益。

神州细胞称,作为创新型生物制药研发公司,公司专注于恶性肿瘤、自身免疫性疾病、感染性疾病和遗传病等多个治疗和预防领域的生物药产品研发和产业化,本次非公开发行所涉及的募投项目有助于加快公司临床研究工作及推动相关产品在国内外的上市进程,在一定程度上缓解公司研发及经营资金紧张局面,有利于公司核心发展战略的实现和生产经营的持续健康发展。

神州细胞于2020年6月登陆科创板上市。彼时,该公司发行价为25.64元/股,共计发行5000万股股份,募集资金为12.82亿元。而公司原本拟科创板IPO募资19.82亿元。截至2021年1月22日,神州细胞股价报收45.36元/股,市值197亿元。

神州细胞目前尚未开始盈利。公司2017年至2019年归属于上市公司股东的净利润分别为-1.41亿元、-4.5亿元和-7.94亿元。2020年前三季度,神州细胞继续亏损5.15亿元。

评论