记者 |

美国散户“大战”华尔街大空头,引起广泛关注。

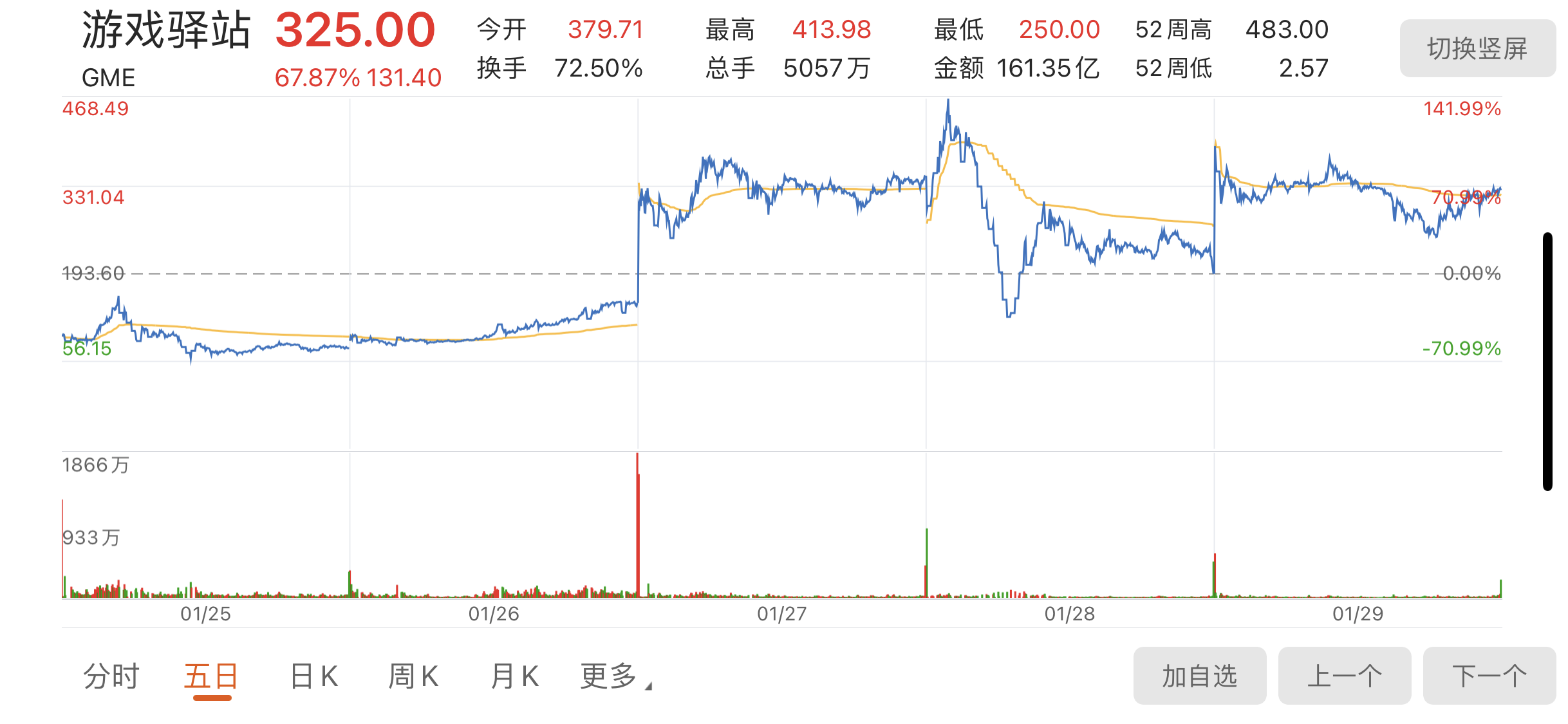

当地时间1月29日收盘,美股全线收跌,道指跌2.03%,纳指跌2%,标普500指数跌1.94%,创去年10月以来最大周跌幅。但“散户抱团概念股”依然集体走强,游戏驿站(GME.N)盘中一度触发熔断临时停牌,最终收涨67.87%,当周累计涨近400%;AMC院线(AMC.N)报涨53.6%,Express Inc(EXPR.N)涨27.66%。

金融科技和分析公司S3 Partners数据显示,今年以来,游戏驿站的华尔街空头机构损失达197.5亿美元(约合人民币1270亿元)。而金融数据分析公司Ortex当地时间1月28日公布的数据显示,今年以来,卖空者目前在美国公司的空头头寸上估计亏损708.7亿美元。

目前在游戏驿站产生亏损的华尔街做空机构中,史蒂夫-科恩(Steven A.Cohen)旗下的Point72(对冲基金)亏损7.5亿美元;知名做空机构Citadel(对冲基金)赔了20亿美元,千亿规模的Melvin Capital (对冲基金,梅尔文资本)直接爆仓、亏损30%。

而知名做空机构香橼更于1月29日直接宣布,将停止进行20多年的做空研究,专注于做多机会,为散户投资者提供长期的多重投资机会。

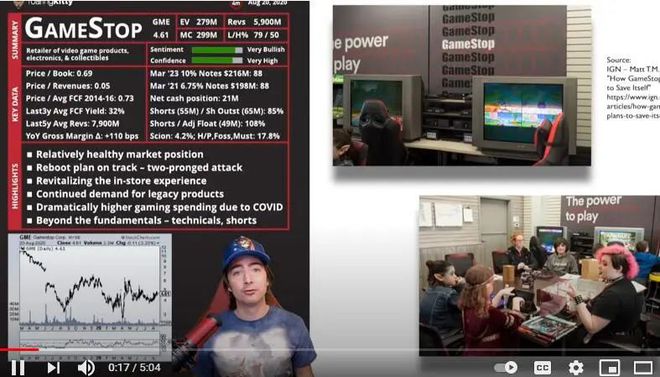

与此同时,被称为美国抱团散户“带头大哥”的WallStreetBets用户“DeepFuckingValue”真实身份“曝光”。据披露,这位“带头大哥”是34岁的波士顿金融分析师Keith Patrick Gill,他曾经在保险巨头万通互惠工作,于2019年首次在论坛上发帖“力挺”并开始做多游戏驿站。

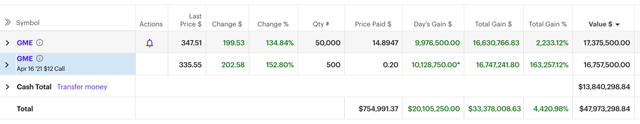

当地时间1月27日,Gill在WallStreetBets论坛晒贴显示,他投资GME股票和期权的合计收益超过2010万美元(折合人民币约12914万元),总收益率超过4420%。

不过,随后一天(当地时间1月28日),Gill账户就急剧缩水。当天,游戏驿站的股价大跳水,开盘一度暴涨至511美元但随即高台跳水,最终收盘价跌至193美元/股。这一天,Gill收益减少逾1480万美元,总收益率回落到2460%左右。

这一天游戏驿站股价之所以大跳水,是因为大量散户无法买入,多头力量严重受损。当地时间1月28日美股开盘,华尔街机构突然改变游戏规则,Robinhood(美国零佣金股票交易平台)等平台“拔了网线”,对散户关闭了游戏驿站等股票的交易,甚至一度在系统里直接清除了相关股票代码。1月29日开盘前,Robinhood又表示,允许有限购买游戏驿站股票和其他严重做空的股票。

在限制美国散户购股的同时,华尔街机构却没有受到任何限制,并利用这一时机做空。这让普通投资者异常愤怒。

当地时间1月29日,WallStreetBets论坛的一名用户发布公开信斥责以梅尔文资本为代表的华尔街机构,“你代表金融危机期间我仇恨的一切。你是一家靠剥削别家公司和操纵市场以及媒体赚钱的公司”。该用户认为,这些华尔街机构在2008年的金融危机中给数以百万的普通民众制造了莫大的苦难,却没有受到任何惩罚,反而得到救助,如今又公然非法做空游戏驿站这样的个股、还搞市场操纵,没有从危机中吸取丝毫教训。公开信还指责,部分美国主流媒体将散户的热炒游戏驿站等个股妖魔化。

而在Robinhood社交账号下,大量投资人炮轰这一决定,有散户已发起集体诉讼。Robinhood首席执行官Vlad Tenev 随后否认受到空头对冲基金指使,并称“此举是为了保护投资者,担心散户投资者亏钱”。1月29日晚,Robinhood博客澄清称,“并不是我们想阻止大家购买这些股票”;该公司又称,限制用户购买那些价格剧烈波动、交易频繁的股票,这是为了达到清算公司突然要求的增长了十倍之多的预存款要求。

目前看来,美国散户与华尔街大空头的“战役”或将继续。据S3 Partners数据,目前游戏驿站的空头头寸规模约为112亿美元,仅次于特斯拉(TSLA.O)和苹果(AAPL.O),位列第三。

不过,分析机构有自己的看法。高盛认为,美国散户近年来储蓄增加,“弹药”充足。在高盛看来,2020年美国家庭信用卡债务规模下降了10%以上,支票存款规模增长了4万亿美元,储蓄规模增加了5万亿美元。高盛经济学家预计,未来几个月将有超过1万亿美元的额外财政支持,包括另一轮直接支票补助。

摩根大通却持相反意见并认为,未来散户的资金流将会减少。在该机构看来,一连串事件带来的最主要的市场启示并非来自某些特定小股票上的空头回补,或者是某些对冲基金的潜在损失,而是未来可能放缓的散户资金流,这是11月以来市场反弹的重要推动力之一。“‘散户抱团股’的波动性和保证金要求大幅上升,这可能会让那些从前几周的积极势头中获利的散户投资者蒙受损失。这些损失可能反过来会导致未来整体散户资金流入放缓。”

摩根大通日前披露45只可能受到挤压空头和类似“脆弱性事件”影响的股票,包括房地产公司Macerich Co、连锁餐厅Cheesecake Factory和服装订阅服务公司Stitch Fix等。

当地时间1月29日,全球最大对冲基金桥水基金(Bridgewater Associates)的创始人雷•达里奥(Ray Dalio)接受采访称,从散户投资者的身上找回了一种熟悉的感觉,“他们让我想起了曾经年轻时的自己,我在他们这么大年龄时开始做投资,那时候也有叛逆心理,总想着按照自己的方式把对手给拉下马。”在他看来,散户利用的是“市场机制”,虽然他们抱团购买游戏驿站等股票可能看起来像是一场“叛乱”,但这表明他们开始理解了股票市场的运行机制,并逼迫做空机构“投降”。

对此,美国监管层开始采取措施。白宫方面也谨慎表态,称将紧密关注事态发展,并强调股市表现并不是衡量美国经济是否健康的唯一标准。美国参议员沃伦要求美国证券交易委员会(SEC)解释游戏驿站价格变动的公平性,对冲基金是否影响了游戏驿站的价格波动。

SEC于当地时间1月29日表示,正密切关注近期出现的极端的市场波动性,将对限制交易能力的实体行为进行审查,一旦发现实体存在违法行为将采取行动保护散户投资者,以维持市场的公平原则。

1月30日消息显示,美国得州总检察长对Robinhood、视频社交平台Discord、盈透、E-TRADE、WEBULL、Citadel证券、德美利证券等多家交易平台提出民事调查要求。

评论