记者 |

编辑 | 张慧

从日常使用的手机、相机、汽车,到军事上的导弹、雷达、潜艇,都离不开一种物质——稀土。

“中东有石油,中国有稀土。”1992年,邓小平在南巡时指出,中国的稀土是可媲美中东石油的战略资源。

时隔27年后,2019年5月,中国国家主席习近平赴江西赣州考察,首站调研稀土永磁企业金力永磁(300748.SZ),再次强调了稀土的重要性,称稀土是重要的战略资源,也是不可再生资源。

中国的稀土储量居全球第一,产量占全球90%以上。但中国稀土行业布局混乱,非法黑稀土交易猖獗,稀土价格长期处于低位,资源被严重低估。

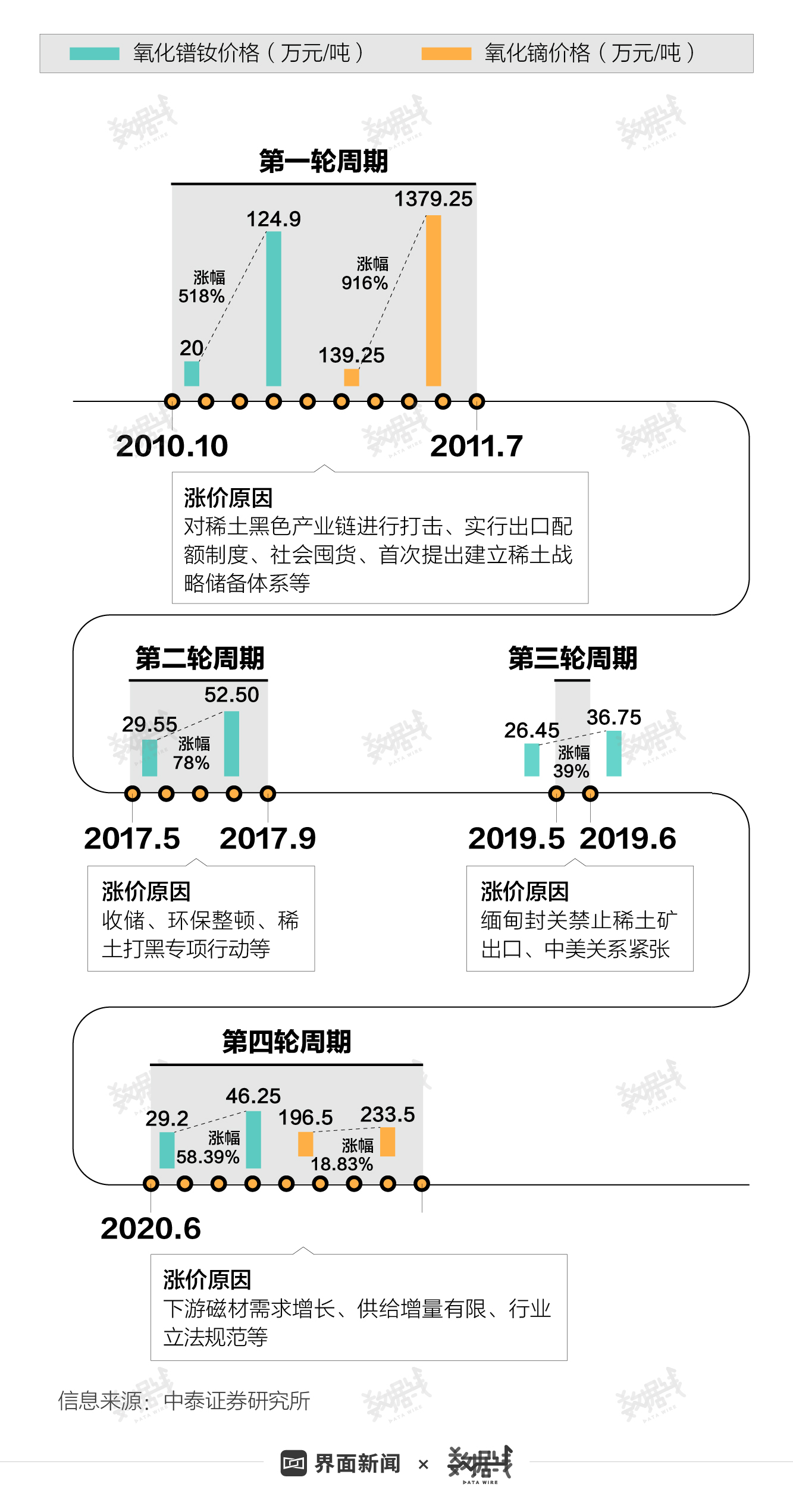

2009年,中国明确以宏观调控市场配额的手段,推动稀土企业的联合重组,加强对稀土行业的管理。次年起,中国稀土行业迎来涨价潮,并在此后又经历了两轮涨价期。

去年下半年以来,国内稀土价格再次上涨,进入十年来的第四轮景气周期。

新华财经数据显示,截至2月2日,中国稀土价格指数为1415.67点,较去年4月低谷1093.44点,已上涨三成。

新能源刺激需求翻倍

素有“工业维生素”之称的稀土,是元素周期表中镧系元素、与其同族的钪和钇,共17种元素的总称。

按元素间物理化学性质和地球化学性质的差异和分离工艺的要求,稀土可分为轻、中、重稀土。轻稀土主要包含镧、铈、镨、钕等元素;中重稀土则包含铽、镝等元素。

稀土具有优异的磁、光、电等性能,应用领域十分广泛。

稀土具有优异的磁、光、电等性能,应用领域十分广泛。

中泰证券研报称,稀土下游应用的最大领域是磁材,约占全球稀土消费的48%;其次是石油化工行业,约占12%;剩余部分则主要应用于玻璃、陶瓷和液晶抛光等领域。

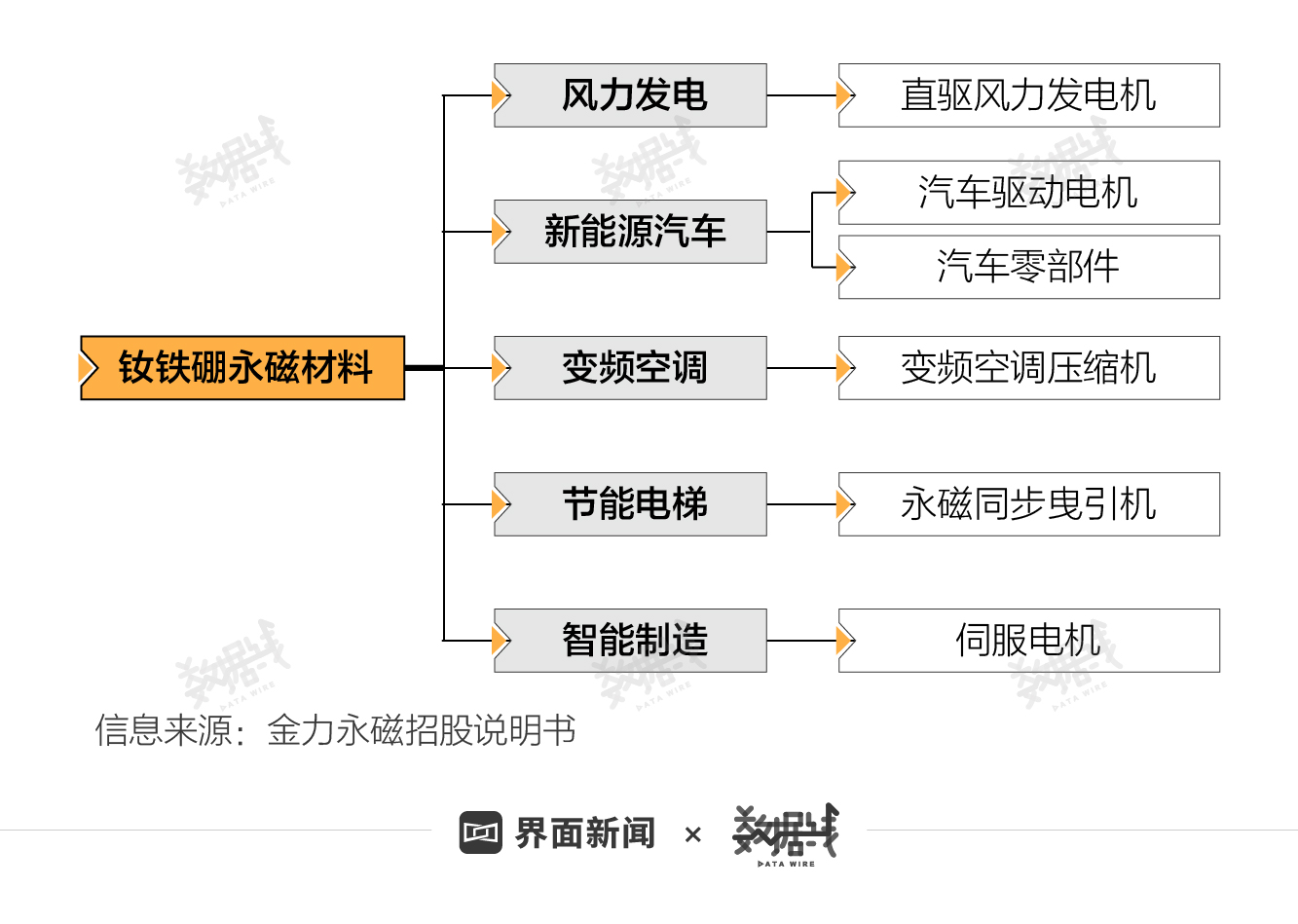

稀土磁材即钕铁硼永磁材料,是继第一、二代钐钴永磁材料后的第三代永磁材料,具有高剩磁、高矫顽力和高磁能积等特性,被广泛运用于风电、新能源汽车、变频空调与节能电梯等领域。

浙商证券研报称,目前,风电是钕铁硼磁材消费量最大的下游领域。据国家能源局数据显示,由于抢装,去年国内新增风电装机量为71.7 GW,同比增长176%,预计拉动钕铁硼销量2.2万吨。

浙商证券研报称,目前,风电是钕铁硼磁材消费量最大的下游领域。据国家能源局数据显示,由于抢装,去年国内新增风电装机量为71.7 GW,同比增长176%,预计拉动钕铁硼销量2.2万吨。

新能源汽车是稀土磁材应用的第二大领域。中泰证券研报称,虽然钕铁硼磁材在新能源汽车上单耗较少,仅3 kg/辆,约是碳酸锂的十分之一。但新能源汽车的爆发式增长,是拉动稀土磁材需求上涨的重要因素。

据研究机构EVTank预测,2025年全球新能源汽车销量将超1200万辆。其中,中国市场销量占比达45.8%,约合550万辆。

由此计算,2025全球新能源汽车对稀土磁材的需求量将达3.6万吨,中国市场需要的稀土磁材为1.65万吨。

产业在线数据显示,去年前11个月,中国的变频空调产量达7455.8万台,同比增长18%。这也需要大量的稀土磁材。

浙商证券、安信证券等研报均表示,钕铁硼磁材作为稀土下游最大、成长性最好的领域,它的加速增长已驱动稀土行业供需迎来重大拐点。

据安信证券研报测算,未来五年,全球风电和新能源汽车复合年均增速分别为34%和35%,预计2025年的钕铁硼磁材合计需求为38.6万吨,对应镨钕氧化物需求为11.6万吨。

目前,全球镨钕氧化物的年产量约5.8万吨。由此计算,2025年的全球镨钕氧化物需求将较当前翻倍。

钕铁硼磁材对应的稀土元素是镨、钕、镝、铽。因此,这四种元素需求量增长较大,价格上涨明显。

生意社数据显示,截至2月8日,轻稀土中的镨钕氧化物的价格为46.45万元/吨,较去年6月低谷时29.2万元/吨的价格,已上涨59%。

中重稀土中的氧化铽价格为882.5万元/吨,较去年6月低谷402.5万元/吨的均价,已上涨119.25%;氧化镝价格为234.5万元/吨,较去年6月196.5万元/吨的均价,约上涨两成。

得益于稀土价格上涨,相关稀土上市公司业绩和股价也水涨船高。

盛和资源(600392.SH)预计,其去年将实现净利润2.5亿-3亿元,同比增长146%-195%。2月4日,该公司股价最高冲上20.9元/股,创下近两年来的新高。

五矿稀土(000831.SZ)预计,去年将实现净利润2.22亿-2.92亿元,同比增长158.52%-240.02%。2月3日,该公司股价最高为20.8元/股,处于近五年来的高位。

厦门钨业(600549.SH)预计,去年实现净利润6.13亿元,同比增长135.29%。近期,该公司股价最高为19.5元/股,是2018年6月以来的新高。

此外,北方稀土(600111.SH)近日股价最高为19.95元/股,是自2017年10月以来的新高;广晟有色(600259.SH)近日股价最高为40.14元/股,是自2017年7月以来的新高。

回归产业

稀土下游需求上涨,但供给端增量有限。目前,海外矿山接近满产,国内矿山开采、冶炼分离指标控制严格,预计未来稀土行业供给或偏紧。

为合理开发优势矿产资源,近年稀土开采总量控制指标增速呈逐年下降态势。

据自然资源部数据显示,2018年全国稀土矿开采总量控制指标为12万吨,同比增长14.29%;2019年指标为13.2万吨,同比增长10%;2020年为14万吨,同比增长6.06%。

与此前的稀土涨价周期不同,从2020年6月开始的此轮价格上涨,主要受供需基本面因素影响,涨价持续的时间较长,上涨速度较为平缓,目前已持续近七个月,尚无结束迹象。

2010-2019年,稀土行业大致经历了三轮涨价周期。打击黑稀土、环保、收储等因素在当时起决定作用,价格暴涨暴跌,且持续较短。

“黑稀土”即不合法的稀土。据国金证券研报显示,2015年时,稀土冶炼分离指标为10万吨,但市场稀土矿分离产量约为19.2万-20.8万吨——相当于市面上流动的稀土约一半都不属于合法稀土范畴。这是当时行业供给过剩、稀土价格不高的根本原因。

黑稀土主要以南方地区的中重稀土为主。南方中重稀土矿分散、容易盗采。上海钢联稀土高级分析师王继向界面新闻记者表示,相比轻稀土,中重稀土更为抢手,价格也更坚挺,利益驱使黑稀土屡禁不止。

近十年,国务院、工信部等部门多次发布稀土相关政策,整治规范行业。

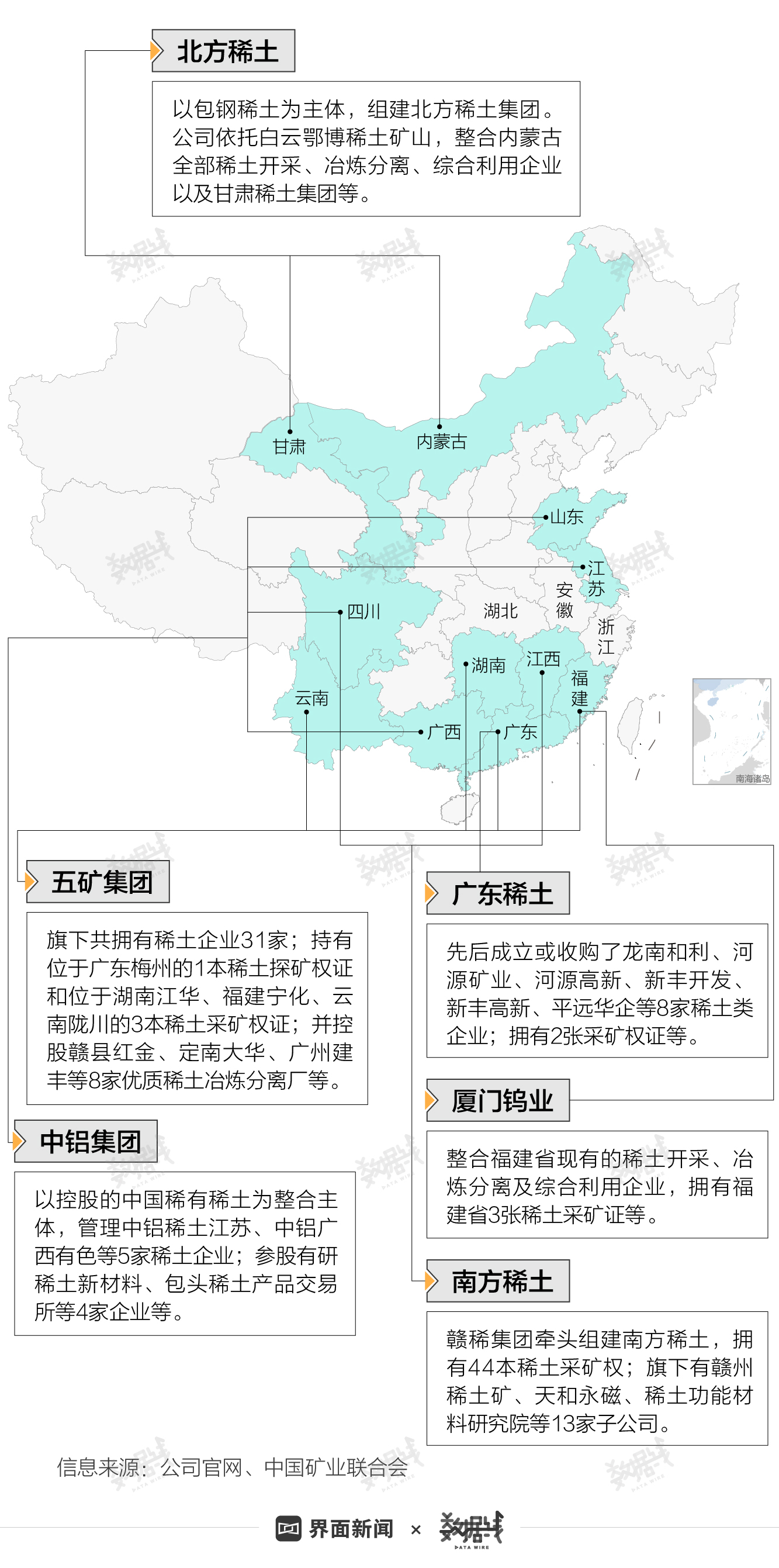

2011年,工信部提出组建“1+5”全国大型稀土集团的方案,即形成北方一家稀土公司和南方五家稀土公司。这开启了国内稀土产业的新格局。

2011年,工信部提出组建“1+5”全国大型稀土集团的方案,即形成北方一家稀土公司和南方五家稀土公司。这开启了国内稀土产业的新格局。

2014年,六大集团组建方案均获得批准。

2016年10月发布的 “十三五”规划明确,2020年底,六大稀土集团要完成对全国所有稀土开采、冶炼分离、资源综合利用企业的整合。

截至目前,由这六家集团主导市场的格局已基本形成。

王继告诉界面新闻记者,六大稀土集团整合稀土资源效果明显,对市场的影响力以及话语权明显提升。

“稀土集团整合是行业‘资源集中化’的过程,”王继说,工信部每年下发的矿开采指标都集中于六大稀土集团,民营企业更多是涉足进口矿、再生分离等领域。

今年1月,工信部发布《稀土管理条例(征求意见稿)》(下称《条例》)并向社会公开征求意见。

该《条例》是稀土行业首次立法,明确稀土管理职责分工,稀土开采、冶炼分离投资项目核准制度,稀土开采和冶炼分离总量指标管理制度等,并强调加强稀土的全产业链管理,强化监督管理。

上海有色网稀土分析师侯瑾辰向界面新闻记者表示,稀土行业政策频出,体现了国家对稀土产业的重视。出台政策主要集中于打击黑稀土、环保和行业规范等方面,也表明稀土打黑逐渐常态化。

王继认为,监管部门打黑已取得成效,近年来黑稀土产量已大幅减少。随着管理逐渐规范化,稀土行业的话语权也逐步回归产业。

加强国际话语权

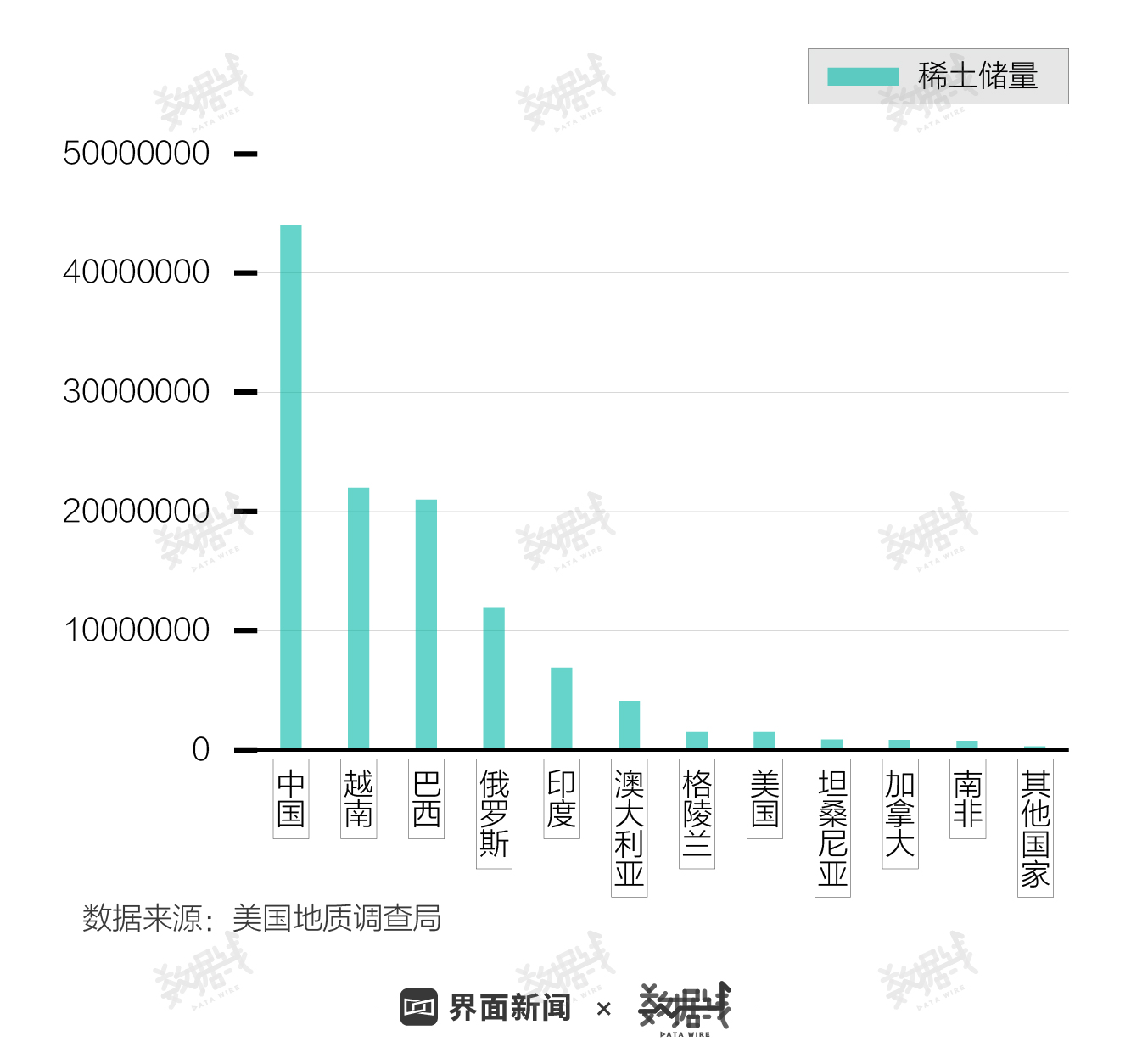

中国是稀土储量大国,也是全球稀土出口量最大的国家,但并未真正掌握市场价格话语权。

据美国地质调查局(USGS)最新数据显示,2020年,全球稀土储量为1.2亿吨,其中,中国储量为4400万吨,占比36.67%;其次是越南和巴西,储量分别为2200和2100万吨,占比分别为18.33和17.5%。

海关数据显示,2019年中国稀土产品共出口至60余个国家和地区,日美是最主要出口国家。其中,出口日本1.65吨,占比为35.6%;出口美国1.53万吨,占比为33%。

1980年代中期,中国打破了国外在稀土提取、分离技术上的垄断。随着技术迅速推广及产品低价,中国的稀土产品开始冲击全球市场。

据国务院新闻办公室2012年发布的《中国的稀土状况与政策》白皮书显示,中国承担着全球九成以上的市场供应。

但大规模的稀土供应,开采领域缺乏有力监管,也带来环境污染严重、产品过度竞争导致低价等问题。

上海有色网曾报道,中国虽然主导着稀土行业的各个生产环节,但由于产业布局分散、竞争秩序乱,国外买家可以通过向多个稀土企业同时询价的手段来压低价格,导致中国并未将稀土的定价权完全掌握在自己手中,企业利润较低。

稀土金融市场的缺失,也让中国稀土无法做到更合理的贸易定价。

侯瑾辰告诉界面新闻记者,中国有两家稀土现货交易所,包头稀土产品交易所和江西赣州稀有金属交易所有限责任公司,但还没有建立稀土的期货交易所。

2018年3月,上海期货交易所(下称上期所)与中国稀土行业协会签署战略合作框架协议。

彼时,中国稀土行业协会会长张洪杰公开表示,协会将与上期所就优化中国稀土市场定价机制、探索推进中国稀土期货市场建设等方面展开更紧密合作。

侯瑾辰向界面新闻记者表示,中国稀土行业完善市场秩序,有利于中国稀土企业在和国外买家谈判时争取更多的话语权。

若中国逐渐掌握稀土定价权,未来稀有金属产品的定价权或将向中国倾斜。

稀土独立分析师吴辰辉也认为,近五年,国家管理层对稀土行业持续科学的监管,让行业的合力更强大,使得其他国家不敢再无视中国的存在。

据美国地质调查局数据显示,2018年美国稀土全部从国外进口,其中约八成进口稀土来自中国。

一位接近稀土市场的相关人士向界面新闻记者表示,中国政府今年可能对中重稀土进行收储,但具体时间及收储量尚未披露。收储是指政府对国计民生、经济安全和国防建设具有关键作用的重要物资进行储备管理。

2011年,国务院首次提出建立稀土战略储备体系。次年,国家开启两次稀土收储工作。2017年,国家又进行了三次稀土收储工作。

近两年,美国希望加大其国内的生产稀土,以摆脱稀土产品严重依赖进口的局面。去年6月,美国唯一一家铀矿加工企业Energy Fuels,开始准备生产稀土产品。

日本也在研究资源政策,试图减少稀土及稀有金属的对外依赖。

侯瑾辰向界面新闻记者表示,中国想要完全掌握稀土定价权还需要做许多工作,人民币的国际化、稀土期货交易所的设立、稀土技术专利的掌握等。

中国科学院战略问题咨询研究中心副主任周城雄曾在环球网上发表文章称,对中国稀土业而言,只依赖价格和资源优势,路只会越走越窄,必须设法提高创新能力,才能真正提升中国稀土资源的能力,甚至参与整合世界稀土资源。

评论