记者 |

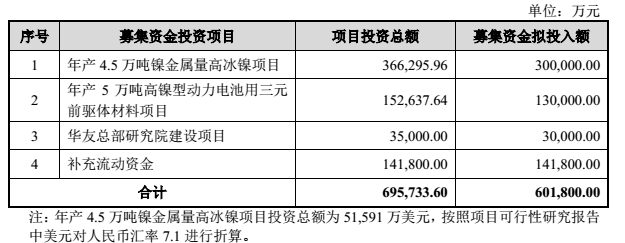

2月10日,华友钴业(603799.SH)发布非公开发行A股股票发行情况报告书,确定本次发行价格84元/股,实际募集资金总额60.18亿元;本次募集资金将计划投资于年产4.5万吨镍金属量高冰镍项目,以及年产5万吨高镍型动力电池用三元前驱体材料等项目。

其中,市场最关注的是华友钴业此次募集资金投资的前两个项目。华安证券近期研报指出,在全球新能源行业的快速发展以及钴供需结构的改善双重利好的背景布局下,公司积极布局锂电材料产业链,“建议持续关注公司募集投项目4.5镍金属量高冰镍项目和年产5初始高镍型动力电池用三元前驱体材料项目进展”。

界面新闻记者从此前华友钴业披露信息获悉,根据项目有关的可行性研究报告,年产4.5万吨镍金属量高冰镍项目内部收益率为18.80%(所得税后),预计投资回收期(所得税后,含建设期)为6.78年;项目建设在印度尼西亚纬达贝工业园(IWIP)内,建设内容包括4台干燥窑、4台焙烧回转窑、4台矿热电炉、4台P-S转炉及配套设施,配套建设250MW燃煤电厂。该项目由公司和青山集团共同投资开发,实施主体为公司持股70%的华科镍业印尼有限公司,青山集团旗下公司持股30%。

而年产5万吨高镍型动力电池用三元前驱体材料项目的建设地址在浙江衢州。根据项目有关的可行性研究报告,该项目内部收益率为17.5%(所得税后),预计投资回收期(所得税后,含建设期)为6.36年。同时,该项目将新建年产5万吨高镍型动力电池用三元前驱体材料生产线,及相关的生产厂房、仓库、罐区、环保车间、变电站、消防泵房/消防水池、事故应急池等。

华友钴业称,本次发行完成后,公司总资产与净资产均将增加,可有效降低公司资产负债率和财务成本,提高公司财务的抗风险能力;同时,随着募投项目的建成,公司盈利能力进一步得到提高,发展潜力也会随之增强。

该公司坦言,本次发行完成后,由于募集资金投资项目需要一定的建设期,短期内公司净资产收益率将会受到一定影响,但“从中长期来看,随着项目陆续产生效益,公司收入和利润水平将逐步上升,公司的盈利能力及盈利稳定性将不断增强”。

值得一提的是,A股上市公司亿纬锂能(300014.SZ)及其控股股东西藏亿纬控股有限公司(简称“亿纬控股”)分别认购华友钴业357.14万股、1785.7142万股,认购价款总额合计约18亿元。此次增持后亿纬锂能及控股股东合计持有华友钴业发行后总股本的1.76%。其中,亿纬锂能控股股东亿纬控股跻身华友钴业前十大股东之列。

此外,中欧基金以9.36亿元认购华友钴业1114.28万股发行股份;易方达基金以5.45亿元认购了华友钴业648.80万股发行股份;加上国泰基金、兴证全球基金、广发基金、新华基金、上投摩根基金等,共有7家基金公司参与此次华友钴业此次定增。

与此同时,泰康人寿保险、太平洋财产保险、太平洋人寿保险等险资也认购了华友钴业此次发行的股份;而中国银河证券、国泰君安证券等券商也出现在股东名单上。

截至2021年1月26日,华友钴业此次非公开发行共向155个特定对象送达认购邀请文件,具体包括发行人前20名股东(未剔除重复机构)、基金公司48家、证券公司26家、保险公司11家、其他投资者50家。

此前一天(2021年2月9日)上交所发布关于对华友钴业及有关责任人予以监管关注的决定,决定对华友钴业及时任财务总监全昌胜,时任董事会秘书李瑞予以监管关注。界面新闻记者了解到,2020年12月30日,华友钴业及相关人员已经被证监会要求“责令改正”。

上交所指出,经查明,华友钴业在信息披露、规范运作方面,有关责任人在职责履行方面存在如下违规动作:

一是存货跌价准备计提不准确,费用存在跨期确认。根据华友钴业2018年与2019年年度报告,该公司2018年、2019年分别计提存货跌价准备68,359.01万元、14,300.66万元。上交所指出,华友钴业公司计提存货跌价准备时,未区分不同合同与规格存货价格差异,对于同一项存货中一部分有合同价格约定、其他部分不存在合同价格的,未能分别确定其可变现净值,并与其对应的成本进行比较,造成2018年、2019年存货跌价准备计提不准确,未能反映不同规格存货价格波动的真实情况;此外,公司将2019年发生的飞机使用费跨期确认为2020年费用,导致2019年少确认费用293.88万元。

其次,华友钴业的关联方资金往来披露不完整。上交所查明:2019年至2020年6月,华友钴业的第一大股东浙江华友控股集团有限公司向公司出借资金合计14笔,其中2019年度发生10笔,合计金额21.11亿元;2020年1-6月发生4笔,合计金额13.50亿元。上交所发现,公司在2019年年报、2020年半年报中仅披露了2019年12月31日、2020年6月30日两个时点的拆借资金余额,未逐笔披露发生额,导致2019年年报和2020年半年报中关联方资金往来的信息披露不完整。

三是未及时披露收到政府补助事项。2020年4月9日,华友钴业称,2020年1月1日至公告日,公司累计收到与收益相关的政府补助金额为2259.61万元,占公司上一年度经审计后净利润的18.90%。另经核实,公司已于2020年3月30日(年报披露日后两个交易日)全部收到上述政府补助款项,累计金额已超过上一年度经审计后净利润的10%,达到信息披露标准,公司应及时对外披露;但公司直至2020年4月9日才履行信息披露义务,相关信息披露不及时。

此前华友钴业发布业绩预告称,公司2020年实现归母净利润约10.77亿元-12.68亿元,2019年这一数字为1.2亿元。

2月10日收盘,华友钴业股价跌1.87%,报98.13元/股。当天,华友钴业在互动平台表示,公司的原料供应暂未受到南非疫情影响;“公司将密切关注疫情变化,做好风险管控。钴金属价格上涨对公司业绩会有积极影响”。

界面新闻记者了解到,新能源汽车产销持续放量,拉动上游钴等资源需求。兴业证券近期研报认为,虽然钴价从2020年13.9美元/磅低点回升到20.78美元/磅,但仍处于历史价格低位区间,2021年将是新一轮钴价上行起点。

评论