“税后法定净利润(NPAT)下降24%达1.753亿澳元,每股收益 (EPS)下降24%达24.3分澳元。”2月17日,国际葡萄酒企业Treasury Wine Estates富邑葡萄酒集团(以下简称“富邑集团”)公布了2021年财年的上半年业绩。其中,亚洲地区息税前利润(EBITS)下降28%达1.272亿澳元。

上半年业绩出现波动,使得富邑集团实现全年目标迎来前所未有的挑战。与此同时,去年商务部针对澳大利亚葡萄酒的反倾销调查也让富邑集团面临尴尬之境。

“转战”美洲

富邑集团交出的2021财年上半年财报显示,上半年中期业绩税后法定净利润(NPAT)达1.753亿澳元,同比下降24%。

分地区而言,亚洲地区息税前利润(EBITS)下降28%达1.272亿澳元、美洲地区息税前利润(EBITS)下降15%达8310万澳元、澳大利亚和新西兰地区息税前利润(EBITS)下降12%至7530万澳元、欧洲和中东及非洲地区息税前利润(EBITS)下降22%至2500万澳元。

对于业绩下降,富邑集团表示,全球疫情导致主要区域市场上利润较高的奢华葡萄酒销售渠道的持续影响,以及由于中国商务部对澳大利亚葡萄酒生产商进口的葡萄酒进行调查而造成对中国出货量的减少,也是导致集团财年上半年的息税前利润(EBITS)下降的主要原因。

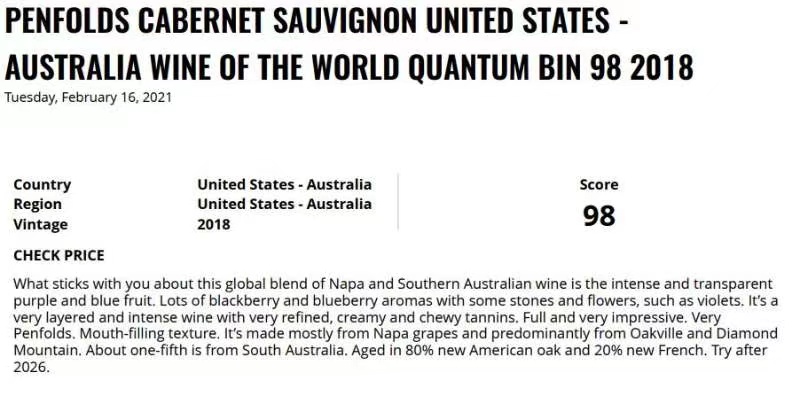

在富邑集团发布2021年财年中期业绩的同时,富邑集团旗下葡萄酒品牌奔富葡萄酒宣布将Penfolds 奔富加州系列将于今年3月4日作全球发布,中国区发布将于3月底完成。

针对加州系列新品,富邑集团在2021财年全年重点战略中提及到,集团将加快整个产品组合的重点发展。从2021年7月1日开始,集团将在三个新部门的架构之下运作Penfolds奔富、富邑精选品牌以及富邑美洲;每个分组都具有专属的市场策略,地理特征和目标消费者群体,并拥有独特的发展空间。这三个分组部门将由集中的业务,供应和企业职能部门提供支援。建立新的运营模式将最大程度地扩大集团旗下品牌组合中各个重点业务的发展与收益。

提早入场

从澳洲产区走向美国产区,从南半球的新世界走向北半球的新世界。

这样的转变,并非是突发之举。早在2018年中旬,富邑葡萄酒便早已宣布将开始使用美国纳帕产区2018年份的葡萄,以酿造奔富葡萄酒品牌之下的加州葡萄酒。彼时,奔富葡萄酒首席酿酒师Peter Gago曾透露表示,在2022财年前,奔富葡萄酒正在竭力把杰出的加州葡萄酒,加入到产品阵营之中。

而在“早有安排”之下,四年后,Penfolds奔富加州系列葡萄酒却提早入场。

事实上,作为在华知名度较高的澳洲葡萄酒在中国市场拥有着较为坚实的消费群体基础,并且在中国葡萄酒消费市场中具有较大份额。

“奔富葡萄酒在中国市场的份额较大,长期扮演着澳洲进口葡萄酒系‘老大哥’形象。无论是天鹅庄,还是杰卡斯等品牌,奔富都是占有绝对话语权的。”北京一位进口葡萄酒经销商向界面记者指出,“目前销售的澳洲葡萄酒,主要都是以清理库存为主,双反调查对于澳洲葡萄酒而言,冲击不小。”

根据公开资料显示,中国市场的销售额约占奔富品牌母公司亚洲总销售额的2/3,年出货量大约300万箱。2019年至2020年,奔富葡萄酒母公司亚洲总销售额为6.17亿澳元,息税前利润为2.44亿澳元。通过数据不难发现,亚洲业务是奔富葡萄酒母公司最赚钱的版块,利润率为39.5%,而北美利润率仅为13.8%,澳大利亚本土市场利润率也仅为22.5%。

因此,当主营利版块受到政策影响时,奔富葡萄酒为填补市场空缺,避免市场份额流失便“另辟蹊径”。对此,酒类营销专家肖竹青向界面记者指出,“在目前澳洲葡萄酒双反调查的前提之下,奔富葡萄酒推出美国产区新品是进一步回避贸易矛盾,避免销量损失的一种变通的方式。”

尽管如此,北京酒类流通行业协会秘书长程万松却指出,抛开政策层面影响,仅仅基于商业本质来看,无论哪个产区、无论哪家酒庄,国内消费者对于葡萄酒的需求主要以品质优先,价格优越为主导。

仍待观察

“奔富葡萄酒旗下几款产品在中国市场销量还是不错的,尤其是bin407,目前终端市场已经具有一定的升值空间。”这位进口葡萄酒经销商坦言,“但这仅仅是针对澳洲产区的产品而言,中国消费者还是比较认可的。但未来推出美国产区产品能否仍然好卖,还有待观察,目前并不会轻易入手。”

根据公开资料显示,2020年上半年,澳大利亚进口量达5394.63万升,而同期美国进口量仅为264.25万升,分别占总进口量的25.11%、1.23%。

进口量从一定程度上而言,反映了消费量以及市场规模。因此,通过数据分析不难发现,澳洲葡萄酒的市场需求量远高于美国葡萄酒。在此背景之下,转战美国产区的奔富葡萄酒能否继续延续此前表现?

对此,程万松表示,奔富葡萄酒作为葡萄酒供应商,整合国内外资源是简单的资本运作行为。澳洲葡萄酒在中国市场有良好表现,主要原因则在于澳洲葡萄酒属于新世界葡萄酒,口感较为舒适,对于葡萄酒消费程度不是很重的中国市场而言,性价比是较高的。

“目前国内酒类市场结构调整与消费群体购买力相关的,因此如果奔富葡萄酒引进的美国葡萄酒在注重品质的同时,价格又很具有吸引力的话,在产品设计上打破过去仪式化的消费场景,那么美国产区的奔富葡萄酒产品在中国市场仍存在一定的生存空间。但未来能否延续仍有待观察。”程万松进一步指出。

事实上,作为较为知名的葡萄酒供应商,奔富葡萄酒拥有较为完善的葡萄酒渠道资源,以及销售网络体系,在这些优势的助力之下,美国产区葡萄酒或将在中国市场受到新一批消费者欢迎。

“美国产区有很多新世界品牌,很多酒庄缺乏在中国做品牌以及完善销售网络体系的实力。而奔富葡萄酒早早进入中国市场,建立起了一套较为完善的消费服务体系,这也在近年来不断运作中成为了奔富葡萄酒的核心竞争力。因此,在销售服务体系的助力之下,奔富葡萄酒美国产区产品未来在国内长形成新的增长极。”肖竹青总结道。

评论