记者 |

恒伦医疗科技股份有限公司(下称恒伦医疗)创业板IPO申请已获深交所受理,如果顺利上市,这家公司将会是继通策医疗(600763.SH)之后,A股第二家口腔连锁标的。

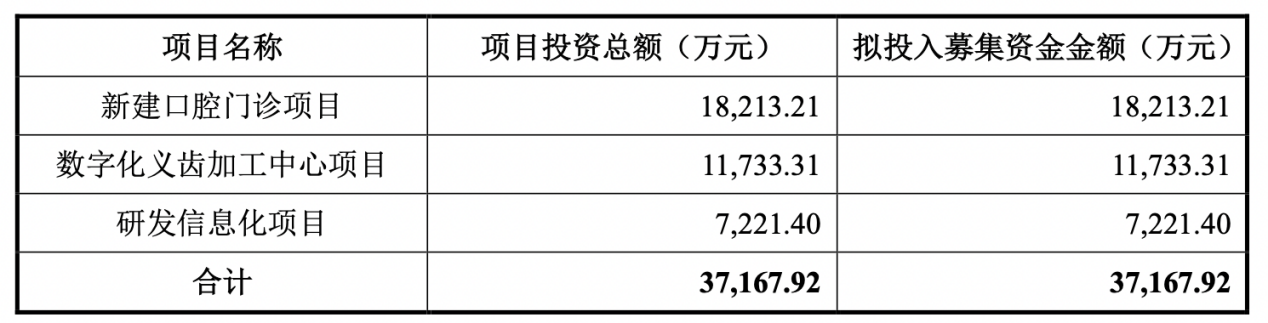

招股书显示,恒伦医疗主要经营口腔医疗连锁服务以及部分义齿生产与加工业务,此次公开募股将募集资金总计3.72亿元,其中1.82亿元用于新建口腔门诊项目,1.17亿元用于数字化义齿加工中心项目,0.72亿元用于研发信息化项目。

目前,通策医疗市值高达932亿元,对应动态市盈率203倍。地域色彩浓厚的恒伦医疗上市后估值能否比肩通策医疗?

运营模式风险

国内口腔医疗产业存在较明显的区域特征,在立足本省后,由“区域”向“全国”扩张是这些地方口腔医疗连锁企业的主要经营思路。通策医疗起家地是浙江杭州,并中逐渐巩固其在浙江省内地位。而恒伦医疗的大本营则是山西省。

招股书显示,恒伦医疗主要业绩只来源于三家医院,分别是为位于山西太原的恒伦口腔医院、悦伦口腔医院,和位于山西大同的大同美源医院。这三家医院产生的营业收入占比超过60%,对医疗服务业务利润贡献超过80%。

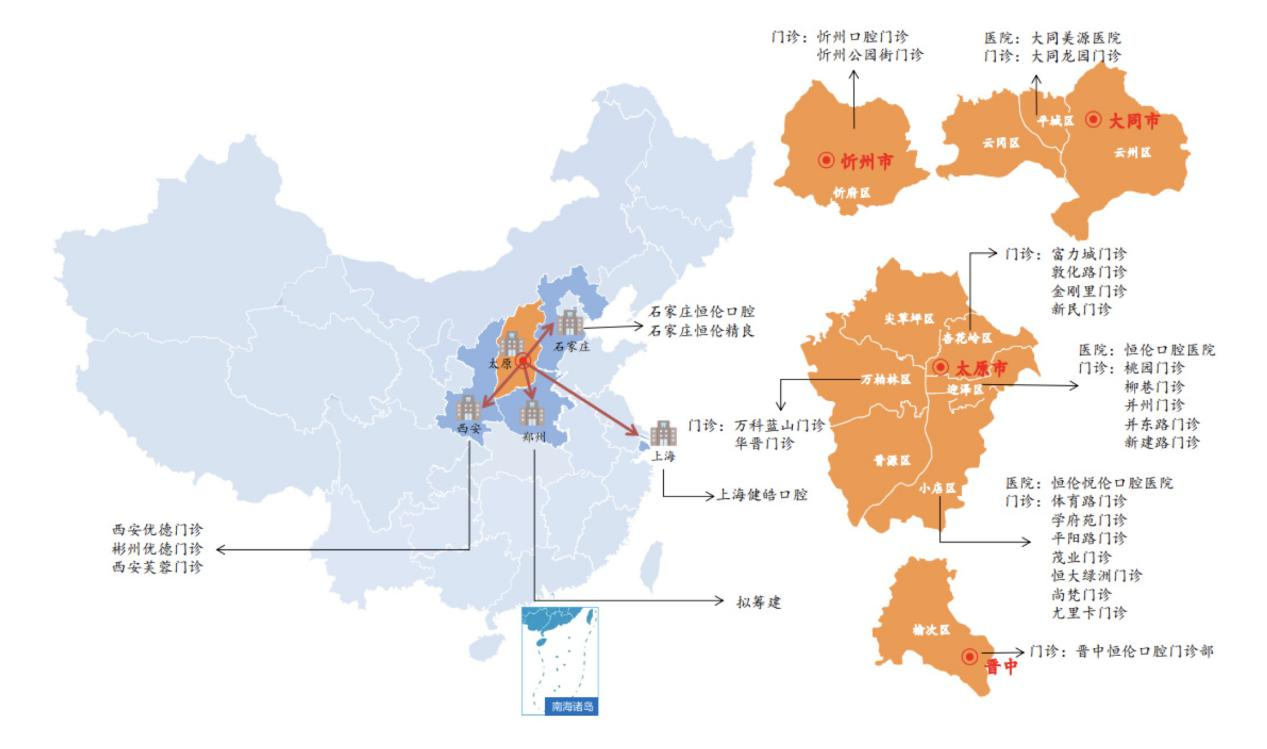

2019年开始,恒伦医疗先后进入河北、陕西等省外市场,并在当地设立医疗门诊投资管理公司,逐渐开始跨区域连锁经营。2019年,恒伦医疗收购石家庄恒伦精良100%股权。2020年7月,以股权受让的方式收购西安优德门诊100%股权。

截至招股书签署日,恒伦医疗已拥有3所口腔医院,28个直营连锁门诊部,4家义齿生产企业。作为对比,2020年中报显示,通策医疗已拥有已营业口腔医疗机构35家。券商研报指出,通策医疗纳入并表范围的营运口腔医院为26家。

可以看出,通策医疗和恒伦医疗采取了两种截然不同的扩张策略。通策医疗通过“区域总院+分院”的模式塑造品牌影响力,减少销售费用支出,并通过“合伙制”等方式吸引医生人才资源。恒伦医疗则是通过抓住口腔医疗产业核心资源的方式实现扩张。

具体来看,通策医疗在浙江省内建立了杭州口腔医院和宁波口腔医院两个旗舰品牌,针对省外市场成立“存济”品牌。恒伦医疗则采用“中心医院/旗舰门诊+连锁门诊”的模式,即以城市或重点区域设立中心医院或旗舰口腔门诊,以城市社区为单位设立连锁经营门诊部,形成中心辐射型完整的口腔医疗服务覆盖体系。

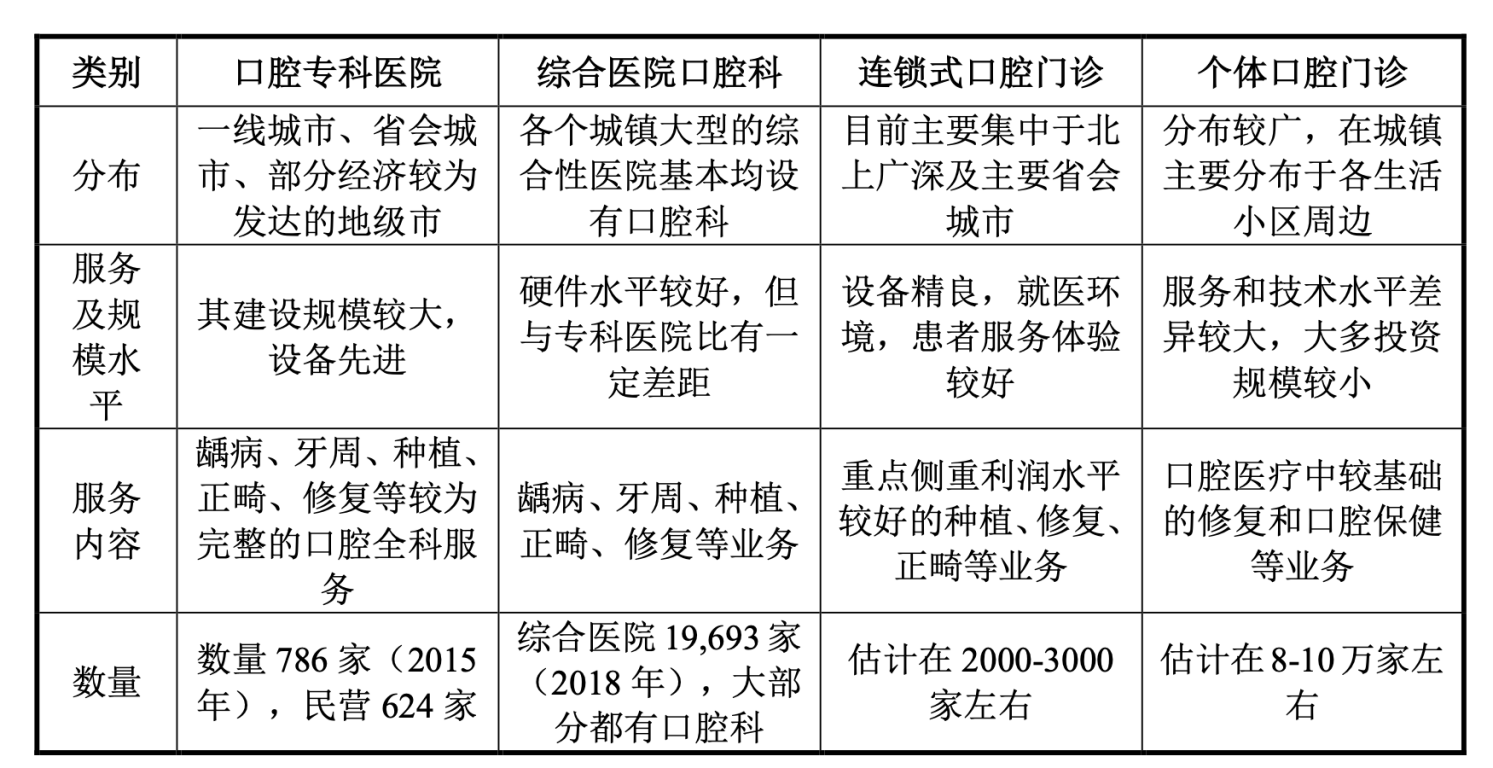

通策医疗和恒伦医疗采取截然不同的运营模式并非毫无道理。国内口腔医疗机构主要分三类。其一是口腔专科医院,通常代表当地最好的口腔品牌,口腔专科医院以约1%的机构数量占比,获得15%的诊疗人次;其二是综合型医院口腔科,在缺少口腔专科的地区,处于主导地位;其三是口腔诊所,总量超过6.5万家,获得36%的诊疗人次。

恒伦医疗发展连锁门诊模式,日后将难以避免地与众多个体门诊直接竞争。与此同时,通策医疗则要高明许多。通策医疗在省内以旗舰带动分院,在省外以“存济”品牌高举高打的策略。通策医疗与恒伦医疗的差异,更像是连锁医院与连锁门诊之间的差异。通策医疗的跨区域经营并不是恒伦医疗能够在短期内复制的。而恒伦医疗能否成功跨区域经营,还存在较大不确定性。

估值几何

恒伦医疗与通策医疗定位不同,也产生了业绩的分化。这将拉开二者估值的差距。

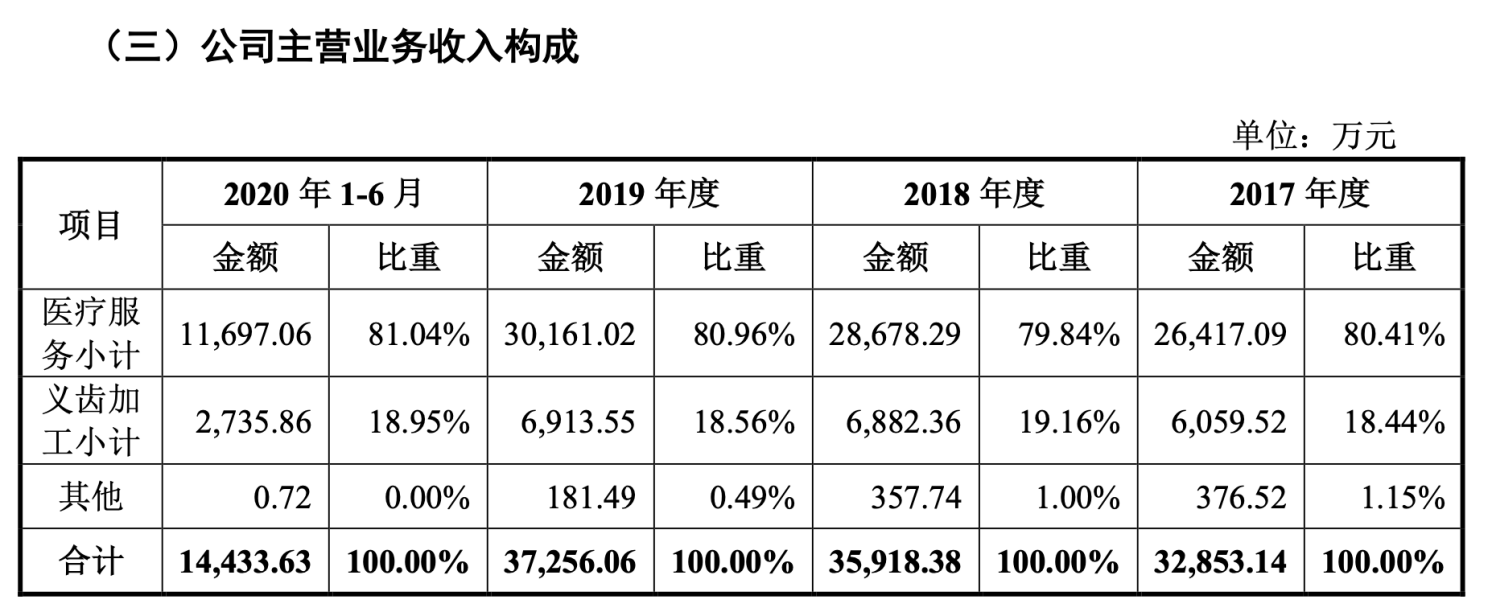

从收入结构来看,2020年上半年,恒伦医疗来自医疗服务业务收入1.17亿元,占比81.04%;不同于通策医疗等其他口腔医疗企业,恒伦医疗来自义齿加工收入0.27亿元,占比18.95%。从恒伦医疗IPO拟募资项目来看,恒伦医疗将继续增加义齿加工投入。

义齿加工作为口腔医疗服务上游产品,业务逻辑有所不同。国内口腔医疗业上游制造业在国内早已形成完整的产业体系,除部分高端设备及材料(主要正畸和种植材料)仍需要国外进口外,目前绝大部分原材料和设备均可实现国产化。

因此义齿加工业务并不存在明显国产替代逻辑。从毛利率水平看,2020年上半年,恒伦医疗义齿加工制造板块毛利率达38.93%,略高于医疗服务业务同期36.87%毛利率水平。业务性质上,义齿加工业务属于“toB”,医疗服务属“toC”。因此义齿加工业务带来应收账款衍生的风险,2020年6月末,恒伦医疗来自义齿加工业务的应收款项达2336.53万元,占应收帐款余额比例达86.11%。

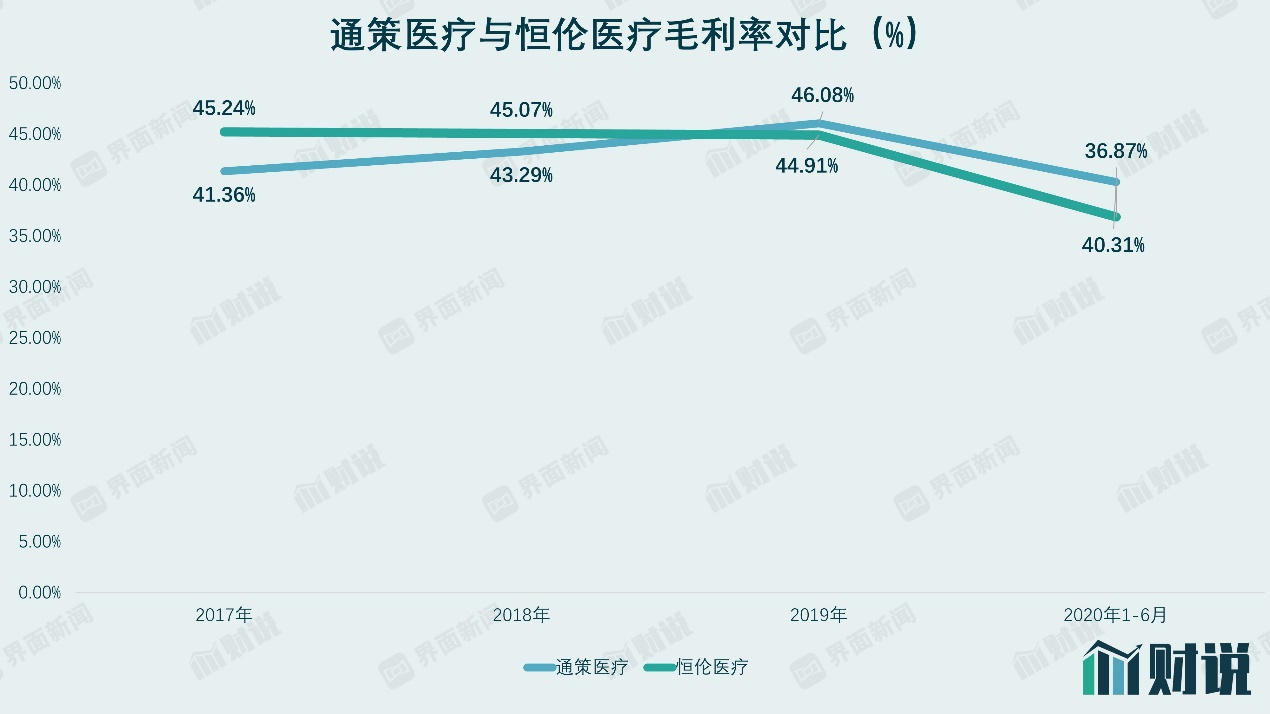

毛利率可以反应公司提供的产品与服务的竞争力。2020年上半年,受疫情影响,通策医疗与恒伦医疗毛利率都出现了不同程度下降,不过通策医疗的毛利率优势较2019年进一步扩大。通策医疗毛利率较高主要受益于集团采购与物流系统带来的规模效应,降低了成本。

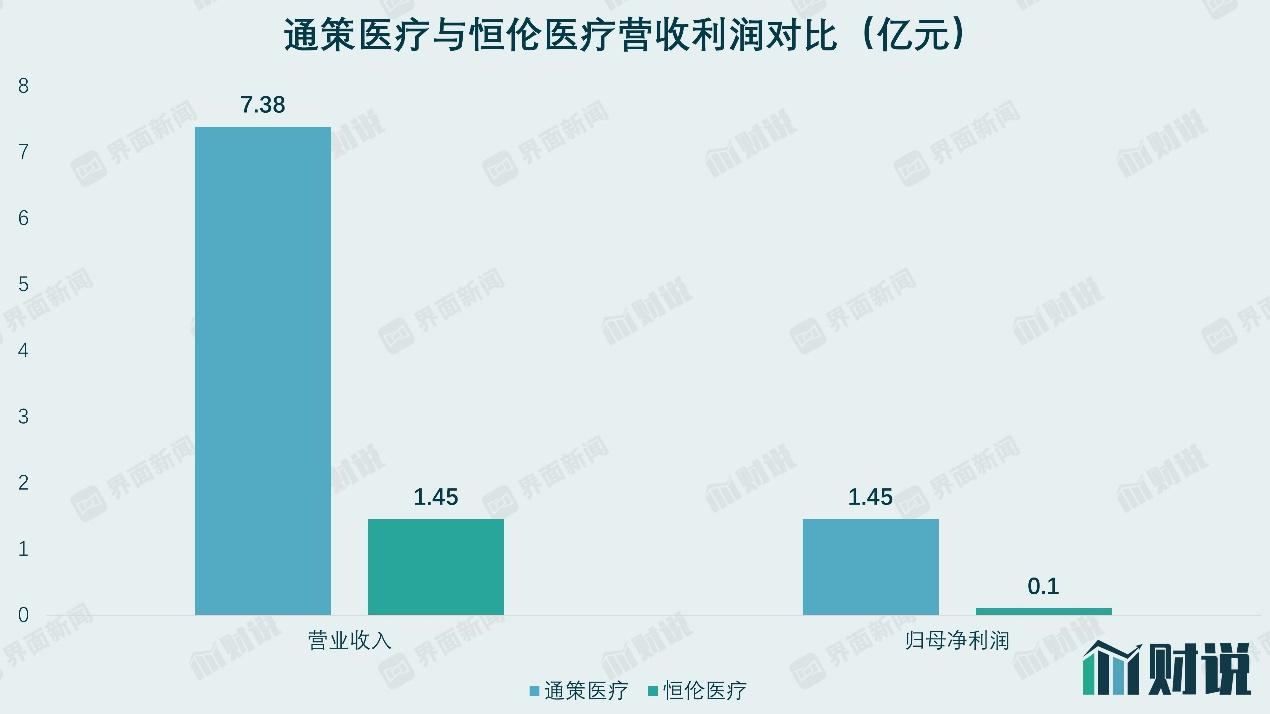

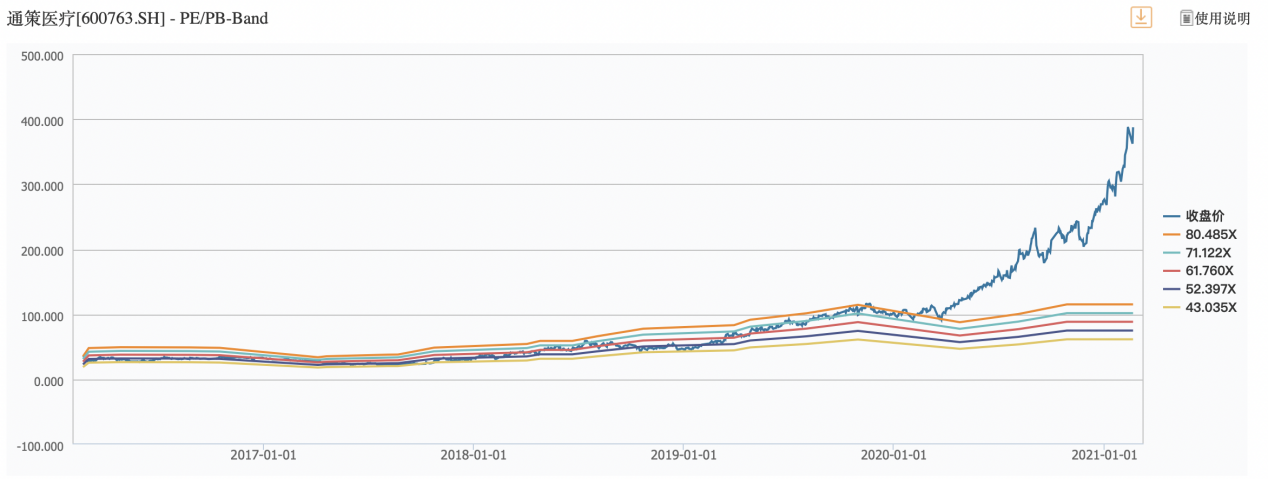

从收入体量上,通策医疗大约为恒伦医疗的5倍,净利率与净资产收益率等指标的表现也相对更优秀。通策医疗明显应该获得更高估值,目前通策医疗动态市盈率达到206倍,远远超出过去5年61倍的平均水平值。

假设恒伦医疗在二级市场上获得和通策医疗接近估值,按2019年0.47亿元归母净利润计算,对应估值约为94亿元;但如果按照61倍的平均市盈率计算,估值约为29亿元。

值得注意的是,过去三个交易日,“抱团瓦解”导致通策医疗股价大幅回调。截至2月25日,通策医疗报收290.79元/股,市值932亿元,过去四个交易日市值累计蒸发达25%。恒伦医疗上市后估值是否会受到影响目前尚不可知。

评论